Seefrachttransporte: die Hauptschlagader der Weltwirtschaft

Entwicklungen im globalen Seefrachtverkehr können wertvolle Informationen zur Verfassung des internationalen Handels und somit zu konjunkturellen Entwicklungen der Weltwirtschaft enthalten. Immerhin entfallen gemäß der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) mehr als 80 Prozent des globalen Güterhandels auf Transporte über See. Unmittelbar seit Beginn dieses Jahres sind beispielsweise die Preise für Containertransporte entlang wichtiger Handelsrouten aufgrund geopolitischer und wirtschaftlicher Ereignisse stark angestiegen. Ein solches Umfeld kann Auswirkungen auf die Geschäftstätigkeit globaler Transportunternehmen haben und bei deren Kunden den Bedarf nach zuverlässigen und qualitativ hochwertigen Logistiklösungen wecken. Wie ist die aktuelle Lage auf den Weltmeeren und vor welchen Herausforderungen steht die globale Logistik?

Schwierige Situation im Roten Meer

Aktuell beeinträchtigen Drohnen- und Raketenangriffe der Huthi-Rebellen aus dem Jemen den Frachtverkehr durch den Suezkanal und das Rote Meer. Infolgedessen müssen Frachtschiffe auf suboptimale Routen wie beispielsweise die Südspitze Afrikas ausweichen, wodurch Ineffizientes im globalen Frachtverkehr entstehen. Immerhin verlaufen über 10 Prozent des weltweiten Seehandels über das Rote Meer. Durch diesen Umweg verzögert sich der Transport an die gewünschten Destinationen bis zu zwei Wochen. Solche Umstände können die Preise für Containertransporte auf dem Seeweg in die Höhe treiben, was sich anhand verschiedener Indizes beobachten lässt.

Der Cointainerized Freight Index (CFI) gibt Auskunft über die durchschnittlichen Kosten zum Transportieren eines ISO-Zertifizierten Containers über See ab den wichtigsten Häfen in China. Transportkosten für Container setzen sich üblicherweise aus einer Pauschale und einer variablen Komponente zusammen, wobei letztere Faktoren wie beispielsweise Treibstoffpreise, Verwaltungskosten und Risikoaufschläge enthält.

Seit Anfang 2024 befindet sich der CFI in einem Aufwärtstrend und hat sich in den letzten sechs Monaten mehr als verdoppelt. Auch der Drewry World Container Index (WCI), ein weiterer wichtiger Indikator zur Messung der weltweiten Containerfrachtpreise, zeigt seit Jahresbeginn einen starken Anstieg für aus Asien ausgehende Transporte nach Europa und in die USA.

Entwicklungen im globalen Güterverkehr

Als im März 2021 das Containerschiff «EverGiven» für knapp eine Woche den Suezkanal blockierte, führte dies zu kurzfristig höheren Transportkosten und Engpässen. Der starke Anstieg der Containerpreise im Jahr 2021 kann jedoch nur bedingt diesem Ereignis zugerechnet werden. Vielmehr finden sich die Gründe in durch die Corona-Pandemie entstandenen Beeinträchtigungen, die globale Lieferketten nachhaltig beeinflussten.

Beispielsweise hat die Pandemie den Trend zur Diversifikation der globalen Lieferketten verstärkt. Die Strategie, die in Logistikkreisen als «China + 1» bekannt ist, setzt auf konkurrierende Produktionsstandorte wie beispielsweise Vietnam, Bangladesch oder Mexiko. Damit wird das Ziel verfolgt, die Abhängigkeit von China als Hauptlieferant von Industriegütern zu verringern und die Anfälligkeit für unvorhergesehene Ereignisse zu reduzieren.

Sollte sich diese Entwicklung durch Ereignisse wie die aktuellen Angriffe im Roten Meer weiter beschleunigen, könnte dies dazu führen, dass weitere westliche Importeure auf alternative Produktionsstätten mit neuen, weniger riskanten Handelsrouten ausweichen. Welche Folgen dies für ausschließlich auf Seefrachttransporte ausgerichtete Logistiker haben könnte, ist schwer vorherzusehen.

In der aktuellen Situation wird viel davon abhängen, wie sich der Konflikt in Israel entwickelt und ob die Transporte durch das Rote Meer künftig einem geringeren Risiko durch Angriffe der jemenitischen Huthi-Rebellen ausgesetzt sein werden. Sollte sich die Lage bald wieder normalisieren, könnte der Preis auf dem Containermarkt wieder auf ein stabiles Niveau fallen.

Auswirkungen auf globale Transportunternehmen

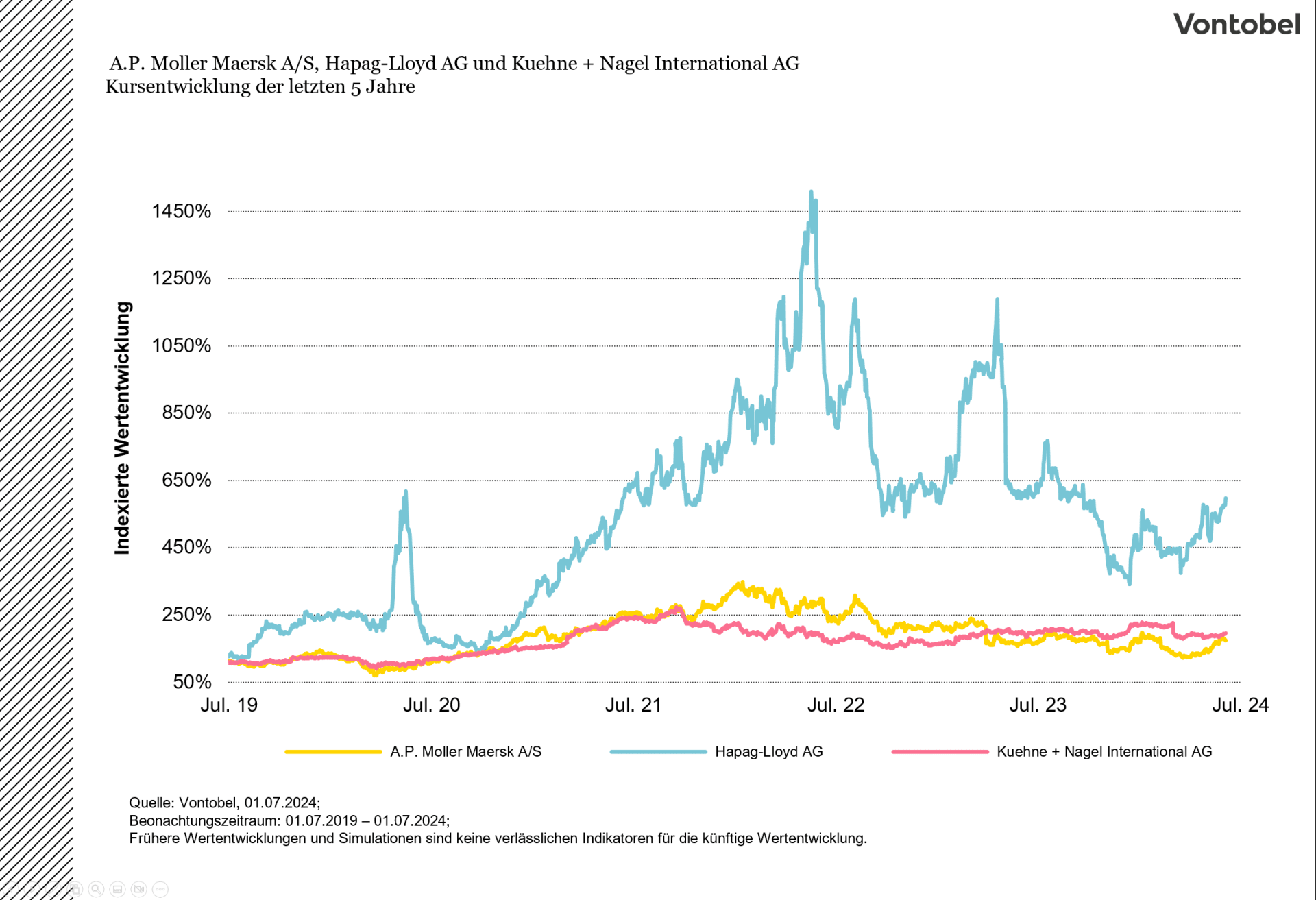

Die Aktienkurse globaler Transportunternehmen konnten in diesem Jahr bisher nicht mit der Kursentwicklung des Gesamtmarktes mithalten. Steigende Transportpreise allerdings und ein komplexeres operatives Umfeld könnte Bewegung in den Sektor bringen.

Die dänische Reederei A. P. Møller-Mærsk, einer der bedeutendsten Akteure auf dem globalen Frachtmarkt, hat ihre Gewinnprognose für das Jahr 2024 angehoben, unter anderem aufgrund der steigenden Nachfrage nach Containertransporten und Hafenüberlastungen aufgrund der aktuellen Situation im Roten Meer. Beide Faktoren könnten laut dem Unternehmen zu einer weiteren Erhöhung der Containerfrachtraten und somit zu einem voraussichtlich stärkeren Betriebsergebnis beitragen.

Auch Deutschlands grösste Reederei Hapag-Lloyd beobachtet ebenfalls eine in den letzten Wochen gestiegene Nachfrage nach Containertransporten. Begründet wird dies zum einen mit einer möglicherweise unterschätzten Verbrauchernachfrage, zum anderen aber auch mit provisorischen Absicherungsmassnahmen für saisonale Spitzen, wie die anstehende Weihnachtszeit.

Möglichkeiten zur Renditeoptimierung

Für Anleger, die mit in der kurzen bis mittleren Frist mit seitwärtstendierenden oder leichtfallenden Kursen bei den Logistikunternehmen rechnen, könnten Multi Aktienanleihe (Worst-Of) auf die beteiligten Unternehmen interessant sein. Durch eine eingebaute Barriere bieten diese einen Risikopuffer, der vor Kursrückschlägen schützen kann. Andererseits sind die Renditemöglichkeiten bei stark steigenden Kursen auf die Höhe des fixen Coupons begrenzt.

Weitere Informationen zur Funktionsweise von unseren Anlage- und Hebelprodukten sowie weiteren Strukturierten Produkten finden Sie in unserem Know-How Bereich.

Risiken

Emittenten- / Bonitätsrisiko:

Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Marktrisiko:

Die Entwicklung der Aktienkurse der jeweiligen Unternehmen ist von vielen unternehmerischen, konjunkturellen und ökonomischen Einflussfaktoren abhängig, die der Anleger bei der Bildung seiner Marktmeinung zu berücksichtigen hat. Der Aktienkurs kann sich auch anders entwickeln als erwartet, wodurch Verluste entstehen können.

Korrelationsrisiko:

Protect Multi Aktienanleihen beziehen sich auf mehrere Basiswerte, womit der Grad der Abhängigkeit der Wertentwicklung der Basiswerte voneinander (sog. Korrelation) wesentlich für die Beurteilung des Risikos ist, dass mindestens ein Basiswert seine Barriere erreicht. Anleger sollten auch beachten, dass bei mehreren Basiswerten für die Bestimmung des Auszahlungsbetrags in der Regel der Basiswert maßgeblich ist, der sich während der Laufzeit der Wertpapiere am schlechtesten entwickelt hat (sogenannte Worst-of-Strukur), das heißt, dass das Risiko eines Verlustes des investierten Kapitals bei Worst-of-Strukturen wesentlich höher ist als bei Wertpapieren mit nur einem Basiswert.

Marktrisiko / Preisänderungsrisiko:

Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Währungsrisiko:

Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Wichtige Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.