Ölpreis beflügelt

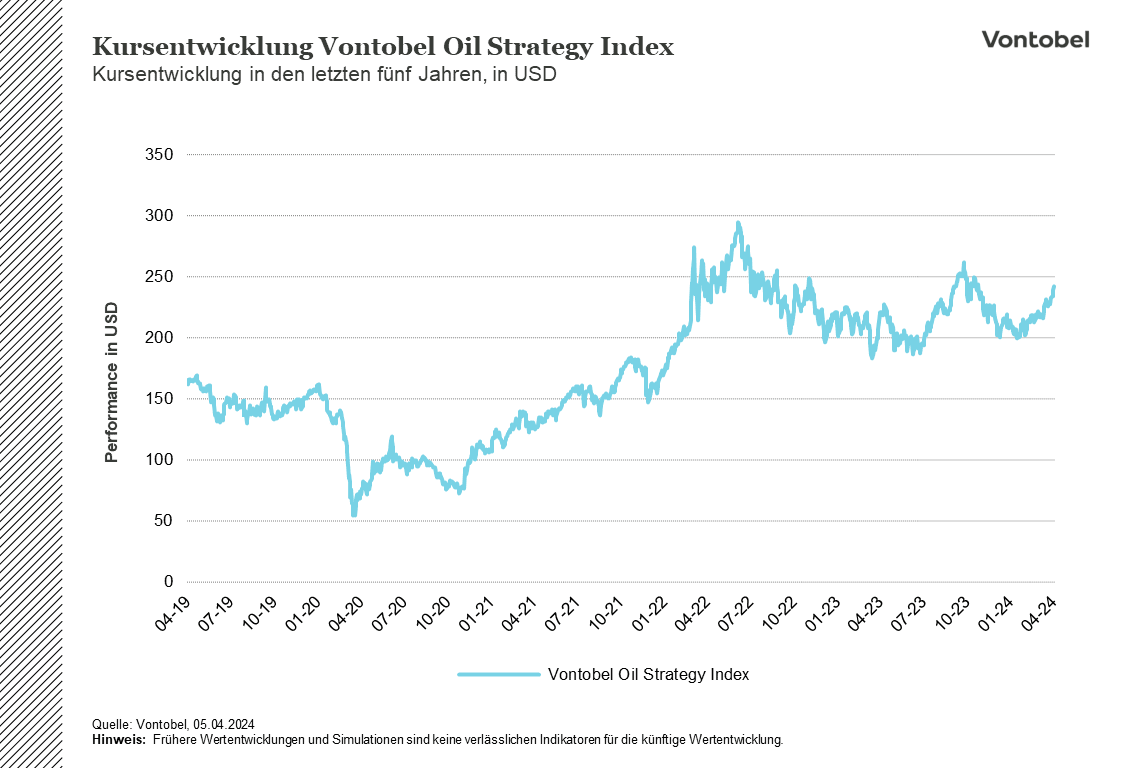

Die weltweite Nachfrage nach Erdöl steigt – und gleichzeitig drosselt die OPEC+ das Angebot. Zudem haben geopolitische Spannungen und eine damit einhergehende Verknappung des Ölangebots den Ölpreis in den vergangenen Wochen deutlich steigen lassen. So erreichte der Preis der wichtigsten europäischen Ölsorte Brent vergangene Woche den höchsten Stand seit sieben Monaten – sein amerikanisches Pendant, WTI, erreichte sein Fünfmonatshoch. Clevere Öl-Investments gesucht? Der Vontobel Oil-Strategy Index könnte für Anleger eine interessante Anlagemöglichkeit darstellen.

Knappes Angebot – höhere Nachfrage

Vor rund einem Monat haben acht Mitglieder der OPEC+ angekündigt, ihre im vergangenen November beschlossenen Förderkürzungen zu verlängern - und damit das Ölangebot bis mindestens Mitte des laufenden Jahres zu begrenzen. Das Volumen dieser Kürzungen beläuft sich auf rund 2,2 Millionen Fass pro Tag. Für das Jahr 2024 rechnet die Internationale Energieagentur (IEA) mit einem durchschnittlichen globalen Angebot von rund 103 Millionen Fass pro Tag.

Gleichzeitig erwartet die IEA eine höhere Nachfrage als bisher. So erhöht sie ihre Prognose für den weltweiten täglichen Ölverbrauch auf 1,3 Millionen Barrel (= 1 Fass mit 159 Litern) pro Tag – ein Plus von 110.000 Barrel gegenüber der letzten Prognose (IEA). Als Gründe für diesen Anstieg nennen sie unter anderem die ansteigende Nachfrage in China, wo das verarbeitende Gewerbe wieder an Fahrt gewinnt, die verbesserten Konjunkturaussichten in den USA sowie eine höhere Nachfrage als Treibstoff für Schiffe.

Geringere Fördermengen der OPEC+, anhaltende geopolitische Spannungen im Nahen Osten sowie Anzeichen für eine steigende Nachfrage haben den Preis des schwarzen Goldes zuletzt nach oben getrieben. So erreichte der Preis für die Nordseesorte Brent am 5. April 2024 mit rund 90 US-Dollar den höchsten Stand seit Oktober 2023. WTI (West Texas Intermediate), die zentrale, amerikanische Öl-Sorte, erreichte am 05. April 2024 einen Preis von rund 86 US-Dollar (Juni-Kontrakt), was dem höchsten Stand seit rund fünf Monaten entspricht.

Öl-Investment gesucht?

Die Frage, ob der Ölpreis noch weiter steigen könnte – oder ob das Maximum nun erreicht ist – bleibt offen. Dennoch könnten Öl-Investments für Anleger interessant sein.

Aber wie kann in Öl investiert werden? Zum einen könnte in Aktien aussichtsreicher Ölkonzerne investiert werden, um indirekt an der Öl-Preisentwicklung teilzunehmen. Als Alternative bieten sich Öl-Futures-Kontrakte an. Oder lieber gleich beides? Der Vontobel Oil Strategy Index macht es möglich. Der Index wurde vor knapp 15 Jahren von Vontobel in Zusammenarbeit mit Solactive ins Leben gerufen.

Vontobel Oil Strategy Index

Je nach Form der Ölpreis-Futures-Kurve investiert der Index phasenweise entweder in Aktien von Ölkonzernen oder in Futures. Konkret bedeutet das: Um von Rollgewinnen in einer Backwardation-Situation zu profitieren, ist der Index in die entsprechenden Futures investiert. Um den Nachteil aus Rollverlusten in einer Contango-Konstellation zu minimieren, in Öl-Aktien.

Terminkurve Öl-Futures

Der Markt für Ölpreise befindet sich derzeit in einer Backwardation-Situation; das bedeutet, dass ein Rohstoff, der sofort geliefert und zum Kassapreis gehandelt wird, teurer ist als Futures mit langer Laufzeit. Dies bedeutet wiederum, dass Rollgewinne erzielt werden können; entsprechend ist der Vontobel Oil Strategy Index derzeit vollständig in Futures investiert.

Die Überprüfung des Index – der Selektionstag – erfolgt jeweils am drittletzten Handelstag eines Monates durch Solactive. Dann wird ermittelt, ob eine Backwardation- oder Contango-Situation vorliegt. Ein möglicher Wechsel von Futures zu Aktien und umgekehrt erfolgt am letzten Handelstag eines Monates. Mit dem Open End Partizipationszertifikat auf den Vontobel Oil Strategy Index können Anleger mit nur einer Transaktion an der Indexstrategie partizipieren.

Alternative Öl-Investments gesucht?

Für Anleger, die es eher klassisch halten möchten, könnten Aktienanleihen mit Barriere auf Ölkonzerne interessant sein. Diesen bieten Anlegern durch die Barriere einen gewissen Puffer vor moderaten Kursrückschlagen des jeweiligen Basiswerts. Dafür ist die Renditemöglichkeit auf den Kupon beschränkt. An dieser Stelle sei noch darauf hingewiesen, dass Anleger sowohl beim Partizipationszertifikat als auch der Aktienanleihe mit Barriere unter anderem das Emittentenrisiko tragen.

Risiken

Emittenten- / Bonitätsrisiko:

Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Marktrisiko / Preisänderungsrisiko:

Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Marktrisiko:

Die Entwicklung der Aktienkurse der jeweiligen Unternehmen ist von vielen unternehmerischen, konjunkturellen und ökonomischen Einflussfaktoren abhängig, die der Anleger bei der Bildung seiner Marktmeinung zu berücksichtigen hat. Der Aktienkurs kann sich auch anders entwickeln als erwartet, wodurch Verluste entstehen können.

Korrelationsrisiko:

Protect Multi Aktienanleihen beziehen sich auf mehrere Basiswerte, womit der Grad der Abhängigkeit der Wertentwicklung der Basiswerte voneinander (sog. Korrelation) wesentlich für die Beurteilung des Risikos ist, dass mindestens ein Basiswert seine Barriere erreicht. Anleger sollten auch beachten, dass bei mehreren Basiswerten für die Bestimmung des Auszahlungsbetrags in der Regel der Basiswert maßgeblich ist, der sich während der Laufzeit der Wertpapiere am schlechtesten entwickelt hat (sogenannte Worst-of-Strukur), das heißt, dass das Risiko eines Verlustes des investierten Kapitals bei Worst-of-Strukturen wesentlich höher ist als bei Wertpapieren mit nur einem Basiswert.

Währungsrisiko:

Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Wichtige Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.