Ausblick auf das Börsenjahr 2026: Wo die Fäden zusammenlaufen

Geo- und Geldpolitik, Handelsstreitigkeiten, latenter Inflationsdruck sowie der Megatrend Künstliche Intelligenz haben das Börsenjahr 2025 bestimmt. In dieser Gemengelage waren Edelmetalle sehr gefragt. Die Aktienmärkte konnten ihre Aufwärtsbewegung – trotz mancher Turbulenzen – fortsetzen. Auch 2026 steuern die Börsen erneut auf Unwägbarkeiten zu, wobei sich für Anleger dennoch Chancen unterschiedlichster Art eröffnen könnten.

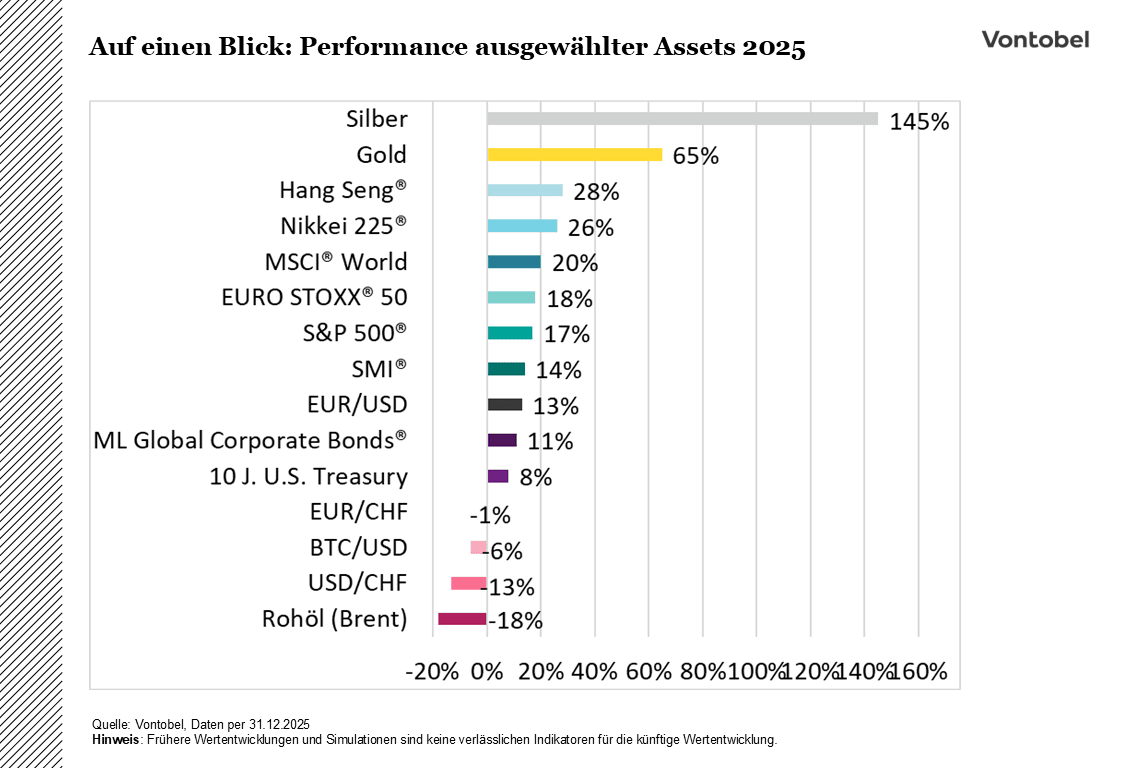

Ab dem 6. Februar kämpfen in Norditalien 2900 Athletinnen und Athleten aus über 90 Ländern um die Medaillen in Gold, Silber und Bronze. Zigtausende Zuschauer vor Ort und Millionen an den TV-Schirmen werden mehr als zwei Wochen lang die 25. Olympischen Winterspiele verfolgen. Zwei Wochen später finden in der Region die Paralympics statt. An den Kapitalmärkten hat sich die sportliche Hackordnung im Jahr vor «Milano Cortina 2026» leicht verschoben. Silber, Gold und Hang Seng® – so lautet zum Jahreswechsel 2025/26 die Reihung auf dem Siegerpodest.

Das zweitwichtigste Edelmetall gewann die Wertung mit einem immensen Vorsprung. 2025 verbuchte die Feinunze Silber mit einem Plus von 145 Prozent den grössten Jahresgewinn aller Zeit. Gold verteuerte sich um 65 Prozent und schnitt damit so stark ab, wie seit 1979 nicht mehr. Der drittplatzierte, der Hang Seng® enthält Aktien aus China, die an der Börse in Hongkong quotiert sind. Das Podium kommt nicht von ungefähr. In gewisser Weise laufen bei den Top 3 die Fäden aus dem Börsenjahr 2025 zusammen. Geopolitische Spannungen, Handelsstreitigkeiten, latenter Inflationsdruck und eine expansive Geldpolitik boten einen optimalen Nährboden für Edelmetalle. Gleichzeitig elektrisierte der Megatrend Künstliche Intelligenz (KI) die Investoren. China setzt alles daran, hier in der ersten Reihe mitzuspielen. Dieses Ziel und staatliche Konjunkturimpulse bescherten den Aktien aus dem Reich der Mitte ein Comeback.

Im Bann der MAGA-Politik

Ein weiterer Knotenpunkt der Fäden des vergangenen Jahres waren die USA. Nach seiner Rückkehr in das Weisse Haus ließ Präsident Donald Trump keine Zweifel an der Parole «Make America Great Again» (MAGA) aufkommen. Mit Zolldrohungen und -einführungen, Tiraden gegen die US-Notenbank, einer expansiven Fiskalpolitik sowie der mehr als 40-tägigen Haushaltssperre hielt er die Welt in Atem. An den Börsen war der Dollar ein Leidtragender dieser Entwicklung. Ende des Jahres stand für den Greenback sowohl in Relation zum Euro als auch gegenüber dem Schweizer Franken ein prozentual zweistelliger Verlust zu Buche. Während die Dollar-Schwäche die Goldrallye befeuerte, hatten Kryptowährungen einen schweren Stand. Anfang Oktober 2025 erreichte der Bitcoin als wichtigster Vertreter dieser Anlageklasse noch ein Allzeithoch von 126 223 US-Dollar. Anschließend drehte das Gespann BTC/USD scharf nach unten.

KI: Herbst der Zweifel

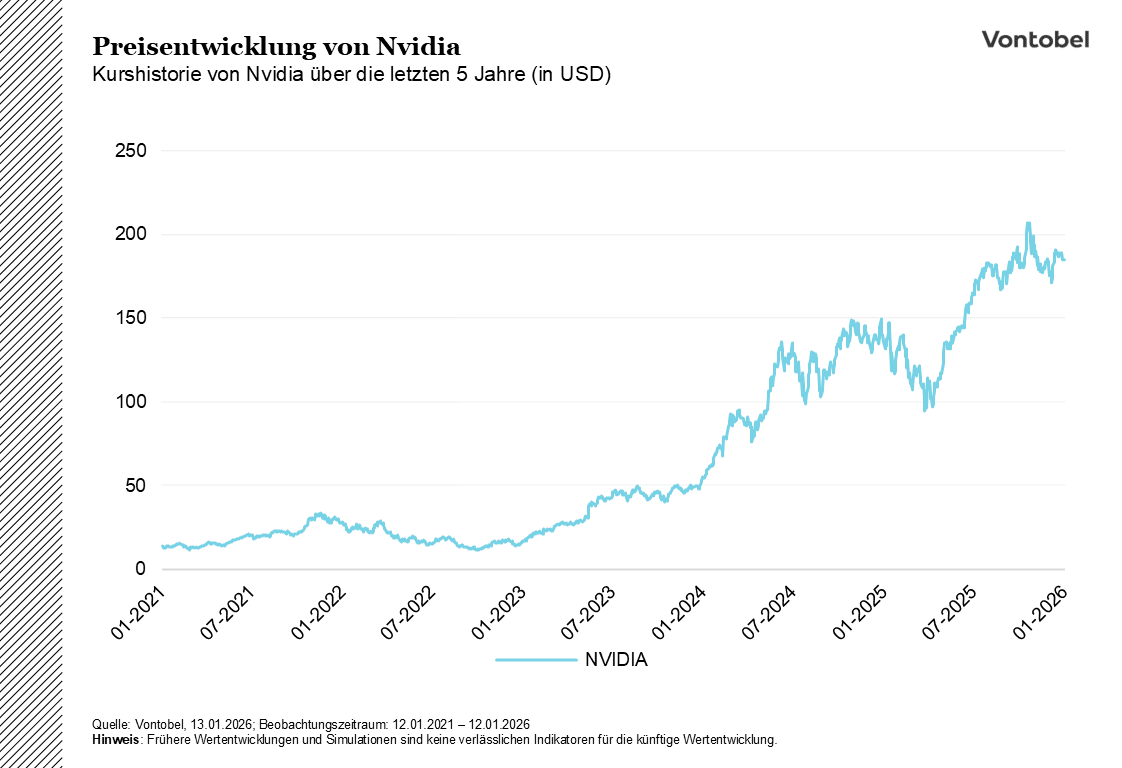

Angesichts des MAGA-Rummels drohte an den Aktienmärkten drohte der Faden mehrmals zu reißen. Letzten Endes verbuchten sie jedoch ein weiteres positives Jahr. Die globale Benchmark MSCI® World beendete das Jahr 2025 mit einem Zugewinn von 20 Prozent. Auch hier war das Thema KI der zentrale Treiber. An der Speerspitze dieses Booms steht Nvidia. Der US-Halbleiterkonzern ist mit seinen Bauteilen für viele KI-Applikationen unverzichtbar. Entsprechend stark wächst Nvidia – sowohl operativ als auch an der Wall Street. 2025 löste der Konzern Apple als wertvollstes Unternehmen der Welt ab. Ende Oktober kletterte die Marktkapitalisierung zum ersten Mal über die Schallmauer von fünf Billionen US-Dollar. Doch Nvidia konnte das Spitzenniveau nicht halten. Vielmehr gab der Mega-Cap im November um bis zu ein Fünftel nach.

Mit dem Primus mussten andere Vertreter des Segments Federn lassen. Die Korrektur wurde von einer intensiven Diskussion über eine mögliche Übertreibung begleitet. Dan Scott, Chief Investment Officer der Bank Vontobel, erachtet den Vergleich der Entwicklung im KI-Sektor mit der Dotcom-Blase als bemerkenswert. «Dies zeigt, wie wachsam die Märkte derzeit sind», meint er. Laut seinem Kollegen Mario Montagnani, Senior Investment Strategist, sind die Umsatzpotenziale dieser noch reifenden Technologie bis dato nur schemenhaft sichtbar. Zudem hätten der sprunghafte Anstieg der Investitionen für KI sowie die unterschiedlichen Finanzierungswege Zweifel aufkommen lassen. «Unsere Einschätzung bleibt jedoch positiv», betont Montagnani.

Aktien: Positiver Ausblick

Er begründet dieses Urteil zum einen damit, dass die Einnahmen aus der KI bereits erheblich sind und rasant zunehmen. Neben dem Umsatzwachstum seien die Margen, die operativen Cashflows sowie die Intensität der Investitionen bei den meisten grossen Anbietern von Rechen-, Speicher- und Netzwerkressourcen (Hyperscaler) nach wie vor solide. «Dies ist ein weiterer deutlicher Unterschied zur Dotcom-Ära», erklärt der Stratege. Dazu passt die Prognose, dass die für die kommenden Jahre erwarteten Investitionen überwiegend aus internen Mitteln, also dem Cashflow sowie durch Private Equity, finanziert werden sollen. Lediglich zu etwa 40 Prozent soll das Kapital aus privaten Krediten oder Anleiheemissionen kommen. Insgesamt könnten im Zeitraum von 2025 bis 2028 rund drei Billionen US-Dollar in die in die KI-Infrastruktur fliessen (vgl. Grafik). Laut Montagnani gilt es aber, die Anleihemärkte weiterhin aufmerksam zu verfolgen. Noch seien dort keine mit den Niveaus früherer Blasen vergleichbaren Spannungen zu beobachten. «Trotz der jüngsten Volatilität sind wir der Ansicht, dass der allgemeine Aufwärtstrend an den Aktienmärkten intakt bleibt», bringt der Experte die Einschätzung der Multi Asset Boutique der Bank Vontobel auf den Punkt.

USA: Wichtige Weichenstellungen

Ob sich dieses Urteil bewahrheitet, dürfte unter anderem von der US-Geldpolitik abhängen. Laut dem CME FedWatch Tool gehen die Märkte momentan davon aus, dass die USA 2026 zwei weitere Zinssenkungen um jeweils 25 Basispunkte erleben werden. Ende des Jahres würde die Target Rate dann in einer Spanne von 3,00 bis 3,25 Prozent liegen. Donald Trump möchte, dass die Finanzierungskosten schon jetzt deutlich günstiger ausfallen. Doch bis dato hat Fed-Präsident Jerome Powell dem Druck aus dem Weißen Haus standgehalten. Im Mai scheidet der oberste Währungshüter der USA aus. Noch hat Trump keinen Nachfolger nominiert. Als Favorit gilt sein Wirtschaftsberater Kevin Hassett. Fest steht, dass der neue Fed Chair in punkto Geldpolitik auf einer Linie mit dem Präsidenten sein muss. «Jeder, der mir widerspricht, wird niemals Fed-Vorsitzender», stellte Trump auf seiner Plattform Truth Social klar.

Im Herbst wird sich zeigen, wie groß der Zuspruch der US-Amerikaner für die Politik des Präsidenten ist. Zur Hälfte seiner vierjährigen Amtszeit werden ein Drittel der Senatoren und alle Abgeordneten des Repräsentantenhauses neu gewählt. Momentan halten die Republikaner halten in beiden Kammern eine knappe Mehrheit. Angesichts der sinkenden Zustimmungswerte für Trump, droht seine Partei den Vorsprung bei den Zwischenwahlen zu verlieren. Dann könnte in puncto «Make America Great Again» der eine oder andere Faden reissen beziehungsweise deutlich mehr Gegenwind auf Trump zukommen.

Wie sich Politik, Wirtschaft und Börsen tatsächlich entwickeln werden, ist nur sehr schwer vorherzusagen. Gleichwohl gibt es für Anleger in jeder Phase Möglichkeiten, das Kapital möglicherweise gewinnbringend zu investieren. Folgende Themen und Trends könnten mit Blick auf das neue Jahr interessant sein.

Anlegen, wo die Zukunft bereits Gegenwart ist

Asiatische Schwellenländer treiben den technologischen Fortschritt mit beeindruckender Dynamik voran. Besonders China hat sich in Schlüsseltechnologien wie Künstlicher Intelligenz, 5G, E-Mobilität und Gesundheitstechnologien an die Weltspitze gesetzt und investiert gezielt in zukunftsweisende Innovationen. Tracker-Zertifikate auf den Vontobel Rising Economies Disruptors Index ermöglichen es Anlegern, an diesem technologischen und wirtschaftlichen Wandel in einer der dynamischsten Regionen der Welt teilzuhaben.

Nicht alles, was glänzt, ist Gold – wie könnte es für Edelmetalle weitergehen?

Edelmetalle gehörten im Jahr 2025 zu den «Zugpferden» des Anlageuniversums. Wie bereits im Vorjahr 2024 konnte der Goldpreis einen Anstieg im zweistelligen Prozentbereich verzeichnen. Das gelbe Edelmetall legte um rund 65 Prozent zu. Noch besser lief es bei Silber und Platin. Die beiden Edelmetalle konnten ihren Wert seit Jahresbeginn mehr als verdoppeln. Für das Jahr 2026 ist die Messlatte somit hoch. Können die Edelmetalle ihren Lauf auch im neuen Jahr fortsetzten oder ist die Luft langsam raus?

Longevity – Innovation für ein gesundes Morgen

Vontobel Schweizer Aktienfavoriten («Top Picks») für das Jahr 2026

Laut den Analysten des Schweizer Aktien-Research-Teams von Vontobel bleibt die Tendenz für das neue Börsenjahr 2026 überwiegend positiv. Obwohl Themen wie künstliche Intelligenz, Sorgen vor einer möglichen Bewertungsblase sowie Zölle und daraus resultierende Handelskonflikte den Schweizer Aktienmarkt auch weiter in Atem halten könnten. Basierend auf ihrer Einschätzung wurden die Aktienfavoriten für das Jahr 2026 gewählt.

Risiken

Emittenten- / Bonitätsrisiko:

Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Erhöhtes Verlustrisiko:

Wegen der Hebelwirkung besteht bei Hebelprodukten, wie z.B. bei den hierin genannten Turbo-Optionsscheinen und Mini Futures, ein erhöhtes Verlustrisiko (Totalverlustrisiko).

Korrelationsrisiko:

Protect Multi Aktienanleihen beziehen sich auf mehrere Basiswerte, womit der Grad der Abhängigkeit der Wertentwicklung der Basiswerte voneinander (sog. Korrelation) wesentlich für die Beurteilung des Risikos ist, dass mindestens ein Basiswert seine Barriere erreicht. Anleger sollten auch beachten, dass bei mehreren Basiswerten für die Bestimmung des Auszahlungsbetrags in der Regel der Basiswert maßgeblich ist, der sich während der Laufzeit der Wertpapiere am schlechtesten entwickelt hat (sogenannte Worst-of-Strukur), das heißt, dass das Risiko eines Verlustes des investierten Kapitals bei Worst-of-Strukturen wesentlich höher ist als bei Wertpapieren mit nur einem Basiswert.

Marktrisiko / Preisänderungsrisiko:

Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.