Donald Trump ist zurück: was das für Investoren bedeuten könnte

Donald Trump wird erneut Präsident der Vereinigten Staaten. Was könnte das für Wirtschaft und Anleger bedeuten?

Was zum jetzigen Zeitpunkt bereits bekannt ist

Donald Trump wird erneut US-Präsident. Der Erfolg der Republikanischen Partei geht jedoch noch weiter: Sie übernimmt auch die Kontrolle im US-Senat. Es ist gut möglich, dass sie sich mehr als 52 der 100 Sitze sichert und damit die Wahrscheinlichkeit einer republikanischen Mehrheit bis über die Mid-term-Wahlen im Jahr 2026 hinaus erhöht.

Welche Faktoren haben zu Trumps Wahlsieg beigetragen?

Seit Joe Biden das Amt übernommen hat, belastet eine hohe Inflationsrate die Wirtschaft, was viele seiner Wirtschaftspolitik anlasten. Es ist zudem wahrscheinlich, dass viele Wähler mit Bidens Einwanderungspolitik unzufrieden waren und daher Trump ihre Unterstützung aussprachen. Außerdem lässt sich seit Beginn der Pandemie ein globaler Trend beobachten: ein weit verbreitetes Misstrauen gegenüber Institutionen. Kritik an der amtierenden Regierung ist daher nicht ungewöhnlich, selbst wenn die Wirtschaft gut dasteht.

Wie haben die Märkte reagiert?

Die Reaktion der Finanzmärkte auf Trumps Wahlsieg verlief wie erwartet: grundsätzlich positiv, jedoch mit weniger starken Ausschlägen als 2016, da Trumps Sieg diesmal weniger überraschend kam. Die US-Aktien-Futures handeln im einstelligen Prozentbereich höher, während die Märkte in Europa und China verhalten reagieren. Die Rendite für 10-jaehrige US-Staatsanleihen stieg etwas deutlicher, was auch den US-Dollar stärkte (handelsgewichtet). Öl reagierte leicht negativ, Gold notierte tiefer, und Bitcoin sowie andere Kryptowährungen waren deutlich positiv.

Was sind die wichtigsten wirtschaftlichen Auswirkungen?

Die bedeutendste Veränderung für die Finanzmärkte könnte in der Fiskalpolitik liegen: Reduzierte Steuern und erhöhte Staatsausgaben könnten das Haushaltsdefizit vergrößern und so einen positiven fiskalischen Impuls für die Wirtschaft setzen.

Zweitens könnte Trump zusätzliche Anreize schaffen, um mehr Unternehmen zur Produktion in den USA zu bewegen, insbesondere durch höhere Zölle. Dies könnte jedoch zu erhöhter Unsicherheit in der Handelspolitik führen. Abhängig davon, ob er eine doppelte Mehrheit im Kongress erreicht, könnten sich seine politischen Prioritäten verschieben. Bei einem "Red Sweep" (doppelte Mehrheit im Kongress) dürfte er sich vorrangig auf Einwanderungs- und Steuerpolitik konzentrieren. Ohne diese Mehrheit könnte der Schwerpunkt eher auf Zöllen und Deregulierung liegen.

Auch in der Außenpolitik könnten Veränderungen bevorstehen. Ein Wechsel in der Iran-Politik könnte das größte Risiko für die Finanzmärkte darstellen.

Bereits vor der Wahl war absehbar, dass beide Kandidaten eine Fortführung der protektionistischen Wirtschaftspolitik anstreben würden, die sich vor allem gegen China richtet. Zudem wird eine verstärkte Aufrüstung erwartet. Die steigende Verschuldung und die damit verbundenen Schuldendienstkosten dürften mittelfristig ebenfalls eine Normalisierung der Fiskalpolitik notwendig machen.

Was bedeutet das für Investoren?

Eine Präsidentschaft von Trump könnte durch expansive Fiskalpolitik und Deregulierung Wachstumsimpulse setzen, was potenziell positiv für Aktien im Vergleich zu Anleihen ausfallen könnte. Übermäßiges Wirtschaftswachstum birgt jedoch auch Risiken. Es könnte zu höheren Zinssätzen führen, was ab einem gewissen Niveau Risiken für die Wirtschaft und die Aktienmärkte mit sich bringen würde. Sektorenspezifisch dürften Energie- und Finanztitel von einer lockeren Regulierung profitieren.

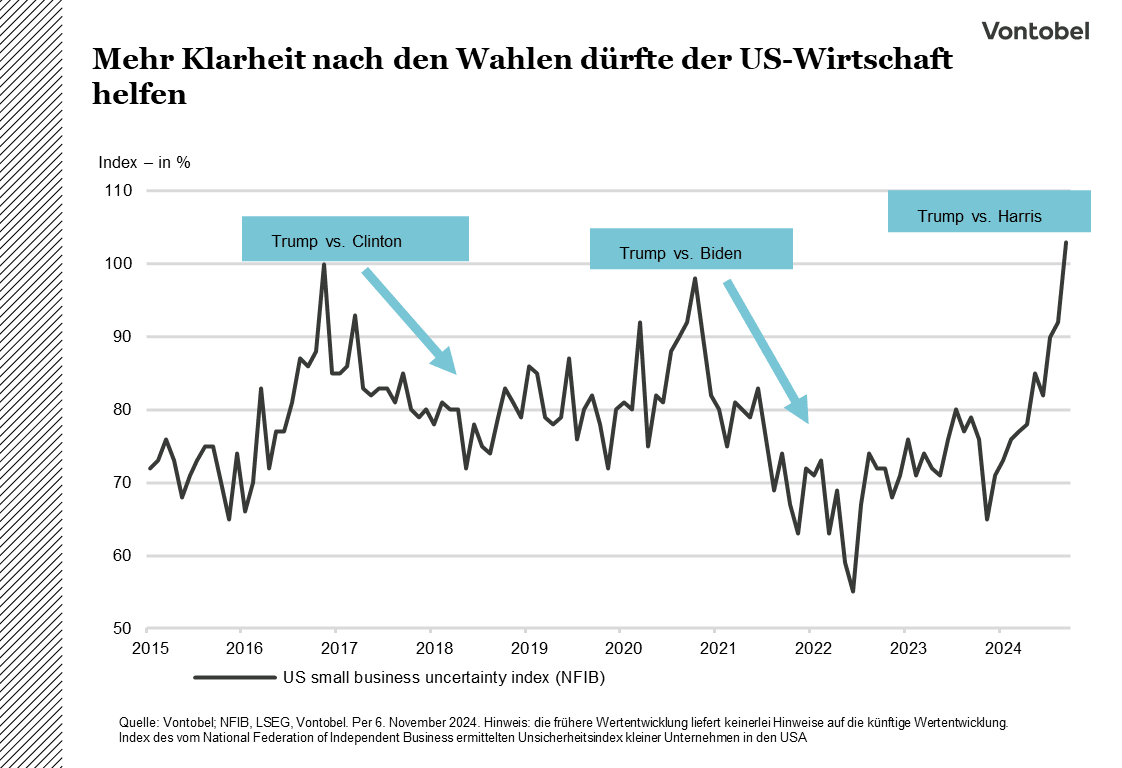

In der Regel nehmen ökonomische Unsicherheiten nach Wahlen ab, wie in der Grafik dargestellt. Allerdings sind die US-Wahlen nur ein einzelner Faktor für Investoren. Ebenso entscheidend sind die weitere Entwicklung des US-Arbeitsmarktes, die Widerstandsfähigkeit des US-Konsums, mögliche Zinssenkungen der US-Notenbank Fed und potenzielle Konjunkturpakete aus China.

Strategische Zertifikate auf den Vontobel Republican 2024 US Election Index

Risiken

Wichtige Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

Währungsrisiko:

Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Marktrisiko:

Die Entwicklung der Aktienkurse der jeweiligen Unternehmen ist von vielen unternehmerischen, konjunkturellen und ökonomischen Einflussfaktoren abhängig, die der Anleger bei der Bildung seiner Marktmeinung zu berücksichtigen hat. Der Aktienkurs kann sich auch anders entwickeln als erwartet, wodurch Verluste entstehen können.

Marktrisiko / Preisänderungsrisiko:

Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Marktrisiko:

Die Entwicklung der Aktienkurse der jeweiligen Unternehmen ist von vielen unternehmerischen, konjunkturellen und ökonomischen Einflussfaktoren abhängig, die der Anleger bei der Bildung seiner Marktmeinung zu berücksichtigen hat. Der Aktienkurs kann sich auch anders entwickeln als erwartet, wodurch Verluste entstehen können.

Emittenten- / Bonitätsrisiko:

Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Erhöhtes Verlustrisiko:

Wegen der Hebelwirkung besteht bei Hebelprodukten, wie z.B. bei den hierin genannten Turbo-Optionsscheinen und Mini Futures, ein erhöhtes Verlustrisiko (Totalverlustrisiko).