Welchen Einfluss können die Zinsentscheidungen der FED auf die Märkte nehmen?

Vergangenen Freitag waren alle Augen auf Jackson Hole gerichtet. Gegen 16:00 Uhr gab es in Wyoming die Rede von Jerome Powell, welche von allen Marktteilnehmern gespannt erwartet wurde.

Mini Futures

Die Ansprache von Jerome Powell

Am Freitag, den 25. August 2024, hat der Vorsitzende der US-Notenbank, Jerome Powell, Anzeichen für eine baldige Zinssenkung gegeben. In seiner Rede gab Powell an, dass die Zentralbank bereit sei, den Leitzins zu senken, um die wirtschaftliche Entwicklung zu unterstützen und die Inflation unter Kontrolle zu halten. Diese Aussage markierte eine deutliche Abkehr von der bisherigen restriktiven Geldpolitik der Fed und löste Spekulationen über Zeitpunkt und Ausmaß möglicher Zinssenkungen aus. Powell sagte wörtlich “The direction of travel is clear, and the timing and pace of rate cuts will depend on incoming data, the evolving outlook and the balance of risks.” (https://www.federalreserve.gov/newsevents/speech/powell20240823a.htm)

Der genaue Zeitpunkt der Zinssenkung ist noch nicht festgelegt. Viele Experten vermuten jedoch, dass sie spätestens bei der nächsten Sitzung der Federal Reserve am 18. September 2024 bekannt gegeben und umgesetzt wird. Die meisten Analysten gehen davon aus, dass die Zinssenkung bei 0,25 Prozentpunkten liegen wird, wobei einige auch eine stärkere Senkung um 0,5 Prozentpunkte für möglich halten – abhängig von den wirtschaftlichen Daten, die bis zur Sitzung verfügbar sind.

Powells Rede wurde von den Märkten als deutliches Signal für eine baldige Lockerung der Geldpolitik aufgenommen. Er betonte die Notwendigkeit einer flexiblen und anpassungsfähigen Geldpolitik, um auf wirtschaftliche Unsicherheiten und die Volatilität in den globalen Märkten reagieren zu können. Dies deutet darauf hin, dass die Fed bereit ist, bei Anzeichen einer weiteren wirtschaftlichen Abschwächung schnell zu handeln und die Zinsen erneut zu senken.

Wovon macht die FED ihre Zinsentscheidung abhängig?

Die Federal Reserve System trifft ihre Zinsentscheidungen auf der Grundlage einer Reihe von Wirtschaftsindikatoren, wobei der Arbeitsmarkt und die Inflation eine zentrale Rolle spielen. Die Fed beobachtet genau, ob die Beschäftigungszahlen robust sind und die Inflation auf einem stabilen Niveau bleibt. Sollten sich die Arbeitsmarktdaten verschlechtern oder die Inflation weiter sinken, könnte dies die Wahrscheinlichkeit einer Zinssenkung erhöhen. Ein wichtiger Meilenstein in diesem Entscheidungsprozess werden die nächsten Arbeitsmarktdaten sein, die am 6. September 2024 veröffentlicht werden. Diese Daten könnten entscheidend dafür sein, ob die Fed auf ihrer nächsten Sitzung am 18. September 2024 eine Zinssenkung beschließen wird und wie stark diese ausfallen könnte.

Welche Auswirkungen hat eine anstehende Zinssenkung?

Eine Zinssenkung der Notenbank hat in der Regel unterschiedliche Auswirkungen auf verschiedene Märkte. Auf die Aktienmärkte wirkt sich eine Zinssenkung meist positiv aus, da sie zu niedrigeren Finanzierungskosten für Unternehmen führt und die Attraktivität von Aktien im Vergleich zu festverzinslichen Anlagen erhöht. Gleichzeitig steigen oft die Preise für bestehende US-amerikanische Anleihen, da die Renditen neuer Anleihen niedriger sind und ältere Anleihen mit höheren Zinsen attraktiver werden. Der US-Dollar hingegen tendiert dazu, nach einer Zinssenkung an Wert zu verlieren. Dies liegt daran, dass eine niedrigere Verzinsung den Dollar für Investoren weniger attraktiv macht, was die Nachfrage nach der Währung senkt. Eine schwächere Währung kann jedoch auch positive Effekte haben, indem sie die Exporte der USA ankurbeln, da amerikanische Waren im Ausland günstiger werden. Insgesamt hängen die genauen Auswirkungen jedoch stark von den wirtschaftlichen Rahmenbedingungen und den Erwartungen der Marktteilnehmer ab.

Wie bewegen sich Anleihen bei Zinsveränderungen?

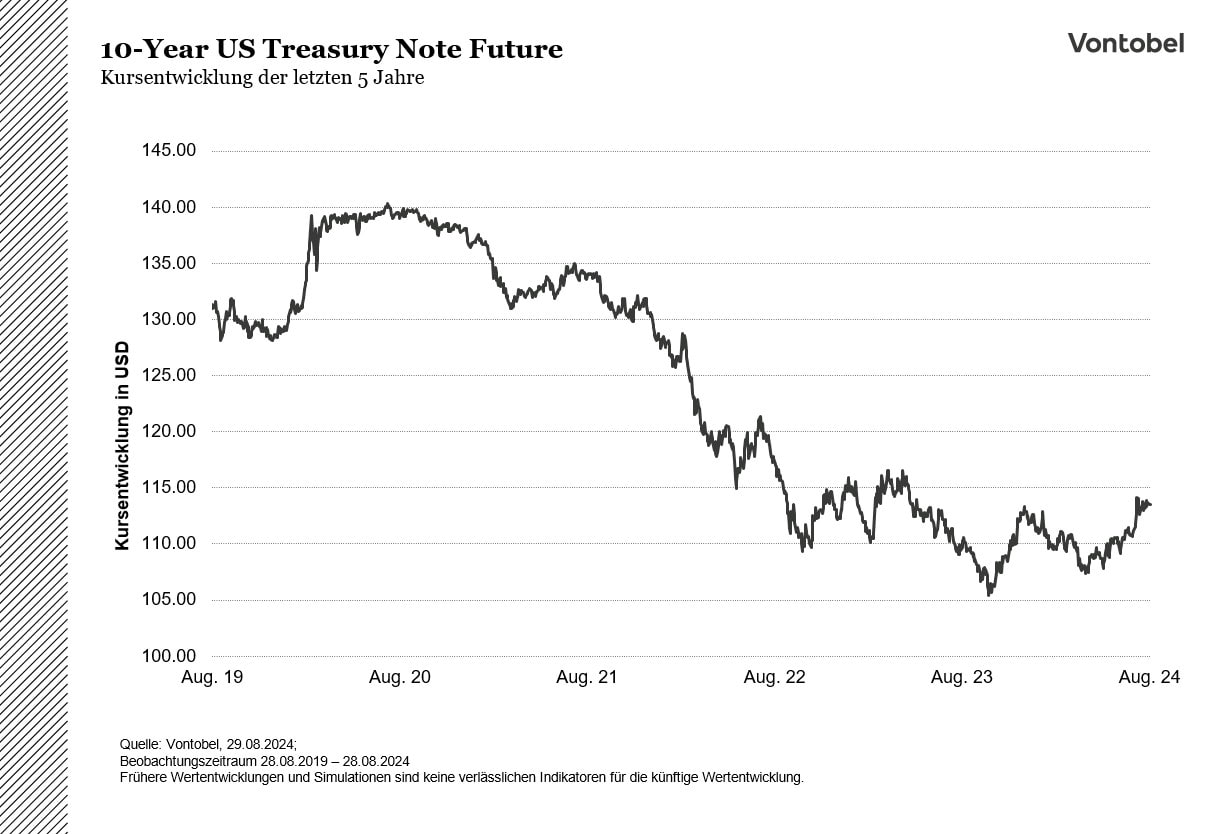

Die Beziehung zwischen Zinssätzen und Anleihekursen sind invers. Das heißt, wenn die Zinssätze steigen, sinkt der Kurs bestehender Anleihen. Der Grund hierfür ist, dass neue Anleihen mit höheren Zinssätzen ausgegeben werden, wodurch die älteren Anleihen mit niedrigeren Zinssätzen weniger attraktiv werden. Daher muss der Kurs dieser älteren Anleihen sinken, um auf dem Markt wettbewerbsfähig zu bleiben. Andererseits steigt der Kurs bestehender Anleihen, wenn die Zinssätze sinken. Dies liegt daran, dass neue Anleihen mit niedrigeren Zinssätzen ausgegeben werden, wodurch die älteren Anleihen mit höheren Zinssätzen attraktiver werden. Infolgedessen steigt der Kurs dieser älteren Anleihen aufgrund der höheren Nachfrage.

Warum wird der US-Dollar schwächer, wenn die Zinsen sinken?

Wenn die Notenbank die Zinsen senkt, wird der US-Dollar oft schwächer – und das lässt sich gut durch das Konzept der Zinsparität erklären. Die Zinsparität besagt, dass Anleger Kapital dorthin verschieben, wo sie die höchste Rendite erzielen können. Sinkt der Zinssatz in den USA, bieten amerikanische Anlagen wie Staatsanleihen weniger Ertrag. Das veranlasst Investoren dazu, ihr Geld in Länder mit höheren Zinsen zu transferieren, in denen sie bei ähnlicher Bonität eine bessere Rendite erwarten. Durch diese Verschiebung verringert sich die Nachfrage nach dem US-Dollar, weil Investoren weniger in Dollar-denominierten Vermögenswerten halten. Eine geringere Nachfrage nach dem Dollar führt zu einem Wertverlust der Währung.

Möglichkeiten als Anleger

Angesichts der jüngsten Anzeichen von Jerome Powell für eine mögliche Zinssenkung steht die Finanzwelt vor einer spannenden Phase der Unsicherheit und Spekulation. Investoren müssen nun entscheiden, wie sie sich positionieren wollen, basierend auf ihrer Einschätzung, wie stark eine anstehende Zinssenkung bereits in den Märkten eingepreist ist. Dabei besteht nicht nur die Möglichkeit, sich im 10-Year US Treasury Note Future zu positionieren, sondern auch in Währungspaare zu investieren, um an den bevorstehenden Zinsänderungen partizipieren zu können.

Mini Futures

Risiken

Währungsrisiko:

Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Erhöhtes Verlustrisiko:

Wegen der Hebelwirkung besteht bei Hebelprodukten, wie z.B. bei den hierin genannten Turbo-Optionsscheinen und Mini Futures, ein erhöhtes Verlustrisiko (Totalverlustrisiko).

Marktrisiko / Preisänderungsrisiko:

Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Emittenten- / Bonitätsrisiko:

Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Marktrisiko:

Die Entwicklung der Aktienkurse der jeweiligen Unternehmen ist von vielen unternehmerischen, konjunkturellen und ökonomischen Einflussfaktoren abhängig, die der Anleger bei der Bildung seiner Marktmeinung zu berücksichtigen hat. Der Aktienkurs kann sich auch anders entwickeln als erwartet, wodurch Verluste entstehen können.

Wichtige Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.