Investors’ Outlook: Festen Tritts über heikles Gelände

Der April hat uns wieder einmal vor Augen geführt, wie unmittelbar und heftig sich geopolitische Spannungen auf Anlage-Portfolios auswirken können. Schon länger befassen sich viele Investoren in erster Linie mit dem Arbeitsmarkt, den Zinsen und der Inflation. Jetzt wird ihnen all mählich bewusst, dass nicht nur die konjunkturelle, sondern auch die geopolitische Lage den gefürchteten «Schwarzen Schwan» aufschrecken könnte. Der Konflikt in Nahost eskalierte weiter, indem der Iran erstmals in der Geschichte Israel angriff. Dies verunsicherte die Anleger: Sie befürchteten einen möglichen Flächenbrand in der Region, in den die USA verwickelt werden könnten. Zugleich dauert der Krieg in der Ukraine an, wo Russland eine baldige Offensive plant. Die Spannungen zwischen China und Taiwan bereiten den Anlegern zusätzliche Sorgen. Außerdem dürfte das historische Wahljahr 2024 die Gesellschaft in den USA spalten.

Ernüchternder April

Zu den alarmierenden Ernüchterungen vom April gehörten die zunehmenden geopolitischen Spannungen in Nahost. Die Anleger behielten die drohende Eskalation und ihre möglichen Auswirkungen auf die Finanzmärkte fest im Auge, verloren aber auch die Zentralbanken und das Abschätzen des Zeitpunkts allfälliger Leitzins-Senkungen nicht aus dem Blickfeld.

Die US-Wirtschaftsdaten fielen aufgrund ausgabefreudiger Konsumenten und eines robusten Arbeitsmarkts wiederum stärker aus als erwartet. Damit blieb die Inflation überraschend hartnäckig, was der US-Notenbank Fed die letzte Phase ihres Kampfes gegen die Teuerung erschweren dürfte. Deshalb werden die ersten Leitzins-Senkungen wahrscheinlich später erfolgen als ursprünglich angenommen. So deutete es auch der Fed-Vorsitzende Jerome Powell letzten Monat an mit seiner Äußerung, die geldpolitischen Entscheidungsträger könnten ihre Leitzinsen so lange wie nötig unverändert lassen, falls der Preisdruck anhalte.

Trotzdem können die Anleger den Juni kaum erwarten. Denn in der Wirtschaft der Eurozone zeichnet sich eine Verbesserung ab: Die Früh-Indikatoren für das verarbeitende Gewerbe und den Dienstleistungssektor zeigen nach oben, die Inflation ist deutlich schwächer und die Industrieproduktion in Deutschland, der größten Volkswirtschaft in der Region, nahm stärker zu als erwartet. Die Europäische Zentralbank (EZB) macht sich bereit für eine erste Leitzins-Senkung. EZB-Präsidentin Christine Lagarde sagte Mitte April in einem Interview mit CNBC, die Zentralbank nähere sich dem Zeitpunkt, ab dem sie ihre restriktive Geldpolitik lockern müsse, sofern kein großer Schock eintrete. Andere Mitglieder des EZB-Rats stießen ins gleiche Horn.

US-Wahlen: Was könnte eine zweite Amtszeit Trumps für Anleger bedeuten?

Die US-Präsidentschaftswahlen sind noch eine Weile hin: Erst am 5. November 2024 wird die größte Volkswirtschaft der Welt zur Urne gehen. Doch ein Blick in die einschlägigen Finanz- und sozialen Medien zeigt klar, dass der Wahlkampf bereits auf Hochtouren läuft.

Neulich lieferten sich der amtierende Joe Biden und Wahlkandidat Donald Trump einen Schlagabtausch darüber, wer von ihnen dem Präsidenten-Amt besser gewachsen sei. Der 77-jährige Trump bezeichnete Biden als völlig inkompetent (The Hill, publiziert am 14. September 2023), während der 81-jährige Biden, auf sein fort geschrittenes Alter angesprochen, antwortete, ein Kandidat sei zu alt und geistig ungeeignet, um Präsident zu sein, … der andere sei er (Reuters, publiziert am 17. März 2024). Um herauszufinden, wer letzten Endes ins Weiße Haus einziehen wird, lässt sich ebenso gut eine Münze werfen. Den Wahlausgang mit Wahrscheinlichkeitsrechnungen prognostizieren zu wollen, ist angesichts der aktuellen Lage wahrscheinlich wenig sinnvoll. Hilfreich für Anleger können aber Gedankenexperimente sein und sich zu fragen: Was wäre, wenn …? Dieser Artikel fokussiert sich weniger auf Biden als auf Trump. Das liegt nicht an einer politischen Gesinnung oder daran, dass Trump höhere Chancen hat, sondern es spiegelt die Überzeugung, dass eine zweite Amtszeit Trumps größere Markt-Implikationen hätte als eine Wiederwahl Bidens, welche wohl eher eine Verlängerung des Status Quo bedeuten würde.

Warum sollte eine zweite Amtszeit Trumps ernsthaft erwogen werden?

Trumps erste Amtszeit (2017 – 2021) war ereignisreich: Handelskrieg mit China, zahlreiche personelle Wechsel, Ausstieg aus dem Atom-Abkommen mit dem Iran, Aufkündigung des Pariser Klimaabkommens, Abkehr von Allianzen wie der North Atlantic Treaty Organization (NATO) oder der World Trade Organization (WTO), Einreise-Stopps für gewisse Bevölkerungsgruppen, Mauerbau an der Grenze zu Mexiko, Amtsenthebungsverfahren, Entwendung von Geheimpapieren, Anschuldigungen wegen Wahlbetrug, bewaffneter Sturm auf das Kapitol … Man könnte also meinen, die Hürden für eine zweite Amtszeit wären hoch. Doch Umfragen offenbaren ein Kopf- an-Kopf-Rennen und auch in den heftig umkämpften sogenannten «Swing»-Staaten («Swing»-Staaten sind US-Bundesstaaten, in denen vor der Wahl keine klare Präferenz für einen Kandidaten erkennbar ist. Bevölkerungsreiche «Swing»-Staaten beeinflussten in der Vergangenheit oftmals den Wahlausgang. 2024 gelten Arizona, Nevada, Georgia, Michigan, Pennsylvania, und Wisconsin als «Swing»-Staaten.) sieht es nicht schlecht aus. Zudem schnitt Trump in der Vergangenheit besser ab, als es die Umfragen vermuten ließen (Pew Research Center, publiziert am 9. November 2016). Übrigens waren in der Vergangenheit oft Drittkandidaten das Zünglein an der Waage, das den Demokraten einen Strich durch die Rechnung machte.

Was spricht für Trump?

Trumps anhaltende Beliebtheit dürfte viel mit gesellschaftlichen Entwicklungen und seinem Status als «Enfant terrible» des Establishments zu tun haben. Nehmen wir zum Beispiel die zunehmend frustrierte amerikanische Mittelschicht (Als Mittelschicht definieren das Multi Asset Team alle Haushalte, die zwischen dem 20. und 80. Einkommens-Perzentil liegen.). Sie fühlt sich seit Jahrzehnten im Stich gelassen, da im Zug der Globalisierung viele ehemals schlecht Verdienende in die Mittelschicht aufstiegen und Entwicklungsländer wie China profitierten. In den 1990er Jahren besaß die Mittelschicht rund 37 Prozent des Vermögens aller US-Privathaushalte. Um die Jahrtausendwende sank die Zahl auf rund 30 Prozent. Heute beträgt sie gemäß Daten der US-Notenbank Fed weniger als 26 Prozent. Gleichzeitig nimmt das Vertrauen in staatliche Institutionen seit Jahren ab. Einer Gallup-Umfrage (Gallup-Umfrage: news.gallup.com/poll/1597/confidence-institutions.aspx ) zufolge betrug das Vertrauen in den Obersten Gerichtshof in den 1980er Jahren knapp 60 Prozent. 2023 waren es nur noch 27 Prozent. Noch schlechter sieht es für das Vertrauen in die Medien (2023: 18 Prozent) und in den Kongress (2023: 8 Prozent) aus. Diese sich schon lange abzeichnenden Entwicklungen verschärften sich nach Trumps Abgang. Wichtiger Grund dafür dürfte der Inflationsschock sein, der das reale (inflationsbereinigte) Einkommen vieler Amerikaner Anfang 2021 ins Minus drückte.

Auch die Unbeliebtheit Bidens spielt Trump in die Hände. Normalerweise lässt sich mit der Zustimmungsrate eines Präsidenten die Chance auf seine Wiederwahl recht gut voraussagen. In der Vergangenheit hing die Meinung der Öffentlichkeit über den Präsidenten vor allem von ihrer Einschätzung der Wirtschaft ab. Dieser Zusammenhang geriet in letzter Zeit jedoch aus den Fugen: Die US-Wirtschaft ist stark, die Arbeitslosenquote verharrt auf historisch tiefem Niveau, sogar die Inflation (deren Grundstein bereits vor Bidens Amtsantritt gelegt wurde) ist deutlich gesunken, und dennoch ist Bidens Zustimmungsrate im Keller. Sie betrug laut von der ABC News betriebenen Website FiveThirtyEight (FiveThirtyEight, per 29. April 2024. projects.fivethirtyeight.com/biden-approval-rating/). Anfang 2021 noch 53 Prozent, liegt sie inzwischen bei rund 40 Prozent. Damit ist Biden unbeliebter als Trump während seiner ersten Amtszeit.

Laut einer Ipsos-Umfrage (ABC News, publiziert am 10. März 2024) trauen viele Amerikaner Biden nicht zu, dass er für sie wichtige Themen anpacken kann. Das gilt besonders für gesellschaftlich brisante Themen wie Kriminalität oder Zuwanderung. Letztere nahm seit 2022 (u.a. aufgrund der Lockerung der Pandemie Beschränkungen) deutlich zu und verschärfte sich 2023 und 2024 weiter. Gemäß Bloomberg News (Bloomberg News, publiziert am 2. April 2024) trafen Bundesbeamte allein im Dezember 2023 täglich auf 10 000 Menschen, welche die Südgrenze der USA überquerten – ein guter Nährboden für populistische Parolen. Zudem scheint einer der verlässlichsten Wählerblöcke der Demokraten seine Meinung geändert zu haben. Laut einer kürzlichen Siena-Umfrage der New York Times (The New York Times, publiziert am 13. April 2024) ist die Unterstützung Trumps durch schwarze Wähler auf 16 Prozent gestiegen. Auch bei hispanischen Wählern wird Trump beliebter. Eine mögliche Erklärung könnte sein, dass Biden diese Bevölkerungsgruppen desillusioniert hat und die negativen Realeinkommen sie besonders betreffen.

Was spricht für Biden?

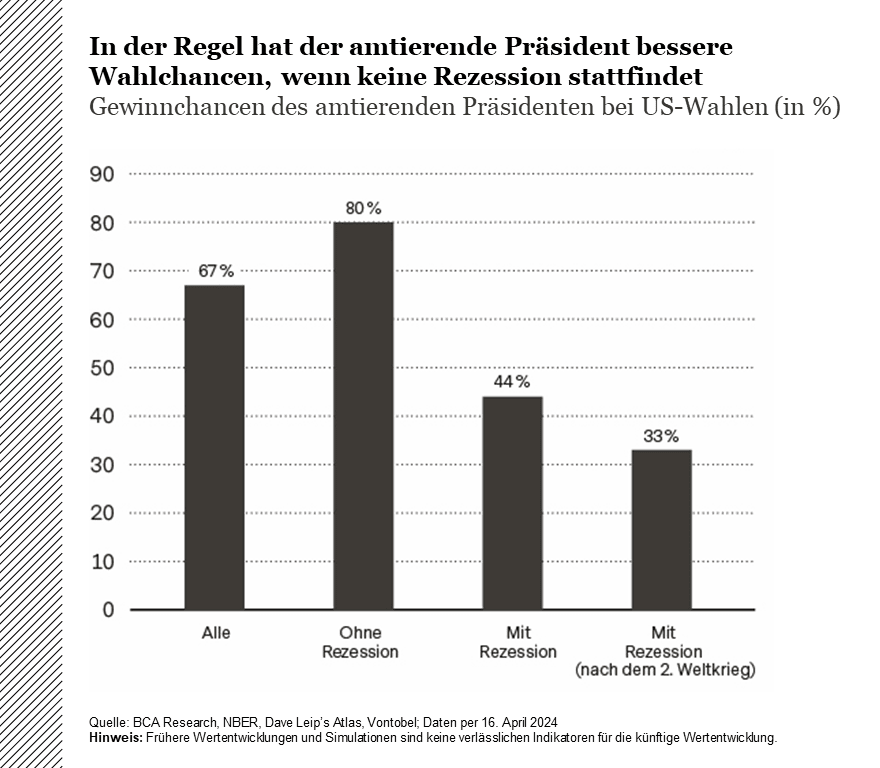

Biden hat immerhin die Statistiken auf seiner Seite. In der Vergangenheit wurde der amtierende US-Präsident in 67 Prozent der Fälle wiedergewählt. Konnte der amtierende Präsident eine Rezession vermeiden, wurde er sogar in 80 Prozent der Fälle wiedergewählt. Glitt die Wirtschaft jedoch in eine Rezession ab, wurde der Präsident abgestraft und die Quote sank auf 44 Prozent. Aufgrund des starken Arbeitsmarkts in den USA generell wie auch in den «Swing»-Staaten sieht es derzeit danach aus, dass bis zu den Wahlen eine Rezession verhindert werden kann.

Wer wird den Kongress für sich gewinnen?

Wichtig ist zudem, wer den Kongress für sich gewinnen kann. Am wahrscheinlichsten sind zwei Szenarien: entweder eine «rote Welle» (signifikante Gewinne für die Republikaner) oder eine Patt-Situation. Eine «blaue Welle» (signifikante Gewinne für die Demokraten) ist weniger wahrscheinlich. Warum? Der Kongress ist unterteilt in den Senat und das Repräsentantenhaus. Im Senat stehen dieses Jahr 28 Demokraten-Sitze zur Wiederwahl, 23 Demokraten-Sitze stehen nicht zur Wahl und gelten somit als gesichert. Anders sieht es bei den Republikanern aus, wo nur 11 Sitze zur Wiederwahl stehen und 38 als gesichert gelten.

Gemäß Umfragen von 270toWin (Website zu Politik, per 17. April 2024) haben die Republikaner aktuell die Nase vorn. Es ist daher gut möglich, dass die Republikaner Sitze hinzugewinnen und somit im Senat mehr Einfluss nehmen können. Wer im Repräsentantenhaus das Sagen haben wird, hängt wahrscheinlich vom Wahlergebnis ab. Trump wären im Fall seines Wahlsiegs die Hände wohl weniger gebunden. Gewinnt Biden, dürfte er im Kongress wahrscheinlich auf Widerstand stoßen. Gewinnt aber Trump, hat er vermutlich die Mehrheit im Kongress auf seiner Seite.

Was sich weder unter Trump noch unter Biden ändern dürfte

Unabhängig davon, ob Biden im Weißen Haus verbleibt oder Trump dort einziehen wird, der Protektionismus, die Anti-China-Politik, die Aufrüstung und die hohe Staatsverschuldung dürften fortdauern.

1. Protektionismus

Wer sich von Joe Biden etwas weniger «America first» und etwas mehr Offenheit im Handel erhoffte, wurde in den letzten Jahren eines Besseren belehrt. Biden wird nachgesagt, eine Politik des «freundlichen Protektionismus» zu verfolgen: Er schreibt weniger aggressive Tweets als sein Vorgänger, behält aber die Interessen Amerikas fest im Blick. Viele nationale Sicherheitszölle oder freiwillige Beschränkungen, die Trump mit anderen Ländern ausgehandelt hatte, behielt Biden bei. Er scheint Trumps Ansicht zu teilen, dass der Schutz der US-Stahlindustrie eine Frage der nationalen Sicherheit sei. Andere Maßnahmen können ebenfalls als protektionistisch betrachtet werden, zum Beispiel der von Biden vorangetriebene «Chips and Science Act», welcher milliardenschwere Investitionen in die Herstellung von Halbleitern sowie in die Forschung & Entwicklung vorsieht und wieder mehr heimische Arbeitsplätze in der verarbeitenden Industrie schaffen soll.

2. Anti-China-Politik

Auch an der Haltung gegenüber der zweitgrößten Volkswirtschaft der Welt dürfte sich nicht viel ändern. Sowohl die Republikaner als auch die Demokraten erkannten über die Jahre, dass eine Anti-China-Politik die Wählergunst steigert. Während Trump seine China-Feindlichkeit offen austrägt (verhängte er doch diverse Strafzölle oder bezeichnete Covid-19 als chinesisches Virus (University of California San Francisco, publiziert am 18. März 2021.)), geht Biden subtiler, aber nicht minder entschlossen vor. Dies verdeutlicht zum Beispiel ein Blick auf die in den vergangenen Jahren von den USA auf die sogenannte «Entity List» gesetzten chinesischen Unternehmen. Die «Entity List» ist eine von der US-Regierung geführte Liste ausländischer Personen, Unternehmen und Organisationen, die als nationales Sicherheitsrisiko eingestuft werden und für die bei der Ausfuhr bestimmter Technologien und Güter Ausfuhrbeschränkungen und Lizenz-Anforderungen gelten.

3. Aufrüstung

Ein weiterer Punkt ist der Trend hin zu militärischer Aufrüstung. Trump machte sich wiederholt für höhere Militärausgaben stark (New York Times, publiziert am 27. Februar 2017) und forderte diese auch von anderen NATO-Mitgliedstaaten ein (Reuters, publiziert am 11. Juli 2018). Im Februar ließ er gar verlauten, dass er NATO-Verbündeten im Ernst fall nicht zur Seite stehen würde. Auch Biden plädiert für höhere Ausgaben. So legte er im März 2024 einen Haushaltsplan für das Jahr 2025 vor, der einen Antrag auf 850 Milliarden US-Dollar an frei verfügbaren Mitteln für das Verteidigungsministerium enthält (4,1 Prozent mehr als 2023).

4. Staatsverschuldung

Auch die Schuldenthematik (und damit einhergehende Fragen rund um die Tragbarkeit der Schulden last) dürfte fortbestehen. Auf den ersten Blick sind immer weiter steigende Staatsschulden nichts Neues. Die Staatsverschuldung, gemessen am prozentualen Anteil des Bruttoinlandprodukts, kennt seit Jahren nur eine Richtung: nach oben. In den 1980er Jahren betrug sie rund 30 Prozent. Inzwischen sind es mehr als 120 Prozent. Was jedoch bald zum Problem werden könnte, sind die (wegen der höheren Zinsen) gestiegenen Kosten zur Bedienung der Schulden, die so hoch sind wie seit 40 Jahren nicht mehr.

Trumps Wahlkampf-Versprechen

Alle Wahlkampf-Versprechen Trumps zusammenzufassen wäre ein ziemlich ambitioniertes Unterfangen. Dies sind die fünf wichtigsten Bereiche: Fiskal-, Geld-, Handels-, Migrations- und Außenpolitik.

1. Fiskalpolitik

Trumps fiskalpolitische Agenda zielt vor allem auf geringere Steuern ab. Bereits während seiner ersten Amtszeit hatte Trump versucht, die Körperschaftssteuer von 35 Prozent auf 15 Prozent zu senken. Zuletzt lag sie bei 21 Prozent. Laut einem Artikel der Washington Post (Washington Post, publiziert am 13. September 2023) sprachen Trump und seine Berater über weitere Senkungen der Körperschaftssteuer, womöglich sogar bis auf 15 Prozent. Auch Privatpersonen könnten auf weniger Steuern unter Trump hoffen. In der Vergangenheit schwächten niedrigere Steuern jeweils die Haushaltsdisziplin der USA. Es ist anzunehmen, dass das bereits hohe Haushaltsdefizit weiter anschwellen wird. Dafür will Trump anderweitig sparen, unter anderem durch das Einstellen der staatlichen Finanzierung des öffentlichen Rundfunks. Auch Auslandhilfe, Klima-Subventionen oder Investitionen in nachhaltige Technologien sollen zurückgefahren werden (Trump sieht etwa in der Verbreitung von Elektroautos den Wegbereiter für Massenentlassungen in der US-Autoindustrie) (Time, publiziert am 28. September 2024. time.com/6318298/why-trump-talking-about-electric-vehicles/).

2. Geldpolitik

In Sachen Geldpolitik will Trump vor allem den Fed-Vorsitzenden Jerome Powell loswerden. Trump und Powell können auf eine turbulente Vergangenheit zurückblicken. 2017 ernannte Trump Powell (ebenfalls Republikaner) zum Fed-Vorsitzenden und pries ihn damals als «weise» und erfahren. Doch als Powell 2018 den Leitzins anhob, fiel er bei Trump in Ungnade. So bezeichnete Trump ihn und die Fed als planlos (CNBC, publiziert am 14. August 2019) und plädierte für Powells Entlassung. 2019 twitterte Trump sogar die Frage «Wer ist unser schlimmerer Feind – Powell oder Chinas Präsident Xi Jin ping?» (CNBC, publiziert am 23. August 2019). 2024 deutete Trump an, Powell würde den Leitzins senken, um den Demokraten zu helfen und gewissen Leuten eine zweite Amtszeit zu sichern (Fortune, publiziert am 2. Februar 2024).

Eine Entlassung Powells wäre wohl schwierig. Juristisch gesehen kann der Präsident ein Vorstandsmitglied der Fed (auch Powell) nur aus einem triftigen Grund absetzen. Unzufriedenheit mit der Geldpolitik der Fed ist wohl kaum triftig genug. Trump verkündete jedoch bereits, wenn er die Wahl zum Präsidenten gewinne, werde er Powell keine zweite Amtszeit einräumen (dessen vierjährige Amtszeit endet 2026). Danach könnte er einen Fed-Vorsitzenden nach seinen Vorzügen zur Ernennung vorschlagen. Dem müsste der Kongress allerdings zustimmen.

3. Handelspolitik

Trump verfolgt weiterhin eine «America-first»-Politik. Daher ist im Fall einer zweiten Amtszeit Trumps mit mehr handelspolitischer Unsicherheit zu rechnen. Trump verkündete bereits, wenn er die Wahl gewinne, werde er Importzölle in Höhe von 60 Prozent auf Waren aus China und von 10 Prozent auf Waren aus anderen Staaten erheben. Aktuell beträgt der Waren-Zoll im Schnitt 3 Prozent, für China 19 Prozent (South China Morning Post, publiziert am 17. Januar 2024). Sollte Trump dies durchpeitschen, wäre nebst China die Europäische Union als zweitgrößter Handelspartner der USA besonders betroffen.

Ebenfalls zur Debatte steht eine Einschränkung chinesischen Eigentums an der US-Infrastruktur (etwa in den Bereichen Energie, Technologie, Telekommunikation und natürliche Ressourcen). Zudem erwägt Trump ein Investitionsverbot in China für US-Unternehmen sowie ein Überdenken der Rolle der USA in wichtigen Organisationen wie der Welthandelsorganisation (WTO).

4. Migrationspolitik

Ähnlich entschlossen klingen Trumps Pläne für die Zuwanderung. Unlängst beklagte er sich bei einer Benefiz-Veranstaltung, aus «netten» Ländern (nach Trumps Definition sind dies Dänemark, die Schweiz und Norwegen (The Guardian, publiziert am 8. April 2024)) würde niemand in die USA einwandern. Stattdessen müsse man sich mit Leuten aus anderen Ländern abmühen. Die legale Einwanderung sowie das Recht auf die US-Staatsbürgerschaft für in Amerika geborene Babys will er eben falls auf den Prüfstand stellen. Auch wenn populistische Wähler eine schärfere Migrationspolitik begrüßen würden, könnte eine solche mitunter negativen Folgen für den Arbeitsmarkt nach sich ziehen. Die starke Zuwanderung unter Biden wirkte sich mildernd auf den angespannten Arbeitsmarkt aus, wo seit Längerem eine zu hohe Nachfrage bei zu geringem Angebot an Arbeitskräften herrscht. Weniger Zuwanderung würde den Arbeitskräfte-Mangel noch verschärfen und den Lohndruck (und damit die Inflation) weiter anheizen.

5. Außenpolitik

Abgesehen von der China-Politik ist auch die Beziehung zu Russland ein Thema, das im Auge behalten werden sollte. Trump scheint ein gutes Verhältnis zu Wladimir Putin zu haben. Trumps Aussage, er würde den Ukraine-Krieg innerhalb von 24 Stunden beilegen (The Wall Street Journal, mit Genehmigung von CNN, publiziert am 11. Mai 2023), klingt ein wenig ambitiös. Er könnte den Krieg aber beeinflussen, indem er beispielsweise die Hilfe für die Ukraine einstellt, was er angeblich bei seinem Treffen mit dem ungarischen Premierminister Viktor Orban im März gesagt hat (Reuters, publiziert am 11. März 2024). Dazu müsste er allerdings den Kongress überzeugen, welcher Russland gegenüber skeptisch ist. Eine so erzwungene Beilegung des Krieges wäre nicht unbedingt marktrelevant: Nach der Invasion Russlands in der Ukraine stieg der Ölpreis deutlich, aber seit Ende 2022 sank er wieder. Somit ist im Fall des Russland-Ukraine-Krieges die sogenannte geopolitische Risikoprämie nicht mehr gegeben. Stattdessen befeuern andere Konflikte (Israel-Hamas) den Ölpreis.

Eher auf den Ölpreis auswirken könnte sich Trumps Iran-Politik. Trump hält offenbar immer noch Sanktionen für den einzig gangbaren Weg, um den Iran an der Uran-Anreicherung (und damit dem Bau einer Atombombe) zu hindern. Der Iran ist einer der größten Öl-Produzenten der Welt und belegte 2016 Rang 7 mit einer Fördermenge von 4,4 Millionen Barrel pro Tag. Nachdem Trump im Mai 2018 überraschend das Nuklear-Abkommen namens Joint Comprehensive Plan of Action (JCPOA) aufgekündigt hatte, schoss der Ölpreis innerhalb kurzer Zeit um 60 Prozent nach oben. Laut Schätzungen verschwanden (zumindest temporär) 2 bis 4 Millionen Barrel Öl vom Weltmarkt.

Im restlichen Mittleren Osten wusste Trump mit diplomatischem Geschick zu beeindrucken. Dank des von seiner Regierung vermittelten Abraham-Abkommens (2020) normalisierten sich die diplomatischen Beziehungen zwischen Israel und einigen arabischen Staaten. Die Unterzeichnenden – die Vereinigten Arabischen Emirate (VAE), Bahrain und Israel – bekräftigten damit ihren Wunsch, den Frieden im Mittleren Osten zu festigen. Die VAE und Israel schlossen ebenfalls ein Friedensabkommen. Trump unterhält außerdem gute Beziehungen zu Saudi-Arabien und dem wichtigen Gas-Exporteur Katar.

Was würde Trump 2.0 für die Wirtschaft bedeuten?

Wie sich eine zweite Amtszeit Trumps auf die wichtigsten makroökonomischen Variablen auswirken würde, ist schwer zu sagen. Zum einen ist nicht klar, ob Trump die Mehrheit im Kongress für sich gewinnen kann. Zum anderen ist nicht sicher, ob die Republikaner all seine Vorschläge gutheißen. Davon hängt ab, ob (und wie) seine Wahlkampf-Versprechen umgesetzt würden. Zudem ist die heutige Ausgangslage anders als bei Trumps Wahlkampf-Versprechen vor seiner ersten Amtszeit. Vor allem ist der Arbeitsmarkt gegenwärtig weitaus angespannter. Mit anderen Worten ist das Risiko eines Inflationsanstiegs heute viel höher als damals. Trotz dieser Unwägbarkeiten sind folgende Szenarien möglich:

1. Wachstum

Eine zweite Amtszeit Trumps könnte das Wirtschaftswachstum insgesamt begünstigen. Die von Trump geplanten Steuersenkungen würden zu einem höheren Haushaltsdefizit führen. Dies hätte einen positiven fiskalischen Impuls zur Folge. Die von Trump vorangetriebenen Deregulierungspläne könnten ebenfalls mehr Produktivität bewirken. Dies würde die US-Wirtschaft stützen, vor ausgesetzt der Kongress steht hinter Trump. Längerfristig gäbe es aber auch negative Implikationen für das Wachstum. Weniger Zuwanderung zöge wahrscheinlich ein schwächeres Bevölkerungswachstum nach sich. Aufgrund der erhöhten Handelsunsicherheit bestünde zudem die Gefahr, dass die Unternehmen weniger Investitionen tätigen. Höhere Zölle und die damit einhergehenden höheren Preise könnten auch zu geringerem Konsum führen.

2. Inflation

Eine zweite Amtszeit Trumps wäre insgesamt wohl reflationär. Das bedeutet, dass das Preisniveau in den USA eher steigen würde. Dies zum einen wegen des vermutlich höheren Haushaltsdefizits und des damit einhergehenden positiven Nachfrageimpulses, zum anderen wegen der geringeren Zuwanderung und der damit einhergehenden Gefahr einer zusätzlichen Verknappung am Arbeits- markt (höherer Lohndruck durch geringeres Angebot an Arbeitskräften). Nicht zuletzt dürften sich auch die höheren Zölle in einer steigenden Inflation niederschlagen. Ein leichter disinflationärer Effekt könnte von der geringeren Zuwanderung ausgehen (weniger Einwanderer bedeuten weniger Nachfrage nach Wohnraum und damit weniger Teuerungsdruck bei den Häuser- und Mietpreisen).

3. Zinsen

Zwischen 2017 und 2018 (also während Trumps erster Amtszeit, als er volle Kontrolle über den Kongress hatte) stiegen die Zinsen, sprich die Anleiherenditen. Dies dürfte wiederum der Fall sein, falls Trump die Wahl gewinnt, da die Wirtschaft stärker wachsen, die Inflation höher ausfallen und der Kongress vermutlich unter republikanischer Kontrolle stehen würde. Das Aufwärtspotenzial etwas begrenzen könnten allerdings die Handelsunsicherheit und die auf maximalen Druck ausgelegte Außenpolitik.

4. US-Dollar

Das Zusammenspiel von stärkerem Wirtschaftswachstum, höherer Inflation und Handelsunsicherheit birgt eher Aufwertungspotenzial für den US-Dollar. Entscheidend ist hierbei jedoch das Agieren der Fed. Voraussetzung für einen stärkeren Dollar ist, dass sie entschieden gegen die höhere Inflation vorgeht (also den Leitzins erhöht). Wenn sie dies unterlässt und der Inflation tatenlos zusieht, dürfte dies den US-Dollar eher belasten.

Was würde Trump 2.0 für die Finanzmärkte bedeuten?

Für die Anlageklassen gilt zu bedenken, dass sie noch anderen Einflussfaktoren unterliegen als dem globalen Wirtschaftszyklus, der wiederum von weit mehr als dem Wahlergebnis beeinflusst wird.

1. Aktien

Die Vergangenheit hat gezeigt, dass die Aktienmärkte im Vorfeld von Wahlen in der Regel seitwärts tendieren. Dies überrascht kaum. Denn Wahlkämpfe werden immer auch von Unsicherheit über den zukünftigen politischen Kurs begleitet, und Aktienanleger mögen keine Unsicherheit. Sobald jeweils der Sieger feststand, stiegen die Märkte – auch wenn der amtierende Präsident nicht wiedergewählt wurde. Eine weitere Steuersenkung würde sich vermutlich positiv auf den Gewinn pro Aktie auswirken. Gleich zeitig sollten sich die Anleger aufgrund der weniger gut vorhersagbaren Politik auf höhere Volatilität an den Aktienmärkten (wie 2019) gefasst machen. Innerhalb der Anlageklasse dürften Industrieländer Aktien am ehesten profitieren. Einige Schwellenländer Aktien könnten den Handelskrieg negativ zu spüren bekommen.

2. Anleihen

Anleihen dürften im Fall einer zweiten Amtszeit Trumps mehr zu kämpfen haben. Ein stärkerer US-Dollar würde sie begünstigen, nicht aber das Zusammenspiel von stärkerem Wachstum, höherer Inflation und höheren Zinsen. Aus Anlegersicht erscheinen Aktien bei stärkerem Wirtschaftswachstum attraktiver als Anleihen. Eine höhere Inflation mindert die Kaufkraft der zukünftigen Cashflows einer Anleihe. Bei steigenden Zinsen verlieren bestehende Anleihen im Portfolio an Wert.

3. Alternative Anlagen

Sollte sich die Annahme einer reflationären zweiten Amtszeit Trumps bestätigen, könnten Rohstoffe ebenfalls profitieren. Das höhere Wirtschaftswachstum sollte dieser zyklischen Anlageklasse zugutekommen. Während Gold zeitweise von erhöhter geopolitischer Unsicherheit profitieren könnte, dürften die höheren Zinsen und der stärkere US-Dollar auf dem Edelmetall lasten (die realen Zinsen und der US-Dollar entwickeln sich in der Regel in entgegengesetzter Richtung zum Goldpreis).

Wirtschaftstrends ändern und Jahr der Anleihen lässt sich Zeit

Für 2024 hatten die Anleger anfänglich mit weniger Wachstum weniger Inflation sowie baldigen, deutlichen Leitzins-Senkungen gerechnet. Doch nun entpuppt sich das Wachstum als stet und der Inflationsdruck als hartnäckig, während sich die Normalisierung der Geldpolitik verzögert und in milderen Schritten erfolgen dürfte. Das erhoffte Jahr der Anleihen lässt auf sich warten.

Große Teile der US-Wirtschaft präsentieren sich trotz der aggressiven geldpolitischen Straffung nach wie vor robust. Nachdem eine unmittelbare Rezession ausblieb, rechneten die Anleger mit hartnäckiger Inflation. Das Multi Asset Team war skeptisch, dass diese so schnell sinken würde, wie im Markt vor nicht allzu langer Zeit eingepreist – denn sie war der Meinung, die letzte Phase im Kampf gegen die Inflation sei die schwierigste.

Vieles hängt von den Daten der nächsten Monate ab, und auch davon, wann die US-Notenbank Fed ihren Leitzins senken wird und in wie vielen Schritten bis Ende Jahr. Die meisten Fed-Vertreter gehen von zwei oder drei Zinssenkungen für 2024 aus. Doch die Situation könnte sich deutlich ändern, wenn die Inflation noch länger nicht abflaut, die Inflationserwartungen außer Kontrolle geraten oder der Arbeitsmarkt sich unerwartet abschwächt. Was sich bei den Marktpreisen deutlich geändert hat, ist das Ausmaß der Zinssenkungen. Anfang des Jahres preiste der Markt eine Wahrscheinlichkeit von 10 Prozent ein, dass der US-Leitzins Ende Jahr bei 2 Prozent oder darunter liegen würde. Inzwischen ist diese Wahrscheinlichkeit gesunken. Die Anleger scheinen von einer freundlichen Wirtschaftsentwicklung auszugehen. Optionen preisen derzeit eine Wahrscheinlichkeit von 30 Prozent ein, dass der US-Leitzins Ende Jahr zwischen 4 Prozent und 5 Prozent liegen wird, wobei wahrscheinlicher ist, dass sie über 5 Prozent liegen wird.

Vorsicht geboten bei Unternehmensanleihen

Die optionsbereinigten Renditeaufschläge zu US-Staatsanleihen – sie spiegeln den Renditeunterschied zwischen Staats- und Unternehmensanleihen – sind eine gängige Messgrösse für das Ausfallrisiko. Nachdem die Renditeaufschläge von Investment-Grade-Unternehmensanleihen stark gesunken sind, ist deren Sicherheitsmarge beträchtlich kleiner. Inzwischen machen ihre Renditeaufschläge weniger als 20 Prozent der Gesamtrendite des Bloomberg US Corporate Bond Index aus.

Dies veranlasst zu mehr Vorsicht für dieses Segment. Die Risikoaufschläge von Hochzinsanleihen stiegen auf 329 Basispunkte, nachdem sie im vergangenen Monat auf unter 300 Basispunkte gesunken waren, den niedrigsten Stand seit rund drei Jahren. Im aktuell höchst unsicheren Umfeld könnten Hochzinsanleihen unter Druck geraten. Die Erwartung steigender Ausfallraten gepaart mit einer recht restriktiven Geldpolitik dürfte dieses Segment belasten. Dass somit hier das Verlustrisiko grösser ist als das Ertragspotenzial, sollte im Auge behalten werden. Die aktuellen Renditeaufschläge von US-Hochzinsanleihen implizieren, dass die Ausfallraten gering sind und die Konjunktur vorderhand nicht schwächelt.

Halten die Unternehmensgewinne Aktien weiter in Schwung?

Nach ihrem nahezu fünf Monate langen Höhenflug befinden sich die Aktienmärkte seit Ende März fast durch gängig in einer Konsolidierungsphase. Die Aktienanleger beschäftigen viele Fragen: Kann die Berichtssaison den Aktienmärkten weiterhin Schwung verleihen? Kann das Wirtschaftswachstum den gestiegenen Anleiherenditen und dem aufrechterhaltenen Mantra der US-Notenbank Fed trotzen, das da lautet, den hohen Leitzins länger beizubehalten und es mit Zinssenkungen nicht eilig zu haben, weil die Fortschritte bei der Inflationsbekämpfung noch nicht zufriedenstellend sind?

Seit Oktober waren Neubewertungen die stärkste Triebfeder für den Aufwärtstrend an den Aktienmärkten. Sie spiegelten die Erwartung positiver Nachrichten (u.a. Lockerung der Geldpolitik, weiche Landung der Wirtschaft statt Rezession). Aufgrund dessen schloss in den USA der S&P 500 Index mehr als 160 Handelstage nacheinander über seinem gleitenden 50-Tage-Durchschnitt (durchschnittlicher Schlusskurs der letzten 50 Handels tage). Ein so langes Verharren über besagtem Durchschnitt kam seit der globalen Finanzkrise nicht mehr vor und seit 1945 nur selten.

Dennoch kamen erneut Inflationsängste auf, weil die Teuerung der US-Konsumentenpreise drei Monate nacheinander die Erwartungen übertraf, die US-Konsumausgaben überraschend hoch ausfielen und die Energiepreise infolge der zunehmenden Spannungen in Osteuropa und in Nahost nach oben schnellten.

Weil die restriktiv bleibende Fed bekräftigte, sie werde ihren hohen Leitzins länger beibehalten, kletterten die Anleiherenditen in die Höhe und dämpften die Erwartung der Anleger, dass Zinssenkungen unmittelbar bevorstünden. Anfang Jahr hatten die Märkte bis zu sieben solche für 2024 eingepreist, die erste davon bereits im März. Bei Redaktionsschluss sind es weniger als zwei, die erste frühestens im dritten Quartal. Steht die Welt nun wieder am selben Punkt wie letzten Sommer und ist dies der Anfang einer stärkeren Korrektur? Wahrscheinlich nicht. Einerseits ist eine Konsolidierung keine Überraschung, wenn ein Inflationsanstieg, ein Aufschub der Zinswende und extremer An - leger-Optimismus aufeinandertreffen, wie Ende März der Fall.

Ein Blick in die Statistik seit 1920 zeigt, dass im Schnitt drei bis vier Rückschläge von rund 5 Prozent oder mehr pro Jahr normal sind. Andererseits ist die Ausgangslage für die Zentralbanken jetzt eine andere, da sie den schwierigsten Teil des Inflationskampfs bereits bewältigt haben, erholt sich doch das Wachstum der Weltwirtschaft. Daraus lässt sich schließen, dass der Anfang eines neuen Konjunkturzyklus näher rückt. Trifft dies zu, könnten sich in der kürzlich angelaufenen Berichtssaison die Gewinnüberraschungen der letzten Quartale fortsetzen.

Dies würde wiederum Aktien begünstigen. Diese Annahme stützt, dass die globalen Gewinnrevisionen, auch wenn sie immer noch im Minus liegen, die Talsohle erreicht haben dürften und wieder aufwärts tendieren.

Ölpreis und drohende Ausweitung des Nahost-Konflikts

Der Israel-Hamas-Konflikt beherrscht seit Oktober 2023 die Schlagzeilen. Damals skizzierte das Multi Asset Team drei mögliche Szenarien: eines, bei dem der Konflikt auf Israel und die Hamas beschränkt bleibt, eines, bei dem sich die Hisbollah beteiligt, und eines, bei dem sich der zwischen Israel und dem Iran ausgetragene «Schattenkrieg» in einen direkteren Konflikt ausweitet. Mitte April bewahrheitete sich das dritte Szenario: Der Iran sandte als Reaktion auf einen israelischen Angriff auf sein Konsulat in Syrien Anfang des Monats (für den Israel nicht offiziell die Verantwortung übernahm) Drohnen und Raketen in Richtung Israel.

Der Angriff markierte eine neue, ernste Phase des Konflikts und ließ den Ölpreis zeitweise über die Marke von 90 US-Dollar pro Barrel steigen.

Vieles hängt nun davon ab, wie sich der Konflikt weiterentwickelt. Wenn er nicht weiter eskaliert, dürften sich die Anleger früher oder später wieder auf die wichtigsten Einflussfaktoren fokussieren (Angebot, Nachfrage etc.). Dennoch dürften sie der Geopolitik generell mehr Aufmerksamkeit schenken.

Eine weitere Eskalation könnte einen Ölpreis-Anstieg oder gar -Schock bewirken. Im Fall eines Schocks dürften auch die Organisation erdölexportierender Länder und ihre Verbündeten (OPEC+) zu Hilfe eilen, da sie über freie Produktionskapazitäten von rund 5 Millionen Barrel pro Tag verfügen. Bei Redaktionsschluss waren viele Interessensgruppen um eine Deeskalation der Situation bemüht. US-Präsident Joe Biden sicherte dem israelischen Premier Benjamin Netanyahu seine Unterstützung zu, warnte aber vor einem Vergeltungsschlag Israels. Im Fall eines solchen würden die USA höchstwahrscheinlich nicht einschreiten (CNN, publiziert am 14. April 2024). Auch Saudi-Arabiens Aussenministerium zeigte sich besorgt über die militärische Eskalation in der Region und rief alle beteiligten Parteien zur Zurückhaltung auf (Al Arabiya, publiziert am 14. April 2024).

Der jüngste Anstieg des Goldpreises lässt sich nicht allein mit geopolitischen Faktoren erklären. Das gelbe Metall jagte trotz steigender US-Realzinsen und eines starken US-Dollar (beides normalerweise ungünstig für Gold) von einem Hoch zum nächsten. Eine häufig angeführte Erklärung ist die starke Nachfrage der Zentralbanken in den Schwellenländern (China und Indien bauten ihre Goldreserven deutlich aus). Ebenfalls möglich ist, dass der Markt etwas weiss, was die Anleger nicht wissen: Beim Blick auf die jüngste Entwicklung von Gold und Bitcoin springt deren gegenseitige Abhängigkeit ins Auge: 1 Prozent Veränderung bei Gold entspricht rund 5 Prozent Veränderung beim Bitcoin. Dies überrascht, da die beiden normalerweise als Konkurrenten gelten. Es könnte sein, dass Anleger – zusehends beunruhigt durch die enorme Liquidität im System – in alternativen Vermögenswerten Zuflucht suchen.

Fallengelassene Leitzins-Senkungen beflügeln US-Dollar

Wer Anfang 2024 von einer Abschwächung des US-Dollar ausging, wurde enttäuscht: Der US-Dollar Index legte seit Jahresbeginn um 5 Prozent zu. Dies lässt sich darauf zurückführen, dass die Anleger inzwischen nicht mehr mit bis zu sieben Leitzins-Senkungen der US-Notenbank Fed rechnen, sondern mit weniger als zwei. Zudem griff erneut risikoscheu um sich, was den Anstieg des US-Dollar verstärkte.

Das Potenzial für einen weiteren Anstieg des US-Dollar von seinem aktuell hohen Niveau dürfte begrenzt sein. Die Dollar-Pessimisten könnten bald recht bekommen, falls die nächsten veröffentlichten Daten und Mitteilungen Hin weise geben, dass die Fed ihre erste Leitzins-Senkung nur ein paar Monate aufschiebt, und dieses sowie nächstes Jahr weitere solche vornehmen wird.

Sollte die Fed jedoch andeuten, dass ihr Leitzins dieses Jahr nicht mehr gesenkt wird oder gar eine weitere Straffung erforderlich ist, dürfte der US-Dollar seinen Höhenflug fortsetzen. Dies würde untermauern, dass er auf die geldpolitischen Signale der Fed reagiert.

Geopolitik stützt Schweizer Franken vorübergehend

Wenngleich eine neue Welle geopolitischer Spannungen den Schweizer Franken stützte, bleiben die Fundamental daten für die Schweiz unverändert. Dies lässt vermuten, dass die Schweizerische Nationalbank (SNB) ihre Geldpolitik wahrscheinlich noch mehr lockern muss, womit der Franken weiter abwerten könnte.

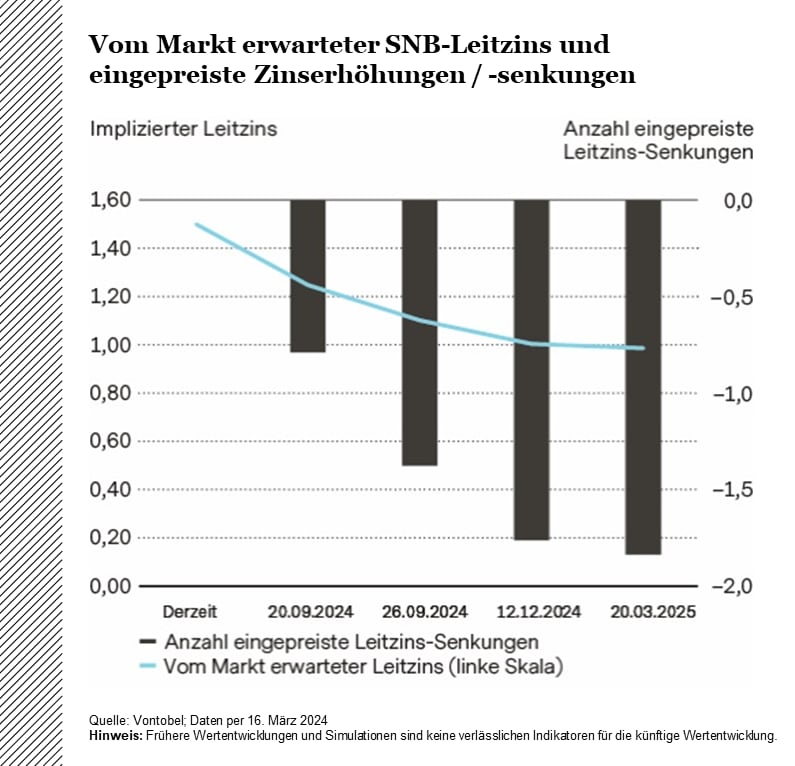

Obschon die Inflation der Konsumentenpreise in der Schweiz zuletzt erneut schwächer ausfiel, rechnen die Anleger weiterhin mit einem begrenzten Zyklus an Leitzins-Senkungen der SNB, wobei der Markt lediglich noch deren zwei für 2024 auf 1 Prozent per Ende Jahr einpreist. Die wider Erwarten mildere Inflation bestärkte die SNB in ihrem Entscheid, ihren Leitzins letzten Monat zu senken. Dass sie nach dem weltweiten Inflationsanstieg als erste unter den Zentralbanken der G10-Länder die Zinswende vollzog, überraschte die Anleger.

Im März stiegen die Konsumentenpreise in der Schweiz um lediglich 1 Prozent gegenüber Vorjahr und damit um weniger als die von den Ökonomen prognostizierten 1.3 Prozent. So gering war die Teuerung zuletzt vor zweieinhalb Jahren. Sie ließ fast durchgängig nach, was andeutet, dass der Inflationsdruck in der Schweiz schneller nachlässt als erwartet. Der scheidende SNB-Präsident Thomas Jordan äußerte sich zuversichtlich: Das Risiko, dass die Inflation das SNB-Zielband am oberen Rand (2 Prozent) durchbrechen könnte, sei äußerst gering. Zuvor hatte die SNB damit gerechnet, die Inflation würde im zweiten und dritten Quartal wegen des erwarteten Anstiegs der Mieten leichtzunehmen.

Hinweis: Wertentwicklungen in der Vergangenheit und Schätzungen sind kein verlässlicher Indikator für künftige Ergebnisse.

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Cross-Asset Strategist

Risiken

Wichtige Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.