Mit Spannung erwartet – Mini Futures auf den Strompreis

Strom ist ohne Zweifel eines der wichtigsten Güter in unserer modernen Welt. Spätestens bei der jährlichen Stromabrechnung wird den meisten bewusst, dass dieses Gut auch seinen Preis hat, der deutlichen Schwankungen unterliegen kann. Dies wurde zuletzt im Jahr 2022 deutlich, als sich im Zuge des Krieges in der Ukraine der Strompreis mehr als verdreifachte. Anlegern war es bisher jedoch praktisch nicht möglich, an den Preisbewegungen am Strommarkt zu partizipieren. Um dies zu ermöglichen, bietet Vontobel nun als erster Emittent auf dem Markt Hebelprodukte in Form von Mini Futures auf den deutschen Strompreis an. Um welchen Basiswert es sich genau handelt und was ein Mini Future genau ist, erfahren sie hier!

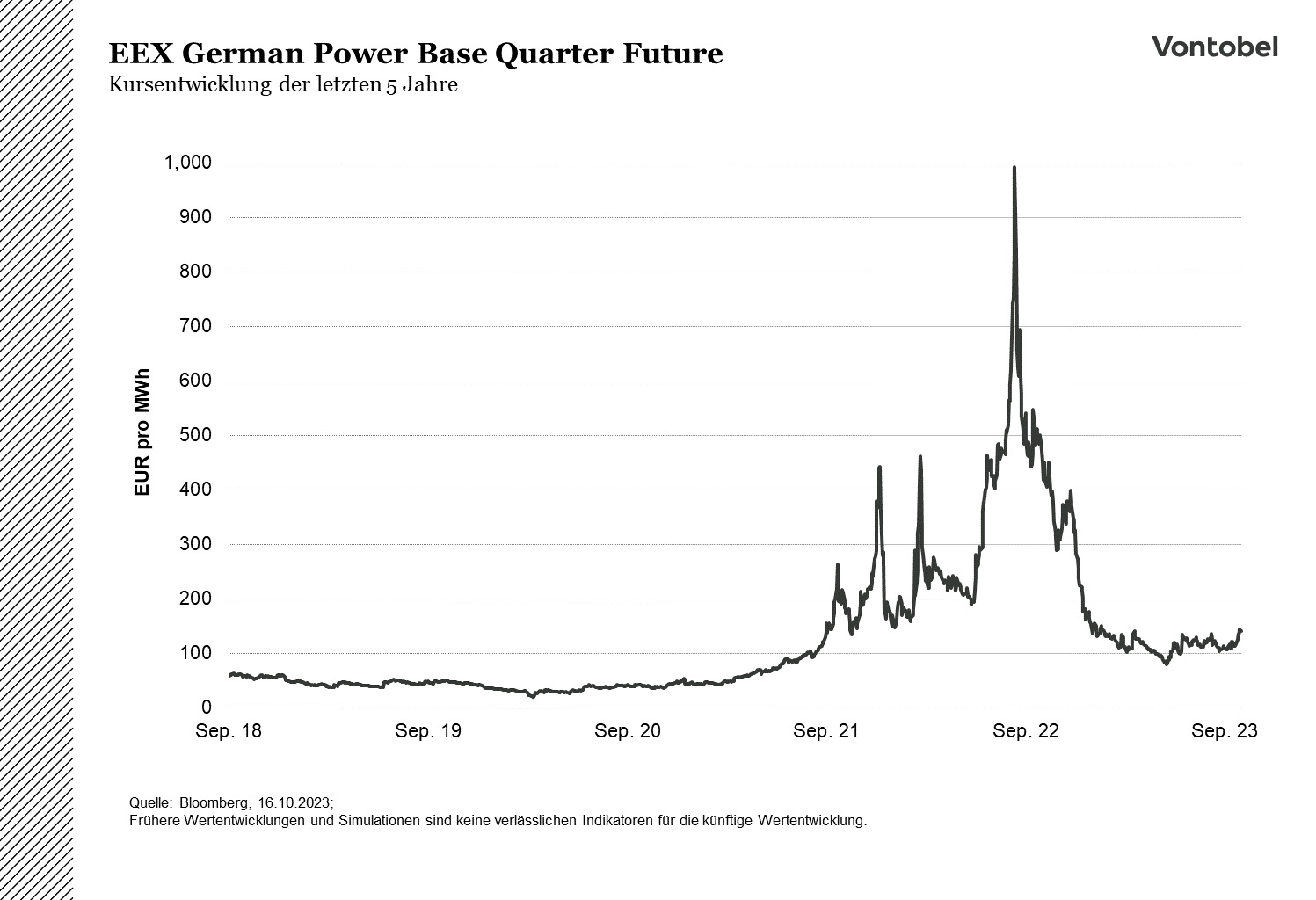

Der EEX German Power Base Quarter Future

Wie auch der Handel mit Aktien findet der Handel mit Strom sowohl an einer Börse als auch außerbörslich (engl. OTC) statt. Über beide Wege können zwischen Produzenten und Abnehmern Verträge über die Lieferung von Strom geschlossen werden. Dabei werden laut E.ON 75 Prozent des Handels mit Strom außerbörslich abgewickelt. Dennoch orientieren sich die durchschnittlichen Preise im OTC-Handel an den offiziellen Börsenpreisen. Der größte Handelsplatz für Strom in Europa ist die European Energy Exchange (EEX) in Leipzig. Die Hauptakteure an der EEX sind in erster Linie Energieproduzenten, Industrieunternehmen mit hohem Strombedarf und Finanzinstitute. Einerseits wird dort durch eine Tochtergesellschaft der EEX ein Kassa-Handel (engl. Spot-Trading) betrieben. Dadurch können Stromhändler ihre kurzfristigen Überschüsse oder Fehlmengen ausgleichen. Daneben können die Marktteilnehmer über die EEX standardisierte Terminkontrakte (engl. Futures) auf den Strompreis handeln. Somit können Händler Strom kaufen und verkaufen, wobei der Liefertermin in der Zukunft liegt.

Die Palette an Strom-Futures, welche an der EEX gehandelt werden können, deckt eine Vielzahl europäischer Länder und Fälligkeiten ab. Außerdem werden die Futures in Baseload- und Peakload-Produkte unterschieden. Erstere dienen zur Abdeckung der Grundlast (Baseload), während mit zweiteren die Spitzenlast (Peakload) zwischen 8 und 20 Uhr bedient werden kann. Für die neuen Mini Futures von Vontobel wird der deutsche Future mit quartalsweisen Verfällen und dem Baseload-Profil herangezogen, welcher „EEX German Power Base Quarter Future“ genannt wird. Dieser Future erreichte Ende August 2022 ein Allzeithoch von 993 Euro pro Megawattstunde. Nach einer deutlichen Korrektur befindet sich der Kurs aktuell bei ca. 140 Euro pro Megawattstunde.

Die Funktionsweise von Mini Futures

Um zu verstehen, welche Anlagemöglichkeiten sich mit den neuen Mini Futures auf den EEX German Power Base Quarter Future umsetzen lassen, ist es wichtig, sich bewusst zu machen, was ein Mini Future überhaupt ist. Mini Futures fallen unter die Kategorie der Hebelprodukte und haben keine feste Laufzeit. Sie bieten daher Anlegern die Möglichkeit, überproportional (mit Hebel) an den Kursbewegungen eines Basiswerts zu partizipieren. Mit Long Mini Futures kann ein Anleger auf steigende Kurse setzen, mit Short Mini Futures auf fallende.

Um die Hebelwirkung zu erzielen, finanziert der Emittent bei diesem Produkt den Basiswert bis zu einem gewissen Niveau, dem sog. Basispreis. Dadurch muss der Anleger einen vergleichsweise geringeren Geldbetrag aufwenden, um an den vollen Kursbewegungen das Basiswerts zu partizipieren. Dies lässt sich am besten durch ein kleines Beispiel eines Long Mini Futures veranschaulichen. Angenommen ein Basiswert notiert bei EUR 100 und der Mini Future hat einen Basispreis von EUR 80. Der Emittent finanziert also den Basiswert bis zur Marke von EUR 80, die restlichen EUR 20 bezahlt der Käufer des Mini Future. Steigt nun der Basiswert um EUR 1 also um 1,00 Prozent, gewinnt der Long Mini Future ebenfalls um EUR 1. Auf die eingesetzten EUR 20 entspricht dies jedoch einem Gewinn von 5,00 Prozent. Der Anleger partizipiert also mit einem Hebel von 5 in diesem Beispiel. Zu beachten ist jedoch, dass der Hebel in beide Richtungen wirkt, also auch zu überproportionalen Verlusten führen kann. Grundsätzlich gilt, je näher der Kurs des Basiswerts am Basispreis steht, desto höher der Hebel. Da dem Emittenten durch die Finanzierung Kosten entstehen, wird der Basispreis eines Mini Futures täglich um einen Referenzzinssatz zzgl. Finanzierungsspread angepasst. Bei Long-Produkten wird somit der Basispreis kontinuierlich angehoben, bei Short-Produkten abgesenkt. Dadurch kann sich bei gleichbleibendem Kurs des Basiswerts der Wert eines Mini Futures reduzieren.

Neben dem Basispreis ist eine weitere Kursschwelle von Bedeutung, die Stop-Loss-Barriere, welche dem Basispreis vorgelagert ist. Erreicht der Basiswert diese Barriere, so verfällt ein Mini-Future automatisch, wobei abhängig von der Wertentwicklung des Basiswerts ein möglicher Rückzahlungsbetrag an Anleger ausbezahlt werden kann. Wirtschaftlich bedeutet dieses sog. Stop-Loss-Ereignis für Anleger in aller Regel einen Totalverlust des eingesetzten Kapitals. Eine Nachschusspflicht besteht für Anleger jedoch nicht. Um den Abstand zwischen Stop-Loss-Barriere und Basispreis nicht kontinuierlich zu verringern, wird die Stop-Loss-Barriere monatlich angepasst.

Im Allgemeinen weist die Preisbildung von Mini Futures eine hohe Transparenz auf, da sich diese direkt vom Kurs des Basiswerts ableiten lässt. Der innere Wert eines Mini Futures lässt sich durch die Differenz zwischen dem Kurs des Basiswerts und dem Basispreis bilden. Um den Wert des Mini Futures zu bestimmen, muss der innere Wert schließlich noch mit dem Bezugsverhältnis multipliziert werden. Daraus wird ersichtlich, dass im Gegensatz zu klassischen Optionsscheinen in erster Linie der Kurs des Basiswerts den Preis des Produkts beeinflusst. Faktoren wie z.B. die Volatilität fallen kaum ins Gewicht und beeinflussen allenfalls die Risikosteuerungsmarge, welche im Produkt enthalten sein kann. Somit sind Mini Futures auf den EEX German Power Base Quarter Future eine vergleichsweise einfache und transparente Möglichkeit um an den Preisschwankungen auf dem deutschen Strommarkt zu partizipieren. Außerdem können Anleger je nach Risikobereitschaft auf Produkte mit niedrigem oder höherem Hebel zurückgreifen. Zu beachten ist, dass es sich bei Mini Futures um Schuldverschreibungen handelt, wodurch Anleger zusätzlich zu den vorgenannten Risiken u.a. auch das Emittentenrisiko tragen.

Die Möglichkeit der Absicherung

Ein Einsatzbereich von Mini Futures ist die Absicherung bestehender Wertpapierpositionen. Anleger können sich vor einem möglichen Kursverfall schützen bzw. Verluste in bestehenden Wertpapierpositionen durch einen Mini-Future mit entgegengesetzter Marktrichtung ausgleichen. Im Fall der Mini Future auf den EEX German Power Base Quarter Future kann dieser Gedanke weiter gedacht werden. Denn grundsätzlich besteht damit die Möglichkeit sich gegen einen steigenden Strompreis abzusichern. Um eine derartige Absicherungsstrategie umzusetzen, kann man einen Long Mini Future mit einem Hebel nahe Eins heranziehen. Dieser gewinnt bei einem steigenden Strompreis an Wert und kann somit die dadurch verursachten Mehrkosten für einen Haushalt ggf. kompensieren.

Bei einer derartigen Strategie müssen jedoch einige Risiken beachtet werden. Unter anderem ist es sinnvoll zu evaluieren, inwiefern die eigene Stromrechnung mit dem EEX German Power Base Quarter Future korreliert. Aufgrund der Vielzahl von Anbietern ist hier eine pauschale Aussage nur schwer zu treffen. Daneben gilt es, die Stückzahl der benötigten Mini Futures an dem individuellen Stromverbrauch auszurichten. Zusätzlich sollte man sich der kontinuierlichen Anhebung des Basispreises bei einem Long Mini Future bewusst sein, welche den Wert des Produkts reduzieren kann.

Hier geht's zu den Mini Futures

Hier geht's zu den Mini Futures

Risiken

Erhöhtes Verlustrisiko:

Wegen der Hebelwirkung besteht bei Hebelprodukten, wie z.B. bei den hierin genannten Turbo-Optionsscheinen und Mini Futures, ein erhöhtes Verlustrisiko (Totalverlustrisiko).

Marktrisiko / Preisänderungsrisiko:

Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Emittenten- / Bonitätsrisiko:

Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Wichtige Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.