Guld – Är det dags att skydda portföljen?

I vår senaste uppdatering om guld lyfte vi fram hur en potentiellt försvagad dollar, orsakad av osäkerhet kring presidentvalet och geopolitiska faktorer, bidrog till en ökad efterfrågan. Även om vissa av dessa faktorer nu klarnat, har nya farhågor uppstått som skapar fortsatt osäkerhet kring framtida guldpriser.

Positivt eller negativt läge för guld?

USA, med sänkta skatter för både företag och privatpersoner, står inför högre tullar som kan driva upp den allmänna prisnivån. Prognoserna pekar på att Trumps politik kan göra det svårare för Federal Reserve att sänka räntorna, vilket potentiellt kan locka utländska investeringar och hålla efterfrågan på USD hög. För guld kan detta minska efterfrågan, då guld prissätts i dollar, vilket gör det dyrare att investera i.

Samtidigt är vissa ekonomer överens om att Trumps politik kan skapa inflationspress, men de ifrågasätter den amerikanska ekonomins styrka. Om stigande inflation hindrar Federal Reserve från att sänka räntorna kan det utmana ekonomins förmåga att upprätthålla höga värderingar. Inledningsvis skulle detta inte gynna guld, eftersom högre räntor ofta innebär en minskad efterfrågan på guld. Dock kan inflation, i kombination med ekonomisk osäkerhet, fortfarande stärka argumentet för guld. Om räntorna höjs utan att effektivt dämpa inflationen kan guld ändå vara ett attraktivt alternativ.

Hur fungerar guld som skydd mot inflation?

Guld kan fungera som ett skydd mot inflation. När dollarn tappar i värde blir guld oftast dyrare, vilket innebär att en guldinnehavare får fler dollar per uns guld. Dessutom bidrar guldets egenvärde och begränsade tillgång till dess roll som inflationsskydd. Till skillnad från fiatvalutor, som kan tryckas i obegränsade mängder av centralbanker, har guld en fast mängd och därmed större motståndskraft mot inflation.

Historiskt har guld visat sig vara en tillflyktsort vid både inflation och ekonomisk osäkerhet, som under finanskrisen 2008–2009 och covid-19-pandemin. Trots detta har guld inte alltid fungerat som ett effektivt skydd; under 2013 sjönk guldpriset trots monetära stimulanser, eftersom inflationen förblev låg och investerare sökte sig till andra tillgångar.

Geopolitiska risker

De geopolitiska risker som diskuterades i vår tidigare artikel, såsom kriget mellan Ryssland och Ukraina, visar inga tecken på att avta. Samtidigt närmar sig konflikten mellan Israel och Hizbollah ett eldupphörsavtal, vilket bidrog till en tillfällig nedgång i guldpriset. Detta visar hur snabbt landskapet förändras och hur svårt det är att förutse framtida utvecklingar.

När det gäller kriget mellan Ryssland och Ukraina har Donald Trump under sin kampanj påstått att han snabbt skulle kunna avsluta konflikten om han valdes till president. Dessa uttalanden bör tas med en nypa salt, då konflikterna är djupt rotade och komplexa. Trump har hittills inte presenterat någon konkret plan.

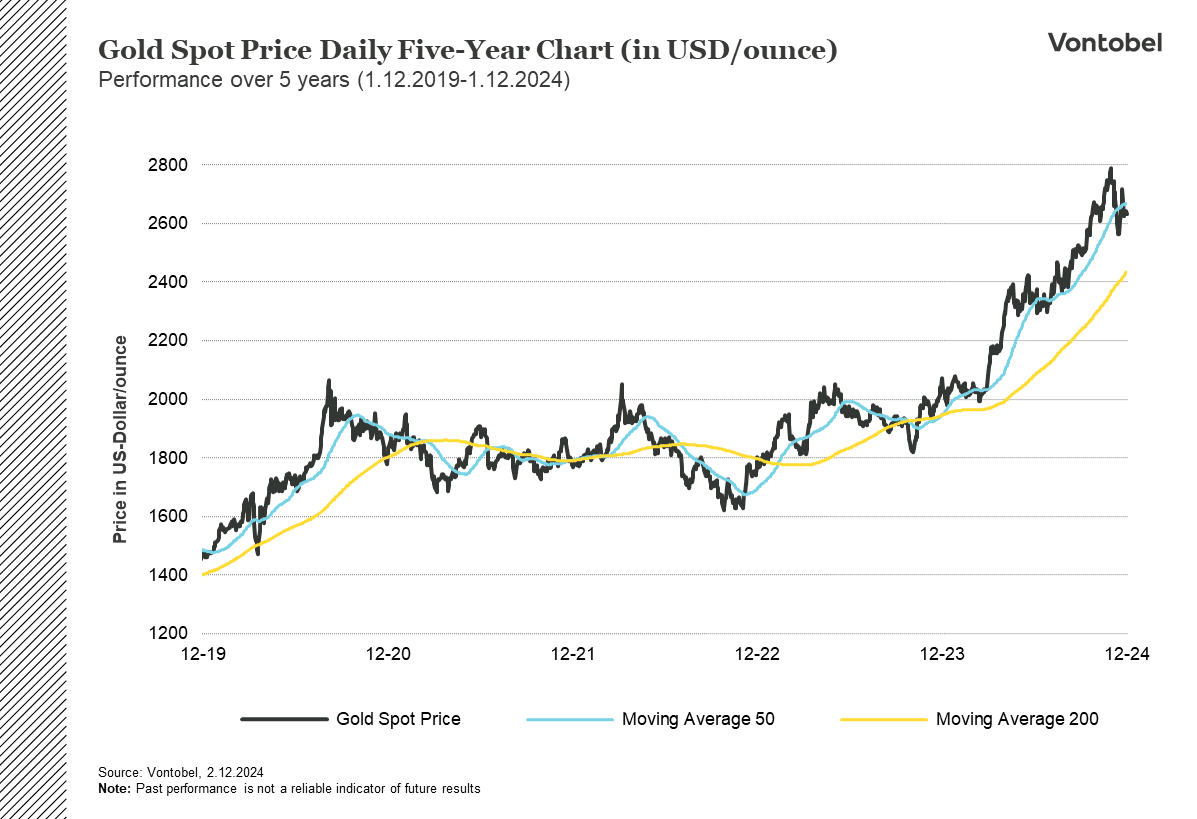

Varje åtgärd från USA och Ukraina har mötts av retalierande varningar från Ryssland. Den senaste eskaleringen, vid tiden för denna skrivning, var Rysslands svar på Ukrainas användning av långdistansmissiler, vilket ledde till en uppgång i guldpriset. Trots att guldpriset sjunkit de senaste månaderna har det på årsbasis ökat. Just nu handlas guld runt 28% upp för året. Men i takt med att ny information och utvecklingar kring de faktorer som diskuterats i denna artikel framkommer, kan marknadens sentiment förändras.

Utsikterna för guld är inte särskilt optimistiska, då dess styrka bygger på att den amerikanska ekonomin inte klarar av högre räntor samt på att geopolitiska konflikter antingen eskalerar eller förblir olösta. Svaren på dessa frågor kommer att klarna med tiden, men noggrann övervakning av Federal Reserves räntebeslut kan ge ledtrådar om den amerikanska ekonomins framtid.

När det gäller geopolitiska risker vilar mycket av förväntningarna på den nyvalda presidentens förmåga att hantera dessa utmaningar. Eventuella brister i detta avseende kan ge en indikation om vad som väntar framöver. Som alltid skapar osäkerhet möjligheter för både kort- och långsiktiga investerare.Guld är på intet sätt en riskfri investering, men dess självuppfyllande karaktär under inflationstryck gör att man kan förvänta sig volatilitet under överskådlig framtid.

Risker

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.