S&P500 mot nya höjder efter USA-valet

I augusti förlorade Alphabet ett antitrustmål som inletts av det amerikanska justitiedepartementet (DOJ), som ansåg att Google har upprätthållit ett olagligt monopol inom sök- och söktextannonsering. Efter domen har DOJ utfärdat ett ramverk med föreslagna åtgärder. Detta kan eventuellt leda till en påtvingad uppdelning av de olika delarna av Alphabet Group. Frågan är hur det skulle påverka aktiekursen för Alphabet. På ett annat plan har S&P500 stigit fyra dagar i rad sedan Donald Trump vann det amerikanska presidentvalet. Som ett resultat är amerikanska aktieindex nu i överköpt territorium.

Veckans Case: Big Tech under lupp

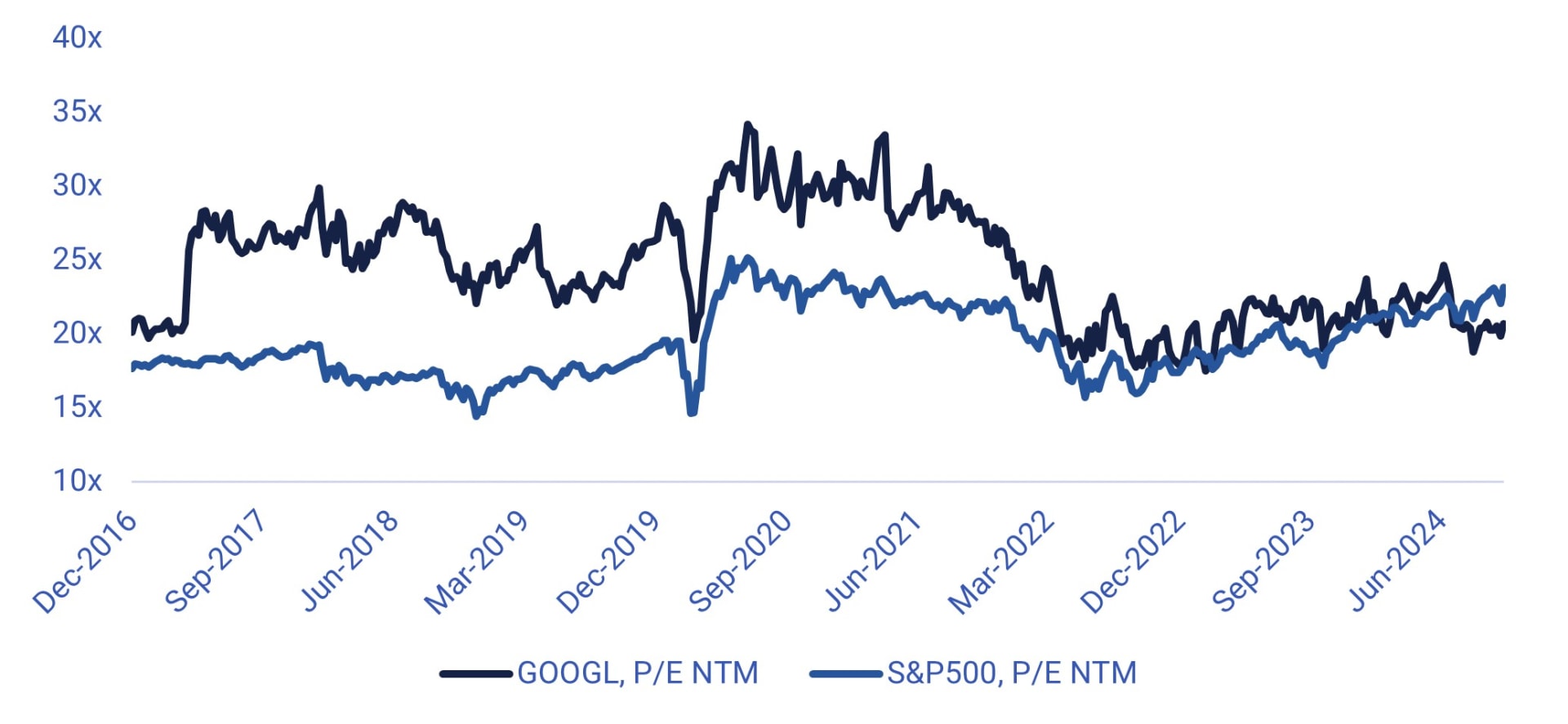

Efter uppgångarna i samband med den oväntat starka Q3-rapporten och rallyt på den amerikanska aktiemarknaden efter presidentvalet har aktierna i sök- och molnjätten Alphabet utvecklats något bättre än S&P 500 hittills i år. Men som illustreras nedan värderas Alphabet för närvarande till en rabatt jämfört med S&P500 (baserat på det framåtblickande förhållandet mellan pris och vinst (rullande över de kommande tolv månaderna, eller NTM) enligt S&P Capital IQ). Värderingen ligger för närvarande på 20-21x vinsten jämfört med 23x för S&P500. Däremot har Alphabet historiskt sett typiskt sett haft en högre värdering än indexet, baserat på samma mått.

Alphabet C och S&P500 framåtblickande P/E-multipel från 2016/17

En av de största farhågorna bland investerare är sannolikt regleringsrisken. I augusti förlorade Alphabet ett antitrustmål som inletts av det amerikanska justitiedepartementet. Den amerikanska distriktsdomaren slog fast att Google har upprätthållit ett olagligt monopol inom sök- och söktextannonsering. Efter domen har DOJ utfärdat ett ramverk med föreslagna åtgärder. Enligt medieuppgifter kan detta inkludera en möjlig avyttring av delar av Alphabets verksamhet, såsom webbläsaren Chrome och operativsystemet Android. DOJ förväntas lämna in ett mer detaljerat förslag till domstolen senast den 20 november i år. Google kommer sedan att ha fram till den 20 december i år på sig att föreslå egna åtgärder.

I förra veckan rapporterades det däremot i media att den tillträdande presidenten Donald Trump har uttalat sig mot en uppdelning av Alphabet. Denna nyhet bidrog sannolikt till att driva upp Alphabet-aktien. Vi noterar dock att antitrustutredningen inleddes redan under den tidigare Trump-administrationen, och det är ovanligt att presidenter lägger sig i ärenden som redan har inletts.

Vissa kommentatorer har hävdat att en uppdelning i slutändan kan vara positiv för aktieägarna, vilket tyder på att summan av Alphabets delar är större än dess nuvarande marknadsvärdering. Om DOJ verkligen föreslår en uppdelning eller andra betydande restriktiva åtgärder kommer det dock sannolikt att leda till ökad osäkerhet om de olika verksamheternas framtida tillväxtutsikter. Även om ett slutligt beslut inte väntas förrän tidigast i augusti 2025 anser vi därför att det finns en klar risk för att Alphabets värderingsrabatt mot andra stora teknikbolag kommer att öka på kort sikt.

Ur teknisk synvinkel befinner sig aktien i en uppåtgående trend, med en möjlig återgång till tidigare all-time-high på cirka 190 USD per aktie. Det finns dock en möjlig dubbeltopp som bildas vid cirka 180 USD per aktie. Detta kan vara ett tidigt tecken på ett omvändningsmönster. Liksom den amerikanska marknaden i övrigt ser aktien lite överköpt ut. Vid en eventuell negativ kursreaktion ser MA200-nivån under 164 USD ut som en naturlig första kontrollpunkt. Längre ned kan den stigande trendlinjen vid cirka 150 USD per aktie ge stöd.

Alphabet C (i USD), ettårig daglig graf

Alphabet C (i USD), femårsgraf på veckobasis

Makrokommentarer

Trumps seger i det amerikanska presidentvalet i kombination med att republikanerna med största sannolikhet får majoritet i kongressen fick de amerikanska aktiemarknaderna och dollarn att stiga på onsdagsmorgonen den 6 november, men även de amerikanska två- och tioåriga statsobligationsräntorna med 10-11 punkter. Samtidigt var de kinesiska börsindexen något svagare. När den amerikanska marknaden stängde fredagen den 8 november hade S&P500 stigit med nästan 5% sedan den 5 november.

Marknaden tror att Trump kommer att kunna genomföra mycket av den ekonomiska politik som han föreslog under valkampanjen, t.ex. sänkta bolagsskatter och införande av tullar mot främst Kina men även mot Europa. Det är dock också troligt att tullnivåerna i slutändan blir lägre än vad Trump ursprungligen föreslog. Det beror på att det finns ett inslag av förhandling med exempelvis EU och Kina. Dessa marknadsförväntningar har drivit upp den amerikanska 2-åriga statsobligationsräntan, vilket framgår av diagrammet nedan.

USA:s 2-åriga statsobligationsränta (i procent), veckovis femårsdiagram

Idag, onsdagen den 13 november, står industriproduktion för september i Eurozonen på agendan. Vi får också det amerikanska konsumentprisindexet (KPI) för oktober och den veckovisa oljelagerstatistiken från Department of Energy (DOE). Allianz, RWE, Cisco, Lundbeck, Suncore Energy och Tencent är ute med delårsrapporter. Loomis arrangerar en kapitalmarknadsdag.

Torsdagen den 14 november publicerar Sverige och Spanien KPI för oktober. Storbritannien publicerar bruttonationalprodukt (BNP) för tredje kvartalet och industriproduktion för september. Eurozonen publicerar BNP för tredje kvartalet och sysselsättning för andra kvartalet. Från USA kommer producentprisindex (PPI) för oktober samt nyanmälda arbetslösa. Volvo håller en kapitalmarknadsdag i Virginia, USA. Applied Materials, Deutsche Telekom, Siemens, Walt Disney och Foxconn släpper sina delårsrapporter på torsdag.

På fredagen inleder vi med Japans BNP för tredje kvartalet och industriproduktion för september. Från Kina kommer huspriser för oktober, industriproduktion, detaljhandel, investeringar och arbetslöshet. I Europa får vi lite senare på morgonen Frankrikes och Italiens KPI samt Tysklands grossistpriser, samtliga för oktober. Från USA kommer detaljhandel och industriproduktion i oktober samt Empire Manufacturing Index i november. Alibaba, Nibe och Bavarian Nordic släpper också kvartalsresultat på fredag.

Nya möjligheter att kliva in för den som missade det amerikanska rallyt

Köp ryktet, sälj faktum var inte fallet efter att Trump vunnit det amerikanska presidentvalet. Diagrammet nedan visar att S&P 500 har stigit fyra dagar i rad sedan tillkännagivandet. Samtidigt närmar sig Relative Strength Index (RSI) överköpta nivåer och en vinsthemtagningsförsäljning är definitivt ett alternativt scenario. En attraktiv nivå för de som missade rallyt kan vara mellan 5 850 och 5 875 där den första stödnivån finns.

S&P 500 (i USD), ettårig daglig graf

S&P 500 (i USD), veckovis femårsgraf

Möjliga nivåer för att gå lång på Nasdaq är mellan 20.600 och 20.675.

Nasdaq 100 (i USD), ettårig daglig graf

Nasdaq 100 (i USD), veckovis femårsgraf

Tyska DAX konsoliderar över MA50 men under MA20. Under tiden är MACD fortfarande i positivt territorium, men en säljsignal kan ligga i korten. Ändå verkar indexet vänta på en utlösare för att bestämma vilken riktning det ska gå.

DAX (i EUR), ettårig daglig graf

DAX (i EUR), veckovis femårsgraf

OMXS30 håller sig vid det stöd som bildas av MA200. MACD har gett en säljsignal och risken är på nedsidan. Nästa stödnivå är vid 2 500.

OMXS30 (i SEK), ettårig daglig graf

OMXS30 (i SEK), veckovis femårsgraf

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-nummer är en sekvens där varje på varandra följande nummer är summan av de två föregående numren.

MA20: 20-dagars glidande medelvärde

MA50: 50 dagars glidande medelvärde

MA100: 100 dagars glidande medelvärde

MA200: 200 dagars glidande medelvärde

MACD: Konvergensdivergens för glidande medelvärde

Risker

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.