Investors’ Outlook: Faller på plats

Den globala makroekonomiska bilden har blivit alltmer oroande under de senaste månaderna. Eurozonens ekonomiska utsikter är fortsatt svaga, medan data från Kina har försämrats, med få tecken på att People's Bank of China (PBoC) är redo att införa betydande stimulansåtgärder - även om beslutsfattarna sannolikt så småningom kommer att behöva agera för att nå det officiella tillväxtmålet på 5 procent för i år. Det primära fokuset har dock legat på världens största ekonomi.

De ekonomiska skuggorna blir allt längre

Den globala makroekonomiska bilden har blivit alltmer oroande under de senaste månaderna. Eurozonens ekonomiska utsikter är fortsatt svaga, medan data från Kina har försämrats, med få tecken på att People's Bank of China (PBoC) är redo att införa betydande stimulansåtgärder - även om beslutsfattarna sannolikt så småningom kommer att behöva agera för att nå det officiella tillväxtmålet på 5 procent för i år. Det primära fokuset har dock legat på världens största ekonomi.

Det fanns mycket att gå igenom. Den välbevakade amerikanska arbetsmarknaden visade sig inte vara lika stark som man tidigare trott, vilket spädde på farhågorna om att Fed kan ha missat tillfället att sänka räntan i tid och nu kan få kämpa för att avvärja en recession. Även om den amerikanska arbetsmarknaden har förblivit robust med historiska mått mätt har den börjat visa tecken på att mjukna.

Med högre räntor som alltmer tynger företag och konsumenter dyker det upp svaghetstecken i hela ekonomin. Ledande indikatorer inom tjänstesektorn har försvagats avsevärt, och det finns en märkbar ökning av förfallna kreditkorts- och billån.

Naturligtvis finns det också en positiv utveckling. Med färre anställda som lämnar sina nuvarande positioner har lönetrycket lättat. Dessutom har inflationen också vänt nedåt: konsumentprisökningen bromsade in till 2,9 procent i årstakt i juli, den lägsta nivån på över tre år. Med hänsyn till alla dessa faktorer kommer Fed sannolikt att tvingas sänka räntan tre till fyra gånger innan årets slut.

Vintern är på väg

Den amerikanska arbetsmarknaden och sommaren i år har ett gemensamt drag: båda var ”heta” under lång tid. Medan andra delar av ekonomin försvagades under trycket av den restriktiva penningpolitiken, förblev arbetsmarknaden motståndskraftig och stram. Men även de bästa somrar tar så småningom slut.

Olika undersökningar förutspådde redan svalare förhållanden framöver. Enligt Conference Board är de amerikanska konsumenterna alltmer pessimistiska om arbetsmarknaden (se diagram 1), medan efterfrågan på tillfällig personal har minskat under en längre tid, en trend som ofta ses som en föregångare till uppsägningar av fast anställda

Den verkliga kylan kom dock i samband med publiceringen av arbetsmarknadsrapporten för juli. Enligt Bureau of Labor Statistics skapades cirka 114.000 nya jobb, vilket var betydligt lägre än förväntade 175.000. Data för juni och maj reviderades också nedåt. Samtidigt steg arbetslösheten i USA från 4,1 procent till 4,3 procent, enligt rapporten. Kärnarbetslösheten, som inte bara omfattar tillfälligt arbetslösa individer, steg också något från 1,40 procent till 1,44 procent.

Den akuta frågan är nu: när kommer ”vintern” (dvs. en amerikansk recession)? Den officiella domen har ännu inte fallit. National Bureau of Economic Research (NBER) använder en rad olika kriterier för att bedöma om den amerikanska ekonomin befinner sig i recession, och denna process tar vanligtvis tid: i genomsnitt tar det mellan fyra och 21 månader för NBER att meddela att en recession har inletts.

Om man ska tro ”Sahm Rule” (en indikator som fått sitt namn efter ekonomen Claudia Sahm) är en recession redan i antågande (se diagram 2). Denna indikator utlöses när det glidande tremånadersgenomsnittet för den amerikanska arbetslösheten ökar med 50 punkter (bps) jämfört med 12-månaderslägsta. Den utformades för att varna de monetära myndigheterna för de tidiga stadierna av en recession och signalera när åtgärder, t.ex. räntesänkningar, kan bli nödvändiga. Med tanke på att indikatorn har varit historiskt korrekt, till och med tillbaka till 1970-talet[2], blev den en viktig samtalsämne efter publiceringen av jobbrapporten för juli.

Även om de svaga arbetsmarknadssiffrorna i början av augusti ledde till en tillfällig nedgång på aktiemarknaderna verkar många marknadsaktörer fortfarande vara övertygade om att Fed kommer att lyckas uppnå den så omtalade ”mjuklandningen” för ekonomin - det vill säga att få ned inflationen till Feds mål på 2 procent utan att utlösa en recession. Denna optimism återspeglas t.ex. i Bank of Americas Global Fund Manager Survey. I juli förväntade sig 68 procent av de tillfrågade fortfarande en ”mjuklandning”. I augusti hade denna siffra stigit till 76 procent, då förhoppningarna om räntesänkningar ökade efter den svaga arbetsmarknadsstatistiken.

Claudia Sahm själv verkar tveksam till att förklara en recession ännu, och betonade förra månaden att den amerikanska ekonomin fortfarande var i en stark position och att det var osannolikt att landet för närvarande befann sig i recession. Hon noterade att ”den här gången kan det verkligen vara annorlunda. [Sahm-regeln] kanske inte säger samma sak som den har sagt tidigare, på grund av svängningarna från arbetskraftsbrist, där människor lämnar arbetskraften, till att vi nu har invandrare som kommer på senare tid. Allt detta kan visa sig i förändringar i arbetslösheten, vilket är kärnan i Sahm-regeln.”

Oavsett när, eller om, en recession officiellt deklareras kommer de senaste uppgifterna att öka trycket på Fed att sänka räntorna. Vid Kansas City Feds årliga Jackson Hole Economic Symposium framgick det tydligt att Fed-ledamöterna nu också är oroade över inbromsningen.

Enligt Fed-chefen Jerome Powell är inbromsningen på arbetsmarknaden ”omisskännlig” och en ytterligare inbromsning är varken önskvärd eller välkommen. Tiden är därför mogen för räntesänkningar.

Signaler om felriktade Fed-räntor?

Den så kallade Taylor-regeln - en formel som hjälper centralbanker att balansera sina mål att kontrollera inflationen och främja ekonomisk tillväxt genom att tillhandahålla en riktlinje för att sätta räntor - antyder att Feds ränta för närvarande är 1,7 procentenheter för hög, mitt i stigande arbetslöshet och avtagande inflation.

Enligt den klassiska Taylor-regeln ligger Feds nuvarande styrränta cirka 1,7 procentenheter - eller motsvarande sju sänkningar med en kvarts procentenhet - över den lämpliga nivån. Denna bedömning följer på en ökning av arbetslösheten till 4,3 procent i juli och en inbromsning i inflationen, där prisindex för privata konsumtionsutgifter exklusive livsmedel och energi steg med endast 2,6 procent i årstakt i juni. Med beaktande av Fed-tjänstemännens uppskattning av en ”neutral realränta” på 0,7 procent och en långsiktig arbetslöshet på 4,4 procent, föreslår Taylor-regeln en lämplig ränta på cirka 3,7 procent.

Marknadens implicita ränteförväntningar tyder för närvarande på ett starkt förtroende för betydande penningpolitiska lättnader under nästa år, med en prognos om en sänkning av dagslåneräntan med minst två procentenheter. Terminsmarknaden för fed funds förväntar sig att denna lättnadscykel sannolikt kommer att avslutas med att räntorna stabiliseras över 3 procent. Detta är ett markant skifte från mönstret sedan Paul Volcker avgick som Fed-ordförande 1987, då botten för fed funds-räntan under varje lättnadscykel konsekvent föll under 3 procent. Samtidigt som det finns en utbredd förväntan om en nära förestående räntesänkning från Fed, ser marknaden i allt högre grad de exceptionellt låga räntorna under de senaste tre decennierna som en anomali. Som ett resultat av detta rör sig konsensus mot en framtid som kännetecknas av en generellt stramare penningpolitik.

Tröghet hos Fed och global oro driver volatilitet i kreditspreadar

I augusti präglades marknaden av turbulens som berodde på flera faktorer: oro för att Fed ligger efter med räntesänkningarna, avvecklingen av carry trade i yen, ett jämnt presidentval i USA och pågående oroligheter i Mellanöstern. Detta ledde till att spreadarna vidgades i början av månaden (se diagram 2). Även om marknaderna i stort sett var perfekt prissatta har den nuvarande volatiliteten drivit upp spreadarna, men bara till nivåer som sågs i slutet av förra året - och inte till nivåer som skulle tyda på panikförsäljning på grund av förnyad recessionsoro.

Aktiernas turbulenta resa

Den här sommaren tog investerarna på en virvelvindsfärd. Medan Europa drabbades av stormigt väder och orkanen Beryl härjade i Karibien och på den amerikanska gulfkusten, drabbades aktiemarknaderna, efter att ha nått en rekordhög nivå i mitten av juli, av en perfekt storm under en redan svag säsongsperiod, vilket ledde till en spektakulär global utförsäljning. I början av augusti var aktiemarknaderna nära en korrigering, men återhämtade sig snabbt. Vart kan marknaderna ta vägen nu?

I juli var det gott om rubriker om det amerikanska presidentvalet och upptrappningen av konflikterna i Mellanöstern och Östeuropa. I mitten av juli dämpades investerarnas sentiment av en rapportperiod för andra kvartalet som var svagare än väntat, höga förväntningar från ett starkt första halvår och ansträngda värderingar. Oinspirerande kommentarer från stora amerikanska teknikföretag om att det skulle ta längre tid än väntat att tjäna pengar på AI-investeringar och att investeringarna skulle fortsätta ledde till en rotation från ledande teknikföretag till småbolag och värdeaktier.

I slutet av juli gav nedslående amerikanska jobbsiffror upphov till farhågor om att Fed återigen skulle ligga efter med räntesänkningarna, vilket återupplivade oron för en recession. Detta, i kombination med en överraskande räntehöjning från Bank of Japan, utlöste en massiv avveckling av belånade yenpositioner, vilket skapade förutsättningar för en perfekt storm. Den globala utförsäljning som följde påverkade alla riskfyllda tillgångar, i synnerhet aktier, och ”rädslemätare” som Chicago Board Options Exchange's Volatility Index (VIX) nådde nivåer som bara överträffats av Lehman Brothers kollaps 2008 och Covid-19-utbrottet 2020.

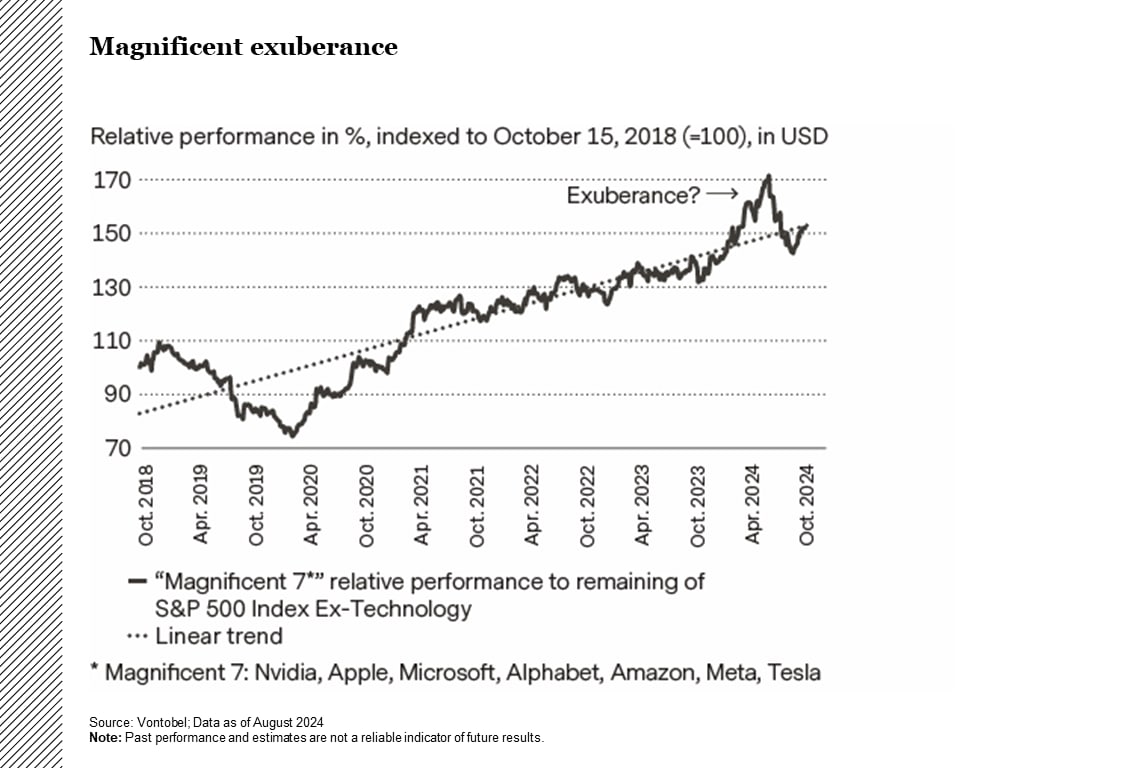

Aktiemarknaderna var förmodligen mogna för en kortsiktig korrigering i somras, med tanke på den rekordstarka utvecklingen under första halvåret 2024, den extremt hausseartade positioneringen, de höga värderingarna och de ambitiösa vinstförväntningarna för amerikanska teknikaktier. Den senaste månadens omskakning av marknaden har varit gynnsam för marknadsbredden, där överdrifterna från mitten av juli nu är under kontroll (se diagram 1). Faktum är att den senaste tidens korrektion sannolikt var en sund konsolidering inom en mer långsiktig uppåtgående trend.

Historiskt sett är en 10-procentig korrektion inte ovanlig, och ännu mer så med tanke på den traditionellt svaga säsongsperioden (se diagram 2). Dessutom har bolagen i S&P 500-indexet kommit ur sin återköpsstoppsperiod, vilket bör ge stöd åt marknaden. Med de tekniska problemen undanröjda skiftar fokus nu till fundamenta. Tillväxt- och vinstmomentum är fortsatt starkt, vilket framgår av den senaste rapportsäsongen och företagens utsikter.

Från ”Cruel Summers” till uthålliga ”Love Stories”

Vissa läsare har kanske befunnit sig på Letzigrund-stadion i Zürich (eller någon annanstans) i sommar, uppslukade av det popkulturella fenomen som Taylor Swift utgör, kanske ditdragna av sina barn. Swifts medryckande låtar erbjuder dock mer än bara underhållning; de utgör också en passande metafor för det aktuella läget på råvarumarknaderna.

Råvarornas utveckling hittills i år kan bäst sammanfattas som ”Back to Decemeber”. Efter ett inledande rally har Bloomberg Commodity Index återvänt till den nivå som rådde i december 2023.

För flera råvaror har det verkligen varit en ”Cruel summer”. Jordbruksråvaror, som utgör nästan 27 procent av indexet, har kämpat med stora skördar (överutbud). Basmetallerna, som utgör knappt 16 procent av indexet, har tyngts av dämpad industriell efterfrågan och ekonomisk osäkerhet i Kina, som är en stor metallkonsument.

Oljepriset fick initialt stöd av geopolitiska faktorer och säsongsmässig efterfrågan, men utsikterna ser inte lika rosenskimrande ut. Kina, som är världens största oljeimportör, minskar sin import. När körsäsongen närmar sig sitt slut och lagertappningarna avtar har till och med Organisationen för oljeexporterande länder och dess allierade (OPEC+) - som vanligtvis är optimistiska - sänkt sina prognoser för den globala efterfrågan på olja. Mycket hänger nu på gruppens framtida produktionspolicy. OPEC+ håller för närvarande inne cirka 5,7% av det globala utbudet men planerar att gradvis återföra 2,2 miljoner fat per dag till marknaden under fjärde kvartalet. Med tanke på de osäkra utsikterna för efterfrågan återstår det dock att se om dessa nedskärningar kommer att återtas. Ändå är den pressande frågan som många tänker på: ”Är det (verkligen) över nu?”. I avsaknad av större chocker kommer priset på Brentråolja sannolikt att ligga kvar på mellan 70 och 80 USD per fat. Med OPEC:s senaste prognossänkningar, delvis drivna av Kinas ekonomiska situation, kan ytterligare produktionsminskningar vara på väg för att stödja priserna.

Samtidigt fortsatte investerarna sin ”Love story” med guld, som utgör 17 procent av index. Efter ett redan imponerande rally nådde ädelmetallen ett nytt all-time high på över 2 500 USD per uns i augusti. Intressant nog verkar de faktorer som har drivit efterfrågan på guld under den senaste tiden - såsom efterfrågan från centralbanker och tillväxtmarknader - förlora sin betydelse. Marknaderna ryckte på axlarna åt nyheten att People's Bank of China hade stoppat sina köp av guldreserver och förblev oberörda av rapporter om en nedgång i den kinesiska guldimporten för icke-monetära ändamål i juli (”Shake it off”). I stället har traditionella makroekonomiska drivkrafter som amerikanska realräntor och US-dollar åter hamnat i centrum (se diagram 2). En förväntan om lägre amerikanska realräntor och en svagare US-dollar talar för att bibehålla en liten övervikt.

Utsikterna för euro-dollar ljusnar när francens stabilitet testas

Svag amerikansk ekonomisk data har lyft förväntningarna om snabbare Fed-lättnader, vilket potentiellt kan pressa euro-dollar växelkursen varaktigt över 1,10 USD beroende på det globala risksentimentet och förbättringar i eurozonen. I Schweiz utmanar en stark franc exporten, vilket kan leda till att Swiss National Bank (SNB) överväger ytterligare räntesänkningar för att dämpa valutans uppgång med begränsade interventioner.

Tjurarna i eurodollarn har fått stöd av den senaste tidens nedslående ekonomiska data från USA, inklusive den svaga sysselsättningsrapporten från den 2 juli, som spädde på förväntningarna om snabbare lättnader från Fed (se diagram 1). Detta har drivit eurodollarn över 1,10 USD. Styrkan och varaktigheten i ett eventuellt rally kommer dock också att bero på en återhämtning i den globala riskaptiten och en positiv utveckling i euroområdet. En fortsatt förbättring av den ekonomiska miljön i euroområdet skulle kunna minska den nuvarande och förväntade tillväxtskillnaden mellan euro och USA, vilket skulle stödja ett hållbart genombrott av 1,10 USD.

Fortsatt oro på aktiemarknaden kan förstöra uppsidan för eurodollarn om den är ihållande och om den så småningom översätts till ett brett risk-off marknadssentiment med tillhörande safe haven-flöden.

Den schweiziska ekonomin i händerna på den mäktiga francen

Den schweiziska ekonomin, som är starkt exportberoende, är mycket känslig för valutafluktuationer. Nu när inflationsoron lättar kan den starka francen innebära utmaningar för exportörer, särskilt små och medelstora företag. Swissmen, den ledande intresseorganisationen för tillverkare i landet, har nyligen uppmanat SNB att ingripa och varnat för att den starka francen är skadlig för ekonomin.

Den deflationistiska miljön, i kombination med de åtstramande effekterna av en starkare valuta, har åter väckt förväntningar om att SNB kommer att sänka räntan i september. SNB inledde sin lättnadscykel med en sänkning med 25 punkter i mars, följt av ytterligare en sänkning med 25 punkter i juni. Bloomberg Economics räknar med ytterligare sänkningar på 25 till 50 punkter vid årets slut. Även om dessa åtgärder kan begränsa en ytterligare appreciering av francen är det osannolikt att de på något betydande sätt kommer att ändra kursen för francens rally, som drivs av osäkerheten på världsmarknaden.

Även om valutainterventioner fortfarande är en möjlighet har SNB varit relativt inaktiv på detta område i år och har endast tillfört 281 miljoner CHF i valutareserver under första kvartalet.

Notera: Tidigare resultat och uppskattningar är inte en tillförlitlig indikator på framtida resultat.

Authors

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Senior Cross-Asset Strategist