Fokus på fredagens inflationssiffror

Veckans case är en uppföljning av apelsinjuice, där priset har stigit kraftigt på förväntningar om begränsat utbud. Marknaden kommer att fokusera på ECB:s KPI-siffror för maj och de amerikanska PCE-siffrorna för april, som båda publiceras på fredag den 31:a, och som potentiellt kan påverka räntorna.

Veckans case: Orange är det nya svarta, åtminstone för tillfället

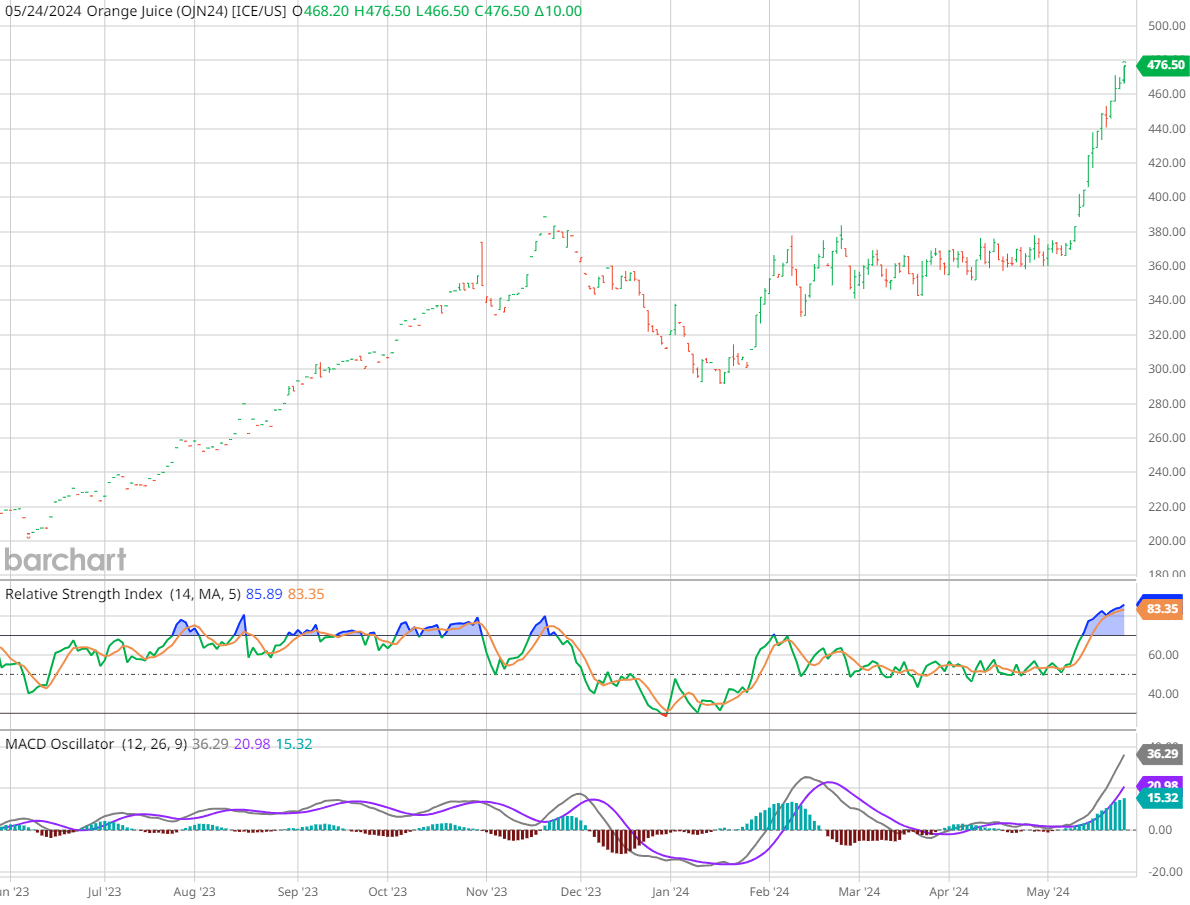

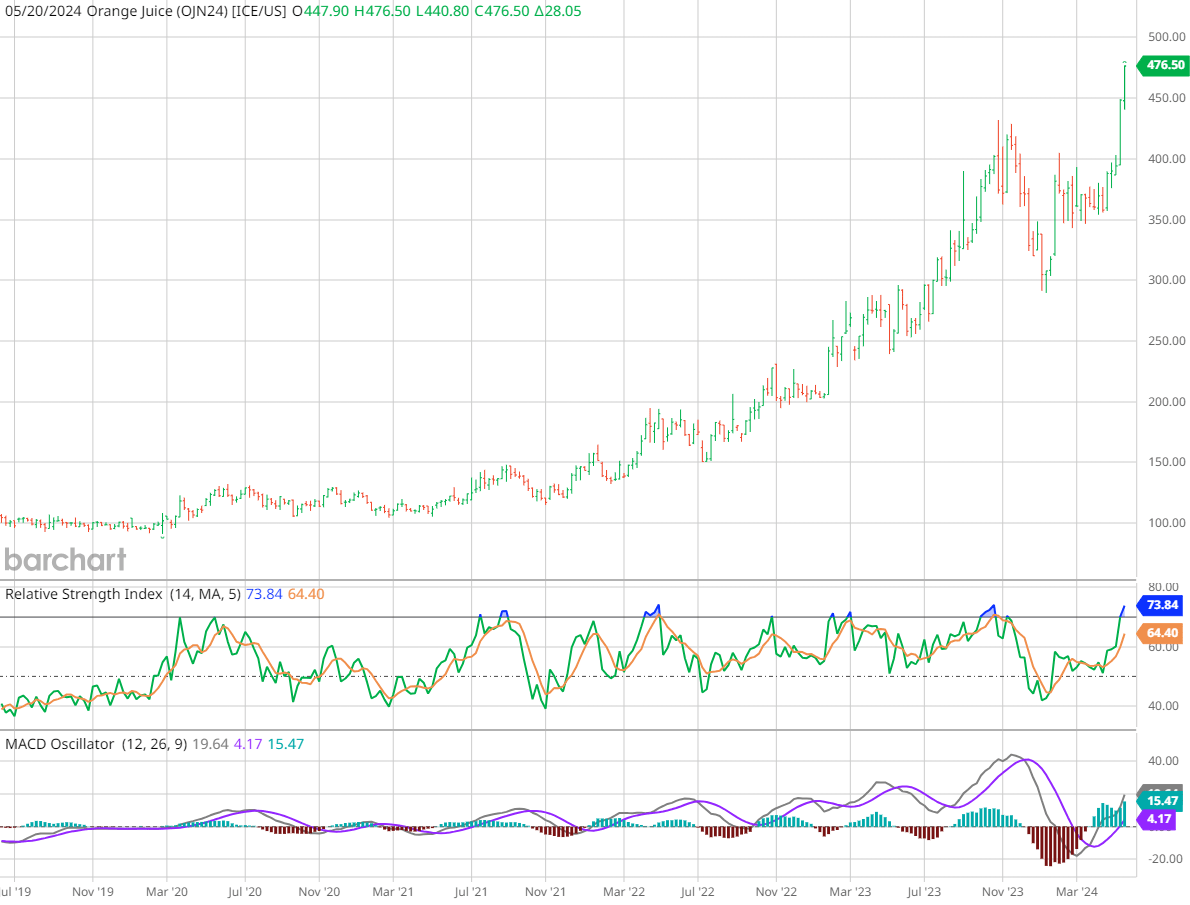

Sedan vår senaste uppdatering om fryst koncentrerad apelsinjuice (FCOJ) i början av mars har terminspriserna på FCOJ trendat högre än väntat. Bristen på gynnsamt väder och kliniska framsteg mot citrus greening disease har lett till att utbudsförväntningarna har torkat upp. I takt med att vi närmar oss halvtid 2024 kan dock den hausseartade likviditeten torka upp under andra halvåret.

Sedan vår uppdatering om FCOJ i början av mars har priset på CFD (Contract for Difference) stigit från ca 360 USD/lb till ca 480 USD/lb, vilket motsvarar terminspriser på 3,6 respektive 4,8 USD per pund. Detta är inte oväntat och som diskuterades i den föregående uppdateringen finns det, även om det fortfarande finns bullish faktorer, liten anledning till att priserna ska falla. Medan den amerikanska marknaden producerar juice som huvudsakligen konsumeras inom landet, har producenter som Brasilien kämpat för att nå exportmålen. Brasilien, som är den klart ledande producenten av apelsinjuice, rapporterade om försämrade utsikter för 2024. Mer specifikt rapporterade Fundecitrus, en sammanslutning av citrusodlare och juiceproducenter baserade i São Paulo, sina tillväxtutsikter för säsongen 2024/2025. Jämfört med föregående säsong förväntas apelsinskörden minska med 24,36%, ett resultat som liknar den låga skörden 1989. Av de olika delregionerna i São Paulo är det dessutom endast två regioner som har sett en ökning av antalet frukter per träd. För regionen har antalet apelsiner på träden minskat med 29% jämfört med skörden 2023/2024.

En faktor som korrelerar negativt med antalet apelsiner som beskrivs ovan är den maximala temperaturen i odlingsregionerna. De regioner som har lägst antal apelsiner per träd har också de högsta medianmaximitemperaturerna, cirka 34-35 grader Celsius. Med tanke på denna negativa korrelation med höga temperaturer är det inte idealiskt att vi är på väg in i den varma fasen av El Niño-fenomenet. Som nämndes i den föregående uppdateringen är denna fas förknippad med långvariga varma temperaturer i São Paulo-regionen. En annan faktor som påverkar skörden negativt är fruktfall, vilket är positivt korrelerat med citrus greening disease. Fruktförlusten på grund av greening förväntas öka från 3,08% under säsongen 2022/2023, till 5,48% under säsongen 2023/2024, till 8,4% under den nuvarande säsongen 2024/2025. Detta beror delvis på en ny insekt som sprider de bakterier som orsakar greening. Insekten är resistent mot insekticider, vilket understryker behovet av Invaio Sciences Trecise-teknik som nämndes i den föregående rapporten.

Sammantaget har terminspriserna på FCOJ stigit med rätta eftersom utsikterna för utbudet ser dystra ut. Det har inte gjorts tillräckliga framsteg i kampen mot greening, vilket innebär att en stor del av skörden aldrig når fram till juicefabrikerna. Dessutom har vädret inte varit gynnsamt för citrusodling och därmed inte heller för juiceproduktion. På efterfrågesidan är frågan hur stor del av kostnaden som kommer att föras vidare till kunderna. Just apelsinjuice står för merparten av all juiceförsäljning. Det är rimligt att förvänta sig tomma hyllor under sommaren eftersom det är den mest intensiva delen av juicekonsumtionscykeln. När det gäller hur terminspriserna kommer att röra sig är det möjligt att likviditeten på terminsmarknaderna kommer att pressa ut investerarna, som man såg i fallet med kakao. När det gäller "organiskt" negativt pristryck finns det dock inte många utlösande faktorer som kan pressa ned priserna. Så även om priserna sannolikt kommer att fluktuera eftersom volatiliteten är hög, finns det fler faktorer som pekar uppåt än nedåt för andra halvåret 2024.

Apelsinjuice (USD/Lbs) CFD, ettårigt dagligt diagram

Orange Juice (USD/Lbs) CFD, femårigt veckodiagram

Makrokommentarer

Nvidia lyckades slå resultatförväntningarna med 11,5% i sin kvartalsrapport onsdagen den 22 maj. NVDA-aktien steg med 9,3% inom 24 timmar efter kvartalsrapporten.

Stark makrodata från USA, där det sammanvägda PMI-indexet kom in på 54,4 jämfört med förväntningar på 51,2 torsdagen den 23:e, pressade upp den amerikanska tioåriga statsobligationsräntan med 6 punkter till 4,48%. Den handlas för närvarande till 4,45%.

De viktigaste makronyheterna denna vecka är tysk KPI för maj på onsdagen den 29:e. Detta följs av USA:s BNP för första kvartalet, handelsbalans för varor och försäljning av befintliga bostäder för april på torsdagen den 30:e. På fredagsmorgonen, den 31:a, kommer Japans industriproduktion för april och Kinas PMI för maj. Lite senare, på fredagen den 31:a, kommer KPI för euroområdet i maj, som väntas ha stigit från 2,4 procent i april till 2,5 procent i årstakt. Mycket viktigt på fredag är också det amerikanska PCE-inflationsindexet för april, som kommer att jämföras med PCE-inflationen för mars på 2,7% i årstakt.

När det gäller resten av rapporterna för Q1 2024 kommer Salesforce att offentliggöra sitt delårsresultat onsdagen den 29 maj. Detta följs av Costco Wholesale och Dell Technologies på torsdagen den 30 maj.

US PCE-index, maj 2022 till april 2024 (faktiskt och prognos)

Kan PCE leda S&P500 på fredag?

S&P 500 handlas för närvarande sidledes med positivt men avtagande momentum, vilket framgår av MACD-histogrammet. Indexet har dock bra stöd av en stigande EMA9, stöd vid 5 260 och en stigande MA20. En potentiell trigger för S&P:s riktning kommer att vara fredagens PCE-siffra från USA.

S&P 500 (i USD), ettårig daglig graf

S&P 500 (i USD), veckovis femårsgraf

Nasdaq 100 handlas något högre med stöd av EMA9. Detta trots den senaste tidens uppgång i räntorna.

Nasdaq 100 (i USD), ettårig daglig graf

Nasdaq 100 (i USD), veckovis femårsdiagram

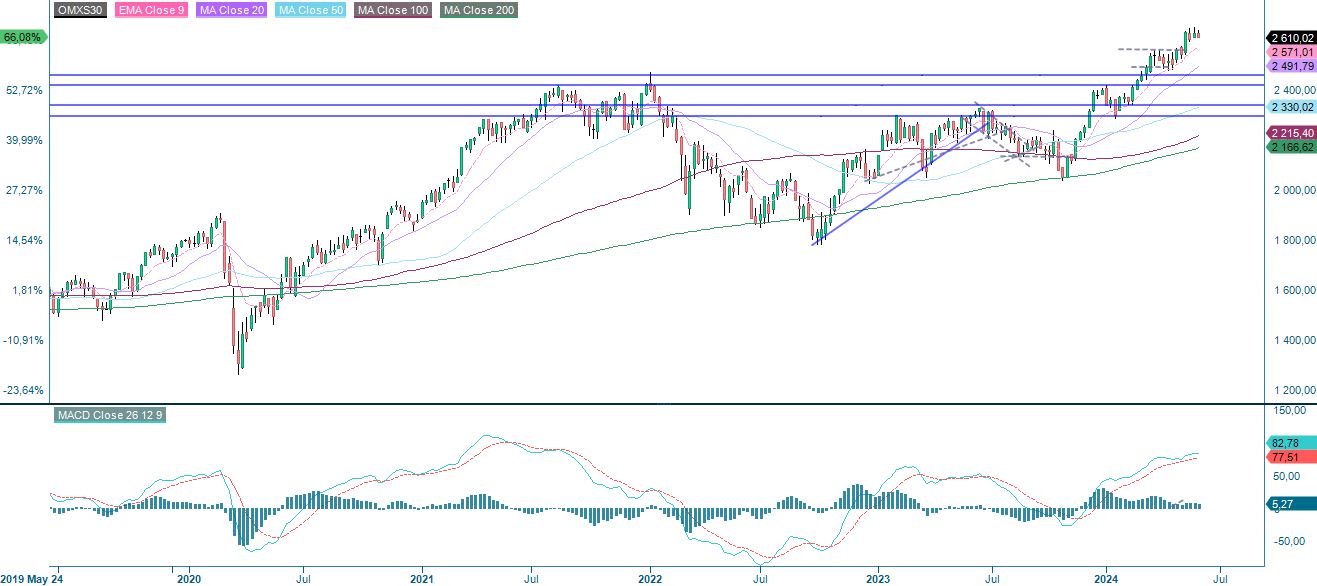

Som framgår av diagrammet nedan handlas svenska OMXS30 i sidled. Samtidigt har MACD gett en mjuk säljsignal. Därför är risken på nedsidan. MA20 fungerar som ett stöd på nedsidan. Indexet behöver en positiv trigger för att minska risken för ett negativt bakslag.

OMXS30 (i SEK), ettårig dagsgraf

Ett annat (men kortare) flaggmönster har dock bildats på veckokartan. Dessa tenderar att bryta i riktning mot trenden - uppåt.

OMXS30 (i SEK), veckovis femårsdiagram

Detsamma gäller för tyska DAX.

DAX (i EUR), ettårig daglig graf

DAX (i EUR), veckovis femårsgraf

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average convergence divergence

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.