Möjligt antitrustmål sätter ljuset på Amazons höga värdering

Amazon kan komma att stämmas av the U.S. Federal Trade Commission (FTC). Detta har satt strålkastarljuset på företagets dominans i e-handelslandskapet, liksom dess höga värdering i förhållande till konkurrenter i alla undersektorer. Den europeiska Centralbanken meddelar sitt räntebeslut torsdagen den 14 september. Fed och den svenska Riksbanken följer onsdagen den 20 september. Fed väntas hålla sina styrräntor oförändrade. Det tekniska momentumet är generellt avtagande för aktieindexen.

Veckans fall: FTC:s stämningsansökan kastar skuggor över Amazons dominans i e-handelslandskapet

Den senaste tiden har det förekommit allt fler spekulationer om att den amerikanska konkurrensmyndigheten Federal Trade Commissions (FTC) antitrustenhet förbereder sig för att inleda rättsliga åtgärder mot Amazon angående dess hantering av världens främsta e-handelsplattform. Spekulationerna tyder på att regeringen överväger att eventuellt dela upp Amazon i separata enheter för att främja ökad konkurrens inom detaljhandeln online.

Tvärtom hävdar vissa att Amazon skulle må bättre av att bestå av flera enheter, vilket skulle göra det lättare att uppnå en årlig tillväxttakt på 10-20 procent än med sin nuvarande struktur.

Oavsett om en eventuell uppdelning är negativ eller positiv står Amazons affärsmodell, som kännetecknas av att företaget äger och kontrollerar en betydande del av detaljhandelsmarknaden online, för närvarande inför allt fler granskningar och utmaningar.

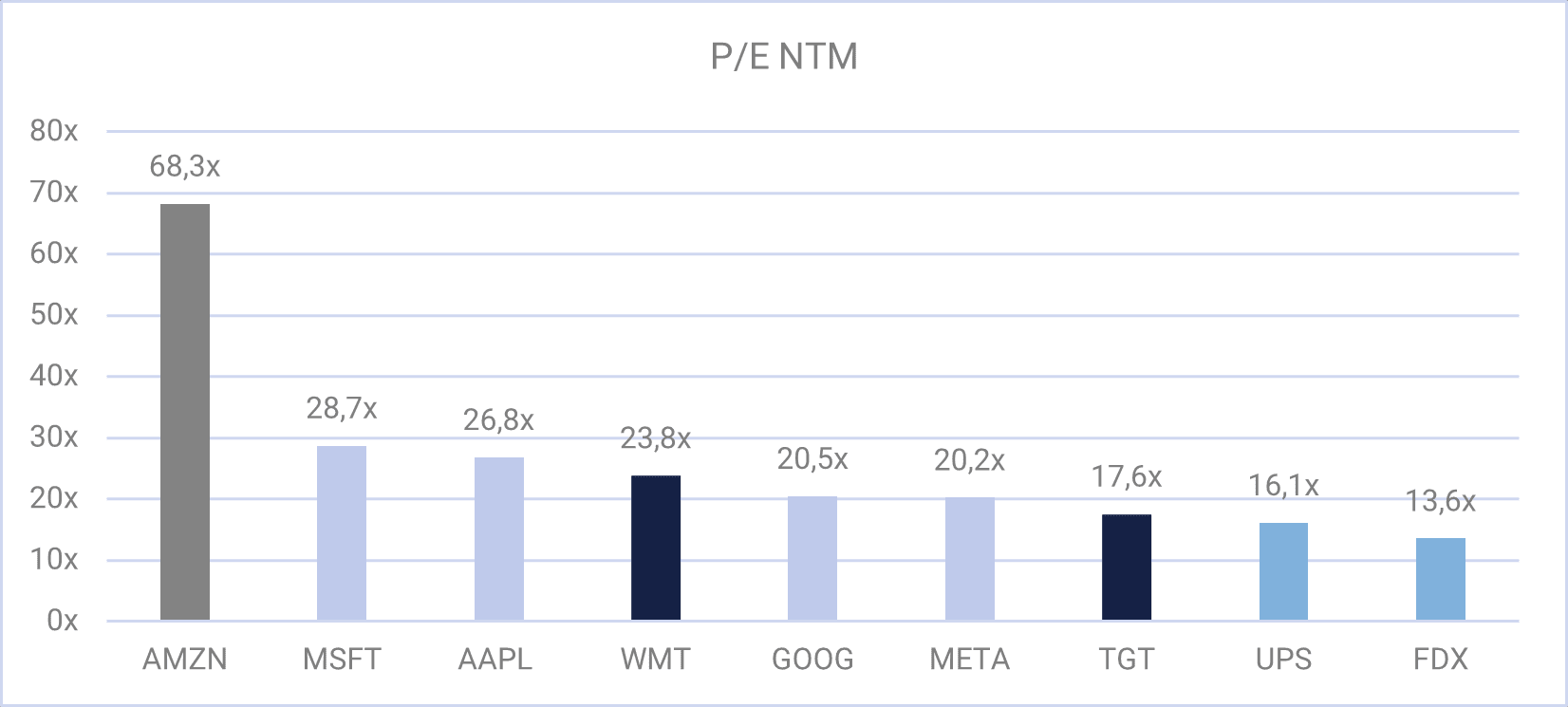

När det gäller värderingen handlas Amazon-aktien för närvarande till 138 USD. Även om detta är lägre än all-time high på 186,6 USD, har aktiekursen ökat med 64% YTD. Amazons aktiekurs kan ses som uppblåst jämfört med olika kamrater. Amazon kan klassificeras inom flera sektorer, från teknik till varuleveranser. I vår jämförelsegrupp har vi valt teknik (Microsoft, Apple, Alphabet och Meta), detaljhandel (Walmart och Target) och varuleveransföretag (FedEx och UPS). Som framgår av diagrammet nedan handlas Amazon på betydligt högre nivåer än sina konkurrenter, oavsett sektor, med ett svindlande next twelve months Price-to-Earnings (P/E)-tal på 68,3x.

För teknikbolagen är det genomsnittliga next twelve months P/E-talet för närvarande 24,1x. Detaljhandelsbolagen uppvisar ett genomsnittligt next twelve months P/E på 20,7x, medan varuleveransaktörerna kommer in på 14,8x.

Vad gäller lönsamheten uppgår Amazons vinstmarginal last twelve months till 8,3%. Amazons lönsamhet är låg jämfört med teknikföretagen, som i genomsnitt uppvisar 27% i vinstmarginaler. Jämfört med UPS (9.44%) och FedEx (7.01%) är Amazon ganska mycket på punkt, medan lönsamheten är lägre för Walmart och Target (genomsnitt 2.4%).

Aktiekursen är utan tvekan hög oavsett vilken sektor investerarna placerar Amazon i. Marknaden verkar till stor del ha förbisett den potentiella FTC-antitruststämningen mot Amazon hittills, med Amazons aktie som bibehåller sin höga värdering. Med tanke på FTCs långa utredning är det troligt att de kommer att fortsätta med stämningen. Följaktligen kan Amazons aktier uppleva ökad volatilitet inom en överskådlig framtid, med en underliggande nedåtrisk.

Amazon-aktiens kursdiagram (i USD), ett års dagligt diagram

Amazon-aktiens kursdiagram (i USD), femårigt veckodiagram

Makroekonomiska kommentarer

USA-räntorna fluktuerade under förra veckan men steg på fredagen den 8 september. Idag, onsdag den 13 september, fokuserar investerarna på amerikansk Konsument Prisindex för augusti. I morgon, torsdag den 14 september, kommer Producent Prisindex för augusti från USA. Fed:s nästa möte är planerat till onsdagen den 20 september. Marknaden prissätter över 90% chans att Fed kommer att lämna sina styrräntor oförändrade.

Sannolikheten för att Europeiska Centralbanken höjer styrräntan torsdagen den 14 september är ca 40% medan Riksbanken med 90% sannolikhet förväntas höja den svenska styrräntan den 20 september. Svensk Konsument Prisindex för augusti publiceras torsdagen den 14 september.

Amerikansk 10-årsränta (%), ettårigt dagligt diagram

USA:s 10-åriga avkastning (%), femårigt veckodiagram

På torsdagsmorgonen den 14 september kommer från Japan maskinorder och industriproduktion för juli.

Från Kina kommer på fredagsmorgonen den 15 september statistik över industriproduktion, investeringar, detaljhandel och arbetslöshet i augusti. Från USA kommer industriproduktion för augusti senare på fredagseftermiddagen.

Momentum avtar

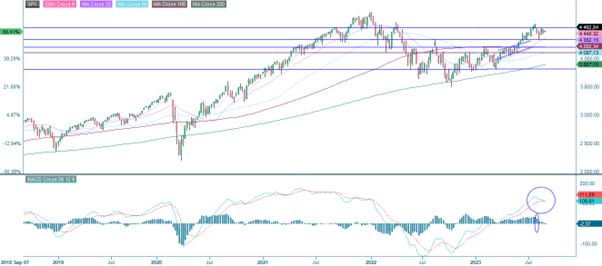

S&P 500 kämpar för att upprätthålla det positiva momentumet, vilket illustreras av MACD. Indexet handlas för närvarande ned under EMA9 men över MA20. En näbb under MA20 och MA100, för närvarande vid 4 365, kan stå för dörren.

S&P 500 (i USD), dagligt 1-årsdiagram

MACD har också genererat en mjuk säljsignal i veckocharten nedan.

S&P 500 (i USD), veckovis femårsdiagram

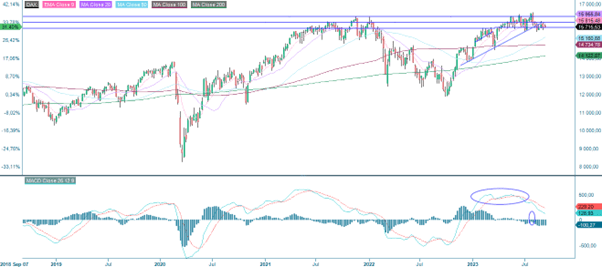

Nasdaq 100 kämpar också för att hålla det positiva momentumet igång.

Nasdaq 100 (i USD), dagligt 1-årsdiagram

Återigen har MACD genererat en mjuk säljsignal i veckochart.

Nasdaq 100 (i USD), veckovis femårigt diagram

OMXS30 bröt inte upp över MA200 och handlas nedåt längs taket i en fallande trendkanal.

OMXS30 (i SEK), dagligt 1-årsdiagram

Som framgår av veckocharten nedan genererade MACD en säljsignal för en tid sedan.

OMXS30 (i SEK), veckovis femårsdiagram

DAX ser något skrämmande ut när indexet testar stödet runt 15 700 igen. Nästa nivå på nedsidan utgörs av MA200, för närvarande strax under 15 500. Vid ett brott under denna nivå kan 15 000 vara nästa.

DAX (i EUR), dagligt 1-årsdiagram

DAX (i EUR), veckovis femårsdiagram

Guldpriset närmar sig MA200 efter ett misslyckat försök att bryta upp över taket i en fallande trendkanal. Samtidigt kan EUR/USD ha bottnat ur för tillfället. En försvagad USD kan ge bränsle till ännu en uppgång i guldpriset.

Guld (i USD per troy ounce), dagligt 1-årsdiagram

Guld (i USD per troy ounce), veckovis femårsdiagram

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100 dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: konvergensdivergens för glidande medelvärde

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.