S&P500 ser ut att stiga trots historiskt svag september

S&P500 verkar befinna sig i en uppåtgående trend. September är dock säsongsmässigt den svagaste månaden på året. För dem som oroar sig för nedåtrisken handlas amerikanska volatilitets indexet VIX på en attraktiv nivå på 14,4, vilket motsvarar en daglig rörelse på cirka 0,9%. OMX och DAX är på väg att divergera, med en potentiell uppgång för OMX och en nedgång för DAX.

Veckans fall: Kan S&P500 övervinna svag säsongsvariation?

De amerikanska aktiemarknaderna har återhämtat sig efter retracement i början av augusti 2023. Ränteuppgången har planat ut på grund av blandade ekonomiska signaler som t.ex. verkar stödja argumenten för att FED ska avstå från ytterligare räntehöjningar under 2023. Fredagen den 1 september kom jobbrapporten för augusti, som tjurarna jublade över då revideringar av tidigare data, en ökad deltagandegrad och lägre löneinflation kompenserade för en något starkare ökning än väntat av antalet sysselsatta utanför jordbrukssektorn. Mer specifikt har AI-hypen återfått momentum och drivit aktiemarknaderna efter en utblåsande resultatrapport från Nvidia. Energiaktierna har också haft en stark utveckling efter de senaste veckornas uppgång i oljepriset.

S&P500 (i USD) och amerikansk 10-årsränta, ettårigt dagligt diagram

Således var "att köpa dippen" återigen en framgångsrik strategi i augusti. Som framgår av grafen ovan har det fungerat bra att köpa dippen sedan S&P 500 bottnade ur i oktober 2022. För månaden slutade indexet ned 1,3 procent, den svagaste månaden sedan februari. Handlare bör vara medvetna om (eller glädjas åt, beroende på hur man ser det) att vi befinner oss i en säsongsmässigt volatil period, och september är i genomsnitt den sämsta månaden på året, se nedan.

Månatlig utveckling för S&P500 (i USD), femårigt genomsnitt

Under tiden ser dock S&P500 ut att återbesöka toppen från juli vid ~4,600. Förra veckan bröt den över MA20- och MA50-nivåerna, och MACD genererade en köpsignal. Det kan vara klokt att se över satsningarna eller lägga till skydd mot nedsidan om indexet återvänder till årshögsta nivåer. Förändringar i räntenivåer och USD kan ge ytterligare ledtrådar.

S&P500 prisdiagram (i USD), ettårigt dagligt diagram

S&P500 prisdiagram (i USD), veckovis femårigt diagram

Makrokommentarer

Fredagen den 31 augusti publicerades den amerikanska Non-Farm Payrolls för augusti. Antalet nya jobb ökade till 187.000 (väntat 170.000), medan arbetslösheten steg till 3,8% (väntat 3,5%) och lönerna steg med 0,2% på månadsbasis (väntat 0,3%).

Feds kraftiga räntehöjningar under de senaste 18 månaderna har tagit räntan till en nivå över den allmänna löneökningstakten för första gången sedan 2008. Nästa FOMC-möte(Federal Open Market Committee )i USA är den 20 september.

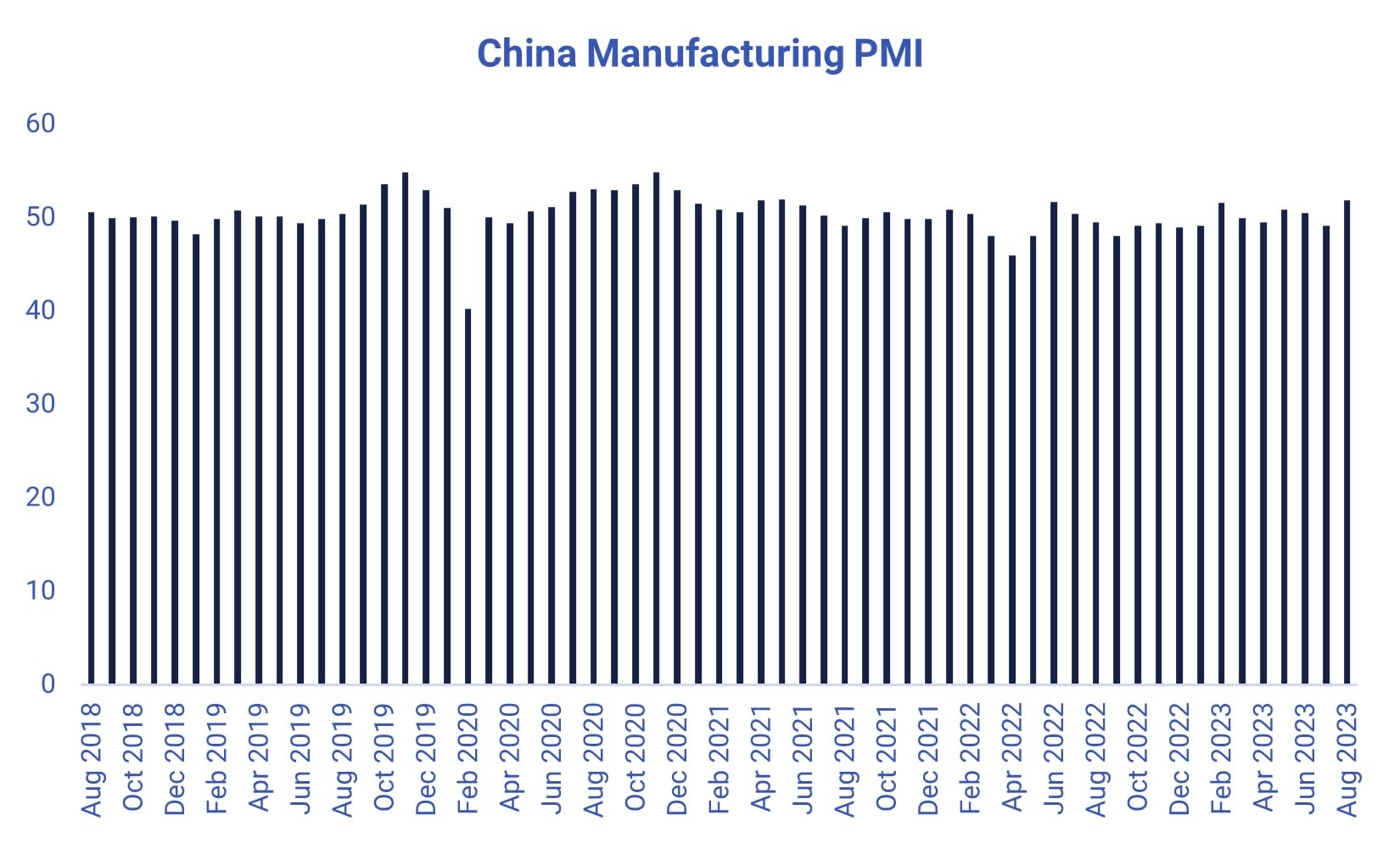

Kinas inköpschefindex (PMI) förbättrades markant i augusti med ett sammanvägt index på 51, den högsta noteringen sedan återupptagandet efter Covid i februari och bättre än väntade 49,3. Ökningen drevs av samtliga komponenter, där orderingången visade den mest betydande förbättringen från juli. Exportorderingången är dock fortsatt svag (48).

De kinesiska myndigheterna införde nyligen ytterligare stimulansåtgärder för bostadssektorn. Kravet på minsta kontantinsats vid bostadsköp sänktes till 20-30 procent från 30-40 procent, den nationella bolåneräntan sänktes med 40 punkter och kraven för att kvalificera sig som förstagångsköpare sänktes. Det påminner oss om att Kina befinner sig mitt i en bostadskris som tynger ekonomin ganska hårt.

PMI för Kinas tillverkningsindustri augusti 2018 till augusti 2023

Amerikanska volatilitets indexet VIX är på attraktiva nivåer, medan OMXS30 kan bryta på uppsidan

Nasdaq 100 har gått starkt de senaste dagarna men handlas för närvarande ned. EMA9, strax under 15 300 och MA20, strax över 15 100, måste hålla för att den kortsiktiga trenden ska fortsätta att betraktas som stigande. Ett brott och golvet i den stigande trenden är nästa nivå på nedsidan.

Nasdaq 100 (i USD), ettårigt dagligt diagram

Nasdaq 100 (i USD), veckovis femårigt diagram

För de som oroar sig för nedåtrisken handlas VIX på attraktiva nivåer vid 14.4. vilket motsvarar en daglig rörelse på cirka 0,9%.

VIX(i USD), ettårigt dagligt diagram

VIX (i USD), veckovis femårigt diagram

OMXS30 befinner sig i ett spännande läge. Som framgår av grafen nedan handlas OMXS30 över taket i den fallande trenden. På dessa nivåer fungerar dock MA200 som en andra motståndsnivå. Ett brott över och MA100 vid 2 240 kan bli efterföljande.

OMXS30 (i SEK), ettårigt dagligt diagram

OMXS30 (i SEK), veckovis femårigt diagram

Tyska DAX släpar efter. Indexet testar återigen stödet runt 15.700. Ett brott under MA200, för närvarande vid 15 463, kan vara nästa.

DAX (i EUR), ettårigt dagligt diagram

DAX (i EUR), veckovis femårigt diagram

Det fullständiga namnet på förkortningar som använts i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Konvergensdivergens för glidande medelvärde

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.