Graferna tyder på piggare marknad

Vi fortsätter med sojabönor, där priserna har ökat sedan juni 2023. Vi går nu in i skördeperioden. Veckans amerikanska sysselsättningssiffror kan bli avgörande för Feds kommande räntebeslut i september. Om vi tittar på diagrammen ur en teknisk synvinkel kommer tjurarna att ha bättre dagar framför sig på kort sikt, medan björnarna bör vara något oroliga.

Veckans fall: Inledningen av skördesäsongen i USA kommer att vara avgörande

Sojabönor går in i skördesäsongen efter en period av osäkerhet. Sedan juni 2023 har sojabönor befunnit sig i en uppåtgående trend och gått från 1 200 USD per bushel till 1 400 USD. Men med skissartat väder i USA och osäker efterfrågan från Kina kommer terminerna för sojabönor att gå in i en period med ökad volatilitet

Den nuvarande väderrapporten för centrala USA är att de kommande månaderna kommer att bli en brännare, med högre temperaturer och torrare väder. För skörden är sojabönor mycket sårbara och behöver stabila temperaturer. Det förväntade heta och torra vädret pressade ner Pro Farmers prognos för USA 2023, där produktionen uppskattas till 4 110 miljarder bushels, eller 122,7 miljoner ton. Detta kan jämföras med de senaste uppskattningarna av USDA:s prognos på 4,205 miljarder bushels. Med det väder som är mest framträdande i de centrala staterna är osäkerheten för skördeutbytet mycket hög.

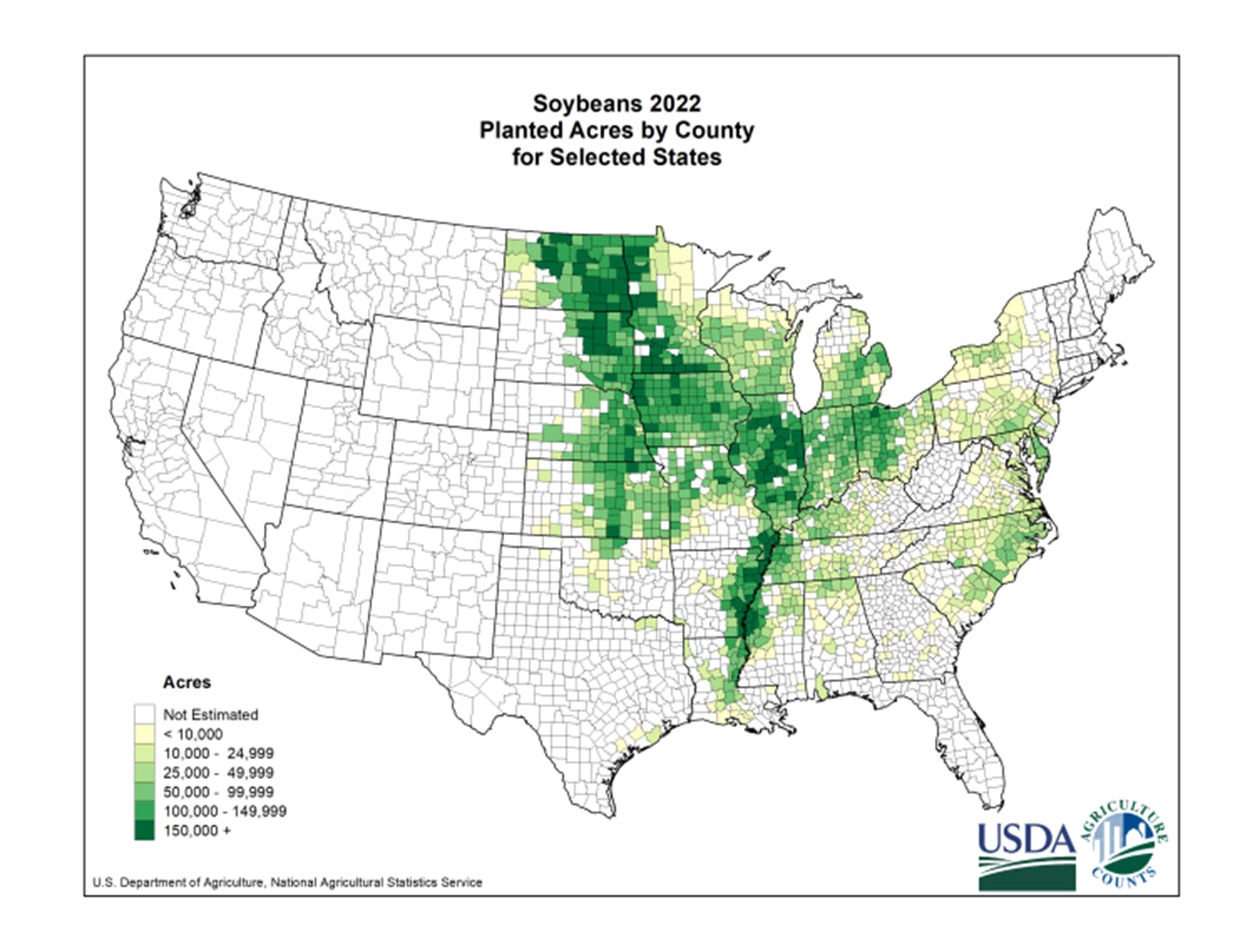

Planterad areal sojabönor per county, USDA

Medan USA ser ut att komma till korta har Brasilien varit långsamt med att sälja avkastningen från skörden 2022/2023. Med över 155 miljoner ton skördade i Brasilien, uppskattat av USDA, slog skörden det tidigare rekordet med 11%. Den kraftiga prisnedgången efter skördens början innebär att en stor del av utbudet förblir osålt i väntan på bättre priser och en mer robust efterfrågan.

Den sista stora producenten i Argentina har haft en av de sämsta säsongerna på länge, med krossning av sojabönor på 15-årslägsta. Detta har lett till att landet har ökat importen av sojamjöl för inhemsk boskap. När det gäller den stora importören, Kina, är efterfrågan solid och stabil. Sedan COVID-19-restriktionerna upphävdes har efterfrågan ökat igen. Detta förstärktes ytterligare av tillväxten i de inhemska svin- och fjäderfäsektorerna.

Sammantaget verkar efterfrågan stabil och robust, medan utbudet är på väg in i en avgörande fas. Skörden i USA kommer att vara den avgörande faktorn som antingen driver upp priset över 1.500 USD per bushel eller, om vädret är dåligt, orsakar en nedgång under 1.300 USD per bushel.

Sojaböna nov '23 future price chart (USD/Bu), ett års dagligt diagram

Sojaböna nov '23 future price chart (USD/Bu), femårigt veckochart

Viktig amerikansk sysselsättningsstatistik i veckan

Aktiemarknaden fortsätter att drivas av förväntningarna på de stora IT-bolagen i USA. Här slog Nvidia förväntningarna med 29%, enligt Zacks Research, på onsdagen den 23 september 2023. Nvidias guidning var också positiv och bättre än väntat.

Förra veckan arrangerades den årliga centralbankskonferensen i Jackson Hole, Wyoming, USA. Fed-chefen Jerome Powells tal kan sammanfattas som balanserat och utan någon avgörande vägledning om huruvida det blir ytterligare räntehöjningar. Svaga PMI-siffror i Europa och USA pekar på en dämpad ekonomisk aktivitet. Detta har stärkt investerarnas förtroende för att Fed snart kommer att övergå till räntesänkningar snarare än räntehöjningar. Vi är sannolikt nära räntetoppen med fallande inflation i både USA och Europa. Feds nästa räntemöte äger rum den 19-20 september.

Amerikansk 2-årig ränta (%), ett års dagschart

Den amerikanska 2-åriga statsobligationsräntan befinner sig fortfarande i en svagt stigande trend. Faktorer som en vital amerikansk arbetsmarknad och inflationsförväntningar har påverkat grafen.

Amerikansk 2-årig ränta (%), femårigt veckochart

Veckans viktigaste makrobesked är ADP:s rapport över den privata sysselsättningen i USA onsdagen den 30 augusti, följt av USA:s arbetslöshetsstatistik torsdagen den 31 augusti och Non-Farm Payrolls i USA fredagen den 1 september. Sysselsättningssiffrorna kan vara avgörande för Fed: s beslut om sin styrränta den 20 september. Marknaden förväntar sig 195K nya jobb från ADP på onsdag och 170K från Non-Farm Payrolls på fredag.

Marknaden förutspår att ECB inte kommer att höja sina styrräntor i september. Inflationen väntas fortsätta att falla till 5,1 procent från 5,3 procent i juli och 5,5 procent i juni. Kärninflationen väntas samtidigt vara oförändrad.

Tyskland 2-årsränta (%), ett års dagligt diagram

Räntan på tvååriga tyska statsobligationer har planat ut med en möjlig nedåtgående tendens. Ekonomin i Europa har inte varit lika stark som i USA, vilket påverkar inflationsförväntningarna. Eftersom euron varit stark är utmaningen med importerad inflation främst aktuell för länder med svagare valutor, såsom Sverige.

Tyskland 2-årig ränta (%), femårigt veckochart

Har risken förskjutits till uppsidan?

I takt med att räntorna sjunker kan risken skifta uppåt. För S&P 500, ur ett tekniskt perspektiv, testas MA20 medan MACD är nära att generera en mjuk köpsignal. Ett avbrott över MA20 och björnarna borde vara lite oroliga. Tjurarna kan vara tillbaka och index närmar sig nivåer mellan 4 500-4 600.

S&P 500 (i USD), ett års dagligt diagram

S&P 500 (i USD), veckovis femårsdiagram

Nyckeln för tjurarna är att Nasdaq 100 fortsätter att röra sig uppåt och bryter över 15 200-15 220. Notera att MACD redan har genererat en mjuk köpsignal för Nasdaq 100

Nasdaq 100 (i USD), ettårigt dagligt diagram

Nasdaq 100 (i USD), femårigt veckodiagram

OMXS30 behöver återta MA200. MACD har återigen genererat en mjuk köpsignal. 2 240 är nästa nivå på uppsidan.

OMXS30 (i SEK), ettårigt dagligt diagram

OMXS30 (i SEK), veckovis femårigt diagram

I Tyskland är 15.800 en viktig nivå för DAX att återta innan tjurarna kan anses ha kommit in på marknaden på riktigt. I händelse av ett genombrott uppåt. Nästa nivå kan hittas runt 16 275-16 41.

DAX (i EUR), ettårigt dagligt diagram

DAX (i EUR), femårigt veckodiagram

Guldet inför ett potentiellt trendbrott

Samtidigt är räntorna i USA på väg ned, USD tappar mot euron kring intressanta stödnivåer. Är en svagare USD tillräckligt för att ge guldpriset bränsle för ett trendbrott?

Guld (i USD per troy ounce), ett års dagligt diagram

Guld (i USD per troy ounce), veckovis femårsdiagram

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100 dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: konvergensdivergens för glidande medelvärde

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.