Starka kvartalsresultat från Alphabet och Microsoft

Det har varit en ganska stark rapportsäsong i USA men en svagare i Sverige. Marknaden kan få visst stöd av gårdagskvällens robusta resultatrapporter från Alphabet och Microsoft. Den här veckan tittar vi på US Volatility index, VIX indexet (som kan vara en bra hedge mot en nedgång på aktiemarknaderna) och AMD, där vi tror att risken är på nedsidan inför nästa veckas rapport för Q1 2023.

Starka PMI-siffror men en blandad bild av industri

Bättre än väntade amerikanska inköpschefsindex (PMI) för april fick de amerikanska räntorna att stiga fredagen den 21 april. Den tvååriga amerikanska statsobligationsräntan steg nästan 10 punkter, medan den tioåriga amerikanska statsobligationsräntan steg något mindre. Tisdagen den 25 april sjönk dock den amerikanska 2-åriga statsobligationsräntan med 11 punkter.

Fed-ledamöterna har gått in i en lugn period före mötena den 2 och 3 maj, från vilka marknaden förväntar sig en höjning av styrräntan med 25 punkter. Senare i år förväntar sig marknaden räntesänkningar. På fredag den 28 april får vi den sista amerikanska inflationsstatistiken före Fed-mötet, Personal Consumer Expenditure (PCE) index.

Återhämtningstrenden i den amerikanska ETF:en för skräpobligationer HYG har avstannat. Historiskt sett har det funnits en stark korrelation mellan HYG:s och S&P 500:s utveckling.

g correlation between the performance of HYG and the S&P 500.

HYG ETF (amerikanska högränteobligationer), tvåårig dagligt diagram (USD)

Inköpschefsindexet (PMI) för fredagen den 21 april var bättre än väntat i Europa och USA för tjänstesektorn och den sammansatta sektorn och i USA även för tillverkningssektorn. PMI för tillverkningsindustrin i Europa var dock svagare än väntat.

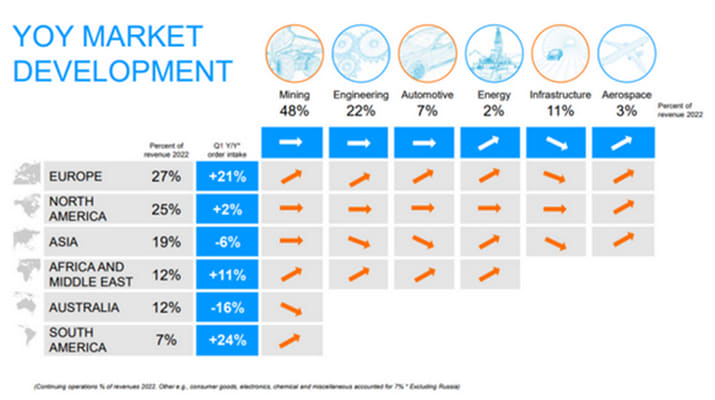

Sandvik däremot, som rapporterar sitt första kvartal 2023 fredagen den 21 april, ser uppåtgående trender inom de flesta segment och regioner, utom för infrastruktur i allmänhet och för verkstadsindustri och fordonsindustrin i Asien.

En vecka att följa när USA:s stora teknikföretag kommer att dominera

För Q1 2023 (med cirka 90 företag som rapporterade fredagen den 21 april) har 76 % av S&P 500-företagen rapporterat en positiv vinstöverraskning, medan 63 % har rapporterat en positiv intäktsöverraskning.

Fem sektorer (Commercial Services, Consumer Staples, Energy, Health Care och Materials) har 100 % av företagen som rapporterar bättre än förväntat resultat för Q1 2023. De tre sämsta sektorerna är informationsteknik, finans och fastigheter, med 75, 53 och 50 % positiva vinstöverraskningar för Q1 2023.

Den 31 mars 2023 förutspådde analytiker en vinstminskning på -6,7 % för Q1 2023. Denna förväntade vinstminskning har minskat till -6,2 % per den 21 april 2023.

Den här veckan kommer 60 S&P 500-bolag att rapportera sina resultat för första kvartalet 2023, och de stora amerikanska teknikbolagen kommer att ge tonen. Bland de amerikanska företagen som rapporterar finns Alphabet och Microsoft tisdagen den 25 april, Meta Platforms onsdagen den 26 april, Amazon, Intel, Caterpillar, Merck, Amgen och Eli Lilly torsdagen den 27 april samt Exxon Mobil och Chevron fredagen den 28 april.

Efter gårdagens stängning i USA rapporterade Microsoft en försäljning och ett resultat som översteg förväntningarna. Aktien är för närvarande upp 4,6 procent i efterhandeln: Google, eller Alphabet, överträffade förväntningarna på både försäljning och resultat. Aktien är för närvarande upp 4,3 procent i efterhandeln.

Risk på nedsidan ur ett tekniskt perspektiv. Är VIX intressant på dessa nivåer?

S&P 500 stängde gårdagens handel under MA20. Samtidigt har MACD genererat en mjuk säljsignal, vilket har varit en bra indikator under de senaste 12 månaderna. Ur teknisk synvinkel kan MA200, som för närvarande ligger på 3 956, stå på tur. Fredagens inflationsdata kan dock ändra de negativa utsikterna - särskilt marknadernas tro på framtida potentiella räntehöjningar. Notera också att S&P 500-futuren pekar upp med 0,4 procent efter gårdagens rapport från Microsoft och Alphabet. Meta Platforms rapporterar idag efter stängning.

S&P 500 (i USD), ettårig dagligt diagram

S&P 500 (i USD), veckovist diagram på fem års sikt

Nasdaq är mer attraktivt ur ett tekniskt perspektiv. Trots räntebakslag stängde Nasdaq nära sin lägsta nivå och långt under MA20. Notera också den tydliga negativa divergensen mellan indexet och MACD. Nästa nivå på nedsidan återfinns runt 12 585. Återigen kan fredagens inflationssiffra snabbt förändra bilden. Starka tekniksiffror, till exempel från Microsoft och Alphabet, och lägre räntor kan också lyfta index och aktier.

Nasdaq 100 (i USD), ettårigt dagligt diagram

Nasdaq 100 (i USD), femårigt veckovist diagram

Säsongen för delårsrapportering i Sverige har varit svagare än i USA. Med 18 större OMX-bolag som har rapporterat sina siffror för Q1 2023 har endast 53 % varit bättre än väntat i resultat. OMXS30 konsoliderar i en neutral kilformation, medan MACD är nära att generera en mjuk säljsignal. Formationen indikerar en potentiell nedgång på nära 18 procent. Notera också den negativa divergensen mellan index och MACD: Innan denna potentiella nedgång blir aktuell måste dock den neutrala kilformationen brytas.

OMXS30 (i SEK), ettårig dagligt diagram

OMXS30 (i SEK), femårig veckovist diagram

Momentumet minskar även för tyska DAX, vilket visas av det fallande MACD-histogrammet, eftersom MACD är nära att generera en mjuk säljsignal.

DAX (i EUR), ettårig dagligt diagram

DAX (i EUR), veckovist diagram på fem års sikt

VIX handlas på låga nivåer trots att det är tekniskt nedåtgående, rapportsäsongen och många osäkerhetsfaktorer. Är VIX en utmärkt hedge på dessa nivåer?

VIX (i USD), ett års dagligt diagram

VIX (i USD), veckovis femårigt diagram

Rally i Bitcoin. Har krypto mer att ge?

Bitcoin har överträffat aktier under den senaste tiden. Den handlas över sina glidande medelvärden, men momentum verkar avta. MACD illustrerar detta. Det kan finnas en möjlighet att köpa in sig i nedgångarna. Är nivåer runt 28 500 som kan vara spännande nivåer för att gå in i en lång handel med en TP strax över 35 000?

Bitcoin (i USD), tvåårig dagligt diagram

Bitcoin (i USD), veckovis femårigt diagram

Veckans fall: Advanced Micro Devices

Nästa tisdag, den 2 maj, kommer Advanced Micro Devices, Inc (AMD) att rapportera sitt resultat för första kvartalet. AMD:s aktiekurs har stigit med cirka 30 % sedan årsskiftet, vilket bäddar för en nedgång om rapporten gör investerarna besvikna. De senaste fyra kvartalsrapporterna har varit under genomsnittet för AMD när det gäller rapporterad vinst per aktie jämfört med estimat, medan intäkterna har varit över förväntan, med undantag för Q3 2022.

Om man tittar på analytikernas uppskattningar för Q1 2023 så är konsensus att intäkterna kommer att uppgå till cirka 5,31 miljarder dollar. I vinstsamtalet för fjärde kvartalet 2022 räknade AMD:s ledning med att intäkterna för första kvartalet 2023 skulle bli 5,0-5,6 miljarder dollar, vilket är lägre än intäkterna för första kvartalet 2022, som uppgick till cirka 5,9 miljarder dollar. Ledningen uppgav också att den totala efterfrågan förväntas vara starkare under andra halvåret 2023 jämfört med första halvåret, så en minskning av intäkterna jämfört med Q1 2022 bör vara bekant för marknaden. Med tanke på det starka rally i aktiekursen hittills under 2023 finns det dock en risk för en nedgång om intäkterna kommer in i den nedre delen av prognosintervallet på 5,0-5,6 miljarder dollar.

På ett mer positivt sätt, efter resultatrapporten för det fjärde kvartalet, som inte nådde upp till konsensusprognoserna, steg AMD:s aktier med cirka 20 % på bara två handelsdagar, eftersom VD Lisa Su gav optimistiska riktlinjer. Därför behöver en negativ vinstöverraskning inte nödvändigtvis betyda att aktiekursen kommer att sjunka eftersom marknaden verkar se bortom de omedelbara resultaten. Det bör dock noteras att aktien inte hade upplevt ett tremånadersrally före Q4 2022-rapporten, vilket är en betydande skillnad jämfört med dagens situation. Därför kan en nedslående resultatrapport för Q1 2023 skicka AMD-aktien till lägre nivåer, även om de långsiktiga makroekonomiska utsikterna är starka.

AMD (i USD), ett års dagligt diagram

AMD (i USD), femårig veckovis diagram

Det fullständiga namnet för förkortningar som använts i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average konvergens divergens

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.