Majspriserna kan gå mot strömmen

Den solida ekonomiska aktiviteten i USA ledde till kraftiga rörelser i räntorna i slutet av förra veckan. Högre räntor innebär högre avkastningskrav, vilket tyngde aktiekurserna, särskilt i USA. Detta trots att företag inom IT-sektorn i S&P 500-indexet rapporterade de bästa resultaten för fjärde kvartalet 2022 i förhållande till förväntningarna. Den här veckan tittar vi på majs, där en prisåtergång mot spannmålen är möjlig.

Förväntningarna på räntehöjning i USA ökar med ytterligare 0,2 %

De amerikanska aktiemarknaderna föll på fredagen den 26 februari efter att en PCE-rapport (Hushållsutgifter) visat att inflationen inte avtar i den takt som marknaden förväntat sig. Det räntekänsliga Nasdaq 100 sjönk mer än S&P 500 och Dow Jones. Informationsteknik, fastigheter och varaktiga konsumtionsvaror var de största nedgångarna bland sektorerna. USA:s core PCE i januari 2023 var 0,6 % högre än i december 2022 och 4,7 % högre än i januari 2022.

Samtidigt visade andra indikatorer att den amerikanska ekonomin fortsätter att prestera starkt - i form av högre detaljhandelstillväxt, ökad bostadsaktivitet och förbättrat konsumentförtroende. Men detta är också inflationsdrivande, vilket naturligtvis driver upp räntorna. Räntemarknaden har nu höjt den förväntade toppen för de amerikanska räntorna till 5,4 procent från 5,2 procent för en vecka sedan.

Amerikansk 2-årig statsobligationsränta (i %) i en femårig graf per vecka

Onsdagen den 1 mars publiceras industri-PMI (Inköpschefindex) för februari från Kina, Sverige, Spanien, Italien, Frankrike, Tyskland, Storbritannien och USA. Sammantaget väntas en avmattning. Kinas aktivitetsdata kommer att vara av särskilt intresse efter att landets ekonomi öppnades på nytt i december.

Tisdagen den 28 februari och torsdagen den 2 mars får vi KPI-siffror (Konsumentprisindex) för februari från Tyskland, Frankrike, Italien och Spanien. Tisdagens spanska KPI-siffror var något högre än väntat och kan indikera utfallet. För euroområdet väntas den årliga inflationen ha sjunkit från 8,6 % i januari till 8,2 % i februari.

På torsdag den 2 mars får vi protokollet från ECB:s möte den 2 februari. Tonen i ECB:s budskap under de senaste månaderna har varit åtstramande.

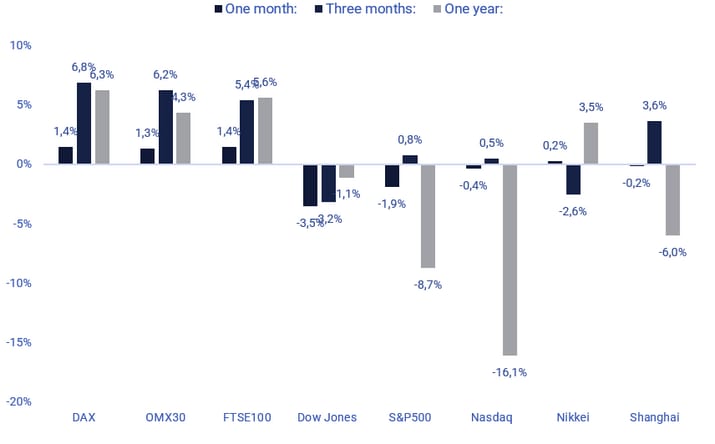

Om man tittar på utvecklingen av de stora aktieindexen (i Europa, USA och Asien) verkar de europeiska indexen mer välmående. Däremot uppvisar de amerikanska (särskilt Nasdaq) och asiatiska indexen en mer negativ trend. Den amerikanska ekonomin går bra, så räntorna och avkastningen stiger. Detta står i kontrast till Europa, som befinner sig i en avmattningsfas men där förväntningarna på en förbättring börjar diskonteras i aktiekurserna.

Betydande aktieindex utveckling under en månad, tre månader och ett år

Analytiker förväntar sig ett svagt första halvår och ett bättre andra halvår 2023

Den 24 februari 2023 hade 94 % av S&P 500-företagen rapporterat sina resultat för fjärde kvartalet 2022. Andelen resultatrapporter som slår estimaten är 68%, medan andelen företag med intäkter som slår estimaten är 66%, upp från 65% för en vecka sedan.

De S&P 500-sektorer som har lyckats bäst med att slå analytikernas resultatprognoser för Q4 2022 är informationsteknik (82 % av Q4-resultaten bättre än väntat), följt av hälsovård (74 %) och fastigheter (71 %). De sämsta resultaten är Utilities (63 %), Materials (59 %) och Commercial Services (44 %).

Under Q4 2022 sjönk S&P 500:s vinster med 4,8 % jämfört med Q4 2021. För Q1 och Q2 2023 förväntar sig analytiker att S&P 500:s vinster kommer att sjunka med 5,7 % respektive 3,7 % jämfört med samma kvartal 2022. Därefter räknar analytikerna enligt FactSet Earnings Insight med att ekonomin kommer att förbättras, med en vinsttillväxt på 3,0 % under Q3 2023 och 9,7 % under Q4 2023 för S&P 500-företagen.

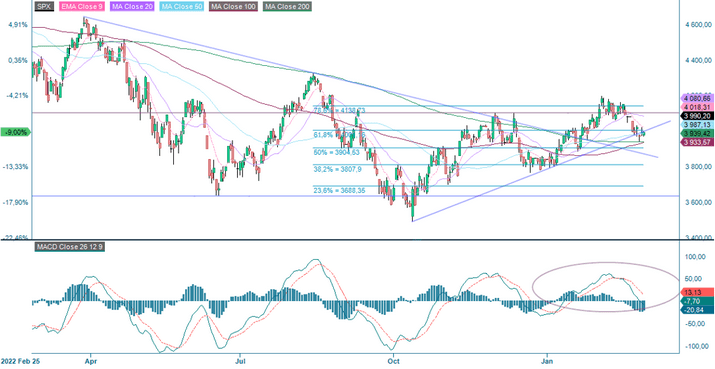

S&P 500 vid ett kluster av stödnivåer

S&P 500 handlas vid ett kluster av stödnivåer i form av den stigande trendlinjen och MA200. Med tanke på bristen på riktning under de senaste handelsdagarna väntar marknaden på ny information för att hitta sin nästa riktning. MACD har genererat en säljsignal och risken är därmed fortfarande vinklad mot nedsidan. Ett brott under Fibonacci 50, strax över 3 900, och risken för nedåt ökar.

S&P 500 (i USD), ettårig daglig graf

Källa: Infront och Carlsquare. Anmärkning: Tidigare resultat är inte en tillförlitlig indikator på framtida resultat.

S&P 500 (i USD), veckovis femårsdiagram

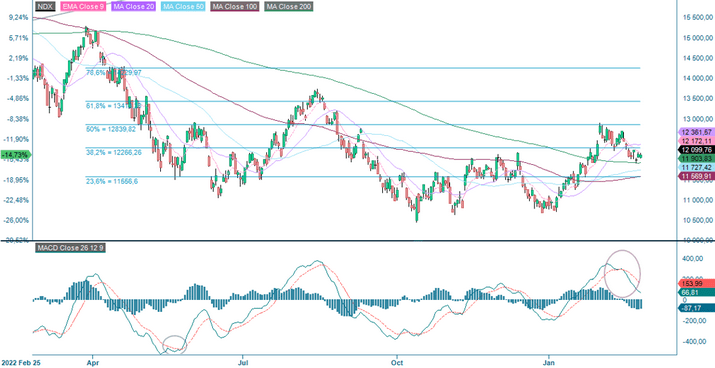

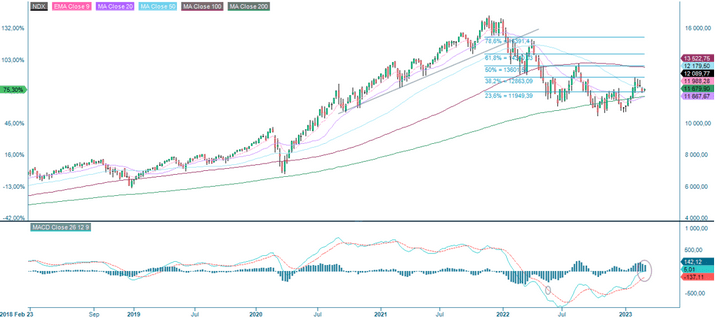

Nasdaq 100 håller sig väl uppe

Trots den senaste tidens utveckling med stigande räntor har det tekniskt tunga Nasdaq 100 klarat sig ganska bra genom att handla sidledes. Det kan vara en indikation på att riskaptiten fortfarande finns där ute. MACD är en orosfaktor. MA200, som för närvarande ligger på 11 903, fungerar som stöd på nedsidan.

Nasdaq 100 (i USD), ettårig daglig graf

Nasdaq 100 (i USD), veckovis femårsdiagram

Kommer de europeiska inflationssiffrorna att leda till att euron stärks mot SEK?

I USA överträffade den senaste inflationsmätningen förväntningarna. Kommer detta att vara fallet även för euroområdet? Ett sådant scenario kan ge styrka åt euron mot SEK. Valutaparet EUR/SEK handlas för närvarande vid stöd som utgörs av den stigande trendlinjen och MA100. Ett brott över MA20 ligger för närvarande vid 11,17. Den tidigare toppen från början av februari kan vara nästa steg. Vid ett brott på nedsidan utgörs nästa stödnivå av MA200, för närvarande vid 10,83.

EUR/SEK, ettårig daglig graf

Valutaparet finner också stöd runt sina nuvarande nivåer i den veckovisa grafen.

EUR/SEK, veckovis femårsdiagram

Stödnivåer testas också i Europa

Det tyska DAX har handlats i sidled sedan början av februari. Stigande MA20 testas. Fallande MACD och negativ divergens med indexet dröjer sig kvar. MA100, för närvarande vid 14 950 utgör nästa nivå på nedsidan.

DAX (i EUR), ettårig daglig graf

DAX (i EUR), veckovis femårsdiagram

I Sverige är den negativa divergensen mellan index och MACD oroande. Ett brott under den korta stigande trendlinjen kan stänga gapet vid cirka 2 140.

OMXS30 (i SEK), ettårig daglig graf

OMXS30 (i SEK), veckovis femårsdiagram

Majs kan vara på väg att gå mot strömmen

Majs har stått i centrum för många rubriker den senaste tiden, med osäkra spannmålsleveranser från Ukraina. Tillsammans med prognoser om att utbudet kommer att överstiga efterfrågan ser utsikterna dystra ut. Det som gör majs intressant ur ett investeringsperspektiv är dock att flera rörliga delar bidrar till den nuvarande nedgången. Om en eller flera av dessa slutar röra på sig är en studs möjlig.

De fyra största exportörerna av majs (miljoner ton, okt-sep år)

De viktigaste spannmålsexportörerna är i uppror, och USA börjar tappa mark till de andra tre av de fyra stora länderna, Brasilien, Argentina och Ukraina. Återöppningen av Kina, den största importören av majs, där den huvudsakligen används som foder, har återigen medfört en betydande källa till efterfrågan. Ytterligare efterfrågan beräknas komma från Europa, där importen av majs beräknas nå 23,5 miljoner ton 2022/23 (oktober-september)....

Trots efterfrågetrycket håller den fantastiska tillväxten i Brasilien majspriserna nere, med en rekordstor majsskörd på 125 miljoner ton 2022/23. Den stora skörden har fört Brasilien närmare USA när det gäller exporten, med möjlighet att gå om USA om den kommande nordamerikanska skörden är mindre än väntat. Den amerikanska skördesäsongen börjar i mars, med plantering som vanligtvis pågår i två månader och skörd på hösten runt oktober. När det gäller den tredje största exportören, Argentina, finns det några mörka moln på utbudshorisonten.

Det har dock varit tvärtom, med för mycket sol och torka som skadat grödorna i kritiska utvecklingsstadier, vilket har lett till att man förutspår lägre avkastning för tidigt planterad majs. När det gäller Ukraina, den sista medlemmen av de fyra stora, förväntas Ryssland och Turkiet för närvarande komma överens om att förlänga det handelsavtal som möjliggör säker passage för ukrainska fartyg som transporterar spannmål. Eftersom det ursprungliga avtalet löper ut i mars är risken för att avtalet faller bort en möjlig kortsiktig utlösande faktor.

De fyra största exportörerna av majs (miljoner ton, okt-sep år)

Terminer för majs och sojabönor, som delar planteringssäsongen, har en säsongsmässig karaktär där priserna tenderar att stiga under planteringssäsongen. Detta beror på att det byggs upp en riskpremie för att täcka riskerna i samband med väder som kan försena planteringen. Som nämnts ovan är vädret under planteringen i Argentina avgörande för avkastningen av den efterföljande skörden. Risken för en förnyad brist på regn är en potentiell kortsiktig utlösande faktor som kan få priserna att återhämta sig.

Corn Future May 2023 (USD/Bu) dagliga 6-månaders prisdiagram

Corn Future Front Month (USD/Bushel) veckovis prisdiagram över 5 år

Majspriset har nyligen brutit igenom den uppåtgående stödnivån sedan den kraftiga nedgången i juli och augusti och har fallit med över 5 %. Om man kombinerar denna kraftiga nedgång med ovanstående finns det möjligheter för majs att studsa ytterligare under de kommande månaderna. Med flera kortsiktiga utlösare och mer långsiktig efterfrågan från Kina och EU kan den sidledes rörelse som varit på plats sedan september brytas.

Det fullständiga namnet för förkortningar som använts i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde.

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average convergence divergence (rörligt medelvärde med konvergensdivergens).

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.