Rahoitusmarkkinoiden Q3 2025: Teknologiasektori veti markkinoita

Vuoden 2025 kolmas neljännes oli rahoitusmarkkinoilla ristiriitainen: osakemarkkinat nousivat, mutta poliittinen epävarmuus ja kauppapoliittiset jännitteet pitivät tunnelman hermostuneena. Erityisesti teknologia- ja tekoäly-yhtiöt olivat jälleen kurssinousun kärjessä, samalla kun Yhdysvaltojen presidentti Donald Trumpin hallinnon uudet tullit ja poliittiset päätökset aiheuttivat epävarmuutta.

Osakemarkkinoilla vahvaa kehitystä – teknologia kärjessä

Kolmannen neljänneksen aikana teknologia- ja tekoälysektori jatkoi hurjaa nousuaan, joka on jatkunut suurena teemana jo pidempään. Suuret yhdysvaltalaiset yhtiöt, niin kutsutut Magnificent Seven, muodostivat merkittävän osan koko markkinan tuotosta. Useat yhtiöt ylittivät tulosodotukset, mikä lisäsi uskoa sektorin kasvuun.

Samalla myös pienyhtiöt pärjäsivät hyvin, kun sijoittajat hakivat hajautusta suurten yhtiöiden hallitsemalta markkinalta.

Globaaleilla markkinoilla nähtiin myös kokonaisuutena melko positiivinen kvartaali, muun muassa monissa Euroopan ja Aasian maissa.

S&P500, 5-vuoden graafi

Russell 2000, 5-vuoden graafi

DAX, 5-vuoden graafi

FED teki koronlaskun, EKP piti paikallaan

Yhdysvaltain Federal Reserve teki Q3 aikana ensimmäisen koronlaskun sitten joulukuun 2024. Tämä toi osakemarkkinoille myötätuulta ja perusteita nousulle. Odotuksissa on lisää koronlaskuja vielä Q4 aikana 0,50 prosentilla. Huolenaiheeksi koronlaskuille voidaan nostaa kuitenkin hieman nousuun lähtenyt inflaatio Yhdysvalloissa kevään 2025 pohjista.

Yhdysvaltojen inflaatio, 1-vuoden graafi

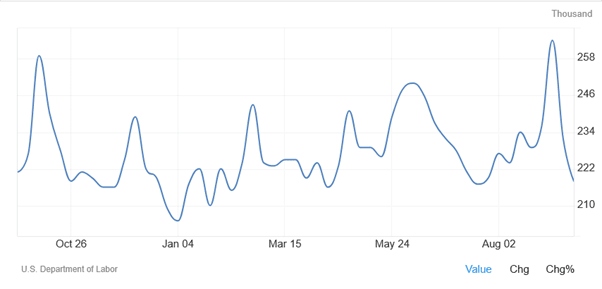

Toinen tärkeä huomio koronlaskuihin liittyen on Yhdysvaltojen työmarkkinat. Työmarkkina on pitkään pysynyt vahvana, mutta viimeisimmissä luvuissa on näkynyt selkeämpää heikkoutta. Epävarmuutta työllisyysdataan tuo kuitenkin Yhdysvaltojen hallinnon sulku (“shutdown”). Viimeisimpiä työttömyyskorvaushakemusten lukuja ei ole tästä syystä johtuen saatu, joka voi tuoda epävarmuutta markkinoille, jos sulkutila kestää pidempään.

Yhdysvaltojen ADP-luvut, 1-vuoden graafi

Yhdysvaltojen ADP-luvut, 1-vuoden graafi

Euroopan keskupankki piti ohjauskorot paikallaan 2,15 prosentissa Q3 aikana. Viimeisin koronlasku tapahtui kesäkuussa 2025, jonka jälkeen EKP on pitänyt korkotason paikallaan. Inflaatio Euroopassa on selkeästi matalemmalla, kuin Yhdysvalloissa.

Euro-alueen inlaatio, 1-vuoden graafi

Öljy ja kulta vastakkaisiin suuntiin

Hyödykemarkkinoilla nähtiin selkää jakautumista eri kohde-etuuksien kesken. Öljyn hinta pysyi paineessa kasvavien tuotanto-odotusten ja heikentyneen kysyntäennusteen vuoksi.

Brent Crude Oil, 5-vuoden graafi

Sen sijaan kulta sekä myös hopea ovat olleet vahvassa nosteessa, kun sijoittajat ovat hakeneet turvasatamaa poliittisen epävarmuuden ja korkojen laskun odotusten keskellä.

Kulta, 5-vuoden graafi

Hopea, 5-vuoden graafi

Poliittinen epävarmuus

Yhdysvaltain presidentti Donald Trumpin asettama tullipolitiikka on tuonut epävarmuutta markkinoille, vaikka toistaiseksi talousdata ei ole kokonaisuutena heikentynyt merkittävästi tulleista huolimatta. Vaikutukset voivat kuitenkin heijastua pitkälle tulevaisuuteen, joka voi aiheuttaa sijoittajilla epävarmuutta. Pääoman siirtyminen tunnettuihin turvasatamiin, esimerkiksi kultaan ja hopeaan, on jo yksi merkki tästä.

Myös Euroopan markkinoilla on nähty hermostuneisuutta erityisesti Ranskan poliittisen tilanteen vuoksi. Hallituksen epävakaus ja budjettiriidat ovat aiheuttaneet epävarmuutta sijoittajissa.

Yritysten tulokset yllättivät positiivisesti

Analyytikoiden odotukset kolmannen neljänneksen tuloksista olivat varovaisia, mutta monien yhtiöiden raportit ylittivät nämä odotukset. Nostona toistamiseen voidaan nostaa erityisesti teknologiayhtiöt. Positiiviset tulokset lisäsivät uskoa siihen, että yritysten kannattavuus voi kestää mahdollisen kasvun hidastumisenkin.

Sijoittajien huolenaihe: keskittynyt markkina

Huolimatta hyvästä kehityksestä Q3 aikana, on tärkeää muistaa, että suurin osa tuotosta tuli pieneltä joukolta suuryrityksiä. Tämä herättää kysymyksiä markkinan haavoittuvuudesta, mikäli suurimpien yhtiöiden kurssit kääntyvät laskuun.

Yhteenveto: vahva kvartaali, mutta riskit säilyvät

Yhteenvetona Q3 2025 oli sijoittajille suotuisa, mutta riskit eivät ole kadonneet markkinoilta. Keskuspankkien päätökset, poliittiset jännitteet ja markkinan keskittyneisyys pitävät epävarmuuden yllä. Sijoittajien huomio siirtyy nyt siihen, jatkuuko vahva vire loppuvuoteen vai nähdäänkö korjausliike.

—

Graafeilla näkyvät indikaattorit:

Simple moving average, 200

Riskit

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.