Magnificent 7: Wird auch 2024 ein großartiges Börsenjahr?

Die größten US-Technologieaktien in Form der Magnificent 7 waren die stärksten Kurstreiber 2023. Die jüngste Rekordflut an den Aktienmärkten weckt außerdem positive Erwartungen für das Jahr 2024 – bleibt die Technologiebranche der große Favorit für die Anleger?

Kursentwicklung S&P 500

Die Gruppe der Magnificent 7 (großartigen 7) waren die begehrtesten Aktien des Jahres. Sie umfassen die größten sieben US-Tech-Konzerne Apple, Microsoft, Alphabet, Meta, Amazon, Tesla und Nvidia. Sie haben sich in diesem Jahr teilweise mehr als verdoppelt und trugen durch ihre hohe Gewichtung zu einer satten Rendite im US-Index S&P 500 bei, genau genommen 58 Prozent der diesjährigen Gesamtrendite des Index von rund 26 Prozent.

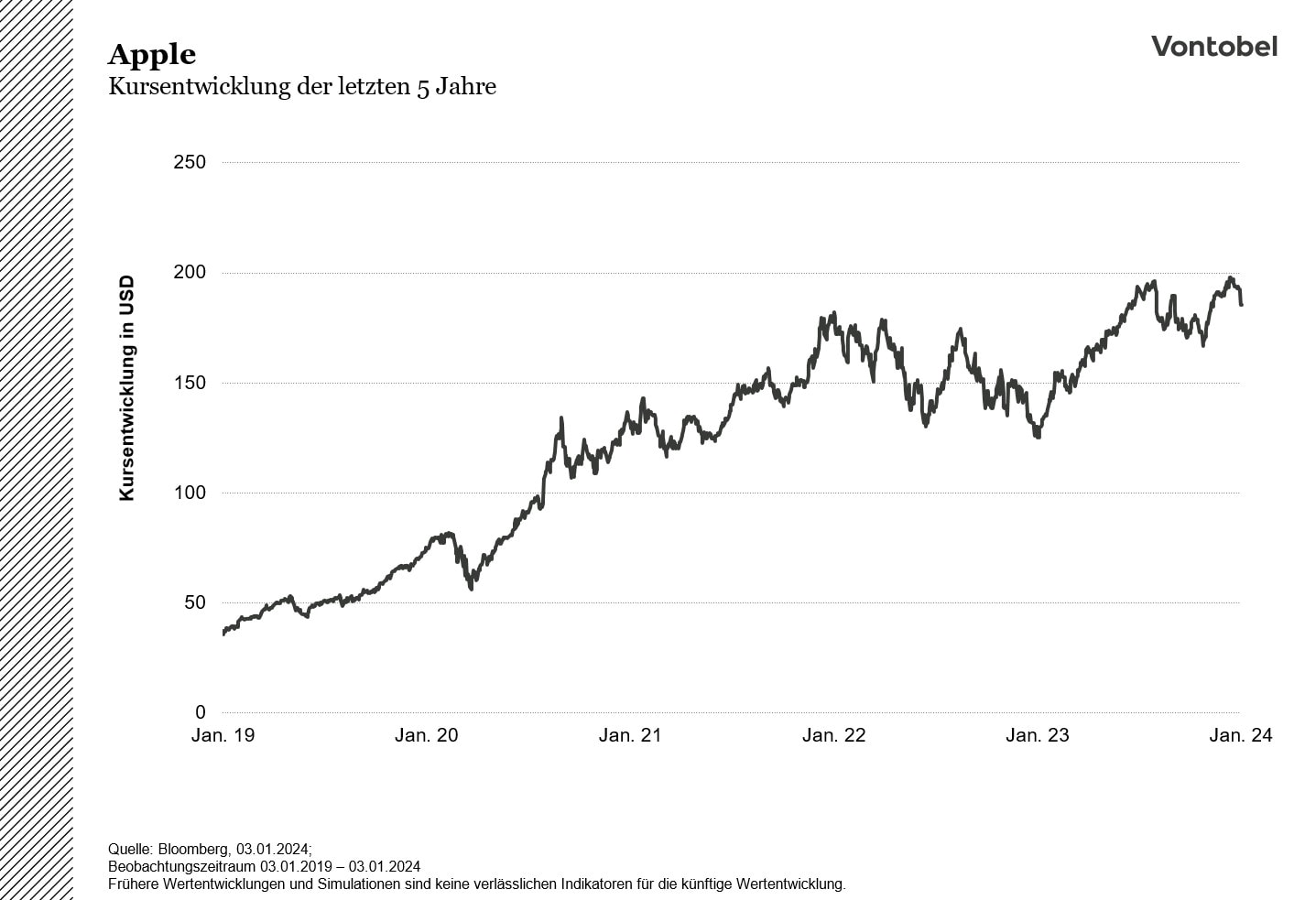

Das bedeutet aber nicht, dass die Aktien mit einer großen Marktkapitalisierung zwangsläufig die beste Performance im Jahr 2023 aufweisen. Während Nvidia und Meta ganz oben auf der Liste der Kursgewinner im S&P 500 seit Jahresbeginn zu finden sind, liegt Apple mit einem Plus von rund 50 Prozent nur im vorderen Mittelfeld der Aktien mit der besten Performance. In Kombination mit einer Marktkapitalisierung von 3 Billionen Dollar erweist sich Apple aber als einer der größten Kurstreiber im gesamten Index.

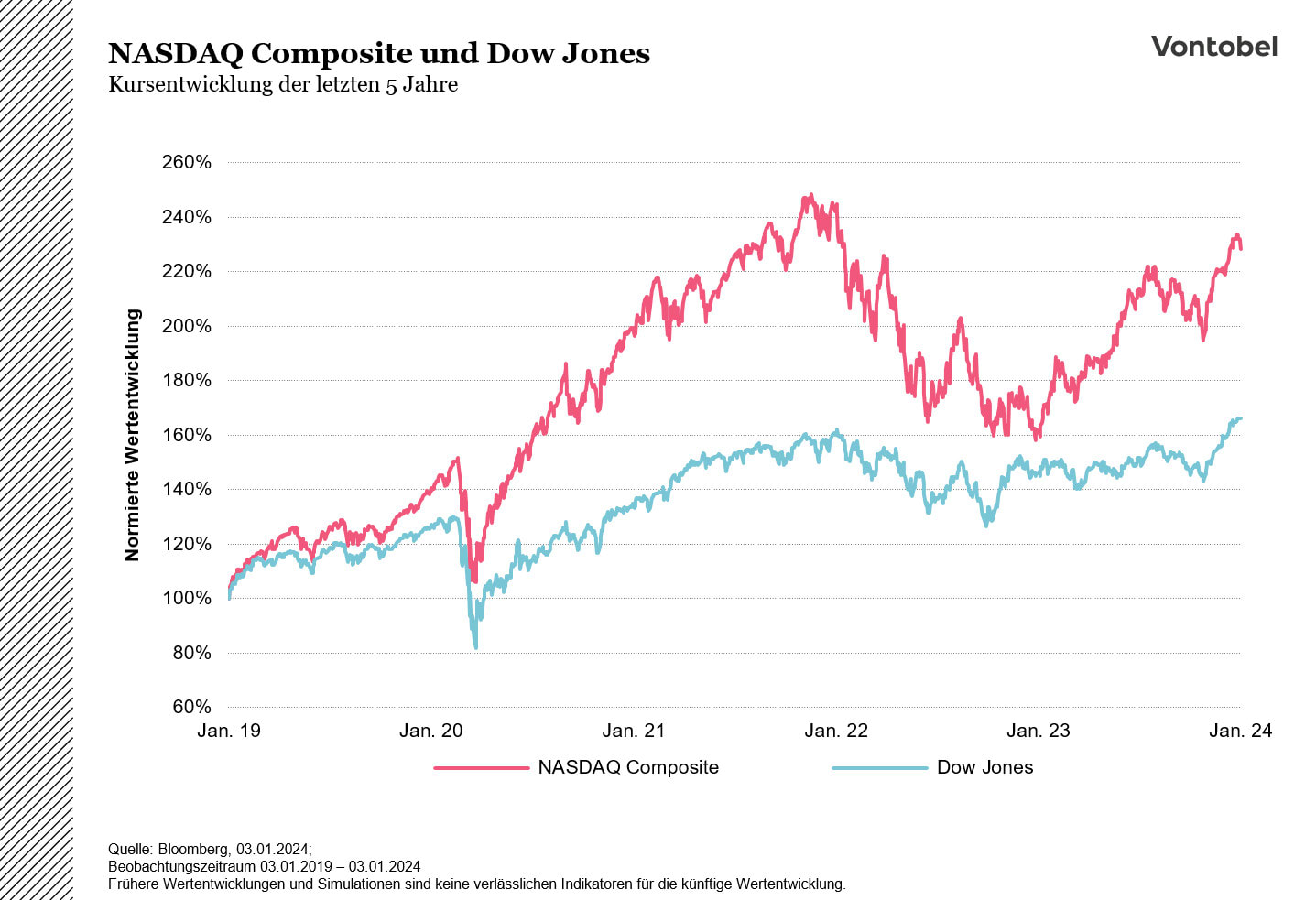

Der Performancevergleich von Tech-Werten zu anderen Aktien bestätigt die große Dominanz, die 2023 geherrscht hat. Der technologielastige Nasdaq Composite ist in diesem Jahr um mehr als 40 Prozent gestiegen, während der eher zyklisch gewichtete Dow Jones trotz neuer Rekordstände „nur" um knapp 15 Prozent zulegen konnte.

KI-Fantasie treibt die Kurse

Die Gründe für die Tech-Rally sind unterschiedlich, wobei vor allem Aktien aus dem Bereich der Künstlichen Intelligenz (KI) profitiert haben. Die Einsatzmöglichkeiten sind vielfältig und versprechen hohe Gewinne. Der diesjährige Boom der künstlichen Intelligenz hat vor allem die Halbleiterindustrie auf den Kopf gestellt und Nvidia zum neuen Spitzenreiter der US-Chipunternehmen aufsteigen lassen.

Die Grafikchips von Nvidia, die zur Beschleunigung von KI-Anwendungen eingesetzt werden, haben den Markt für Rechenzentren belebt und eine neue Dynamik in der gesamten Halbleiterbranche ausgelöst. In diesem Segment kommen KI und Hochleistungschips zusammen, um die nächste Computergeneration zu erschaffen, die breiter als die vorherigen Zyklen sein dürfte. Denn KI, insbesondere halbleiterbasierte KI für Rechenzentren, hat zu einer rasanten Veränderung in der Branche geführt. Boston Consulting Group prognostiziert, dass bis 2028 KI-fähige Computer 80 Prozent des PC-Marktes ausmachen werden.

Die Tech-Revolution erreicht die nächste Stufe

Die durch KI ausgelöste Hightech-Revolution steigert aber auch die Produktivität auf breiter Front: Als Reaktion auf den chronischen Arbeitskräftemangel investieren Unternehmen immer mehr in technologische Hardware und Software, um ihre Produktivität zu steigern. Infolgedessen ist die Produktion von Hightech-Geräten samt zugehöriger Software in den USA so hoch wie noch nie.

In diesem Umfeld bleiben Technologieaktien wie Nvidia die Favoriten der Anleger auch für 2024, jedenfalls wenn es nach den Analysten geht. Von den US-Unternehmen, die 75 Prozent oder mehr Kaufempfehlungen auf sich vereinen, trauen Analysten Nvidia das größte Kurspotenzial für das kommende Jahr zu. Im Schnitt wird aktuell eine Kurssteigerung von 37 Prozent erwartet. Nvidia führt die Liste an, da Analysten davon ausgehen, dass das Unternehmen seine führende Position bei Halbleitern für Rechenzentren, die ihre Kapazitäten für KI ausbauen, behaupten wird.

Die Tech-Dominanz ist aber auch ein Spiegelbild der fehlenden Marktbreite in den Indizes. So haben rund 70 Prozent der Indexmitglieder im S&P 500 sich 2023 schlechter entwickelt als der Index selbst, obwohl der S&P 500 am Rekordhoch steht. Im historischen Vergleich ist dieser Unterschied hoch.

Aufschwung gewinnt an Breite

Mangelnde Marktbreite wird oft als Makel eines Aufwärtstrends gesehen, doch in den vergangenen Wochen wurde der jüngste Aufschwung wieder von mehr Titeln getragen. Die Aussicht auf eine sich abschwächende Inflation und damit einhergehend fallende Leitzinsen haben den Aktienmarkt insgesamt im vierten Quartal 2023 nach oben gepusht. So konnte auch der DAX zeitweise mit mehr als 17.000 Punkten einen neuen Rekord aufstellen.

Der Trend zu einer sinkenden Inflation in Europa und den USA dürfte, der Mehrheit der Volkswirte folgend, auch im Jahr 2024 anhalten. Entsprechend sind die Erwartungen an die US-Notenbank und die EZB, die Leitzinsen zu senken. Je nachdem wie stark sich die europäische oder amerikanische Wirtschaft in 2024 zeigt, dürften die Zinsschritte ausfallen. Die US-Konjunktur zeigte sich zuletzt erholt, die Gefahr einer Rezession, die das Jahr 2023 begleitet hat, scheint abgewendet. Die Mehrheit der US-Volkswirte erwartet für das kommende Jahr daher eine „weiche Landung“ der Wirtschaft ohne harten Aufprall durch eine Rezession.

Diese Entwicklung spricht nicht nur für ein Umfeld, in dem es eine Fortsetzung der jüngsten Kursrally geben kann, sondern auch für eine breitere Basis dieses Trends. Ob dies der Fall sein wird, wird sich erst in den kommenden Wochen und Monaten zeigen. Auch Gewinnmitnahmen und Kursrückschläge bei Werten, die sich in 2023 besonders gut entwickelt haben, scheinen möglich. Allerding konnte im Jahr 2023 nicht nur eine Rezession abgewendet werden, börsennotierte Unternehmen überzeugen wieder beim Gewinn und steigern ihren Cashflow deutlich. Dieser belief sich für US-Firmen im dritten Quartal auf einen Rekordwert von 3,4 Billionen Dollar, obwohl die Gewinnspannen in den letzten Jahren durch hohe Lohnkosten und steigende Zinsen unter Druck geraten waren. Der Cashflow der Unternehmen ist im Jahresvergleich um 4,1 Prozent gestiegen.

Der aktuelle Kursaufschwung an den Aktienmärkten erhielt einen großen Auftrieb, als Aktien aus dem Bereich der KI Anfang 2023 durchgestartet sind. Die Rally war zunächst eng gefasst, hat sich aber inzwischen auf mehr Branchen ausgeweitet. Dazu gehören neben Tech-Titeln auch Aktien aus den Sektoren Konsum und Industrie. Analysten sehen darin ein Zeichen, dass Produktivitätsgewinne, die zunächst vor allem für KI-lastige Tech-Aktien prognostiziert wurden, nun auch für andere Titel erwartet werden, unabhängig von ihrer Branche. Sollten diese Analystenerwartungen erfüllt werden, könnte eine Kursrally 2024 nicht nur für Nvidia & Co. großartig werden.

Trotz allem sollte auch bei Anlageentscheidungen im neuen Jahr nicht vergessen werden, dass weder die Wertentwicklung in der Vergangenheit noch Prognosen der Analysten verlässliche Rückschlüsse auf zukünftige Ergebnisse zulassen.

Vontobel Artificial Intelligence Opportunities Index

Risiken

Emittenten- / Bonitätsrisiko:

Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Erhöhtes Verlustrisiko:

Wegen der Hebelwirkung besteht bei Hebelprodukten, wie z.B. bei den hierin genannten Turbo-Optionsscheinen und Mini Futures, ein erhöhtes Verlustrisiko (Totalverlustrisiko).

Festes Laufzeitende:

Die hierin genannten Zertifikate haben eine feste Laufzeit. Dies führt zur Beendigung der Anlage und Rückzahlung des aktuellen Werts zu dem bestimmten Termin. Die Zertifikate können nicht darüber hinaus gehalten werden. Es besteht kein Kapitalschutz für die hierin genannten Zertifikate.

Marktrisiko / Preisänderungsrisiko:

Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Währungsrisiko:

Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Wichtige Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.