Stürmische Zeiten für Rückversicherungen?

Extraordinäre Naturereignisse, wie zuletzt der Hurrikan «Milton», der als Sturm der Kategorie 3 auf die Halbinsel Florida in den Vereinigten Staaten auftraf, treten immer häufiger auf. Die von «Milton» verursachten Schäden an Infrastruktur und Privateigentum betragen über 50 Milliarden US-Dollar. Da gewöhnliche Versicherungen oft nicht für solch hohe Kosten aufkommen können, übertragen sie einen Teil ihrer Risiken auf sogenannte Rückversicherungen. Wie passt sich die Versicherungsbranche in Zeiten zunehmender wetterbedingter Grossschäden an neue Gegebenheiten und höhere Risiken an?

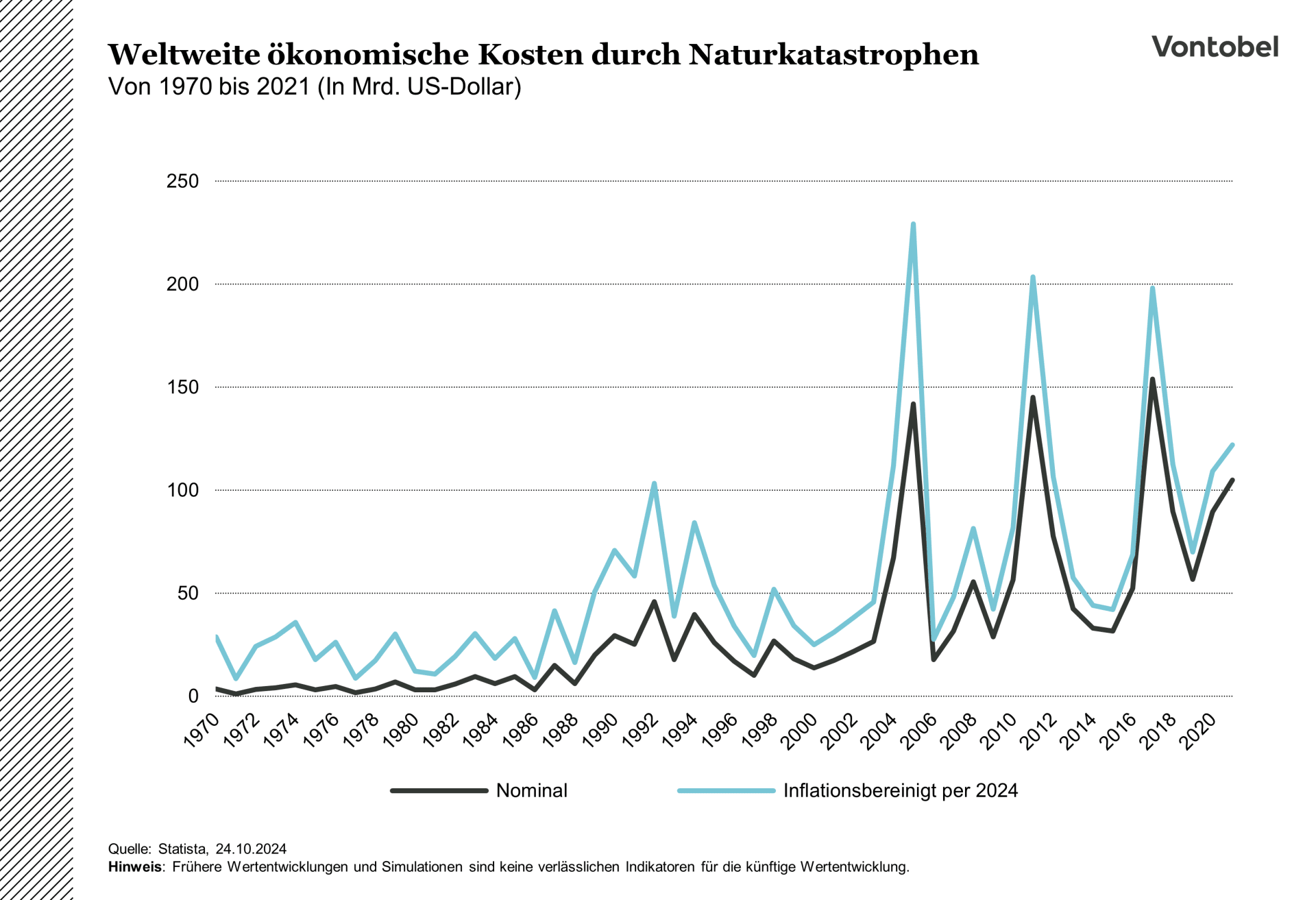

Immer öfter und heftiger vorkommende Naturereignisse wie Stürme, Dürren und Überflutungen unterstreichen, worauf Experten seit einiger Zeit hinweisen: Das globale Klima befindet sich in einem ungewöhnlich schnellen Wandel. Das Beispiel der Überflutungen in Zentraleuropa vom Sommer 2024 ruft ausserdem in Erinnerung, dass auch Regionen moderater Klimazonen von extremen Wetterereignissen betroffen sein können. In einer Pressemitteilung vom Januar 2024 verweist die Rückversicherungsgesellschaft Munich Re auf weltweite Rekordschäden durch Naturkatastrophen im Jahr 2023. Die Munich Re kalkuliert den entstandenen Gesamtschaden auf rund 250 Milliarden US-Dollar mit über 74 000 Todesopfern weltweit. Das Jahr 2023 war dabei das vierte Jahr in Folge, in dem versicherte Kosten für Schäden global die 100-Milliarden-Marke überschritten haben.

Zunehmende Bedrohung durch Sekundärrisiken

Besonders verheerende Naturkatastrophen wie Erdbeben und Hurrikane erregen oft grosses mediales Interesse. Dabei haben sogenannte «Secondary Perils» tatsächlich einen weitaus grösseren Einfluss auf steigende Schadenskosten. Unter Secondary Perils versteht man Naturereignisse, die verglichen mit den zuvor erwähnten Top-Gefahren eine geringere Zerstörungskraft besitzen. Darunter fallen beispielweise Waldbrände, Gewitter, Hagel- und Windstürme.

Solche Sekundäre Gefahren werden oftmals sowohl von Erstversicherungen als auch von Versicherungsnehmern unterschätzt. Zudem sind oft Regionen betroffen, in welchen mangels finanzieller Ressourcen unzureichend geschützte sowie häufig unterversicherte Infrastruktur vorzufinden ist.

Rückversicherungen und gewöhnliche Versicherungen verwenden Modelle, um Eintrittswahrscheinlichkeiten sowie damit zusammenhängende erwartete ökonomische Kosten von Naturereignissen einschätzen zu können. Solche Modelle wurden in vergangenen Jahren durch grosse Fortschritte auf dem Gebiet der Datenanalyse immer leistungsfähiger und können mittlerweile potenzielle Ereignisse weitaus besser einschätzen als früher.

Solche Modelle kommen jedoch laut der US-Amerikanischen Technologie-Beratungsfirma Capgemini in der US-amerikanischen Versicherungsindustrie nur bei einer Minderheit von Versicherern zum Einsatz. Der Grossteil arbeitet weiterhin mit veralteten Modellen, die klimawandelbedingte Dynamiken nur ungenügend einschätzen und somit zu fehleingeschätzten Kosten führen. Dieser Umstand betrifft nicht nur die US-Amerikaner: immerhin sind beinahe 50 Prozent des Volumens des globalen Rückversicherungsgeschäfts auf den nordamerikanischen Wirtschaftsraum zuzuordnen.

Wie funktioniert das Rückversicherungsgeschäft?

Rückversicherungen sind Institutionen, bei denen sich Erstversicherer für eine Prämie versichern können. Da gewöhnliche Versicherungsgesellschaften, die privates und kommerzielles Eigentum versichern, oft nur begrenzt für Grossschäden aufkommen können, decken sie sich bei Rückversicherungen ab. Da Rückversicherungen aufgrund ihres Geschäftsmodells global ausgerichtet sind, können sie extreme Risiken wie Hurrikane, Erdbeben und Überflutungen besser diversifizieren und einschätzen als gewöhnliche Erstversicherer.

Einen genaueren Einblick zu Rückversicherungen finden Sie in unserem Artikel.

Was Naturkatastrophen teuer macht

Es wäre jedoch verfehlt, den Anstieg der ökonomischen Kosten einzig und allein dem Klimawandel zuzurechnen. Verisk Analytics Inc., ein US-amerikanisches Datenanalyse-Unternehmen, dessen Modelle und Prognosen für Berechnungen von erwarteten Schäden durch Naturereignisse verwendet werden, führt weitere globale Entwicklungen auf, die einen Teil zu einem erhöhten Schadenspotential und somit höheren Kosten beitragen.

Im jährlich erscheinenden «Global Modeled Catastrophe Losses Report» bezeichnet Verisk als primären Kostentreiber eine schnell fortschreitende Ausdehnung urbaner Räume. Dadurch befinden sich zunehmend mehr Personen und Infrastruktur auf geballtem Raum und sind Naturereignissen gegenüber stärker exponiert. Laut Verisk befinden sich weltweit beinahe 60 Prozent der Städte mit einer Bevölkerung von über 300 000 Personen in Gebieten mit erhöhten Naturgefahren.

Auch ökonomische und soziale Inflation werden von Verisk hervorgehoben. Steigende Immobilien- und Infrastrukturpreise führen bei Schadensfällen zu höher eingeschätzten Kosten. Unter sozialer Inflation, die auch Versicherungsgesellschaften zunehmend als kostentreibenden Faktor feststellen, versteht man die steigende Tendenz von Versicherungsnehmern, entstandene Kosten durch Schäden höher als ökonomisch nachvollziehbar einzuschätzen.

Welche Folgen sind zu erwarten?

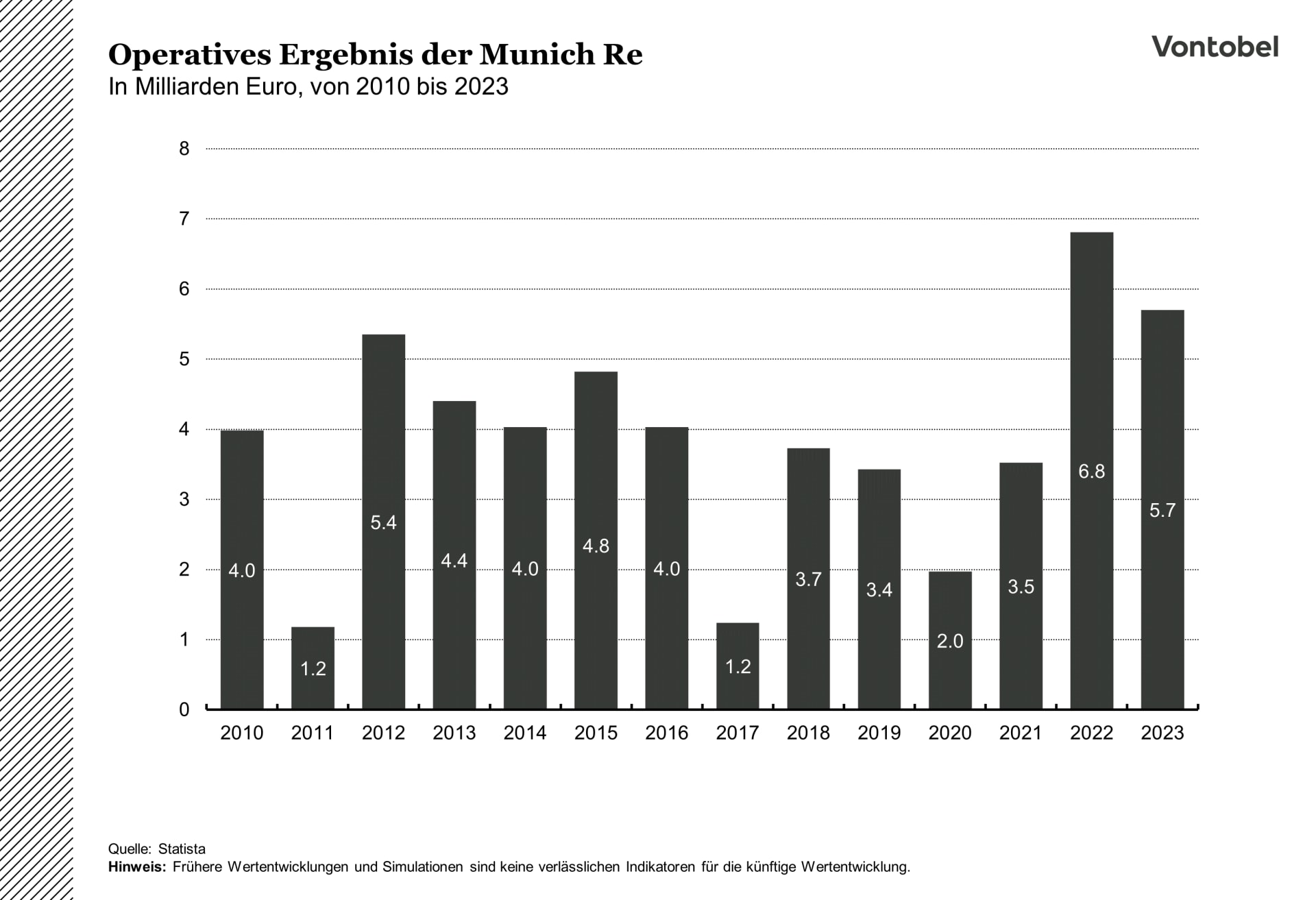

Trotz zunehmender Naturereignisse und höherer damit verbundenen Kosten halten sich die Gewinnzahlen der Rückversicherer konstant oder steigen sogar teilweise an. Da Rückversicherer mit prognostizierenden Modellen arbeiten, passen sie Prämien nach oben an, wenn zukünftige erwartete Kosten ansteigen. In Jahren, in denen tatsächlich entstandene Versicherungskosten unter Prämieneinnahmen liegen, profitieren sie von dieser Differenz.

Im Hinblick der zunehmenden Herausforderungen steigt der Bedarf nach zuverlässiger Risikoabdeckung und Einschätzungen. In den letzten Jahren haben Rückversicherer die Prämien für ihre Versicherungsdienstleistungen stark angehoben. Diese Kosten könnten zunehmend an Erstversicherer weitergegeben werden, wodurch sich private und kommerzielle Versicherungsnehmer mit zusätzlichen Kostenanstiegen konfrontiert sähen.

Zudem könnte ein zunehmend unsicheres klimatisches Umfeld gepaart mit fortschreitender Urbanisierung dazu führen, dass striktere Bauvorschriften für private, kommerzielle und staatliche Bauprojekte erlassen werden könnten. Vermehrt auftretende Naturereignisse in historisch weniger exponierten Regionen sprechen ebenfalls für zuverlässige Dienstleistungen von Rückversicherern.

Wie sich Anleger positionieren können

Da Rückversicherungen mit grossen Unsicherheiten operieren, können deren Aktienkurse aufgrund des Charakters ihres Geschäfts oft stärkeren Korrekturen ausgesetzt sein. Nichtsdestotrotz steigt die ökonomische und soziale Bedeutung der Rückversicherer als Grundpfeiler der Versicherungsindustrie immer weiter an. Der Klimawandel und damit verbundene extreme Wetterereignisse verdeutlichen, wie unverzichtbar Rückversicherer und deren Kompetenzen geworden sind.

Turbulente Zeiten können auch bei Investoren den Wunsch nach Absicherung erwecken. Für Anleger, die sich gegen gewisse Kursrückschläge absichern wollen, aber dennoch an positiven Kursentwicklungen partizipieren möchten, bieten sich Bonus-Zertifikate an. Bonus-Zertifikate bieten dank der eingebauten Barriere einen Puffer, der vor Kursrückschlägen bis zu einem bestimmten Niveau schützt. Sollte diese Barriere während der Laufzeit nie unterschritten worden sein, so erhält der Investor eine Auszahlung in Höhe des Bonus-Levels zurück. Dieses Level liegt dabei meistens über dem Ausgabepreis, somit profitiert der Investor in einem solchen Szenario gegenüber einer Direktanlage.

Darüber hinaus kann ab dem Bonus-Level vollumfänglich an der Kursentwicklung teilgenommen werden, wodurch ein gleiches Kursgewinnpotential wie bei einer Direktinvestition realisiert werden kann. Weitere Informationen zur Funktionsweise eines Bonus-Zertifikates finden Sie in diesem Beitrag.