Bilanz der bisherigen Berichtssaison

Die Berichtssaison in der Schweiz neigt sich fürs Erste wieder dem Ende zu – mehr als zwei Drittel der Unternehmen haben Zahlen für das erste Halbjahr vorgelegt. Insgesamt zeigte sich ein eher gemischtes Bild. Das aktuelle Marktumfeld lastet schwer auf den Halbjahresergebnissen sowie dem weiteren Ausblick der Unternehmen. Aber auch für herausfordernden Phasen an der Börse gibt es geeignete Anlageinstrumente.

Tracker-Zertifikate Open End

Wie so oft während der Berichtssaison ist die Nachrichtenflut schier überwältigend. Für Anleger bedeutet die Berichtssaison, dass eine grosse Menge an Unternehmensinformationen aufgenommen, verarbeitet und interpretiert werden müssen. Welchen Einfluss haben die präsentierten Zahlen des Unternehmens hinsichtlich meiner Marktmeinung? Wie verhält es sich mit dem Ausblick des Unternehmens für den weiteren Jahresverlauf und darüber hinaus? Je nachdem sehen Anleger die Notwendigkeit, Anpassungen bei einzelnen Positionen oder sogar im gesamten Portfolio vorzunehmen. In vielen Fällen kann es herausfordernd sein, bei der Fülle von Informationen und der ständigen Verfügbarkeit den Überblick zu behalten und die richtigen Rückschlüsse zu ziehen.

Das aktuelle Marktumfeld fordert seinen Tribut

Im aktuell herausfordernden Marktumfeld helfen die Kursbewegungen an den Börsen nur bedingt dabei, die rapportierten Unternehmenszahlen zu interpretieren. Grund dafür sind die Vielzahl an belastendenden Faktoren, die die momentane Stimmung an den Aktienmärkten dominieren. Sei es die Frage, ob die Wirtschaft in eine länger andauernde Rezession abdriften wird (Hard- vs. Soft Landing) oder die Entwicklung der hausgemachten Probleme Chinas beispielsweise in dessen Immobiliensektor. Auch die in vielen Teilen der Welt weiterhin erhöhte Inflation wird uns noch eine Weile lang begleiten. In der Europäischen Union ist die Inflation immer noch doppelt so hoch, wie die von der Europäischen Zentralbank gesetzten Zielmarke. Gemessen über den Anstieg der Verbraucherpreise lag sie laut dem Statistikamt Eurostat im Juli in der Eurozone bei +5.3 %. Auch wenn die Inflation in der Schweiz deutlich tiefer ist, sind viele der exportorientierten Schweizer Unternehmen mehr oder weniger beeinflusst vom konjunkturellen Verlauf innerhalb der Eurozone.

Es ist daher gut möglich, dass die Märkte aufgrund der Belastungsfaktoren negativ korrigieren, ohne dass dies im unmittelbaren Zusammenhang mit den publizierten Zahlensets der Unternehmen steht. Vielfach kommt es ohnehin bei der Reaktion eines Aktienkurses auf Unternehmensergebnisse insbesondere darauf an, was der aktuelle Kurs eines Unternehmens an der Börse bereits für Informationen und Erwartungen die Zukunft betreffend eingepreist hat. Damit kann der sonst sehr weitläufige Interpretationsspielraum der Zahlen in erster Linie darauf reduziert werden, ob die Ergebnisse im Rahmen der Erwartungen, darüber oder darunter gelegen sind.

Im ersten Halbjahr des 2023 haben die wirtschaftlichen Rahmenbedingungen jedenfalls ihren Teil jedoch dazu beitragen, dass es nur selten nach Präsentation der Zahlen zu Kursavancen gekommen ist. Insbesondere der starke Schweizer Franken und dessen Aufwertung führten dazu, dass die vom Ausland abhängigen Unternehmen Gewinneinbussen verkraften mussten. Ausserdem taten sich einige der Unternehmen entsprechend schwer ihre Zielvorgaben für die Zukunft mitzuteilen und konkrete Umsatz- und Gewinnerwartungen zu formulieren. Insgesamt deutet dies eher auf eine etwas gedrückte Stimmung hin.

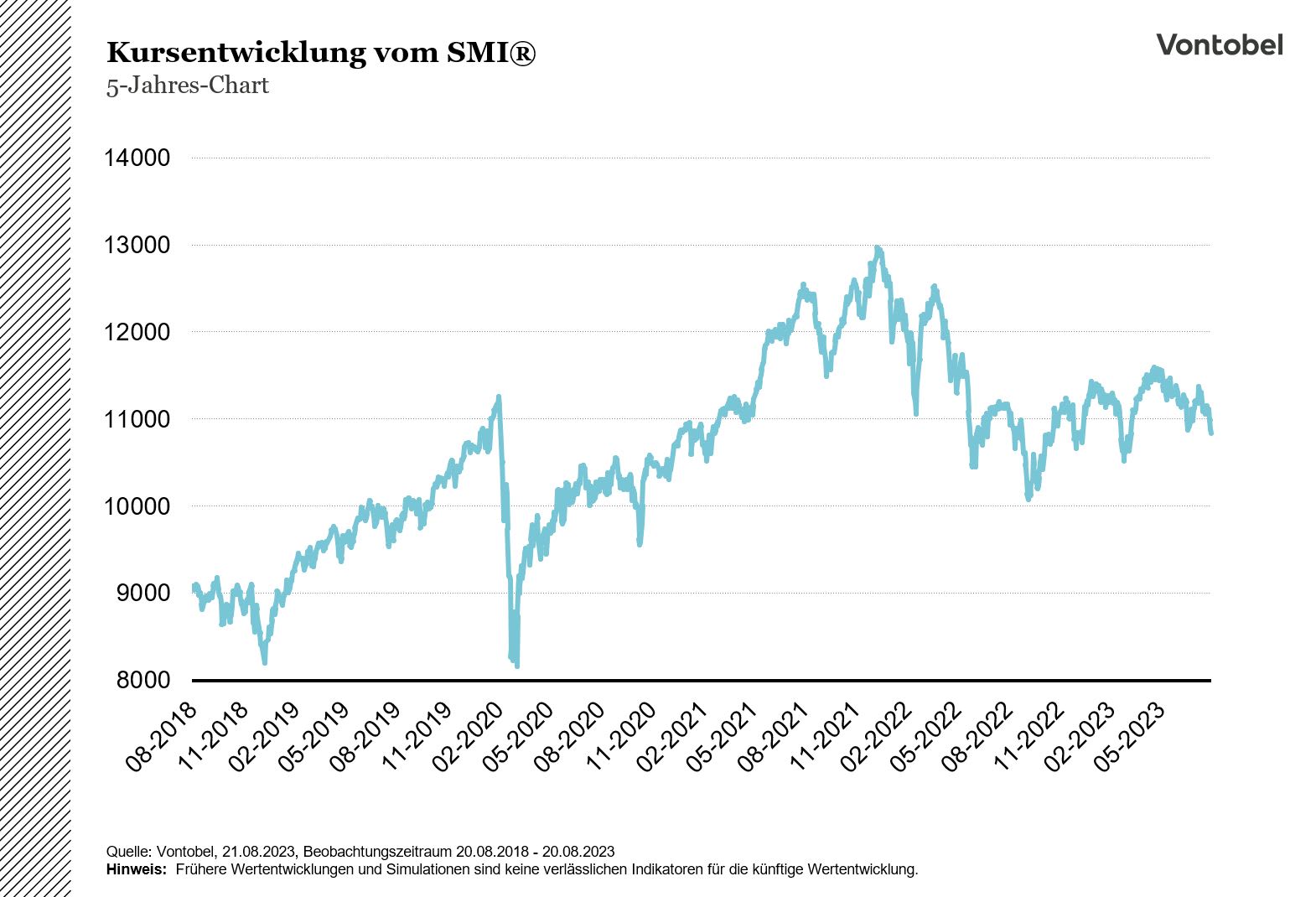

Schaut man sich in diesem Hinblick den Verlauf des Blue-Chip-Index SMI® an, so ist er aktuell mit knapp 10'848 Punkten (22.08.23, 09:00 Uhr) gut 800 Punkte vom 52-Wochen Hoch (11'616 Punkte) entfernt. Der bisherige Jahresverlauf im Jahr 2023 ist von wiederkehrenden Rückschlägen gezeichnet und lässt in den letzten Monaten eine seitwärtsverlaufende Tendenz erkennen.

Bei unklarem, seitwärtstendierendem Kursverlauf können BRCs Abhilfe schaffen

Ist man als Anleger unsicher darüber, wie die weiteren Perspektiven eines oder mehrerer Unternehmen zu beurteilen sind und wird für einen absehbaren Zeitraum kein allzu stark steigender Kurstrend erwartet, könnten Renditeoptimierungsprodukte das Mittel der Wahl sein. Der in der Schweiz beliebte Barrier Reverse Convertible (BRC) spielt besonders in seitwärtstendierenden Marktphasen seine Stärken aus. Ausgestattet mit einem Coupon und einer Barriere können so attraktive Renditen erwirtschaftet werden. Ob defensiv ausgestaltet mit einem hohen Risikopuffer oder offensiver mit Fokus auf einen hohen Coupon, es lassen sich passende BRCs für verschiedene Risikoprofile finden.

Sollten die Börsen im negativen Fall weiter stark fallen und es zu einer Barriereberührung des Basiswertes kommen, können Anleger mit einem BRC häufig höhere Renditen im Vergleich zu einem Direktinvestment erzielen aufgrund der Vereinnahmung des Coupons. Wie bei jedem Strukturierten Produkt müssen Anleger auch bei dem BRC das Ausfallrisiko des Emittenten berücksichtigen.

Gezielt auf Unternehmen setzen - aber nur auf die mit positivem Ausblick

Viele der kotierten Schweizer Unternehmen zeichnen sich grundsätzlich durch ihre hohe Innovationskraft aus und sind teilweise führend in ihren Branchen. Hieraus ergeben sich für die betreffenden Unternehmen eine gewisse Preissetzungsmacht und flexiblere Margengestaltung. Dies kann wiederum dazu beitragen, dass eben jene Unternehmen in schwierigen Börsenphasen tendenziell resistenter sind als ihre internationale Konkurrenz. Die Börsenbetreiberin SIX schreibt, dass rund 250 Unternehmen aller Grössen und Branchen – darunter Small- und Mid-Caps, Familienunternehmen und internationale Grosskonzerne wie Nestlé, Novartis oder Roche – an der Schweizer Börse kotiert sind. Doch wie kann es gelingen, bei dieser Fülle von Unternehmen, die herauszufiltern, die über das grösste Potenzial verfügen?

Eine Möglichkeit, wie Anleger den Aufwand sparen könnten, viel Zeit in die Analyse einzelner Unternehmensergebnisse zu investieren, ist das Open End Tracker-Zertifikat auf den Vontobel Swiss Research Basket. Mit diesem Zertifikat setzen Anleger auf die Arbeit und jahrelange Expertise des Schweizer Aktienresearch von Vontobel. Denn das Zertifikat besteht nämlich aus allen Aktien, die von dem Research-Team mit einem BUY-Rating versehen sind. Das ermöglicht Anlegern ein diversifiziertes Exposure in Schweizer Aktien aufzubauen, die vom Research geprüft und analysiert wurden. Anleger können sich die weitreichende Expertise der Analysten zu Nutze machen. Die Zusammensetzung des Baskets ist dynamisch und Anpassungen werden am selben Tag einer der Rating-Veränderungen vorgenommen. Somit bleibt das Zertifikat auf einem aktuellen Stand, auch wenn sich bei einem der enthaltenden Unternehmen fundamental etwas ändern sollte, sodass es zu eine Ratingabstufung kommt. Der Basket wird auf Basis von aktuellen «Buy»-Empfehlungen der Vontobel-Sparte Research/«Sell-Side»-Analyse zusammengestellt. Anpassungen ergeben sich aufgrund von Ratings, die Finanzanalysten verändern. Bei der Erstellung der Finanzanalysen legen Vontobel sowie ihre Analysten allfällige Interessenkonflikte offen; sie sind unter https://research.vontobel.com/Disclaimers/StockGuide jederzeit abrufbar.

Fazit

Während der Bilanzsaison müssen Anleger eine breite Fülle an Informationen verarbeiten und einschätzen. Die Märkte nehmen allerdings vieles Vorweg, in dem die viele Informationen und Erwartungen an die Zukunft bereits reflektiert sind. Im aktuellen Marktumfeld gibt es im Gegensatz zur Direktinvestitionen in Einzelunternehmen auch attraktive Anlagealternativen. Mit diesen können gezielt Chancen in seitwärtsverlaufenden Märkten ausgenutzt werden oder es wird direkt in einen Basket von Unternehmen investiert, denen die Research-Experten ein BUY-Rating beimessen.