S&P500 og Nasdaq på overkøbte niveauer

I denne uges case spørger vi os selv, om Coinbase er drevet af Bitcoin, eller om det bare er varm luft fra Altcoin-hypen? Der er trods alt en risiko for, at kryptovalutamarkedet vil konsolidere sig og kun efterlade nogle få vindere. Ud fra en teknisk analyse og et RSI-synspunkt handles de amerikanske aktieindekser i øjeblikket på overkøbte niveauer.

Ugens case: Mørke skyer i horisonten for Coinbase

Det er ikke kun aktier, der klarer sig godt i år. Kryptovalutaer oplever også et massivt boom, og Bitcoin, som er den førende kryptovaluta, er indtil videre i år steget med over 60 %. Denne stigning skyldes ikke kun, at investorerne er mere villige til at tage risici. Den er også drevet af den historiske godkendelse af de allerførste børshandlede Bitcoin-fonde (ETF'er) fra de amerikanske tilsynsmyndigheder i januar. Disse ETF'er fik tilført svimlende 5 mia. dollars i løbet af deres allerførste handelsdag. På denne bølge rider Coinbase, en verdenskendt udbyder af kryptovalutabørser og wallets. Hidtil i år er Coinbase-aktierne steget med cirka 55%.

Coinbases omsætning steg markant i første kvartal og blev i forhold til året før mere end fordoblet til 1,59 mia. dollars. Denne vækst var i høj grad drevet af en kraftig stigning i transaktionsindtægter, som næsten blev tredoblet. Da Coinbase genererer omkring to tredjedele af sine indtægter fra handelsspreads, tyder det på en betydelig stigning i handelsaktiviteten. Historien handlede dog ikke kun om lanceringen af Bitcoin ETF'erne. Coinbase fremhævede også en vækst på 30 % i markedskapitaliseringen for USDC, en fremtrædende stablecoin, der er knyttet til den amerikanske dollar. Det tyder på en øget efterspørgsel efter denne type kryptovaluta, hvilket sandsynligvis har bidraget til den samlede handelsvolumen.

Ud over transaktionsindtægterne oplevede Coinbase også en stigning på 41 % i abonnements- og serviceindtægter i forhold til året før til 510,9 millioner dollars. Denne vækst kan til dels tilskrives den stigende popularitet for Coinbase One, virksomhedens abonnementsplan for forbrugere. Coinbase One tilbyder fordele såsom ingen handelsgebyrer og højere renter på USDC-beholdninger for et månedligt gebyr fra 29,99 dollars. Programmet har udviklet sig godt og passerede 400.000 abonnenter i første kvartal.

En væsentlig del af Coinbases vækst kan tilskrives altcoins, som er mindre kryptovalutaer. Altcoins har været grobund for spekulation, hvilket er gode nyheder for Coinbase på kort sigt, da disse aktiver har bredere handelsspreads, der genererer en betydelig del af deres indtægter. Over halvdelen af Coinbases transaktionsindtægter i 1. kvartal kom fra handler, som ikke var Bitcoin eller Ethereum. Dette understreger altcoins' dominans i deres handelsvolumen. Der er dog en potentiel risiko i sigte. Mange mener, at kryptovalutamarkedet i sidste ende vil konsolidere sig, så der kun er nogle få udvalgte vindere tilbage. Hvis dette sker, og spekulationerne om altcoins ophører, kan det føre til et fald i de handelsspreads, som en stor del af Coinbases omsætning er afhængig af.

Selvom Coinbase har oplevet en betydelig stigning i år, giver den nuværende værdiansættelse anledning til bekymring. Med en aktiekurs tæt på 245 dollars har virksomheden en markedsværdi på 60,0 milliarder dollars. Men når man tager højde for kontantbeholdningen på 7,1 mia. dollars og gælden på 4,2 mia. dollars, ligger Coinbases virksomhedsværdi på 57,1 mia. dollars. I mellemtiden forudser analytikere på Wall Street indtægter på 5,96 mia. dollars for Coinbase i finansåret 2025 (FY25). Det er et fald på 2 % i forhold til året før, hvilket tyder på en forventning om, at den nuværende stigning i handelsaktiviteten ikke vil blive opretholdt. Med dette skøn handles Coinbase til et forhold på 9,6x EV i forhold til FY25-omsætningen. Desuden genererede Coinbase 1,0 mia. dollars i justeret EBITDA i 1. kvartal. Selv hvis vi antager, at handelsvolumen i 1. kvartal fastholdes, og hvis vi opjusterer virksomhedens EBITDA til 4,0 mia. dollars på årsbasis, vil aktien stadig blive handlet til en kurs i forhold til indtjening (P/E) på 14,3 gange EV/justeret EBITDA. Disse tal tyder på, at en betydelig del af Coinbases potentielle vækst allerede kan være indregnet i aktien. I betragtning af den kraftige stigning i aktiekursen indtil videre i år kan Coinbase handle med større risiko end udbytte på disse niveauer.

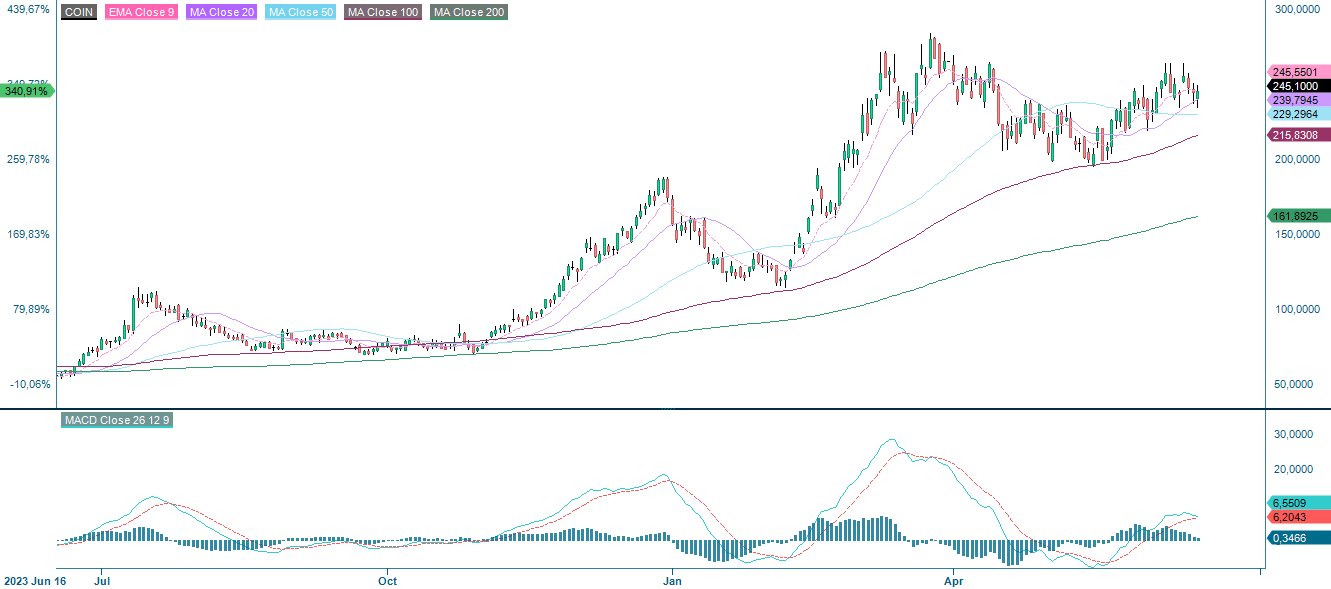

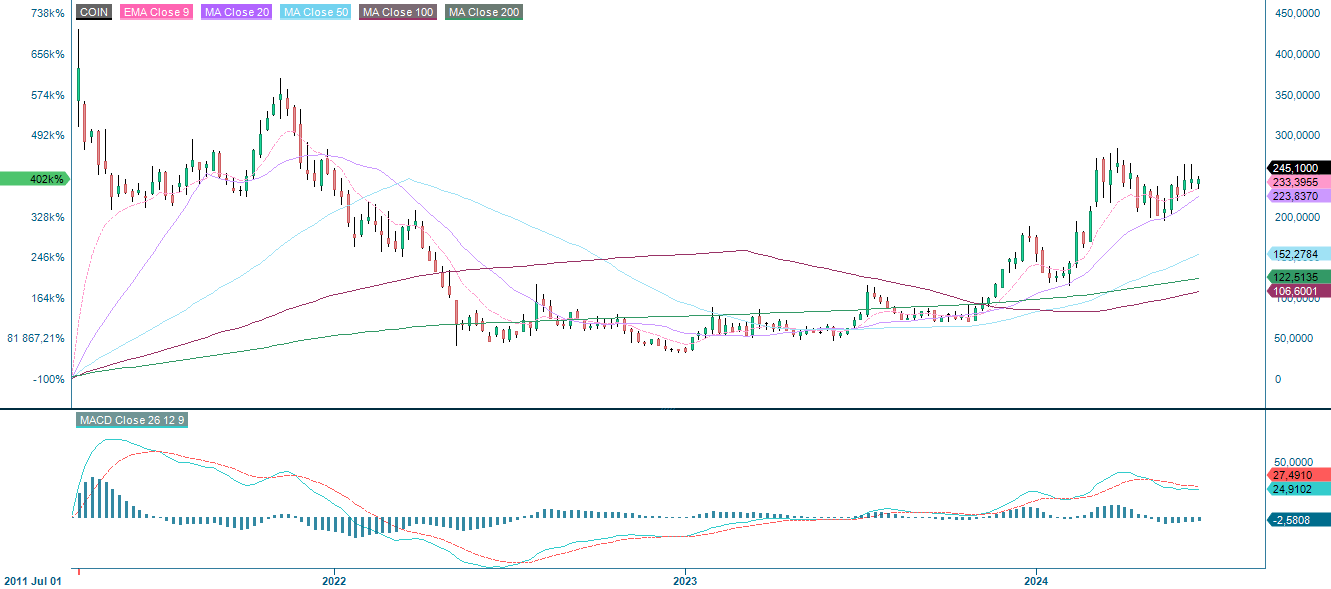

Coinbase (i USD), etårigt dagligt diagram

Coinbase (i USD), ugentlig graf siden børsintroduktionen i april 2021

Makrokommentarer

Kinesiske statistikker for maj, som blev offentliggjort søndag den 16. juni, viste en relativt stabil indenlandsk produktionsindustri, som forventes at vokse med 5-7 % i 2024. Forbrugernes efterspørgsel er dog svag. Desuden aftager de byggerelaterede investeringer, som det har været tilfældet i nogen tid.

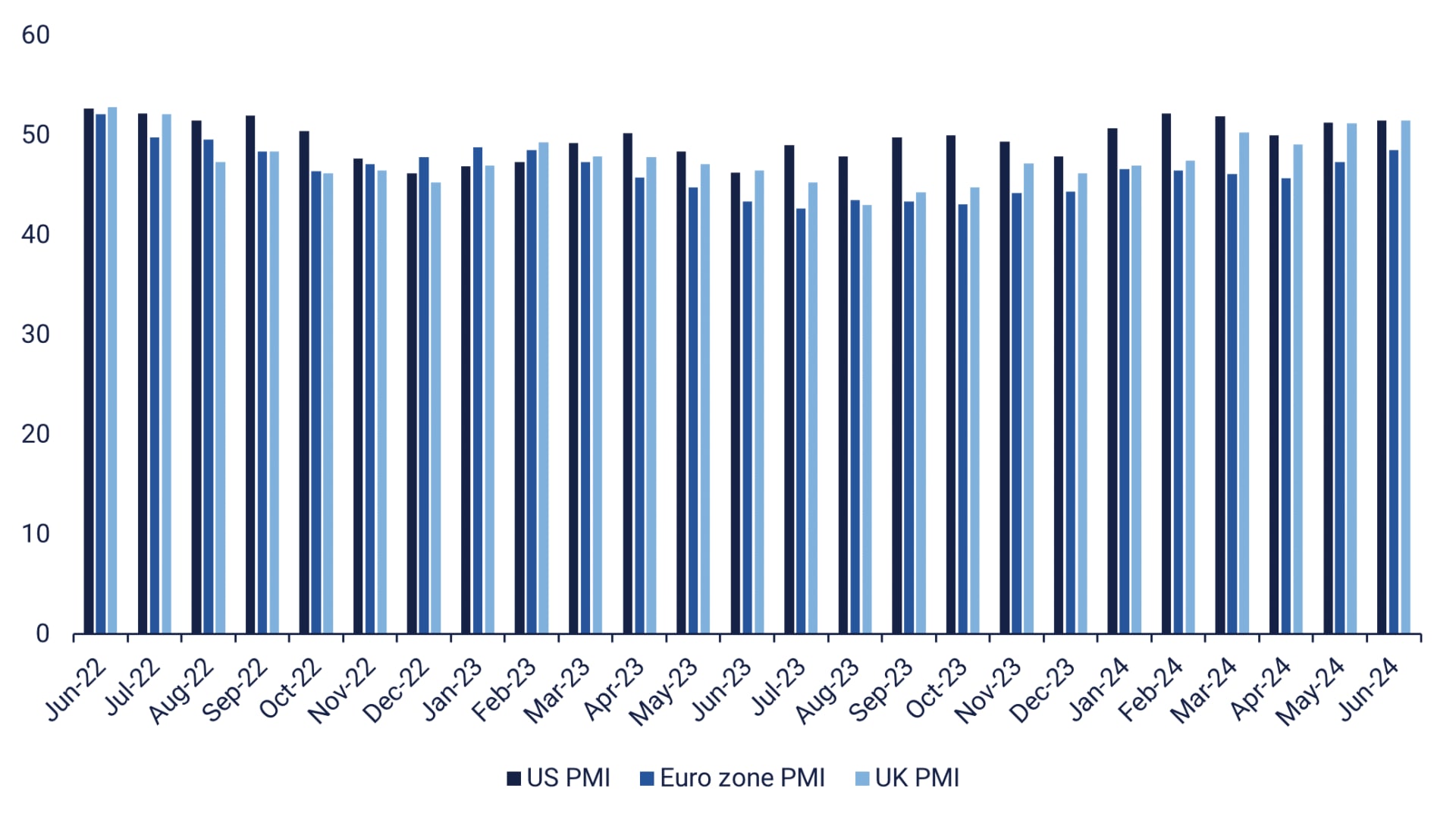

Der forventes at komme en delårsrapport fra Accenture torsdag den 20. juni. Samme dag offentliggøres det tyske producentprisindeks for maj, som giver en indikation af inflationsraten, og Bank of England offentliggør sin rentemeddelelse. Fredag den 21. juni offentliggøres PMI for juni i Frankrig, Tyskland, EU, Storbritannien og USA. Stockholms fondsbørs holder lukket på fredag i anledning af midsommer.

PMI for fremstillingsindustrien i USA, euroområdet og Storbritannien juni 2022-juni 2024 (prognose)

Amerikanske aktieindekser overkøbt ifølge RSI

S&P 500 fortsætter med at stige med faldende renter som drivkraft. Momentum er positivt og stigende. I mellemtiden er RSI på både det daglige og det ugentlige diagram overkøbt. Det er dog ikke et klart salgssignal. Ikke desto mindre kan det være klogt at være forsigtig omkring disse niveauer.

S&P 500 (i USD), etårigt dagligt diagram

S&P 500 (i USD), ugentligt femårsdiagram

RSI for Nasdaq 100 indikerer også overkøbte niveauer, og det er også tilfældet for mange af Mag7-aktierne. Det er ikke usandsynligt, at der kommer et kort udsalg drevet af profit.

Nasdaq 100 (i USD), etårigt dagligt diagram

Nasdaq 100 (i USD), ugentligt femårsdiagram

Som det fremgår af det daglige diagram nedenfor, er OMXS30 udsat for et salgspres, da indekset handles under MA50 nær støtten omkring 2.560. Det er også værd at bemærke, at MACD har genereret et salgssignal.

OMXS30 (i SEK), etårigt dagligt diagram

OMXS30 (i SEK), ugentligt femårsdiagram

DAX er på den anden side hoppet pænt op fra MA 100. Langsigtet DAX kortsigtet S&P 500 kunne være et interessant spread.

DAX (i EUR), etårigt dagligt diagram

DAX (i EUR ), ugentligt femårigt diagram

Det fulde navn på forkortelser, der er brugt i den foregående tekst:

EMA 9: 9-dages eksponentielt glidende gennemsnit

Fibonacci: Der er flere Fibonacci-linjer, som bruges i teknisk analyse. Fibonacci-tal er en sekvens, hvor hvert efterfølgende tal er summen af de to foregående tal.

MA20: 20-dages glidende gennemsnit

MA50: 50-dages glidende gennemsnit

MA100: 100-dages glidende gennemsnit

MA200: 200-dages glidende gennemsnit

MACD: Glidende gennemsnit konvergens divergens

Risici

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.