Svaga USA-börser börjar bli översålda

Veckans case är guld. Efter att ha nått rekordnivåer fram till den 20:e februari har den ädla metallen fått en rekyl. Guld betraktas som en trygg hamn i osäkra tider, särskilt när både investerar- och konsumentförtroendet har försvagats den senaste tiden. Det beror sannolikt främst på olika politiska förändringar och förslag från Vita huset i Washington D.C. Ur ett tekniskt perspektiv börjar dock de amerikanska aktiemarknaderna redan se översålda ut.

Veckans case: Guldet kan stiga mer i nervös marknad

Det internationella guldpriset har fortsatt den starka trenden från föregående år. Från årsskiftet till den 20 februari steg både guldindex och spotpriset i London med över 10 %, vilket resulterade i flera nya rekordnoteringar.

Men sedan den 10 februari har uppgången tappat fart, och priset har rört sig sidledes kring höga nivåer i nästan tio handelsdagar. Efter att ha satt en ny rekordnivå föll guldpriset den 25 februari med 1,9 %, i linje med nedgången på de amerikanska börserna. Många bedömare ser dock fortsatt potential för uppgång, särskilt med tanke på de pågående geopolitiska spänningarna. Därför kan den senaste dippen snarare ses som ett nytt köpläge.

Vad fick guldpriset att plötsligt falla? Flera komplexa och sammanlänkade faktorer har drivit den senaste prisrörelsen. Minskad geopolitisk osäkerhet, särskilt kring Ryssland och Ukraina, har dämpat efterfrågan på skyddstillgångar. Samtidigt råder det osäkerhet kring den amerikanska centralbankens (Fed) räntepolitik, vilket skapar viss avvaktan på marknaden. Vinsthemtagningar har också spelat in, då många investerare valde att sälja efter den kraftiga uppgången. Slutligen har Trumps handelspolitik och tullar påverkat investerarnas riskaptit.

Den 27 februari föll spotpriset på guld under den viktiga psykologiska gränsen på 2 900 dollar per uns. Trumps uttalanden fick den amerikanska dollarn att stärkas, vilket gjorde guld dyrare för investerare i andra valutor. Även om guld ofta ses som en säker hamn, kan osäkerhet kring handelspolitiken leda till ytterligare vinsthemtagningar när dollarn stärks.

Den 28 februari fortsatte guldpriset att falla kraftigt under de tidiga handelstimmarna. Ett genombrott under stödnivån vid 2 880 dollar ökade det nedåtgående trycket och accelererade den pågående korrigeringen. En del investerare tros ha likviderat guldtillgångar för att täcka förluster i andra marknader. Även om marknaden förblir volatil, ser vi den långsiktiga trenden som fortsatt positiv, drivet av handelskonflikter och geopolitiska risker. Investerare kommer hålla ett särskilt öga på nivån 2 800 dollar, då den både är psykologiskt viktig och tidigare har fungerat som motstånd.

Ur ett tekniskt perspektiv var måndagens uppgång den 3 mars kraftfull och närmar sig motståndsnivån vid 2 880–2 900 dollar. På dagsdiagrammet har guld skakat av sig det tidigare säljtrycket och gått in i en fas av teknisk rekyl. För att hålla sig kvar på dessa högre nivåer behöver köparna stöd från fundamentala faktorer, särskilt marknadens reaktion på de nya amerikanska tullarna när de träder i kraft.

Om guldpriset ska nå nya rekordnivåer beror det på förväntningarna kring framtida räntesänkningar från Fed, fortsatt fallande avkastning på amerikanska statsobligationer och marknadens reaktion efter att de nya tullarna implementerats.

På kort sikt finns dock vissa risker, då det 20-dagars glidande medelvärdet har vänt nedåt i dagsdiagrammet. På längre sikt förväntas guldpriset ligga kvar på höga nivåer under 2025. Faktorer som kan bidra till detta inkluderar det växande amerikanska budgetunderskottet, vilket kan driva investerare att öka sina guldinnehav, samt centralbankers (exempelvis Kinas) möjliga diversifiering bort från dollarn i takt med att handelsspänningarna och geopolitiska risker tilltar.

Spotpriset på guld (USD/troy ounce), ettårigt dagligt diagram

Spotpriset på guld (USD/troy ounce), femårigt veckodiagram

Makrokommentarer

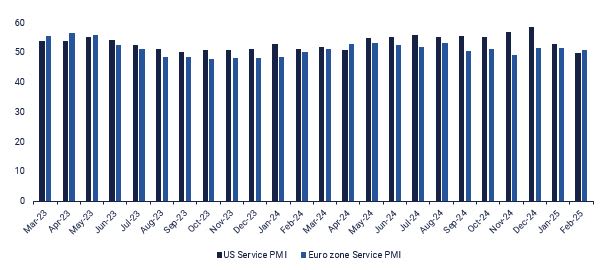

Som vi visade i förra veckobrevet har de amerikanska aktiemarknaderna inlett 2025 svagt, särskilt Russell 2000 och Nasdaq. Dessutom bidrar president Trumps agerande, från tullar till fredsplaner, till ett försämrat sentiment bland företag och hushåll. Relativt starka PMI-siffror (Purchasing Managers’ Index) för tjänstesektorn från flera utvecklade länder under onsdagen den 5 mars, samt stark amerikansk sysselsättningsstatistik som väntas på fredagen den 7 mars, kan dock dämpa investerares osäkerhet kring ekonomin.

PMI för tjänstesektorn i USA och euroområdet från mars 2023 till februari 2025

I dag, onsdag den 5 mars, domineras den makroekonomiska agendan av februaris PMI-siffror för tjänstesektorn från Japan, Kina, Sverige, Spanien, Italien, Frankrike, Tyskland, euroområdet, Storbritannien och USA. Utöver det publiceras fransk industriproduktion för januari, Italiens BNP för fjärde kvartalet, euroområdets PPI (producentprisindex) för januari, amerikanska industribeställningar för januari samt Federal Reserves Beige Book.

Torsdagen den 6 mars rapporterar Zalando sina delårsresultat, och vi får även norska trafikdata för februari. Klockan 08.00 CET publiceras svensk KPI (konsumentprisindex) för februari samt bytesbalansen för fjärde kvartalet. Tre timmar senare släpps detaljhandelsförsäljningen för januari i euroområdet. Under eftermiddagen lämnar ECB sitt räntebesked. Från USA får vi siffror över varsel för februari, produktivitet för fjärde kvartalet, handelsbalansen för januari, antalet nya arbetslöshetsanmälningar samt grossistlagren för januari.

Fredagen den 7 mars inleds med Kinas handelsbalans för januari, följt av tyska industriorder och Frankrikes handelsbalans för januari. Därefter riktas fokus mot Nordamerika, där den amerikanska sysselsättningsstatistiken för februari väntas visa en ökning med 143 000 nya jobb.

Den långsiktiga positiva trenden hotas – en möjlighet för de modiga?

S&P 500 handlas för närvarande vid 200-dagars glidande medelvärde, som fungerar som en stödnivå. Ett brott under denna nivå skulle bryta den långsiktiga uppåttrenden. Nästa nivå på nedsidan ligger runt 5 650, men det finns också ett stöd vid samma nivå i femårsdiagrammet. Indexet närmar sig översålda nivåer på dagsdiagrammet, och vid de två senaste tillfällena som RSI (Relative Strength Index) låg på dessa nivåer, i april och augusti 2024, studsade indexet uppåt. Är detta ett köpläge för de modiga?

S&P 500 (i USD), ettårigt dagligt diagram

S&P 500 (i USD), femårigt veckodiagram

NASDAQ-100 handlas under 200-dagars glidande medelvärde men ligger nära ett stöd runt 20 000-nivån. Ett brott nedåt skulle öppna för nästa stödnivå runt 19 500. Precis som S&P 500 ser Nasdaq 100 dock översåld ut. Att gå lång på dessa nivåer kan vara en strategi för de modiga.

NASDAQ-100 (i USD), ettårigt dagligt diagram

NASDAQ-100 (i USD), femårigt veckodiagram

I Sverige handlas OMXS30 under 20-dagars glidande medelvärde, vilket innebär att den kortsiktiga uppåttrenden kan ses som bruten. Nästa stödnivå på nedsidan ligger runt 2 640. Med tanke på både MACD och RSI ser nedsidan större ut på nuvarande nivåer jämfört med S&P 500 och Nasdaq 100. Däremot, eftersom kapital fortsätter att flöda från USA till Europa, är en spread (som kort OMXS30 och lång S&P 500) kanske inte lika attraktiv. I stället kan det vara mer intressant att placera köpordrar kring nästa stödnivå.

OMXS30 (i SEK), ettårigt dagligt diagram

OMXS30 (i SEK), femårigt veckodiagram

Den tyska DAX-indexet visar motståndskraft i förhållande till omgivande marknader. Detta kan tolkas som ett tecken på styrka för långsiktig handel och tyder också på att marknaden för närvarande inte är alltför oroad över Trumps fredsplaner. På kort sikt har dock risken förskjutits nedåt. Vid ett brott på nedsidan kan 21 750-nivån bli nästa mål.

DAX (i EUR), ettårigt dagligt diagram

DAX (i EUR), femårigt veckodiagram

Här är de fullständiga namnen för förkortningarna som användes i den tidigare texten:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används inom teknisk analys. Fibonacci-tal är en sekvens där varje efterföljande tal är summan av de två föregående.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Glidande medelvärdeskonvergens och divergens

Risker

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.