DAX knappar in på USA-börsernas försprång

Novo Nordisks aktier har förlorat cirka 30% av sitt värde sedan sommarens topp i år, men har återhämtat sig något de senaste veckorna. Detta beror på att Q3-rapporten var bättre än Q2-rapporten, men även på att marknaden nu väntar på resultaten från den fas III-studie (REDEFINE-1) av ett annat av företagets fetma-program, CagriSema, i december. De amerikanska aktieindexen har överträffat sina europeiska motsvarigheter med 17-18% sedan augusti. Under den senaste veckan har dock det tyska DAX-indexet kommit ikapp något med de amerikanska aktieindexen.

Veckans Case: Studieresultat väger tungt för Novo

Det danska läkemedelsföretaget Novo Nordisk är fortsatt Europas största företag sett till marknadsvärde, med ett värde på cirka 470 miljarder USD. Företaget har därmed ett stort inflytande på investerarsentimentet i regionen och är också världsledande inom den snabbt växande fetma-sektorn.

Aktierna har minskat med ungefär 30% från sommarens topp, men har återhämtat sig något de senaste veckorna. Svagare än förväntade Q2-resultat och oro över att Federal Trade Commission (FTC) skulle blockera huvudägaren Novo Holdings köp av den amerikanska kontraktstillverkaren Catalent har tyngt aktierna. Denna affär syftar till att lösa kapacitetsproblem i produktionen av GLP-1-agonister, den aktiva ingrediensen i Novos huvudläkemedel för diabetes och fetma. I kontrast var Q3-rapporten en lättnad, då försäljningen av kärnprodukter som viktminskningsmedlet Wegovy växte snabbare än förväntat.

Men den viktigaste nyheten för året är fortfarande på väg. I december förväntas topline-resultat från en fas III-studie (REDEFINE-1) av ett annat fetmaprogram, CagriSema – en kombination av den nuvarande storsäljaren semaglutid och det experimentella fetma-läkemedlet cagrilinitid. Målet är att uppnå större viktminskning än befintliga läkemedel på marknaden, som Lillys Zepbound. Novo har sagt att de förväntar sig en viktminskning på 25% efter 68 veckors behandling hos personer med fetma i REDEFINE-1-studien. Lilly har visat omkring 21% för Zepbound (72 veckors behandling) i kliniska studier. I en tidigare fas II-studie visade CagriSema en uppmuntrande viktminskning på 15,6% efter 32 veckors behandling, även om det var i en något annan patientpopulation (typ 2-diabetiker med fetma).

Nyligen rapporterade konkurrenten Amgen fas II-resultat för sin experimentella månatliga viktminskningsinjektion MariTide. Överviktiga eller feta patienter som tog MariTide förlorade i genomsnitt 20% av sin kroppsvikt efter ett år på den högsta dosen. Ytterligare klinisk utveckling behövs, men investerare verkade besvikna över resultaten. Det visar på den höga standard för effekt och säkerhet som sätts för nya fetma-läkemedel under utveckling.

Novo-aktien kommer sannolikt att röra sig betydligt beroende på resultaten. För närvarande befinner den sig fortfarande i björnterritorium. Från diagrammen finns det inga starka tecken på en kommande vändning än.

Novo Nordisk A/S B (NOVO B) (i DKK), ettårigt dagligt diagram

Novo Nordisk A/S B (NOVO B) (i DKK), femårigt veckodiagram

Ett positivt resultat i REDEFINE-1 skulle dock snabbt kunna ändra berättelsen, och en rörelse på +10-15% verkar möjlig. Tidigare kliniska resultat och Novos förtroende under Q3-resultatsamtalet ger viss anledning till optimism (även om vi noterar att resultatet fortfarande var okänt för Novos ledning vid den tiden). Om resultaten är blandade eller sämre, särskilt om Novo rapporterar oväntade negativa säkerhets- och tolerabilitetshändelser, finns det sannolikt ytterligare nedsida på kort sikt.

Makrokommentarer

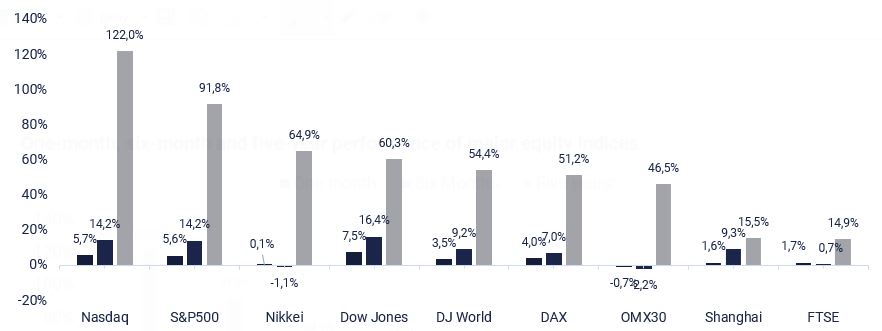

Under november fortsatte den amerikanska aktiemarknaden att dra ifrån den europeiska aktiemarknaden, en rörelse som har pågått sedan augusti. Gapet mellan S&P500 och Eurostoxx samt de nordiska aktieindexen har vuxit till omkring 17-18% sedan augusti. Under förra veckan har dock det tyska DAX-indexet samt OMX30 och OMX Nordic 40-indexen kommit ikapp något med de amerikanska indexen.

Förändringar i de största aktieindexen under en månad, sex månader och fem år

Agenda för onsdagen den 4 december består huvudsakligen av novembermånadens Purchasing Managers’ Indices (PMI) för tjänstesektorn från länder som Japan, Kina, Sverige, Spanien, Italien, Frankrike, Tyskland, euroområdet, Storbritannien och USA. Eurozonen släpper även sitt Producentprisindex (PPI) för november. Från USA får vi också siffror från Automatic Data Processing (ADP) om privat sysselsättning och industribeställningar för november, samt oljelager (Department of Energy, DOE), veckostatistik och Beige Book. Clas Ohlsson presenterar sin delårsrapport och försäljningssiffror för november. Dessutom släpps månatliga försäljningssiffror från Volvo Cars.

På torsdag den 5 december fokuserar den makroekonomiska agendan på Sveriges Konsumentprisindex (KPI) för november, tyska industribeställningar och detaljhandelsdata för eurozonen i oktober. Från USA kommer siffror om fortsatt arbetslöshet för november, handelsbalans för oktober och de första arbetslöshetsansökningarna för november. Dessutom släpps norska trafikstatistik för november.

Fredagen den 6 december börjar med japansk hushållskonsumtion för oktober. Därefter följer Tysklands handelsbalans och industriproduktion för oktober. Innan lunch får vi BNP och sysselsättning för eurozonen för tredje kvartalet. Dagens viktigaste siffra blir US Non-Farm Payrolls för november, där förväntningarna är att 160 000 nya jobb skapades. Innan dagen är slut får vi också Michigan-indexet för USA för december. I Norden firas Finlands nationaldag den 6 december, vilket innebär att Helsingforsbörsen håller stängt för handel.

DAX återhämtar sig, medan OMXS30 har en bit kvar att gå

S&P 500 handlas nära sidledes, utan några tydliga triggers för att bestämma en ny riktning. Man säger att trenden ska vara din vän, men håll ett öga på MA20, som för närvarande är på 5 973. Ett brott under denna nivå kan föra oss ner till nivåer runt 5 840.

S&P 500 (i USD), ettårigt dagligt diagram

S&P 500 (i USD), femårigt veckodiagram

Nasdaq 100 testar den tidigare höjden. En ytterligare nedgång i räntorna kan stödja ett brott uppåt. På nedsidan, håll ett öga på MA20, som för närvarande ligger på 20 849. Ett brott under denna nivå kan föra oss mot 20 675 som nästa mål.

Nasdaq 100 (i USD), ettårigt dagligt diagram

Nasdaq 100 (i USD), femårigt veckodiagram

DAX har brutit ut från sin nedåtgående trendkanal och handlas för närvarande på nya höjder tack vare fallande räntor. Momentet är positivt och stigande. När vi tittar på Relative Strength Index (RSI) verkar det som om det fortfarande finns lite energi kvar trots den starka rörelsen de senaste dagarna. Om indexet dock tappar fart, är det första stödnivån på nedsidan vid 19 660.

DAX (i EUR), ettårigt dagligt diagram

DAX (i EUR), femårigt veckodiagram

OMXS ligger efter, men handlas för närvarande över MA50. Detta innebär att OMXS kan ha en bit kvar att gå för att komma ikapp med de andra indexen. Men med tanke på den begränsade teknologisektorn i indexet är det inte uppenbart att en upphämtning är nära.

OMXS30 (i SEK), ettårigt dagligt diagram

OMXS30 (i SEK), femårigt veckodiagram

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-nummer är en sekvens där varje på varandra följande nummer är summan av de två föregående numren.

MA20: 20-dagars glidande medelvärde

MA50: 50 dagars glidande medelvärde

MA100: 100 dagars glidande medelvärde

MA200: 200 dagars glidande medelvärde

MACD: Konvergensdivergens för glidande medelvärde

Risker

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.