Stabila marknader hoppas på ECB

Volatilitetsindex (VIX) handlas för närvarande runt 15, vilket kan jämföras med en topp på 38,57 i augusti, då bland annat högre japanska räntor bidrog till en kortvarig marknadschock. Detta trots att det finns flera osäkerhetsfaktorer som kan få VIX att stiga igen, t.ex. de pågående krigen i Ukraina och Mellanöstern samt det faktum att den tillträdande presidenten Trump snart kommer att försöka genomföra sina handelsförslag. Svaga PMI-data (Purchasing Managers' Index) i slutet av förra veckan ökar sannolikheten för högre räntesänkningar från Europeiska centralbanken (ECB) den 12 december.

Veckans Case: Potentiellt tomterally i VIX

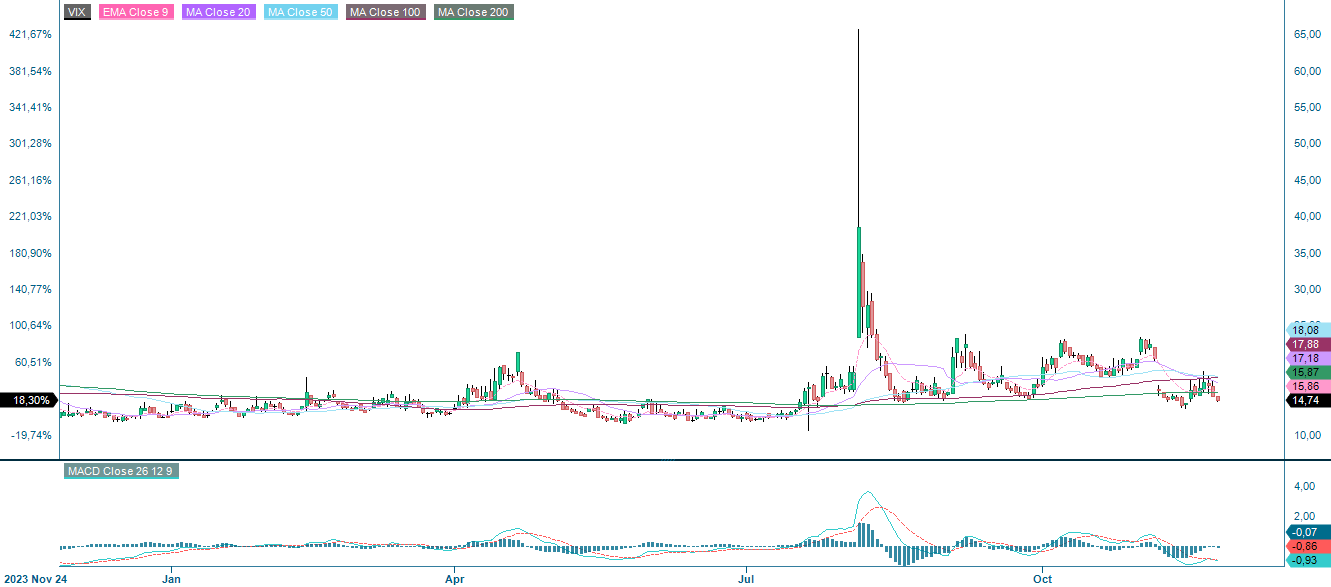

CBOE Volatility Index (VIX) har haft en nedåtgående trend sedan det amerikanska valet. Långt ifrån volatilitetstoppen i augusti, då det nådde 38,57, handlas indexet nu runt 15 i skrivande stund. ”Rädslemätaren”, som den ofta kallas, har lugnats av vissa faktorer. Vi tror dock att det finns potential för en återgång till förhöjda nivåer på kort sikt.

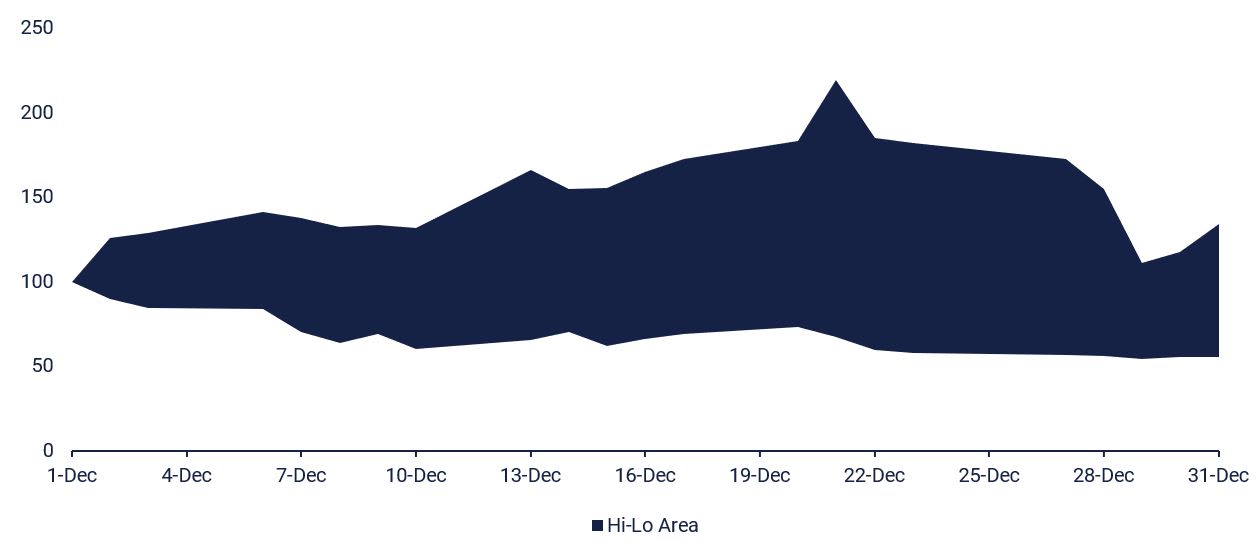

Om man tittar på indexets säsongsmönster är november nästan alltid en nedgångsmånad. Faktum är att sedan 2010 har månaden endast uppvisat en nettovinst fyra gånger av de senaste fjorton åren. November 2024 är inte över ännu, men med index ned 35,1% hittills i november och bara några få handelsdagar kvar, är det osannolikt att månaden kommer att sluta på ett positivt sätt.

Om man tittar på öppet intresse och implicit volatilitet verkar det som att marknaden inte satsar på en kraftig ökning av volatiliteten. Detta är i linje med säsongsmönstret, eftersom december i genomsnitt är en månad med mindre rörelser i indexet. Den tillträdande presidenten Donald Trump bidrog till det lugnande sentimentet genom att utse Scott Bessent som sitt val till finansminister.

Det återstår fortfarande många potentiella "kast med tärningen" innan årets slut, som beroende på utfall kan bidra till ökad osäkerhet på marknaden. Källor till denna osäkerhet inkluderar de pågående krigen i Ukraina och Mellanöstern, Trumps utnämningar i USA, förväntningar kring politik och inflation samt politisk osäkerhet inom Europeiska unionen.

Det finns en risk för eskalering av de nämnda krigen i Ukraina och Mellanöstern, vilket sannolikt skulle leda till ökad marknadsoro och därmed ett uppsving för VIX. Med Ukraina som nu börjar avfyra långdistansmissiler mot Ryssland som svar på Rysslands användning av nordkoreanska trupper, finns det risk för ytterligare upptrappning. Tillträdande president Trump och hans vicepresidentkandidat JD Vance har länge sagt att de snabbt skulle avsluta kriget i Ukraina. Vad detta innebär i praktiken återstår att se, eftersom Trumps metod för att lösa krisen ännu inte har kommunicerats. Klart är dock att den förväntade motoffensiven i Kursk-regionen kommer att få stor betydelse för krigets fortsatta utveckling.

Under sin valkampanj blev Trump synonym med ökad protektionism genom tullar. Detta har i sin tur kopplats till en potentiell påverkan på den annars nedåtgående inflationskurvan. Med risken för långvarigt högre räntor kommer handlare återigen att rikta stort fokus mot kommande utlösande faktorer, som USA:s Core Personal Consumption Expenditures Price Index och veckosiffror för nya arbetslöshetsansökningar. Decembers julhandel kommer att ge en viss inblick i inflationens tillstånd, då priser kan pressas upp av ökad efterfrågan.

Slutligen råder politisk oro inom EU. Unionens största ekonomi, Tyskland, är i dåligt skick. Arbetslösheten ökar, medan inflationen stabiliserats något runt 2 %-målet. BNP-tillväxten är i princip obefintlig, och regeringskoalitionen har kollapsat. Socialdemokratiska partiet SPD:s förbundskansler Olaf Scholz kommer att nomineras som partiets kandidat inför nästa val, trots massiv kritik både inom och utanför partiet. Under 2023 blev Tyskland den femte största importören av amerikanska varor, medan USA var den största importören av tyska varor. Om Trump överträffar förväntningarna på tullar eller om den politiska turbulensen i Tyskland förvärras, kan detta leda till ökad osäkerhet, vilket i sin tur skulle höja VIX.

Sammanfattningsvis finns det flera centrala områden av osäkerhet som kan påverka marknadens oro och leda till ett uppsving för VIX. November 2024 har hittills varit det näst sämsta året för VIX under perioden 2010–2024. Det återstår att se om december följer det traditionella mönstret med en "Tomterally" i VIX, följt av en nedgång inför det nya året. Det bör också noteras att de olika osäkerhetsfaktorerna som beskrivs ovan skiljer sig åt. Med undantag för Trumps politik kring kriget i Ukraina är utgången för ett "kast med tärningen" oberoende av ett annat. Med detta i åtanke kan en opportunistisk handlare fråga sig om det är rimligt att VIX handlas under ett indexvärde på 15 med så många osäkerhetsfaktorer i spel, eller om ett rally i VIX är att vänta de kommande veckorna.

CBOE VIX, Hi-Lo säsongsmönster för december 2010–2024 (indexerat)

CBOE Volatility Index (VIX) Termin (i USD), ettårigt dagligt diagram

CBOE Volatility Index (VIX) Termin (USD), femårigt veckodiagram

Makrokommentarer

Eurozonens sammansatta PMI sjönk till 48,1 i november från 50,0 i oktober. I USA visar ekonomin större dynamik, och det sammansatta PMI steg ytterligare till 55,3 från 54,1. Tjänstesektorn är den främsta drivkraften bakom den amerikanska ekonomin.

Den svaga PMI-siffran ökar sannolikheten för ytterligare räntesänkningar från ECB inom de kommande sex månaderna. För närvarande är sannolikheten 50/50 för antingen en sänkning på 25 eller 50 punkter vid nästa ECB-möte den 12 december.

Tyskt 2-årigt statsobligationsränta (i %), femårigt veckodiagram

Vi startar onsdagen den 27 november med Kinas oktoberindustriella intäkter. Några timmar senare får vi det tyska GfK-konsumentförtroendet för december och det franska hushållsförtroendet för november. Från USA får vi BNP för Q3, varaktiga varubeställningar, personlig konsumtion och inflation (PCE) samt grossistlager, alla för oktober. Vi har också nyanmälda arbetslösa, Chicago PMI för november, avtalade men ej avslutade husköp för oktober och veckostatistik över oljelager från energidepartementet. Delårsrapporter från BAE Systems, Elekta och Lundbergs publiceras på onsdagen, medan Norsk Hydro håller en kapitalmarknadsdag.

Torsdagen den 28 november publicerar Statistiska centralbyrån handelsbalansen för oktober. Vi får även konsumentprisindex (KPI) från Spanien och Tyskland samt ett barometerindex för eurozonen för november.

Fredagen den 29 november börjar med Japans industriella produktion för oktober. Därefter följer Statistiska centralbyråns detaljhandelsförsäljning för oktober och BNP för Q3. Tyskland publicerar importpriser och detaljhandelsförsäljning för oktober samt arbetslöshetssiffror för november. Frankrike och Italien publicerar KPI för november, och Frankrike också BNP för Q3. Från Nordamerika står endast Kanadas BNP för Q3 på agendan. I USA är det en halv dag av handel (stänger kl. 19:00 CET) på grund av Black Friday.

Dags att etablera nya nivåer över 6 000 när räntorna sjunker?

S&P 500 har återhämtat sig fint från stödnivån och testar nu motståndet kring 6 000. Frågan är om det finns tillräckligt med energi kvar. Om vi tittar på Relative Strength Index (RSI) finns det fortfarande gott om utrymme innan detta indikatorn signalerar överköpt. Samtidigt kan en ytterligare nedgång i amerikanska räntor ge ett lyft för aktierna.

S&P 500 (i USD), ettårigt dagligt diagram

S&P 500 (i USD), femårigt veckodiagram

Nasdaq 100 är också vid motståndsnivå, medan RSI fortfarande är i neutralt område.

Nasdaq 100 (i USD), ettårigt dagligt diagram

Nasdaq 100 (i USD), femårigt veckodiagram

DAX handlar också vid motståndsnivån som bildas av den övre gränsen av en fallande kanal. Observera att MACD har gett ett köp-signal och den tidigare toppen på 19 660 kan vara nästa mål.

DAX (i EUR), ettårigt dagligt diagram

DAX (i EUR), femårigt veckodiagram

Det är ingen nyhet att OMXS30 har varit relativt svagt. OMXS30 har konsoliderat kring motståndsnivån vid 2 490. Vid ett utbrott nedåt kan 2 400 bli nästa mål. På uppsidan är 2 555 den första motståndsnivån. Därför är det inte en fördelaktig affär att gå lång på OMXS30 ur ett risk/reward-perspektiv.

OMXS30 (i SEK), ettårigt dagligt diagram

OMXS30 (i SEK), femårigt veckodiagram

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-nummer är en sekvens där varje på varandra följande nummer är summan av de två föregående numren.

MA20: 20-dagars glidande medelvärde

MA50: 50 dagars glidande medelvärde

MA100: 100 dagars glidande medelvärde

MA200: 200 dagars glidande medelvärde

MACD: Konvergensdivergens för glidande medelvärde

Risker

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.