US-dollarn och räntor i fokus

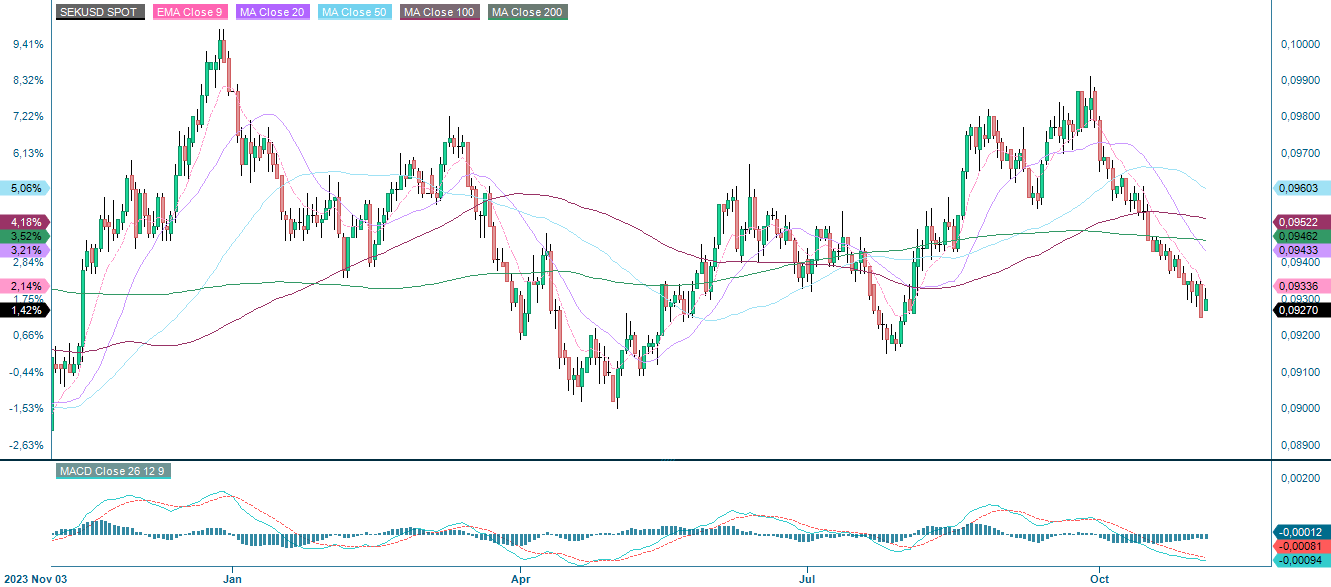

Veckans presidentval i USA kan komma att påverka den svenska kronan (SEK) mot den amerikanska dollarn (USD). Enligt vår uppfattning skulle en Trump-seger utlösa en kort SEK/USD-position, medan motsatsen, en Harris-seger, skulle kräva en lång SEK/USD-position. Denna vecka kommer också att påverkas av räntebesked från Federal Reserve (Fed), Bank of England och Riksbanken.

Veckans Case: Trump bra för USD och Harris för SEK

Veckan som inleds den 4 november 2024 är intensiv med det amerikanska valet på tisdag och Feds räntebesked på torsdag. På den europeiska sidan kommer både Storbritannien och Sverige att fatta beslut om sina respektive räntor på torsdag. Alla tre centralbankerna väntas sänka räntan, den amerikanska Federal Reserve från 5 procent till 4,75 procent, Bank of England gör detsamma och den svenska Riksbanken sänker från 3,25 procent till 2,75 procent. När det gäller euroområdet sänktes de tre styrräntorna, räntan på inlåningsfaciliteten, räntan på de huvudsakliga refinansieringstransaktionerna och räntan på utlåningsfaciliteten, alla med 25 punkter i oktober. De ligger nu på 3,25 procent, 3,40 procent respektive 3,65 procent. I skrivande stund visar opinionsundersökningar och vadslagningssajter att det är ett jämnt lopp mellan Trump och Harris i det amerikanska presidentvalet. Utfallet kommer antingen att pressa USD nedåt eller uppåt mot SEK.

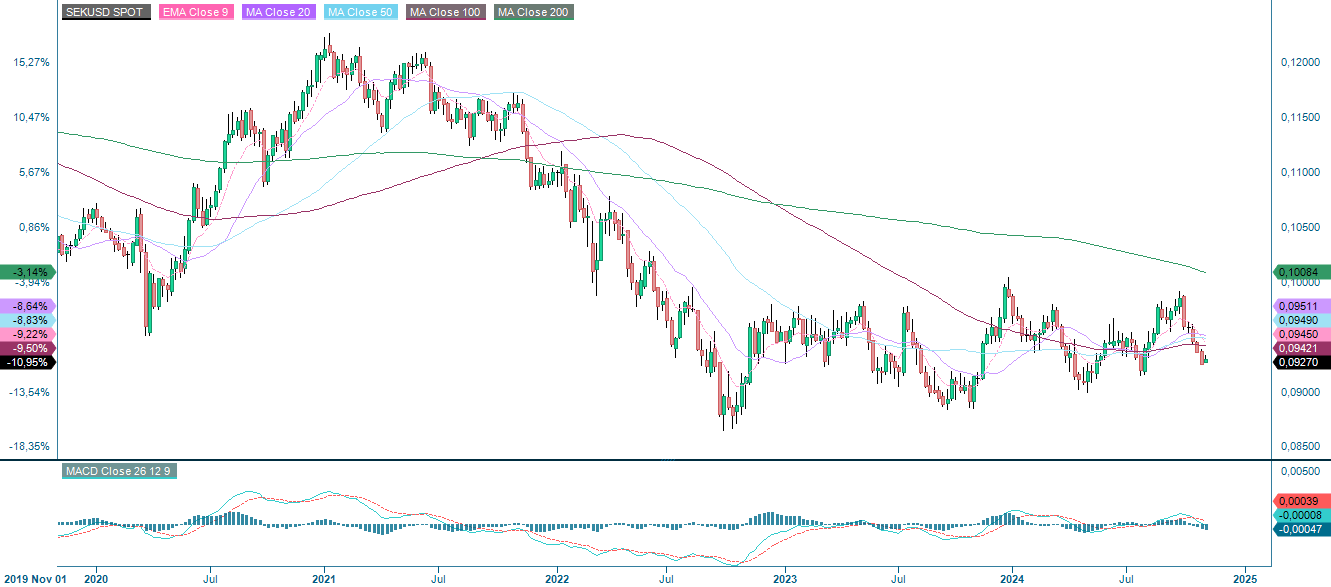

De amerikanska räntorna har stigit och dollarn har stärkts under oktober inför presidentvalet. Marknaden har därmed delvis prisat in en Trumpseger, som väntas leda till inflationspolitik och högre budgetunderskott. Den allmänna uppfattningen är att om Trump vinner blir USD mer attraktiv, vilket leder till en utförsäljning av andra mindre valutor som SEK. Om Harris vinner skulle det motsatta gälla, och handlare skulle sannolikt hoppa in i mindre valutor som SEK. Detsamma gäller för den amerikanska senaten och representanthuset, där republikanska segrar väntas korrelera med ökat tryck på den svenska kronan. Parallellt är riktningen för Feds räntor mindre tydlig efter den förväntade sänkningen i november. Återigen kommer utfallet i det amerikanska valet sannolikt att spela en roll för Feds väg framåt, eftersom ett Trump-ordförandeskap med löften om tullhöjningar och skattesänkningar skulle kunna leda till ett återkommande inflationstryck. Detta skulle i sin tur driva nålen mot högre räntor för längre tid, vilket gör det mer attraktivt att blanka SEK och hoppa på greenbacken.

När det gäller Sverige verkar den ekonomiska statistiken stödja en räntesänkning, eftersom tillväxttakten för bruttonationalprodukten (BNP) till exempel kom in under konsensusuppskattningarna. Specifikt kom den snabba BNP-tillväxten för kvartal över kvartal (QoQ) för Q3 in på minus 0,1% jämfört med konsensusuppskattningar på 0,4%. Detsamma gällde för årstakten, som uppgick till minus 0,1% jämfört med 0,7%. På bolånefronten har en oberoende kommitté rekommenderat den svenska regeringen att höja bolånetaket från 85% till 90%. Det har också föreslagits att det nuvarande amorteringskravet på 2% per år ned till 50% belåningsgrad ska skrotas till förmån för 1% för alla bostadsköpare och ägare med en belåningsgrad över 50%. Som väntat hyllas förslagen av bygg- och bostadssektorn som påpekar att det byggherredrivna byggandet i Sverige mer eller mindre har dött ut sedan de striktare reglerna infördes.

Andra ser risker med att göra det lättare för konsumenter att skuldsätta sig. Sverige har redan den näst högsta privata skuldsättningen i förhållande till BNP i Europa. Åtgärderna kan få den oavsiktliga bieffekten att de underblåser en bostadsprisbubbla när konsumenter, som redan har prisat in billigare krediter i väntan på en räntesänkning, plötsligt får incitament att låna ännu mer. I kombination med en räntesänkning med 50 punkter från Riksbanken skulle fastighetspriserna i tillväxtregioner som Stockholmsområdet kunna skjuta i höjden. Med mer pengar i plånboken till följd av lägre lånekostnader skulle konsumtionen kunna öka, vilket återigen skulle spä på inflationstrycket. Det är dock troligt att både den föreslagna åtgärden och den förväntade räntesänkningen blir verklighet. Den förra är förknippad med en ökning av penningmängden, vilket är omvänt korrelerat med räntan och värdet på den lokala valutan.

Med tanke på att opinionsundersökningar och bettingmarknader i skrivande stund är oense om vem som kommer att vinna det amerikanska presidentvalet är valutaspelet för SEK riskabelt. Den enkla strategin är att om man tror att Trump kommer att vinna, gå kort i SEK/USD. Om det motsatta är sant, gå lång SEK/USD.

Växelkurs SEK/USD, ettårig daglig graf

Växelkurs SEK/USD, veckovis femårsgraf

Makrokommentarer

För Q3 2024 (med cirka 350 S&P500-bolag som rapporterar) har 75% av bolagen rapporterat en positiv vinstöverraskning, medan 60% har rapporterat en positiv intäktsöverraskning.

För Q4 2024 har 37 S&P500-bolag lämnat negativa vinstprognoser per aktie (EPS), medan 18 S&P500-bolag har lämnat positiva vinstprognoser per aktie. Wall Street-analytiker förutspår dock en vinsttillväxt på 12,7% och en omsättningstillväxt på 4,8% för Q4 2024.

Kommunikationstjänster är den bäst presterande sektorn hittills och överträffade vinstförväntningarna för Q3 i 92% av rapporterna hittills. Konsumentvaror ligger på andra plats, med 87% av Q3-vinsterna som slår estimaten. Hälsovård är tredje bäst, eftersom sektorn har 85% positiva vinstöverraskningar. Sällanköpsvaror, fastigheter och material har presterat sämst med endast 64%, 63% och 57% av Q3-vinsterna som överträffar konsensusestimaten.

Vi har även erhållit Q3 2024-resultat från 80 svenska OMX-bolag per torsdagen den 31 oktober 2024. Av dessa var det endast 46% som överträffade konsensusestimaten, medan 51% missade förväntningarna. För försäljningen var det 38% som slog och 62% som missade förväntningarna. För order, med tolv observationer, har 50% slagit och 50% missat konsensusestimaten.

Idag, onsdagen den 6 november, kommer inköpschefsindex (PMI) för tjänstesektorn i oktober från Japan, Spanien, Italien, Frankrike, Tyskland och euroområdet. Vi får också tyska industriorder och producentprisindex (PPI) för euroområdet, båda för september. Slutligen får vi veckovisa oljelager från Department of Energy's (DOE) statistik samt protokollet från Bank of Japans möte den 20 september. Därutöver kommer Toyota, Qualcomm, CVS Health, McKesson, GEA, Gilead, Klöckner, Skanska, Securitas, Sampo, Lundin Gold, Lundin Mining, XXL, GN Store Nord och Novo Nordisk att offentliggöra sina delårsresultat.

Torsdagen den 7 november inleds med Kinas handelsbalans för oktober. Senare på morgonen kommer Tysklands handelsbalans och industriproduktion, samt detaljhandel i euroområdet, alla tre för september. USA bidrar med produktivitet för tredje kvartalet, nyanmälda arbetslösa och grossistlager för september. Flera centralbanker lämnar räntebesked, bland annat Fed, Bank of England och Riksbanken. Vi inväntar även delårsrapporter från CRH, Daimler Truck, Next (operationell uppdatering), Münchener Rückversicherung, Duke Energy, Airbnb, Nippon, Hufvudstaden, Millicom, DNO, Veidekke, Alm Brand, Kojamo och Zealand Pharma.

Fredagen den 8 november inleds med japanska hushållens konsumtion för september. På morgonen i Europa publicerar SCB hushållens konsumtion och industriorder för september. Från Nordamerika kommer Kanadas sysselsättning för oktober och Michigan-index för november från USA. Fredagen bjuder även på delårsrapporter från Baxter, CNH Industrial, Sony och Bure.

Riskerna har skiftat till nedsidan inför det amerikanska valresultatet

Den kortsiktiga uppåtgående trenden för S&P 500 har brutits och indexet handlas under MA20. Detta sker under ett positivt men avtagande momentum som indikeras av MACD. Den första stödnivån ligger vid MA100, följt av MA100, för närvarande vid 5.600.

S&P 500 (i USD), ettårig daglig graf

S&P 500 (i USD), veckovis femårsgraf

Nasdaq 100 handlas för närvarande strax över stöd med fallande men positivt momentum. På nedsidan är den första stödnivån MA50, för närvarande på 19 810, följt av MA100, för närvarande på 19 655. Detta följs av MA200. När det gäller valet kan en Trump-seger leda till högre räntor, vilket skulle tynga Nasdaq 100 mer än, säg, det bredare S&P 500.

Nasdaq-100 (i USD), ettårig daglig graf

Nasdaq-100 (i USD), veckovis femårsdiagram

Den kortsiktiga trenden för tyska DAX har blivit negativ sedan MA20 bröts. Den första stödnivån är för närvarande MA50. Därefter följer nivåer runt 18.940 och MA100, som för närvarande ligger vid 18.650.

DAX (i EUR), ettårig daglig graf

DAX (i EUR), veckovis femårsgraf

Risken för OMXS30 är förskjuten till nedsidan. Detta beror på att momentum faller och att MACD har gett en säljsignal. Notera även den negativa skillnaden mellan index och MACD. Ett brott under MA200, för närvarande vid 2.533, och 2.490 kan stå på tur.

OMXS30 (i SEK), ettårig daglig graf

OMXS30 (i SEK), veckovis femårsdiagram

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-nummer är en sekvens där varje på varandra följande nummer är summan av de två föregående numren.

MA20: 20-dagars glidande medelvärde

MA50: 50 dagars glidande medelvärde

MA100: 100 dagars glidande medelvärde

MA200: 200 dagars glidande medelvärde

MACD: Konvergensdivergens för glidande medelvärde

Risker

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.