Starka kv3-rapporter i USA, men sämre i Sverige

Tesla levererade en Q3 2024-rapport som var solid men inte exceptionell. Utsikterna är en stark tillväxt under 2025, med stöd av ökad produktionskapacitet och attraktiva billån. Rapportsäsongen för Q3 2024 har visat bra resultat för S&P500-bolagen, men inte lika bra för OMX-bolagen. Denna vecka börjar även de stora amerikanska teknikbolagen att rapportera sina Q3-resultat.

Veckans Fall: Tesla’s elektriska visioner. Billiga elbilar och stor tillväxt 2025

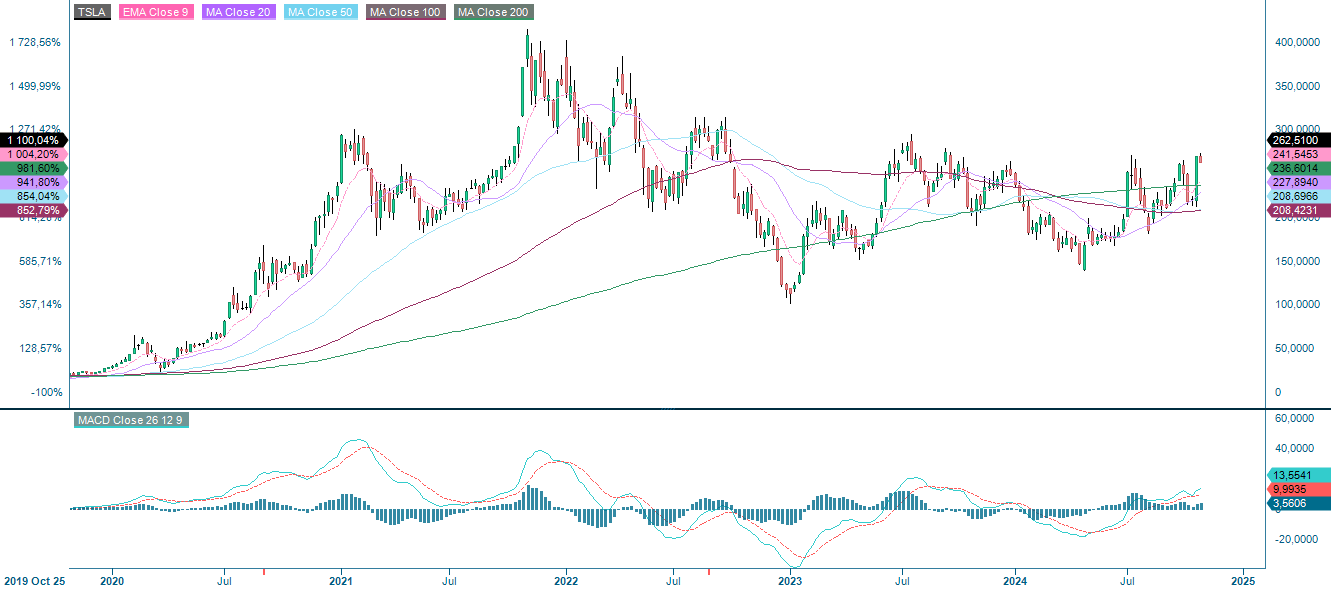

Tesla överträffade marknadens förväntningar med sitt resultat för Q3 2024 och rapporterade en robust omsättningstillväxt och en anmärkningsvärd marginalförbättring. VD Elon Musk redogjorde för Teslas färdplan för att implementera Full Self-Driving (FSD) och utöka sin förarlösa fordonsflotta, och framhöll bolagets växande skalfördelar inom segmentet Energy Generation and Storage. Bortom 2024 förväntas fortsatt styrka i detta segment när verksamheten expanderar i Shanghai, tillsammans med tillväxt i fordonssegmentet som drivs av lanseringen av Teslas prisvärda elbil.

Under Teslas Q3 2024 earnings call indikerade Elon Musk att bolaget är på rätt spår för att lansera mer prisvärda modeller i början av 2025. Denna utveckling skulle kunna öka fordonsförsäljningen avsevärt, eftersom priset fortfarande är ett av de största hindren för en bredare användning av elbilar. Ford, till exempel, såg en kraftig ökning av försäljningen av sin Mach-E-modell under Q1 2024 efter en prissänkning på 17%.

Trots enstaka prisnedsättningar har Tesla upprätthållit lönsamheten i hela sitt fordonssortiment. Musk förväntar sig att fordonsvolymerna kommer att växa med 20-30% under 2025, drivet av introduktionen av billigare modeller. Med tanke på de senaste marginalförbättringarna under Q3 2024 kommer det att vara viktigt att överväga om dessa billigare fordon kommer att bidra till den totala marginaltillväxten. De nya modellerna förväntas kosta konsumenterna mindre än 30.000 USD efter incitament, vilket gör dem konkurrenskraftiga med förbränningsfordon. Dessutom kommer upptrappningen av Cybertruck-produktionen att bidra till att kompensera för eventuell marginalkompression från Teslas lågkostnadserbjudanden, vilket potentiellt kan förbättra marginalerna mot slutet av 2024.

Tesla såg en betydande tillväxt i sitt segment Energy Generation & Storage under Q3 2024, drivet av hög efterfrågan på Megapacks och Powerwalls. Enligt Q3 earnings call har produktionen vid Lathrop Megapack-fabriken i Kalifornien ökat till 200 Megapacks per vecka och nått en årlig produktionstakt på 40 GWh. När fabriken i Shanghai är fullt uppstartad förväntar sig Elon Musk att produktionen av stationär lagring kommer att nå 100 GWh per år.

För återstoden av 2024 förväntar sig konsensus att Tesla genererar totala intäkter på cirka 100 miljarder dollar, drivet av tillväxt i både segmentet Energy Generation and Storage och divisionen Services. Ser man bortom 2024 ser analytiker potential för Tesla att utnyttja ökad försäljning av billigare fordon tillsammans med stark fart i sitt energiproduktionssegment.

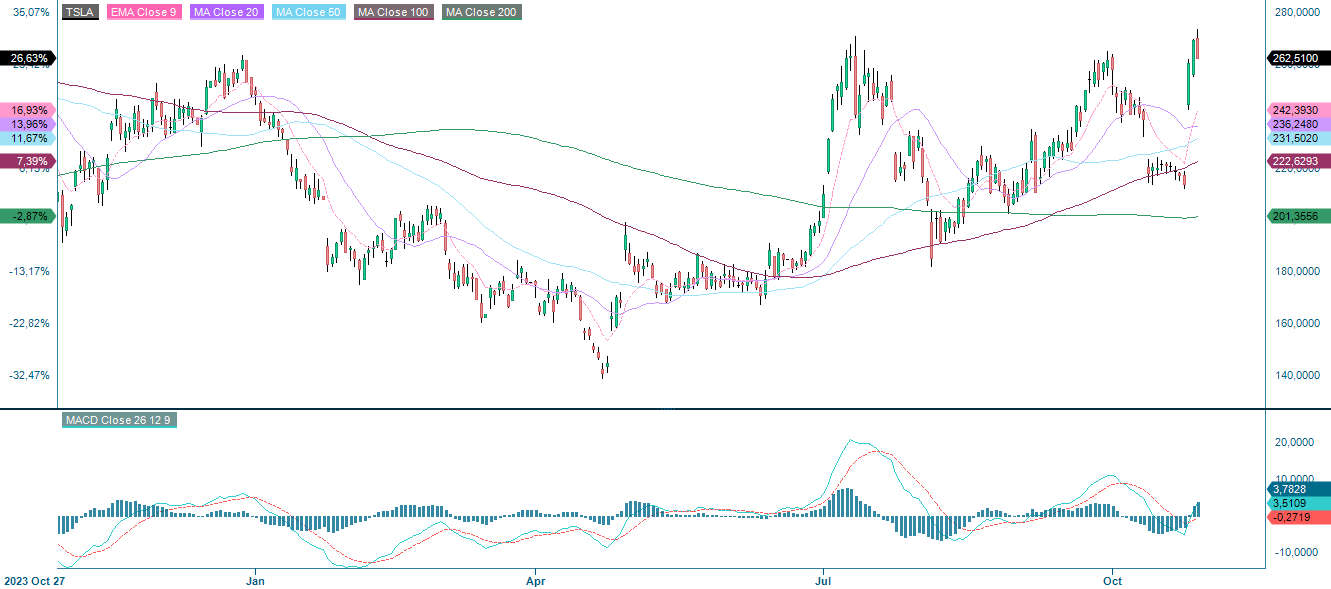

Teslas aktiekurs är upp cirka 6% 2024. Efter en svag start på året har aktiekursen stigit med cirka 85% sedan mitten av april. Ett antal faktorer tyder på att denna positiva trend kan fortsätta när Tesla utökar sin energiproduktion och lagringskapacitet, med sin anläggning i Shanghai som tas i drift tillsammans med utökad produktion vid sin anläggning i USA. Inom fordonssegmentet erbjuder Tesla interna finansieringsalternativ som kan erbjuda mer attraktiva räntor än vanliga banklån, vilket gör fordonsköp mer tillgängliga för konsumenterna. Med introduktionen av en lågkostnadsmodell försöker Tesla nå en bredare marknad genom att erbjuda elbilsalternativ till konsumenter med lägre inkomster och därigenom utöka sin totala adresserbara marknad av fordonsköpare.

Å andra sidan kan Teslas planer på att skala upp produktionen av sin lågprismodell påverka marginalerna under uppstartsfasen på grund av prissättnings- och kostnadsfaktorer. Dessutom kan ökande geopolitiska spänningar utgöra utmaningar för Teslas verksamhet i Kina, vilket potentiellt kan påverka hur företaget bedriver verksamhet där om spänningarna eskalerar. Detta är två riskfaktorer som potentiellt kan hämma aktiekursen framöver.

Sammanfattningsvis var Teslas Q3-resultat solida men inte extraordinära. Det viktigaste att ta med sig är den starka tillväxtprognosen för 2025, vilket hjälper till att motivera en fortsatt positiv trend framöver.

Tesla (i USD), ettårig daglig graf

Tesla (i USD), femårig veckograf

Makrokommentarer

Räntan på 10-åriga amerikanska statsobligationer låg kvar på en relativt hög nivå och steg från 3,73% den 1 oktober till 4,27% den 29 oktober i år. Detta förklaras av den ökade sannolikheten för en ”red sweep”, dvs. att Trump vinner presidentvalet och att republikanerna får majoritet i den amerikanska kongressen. Ett sådant utfall skulle sannolikt leda till högre ekonomisk tillväxt, men också högre inflation, vilket skulle gynna cykliska aktier.

För Q3 2024 (med cirka 185 rapporterande S&P500-bolag) har 75% av bolagen rapporterat en positiv vinstöverraskning, medan 59% har rapporterat en positiv intäktsöverraskning. Hittills belönar marknaden positiva vinstöverraskningar som rapporteras av S&P500-bolag något mer än genomsnittet. Samtidigt straffar marknaden också negativa vinstöverraskningar som rapporteras av S&P500-bolag mer än genomsnittet.

Utilities är den sektor inom S&P500 som hittills presterat bäst, med 100% av rapporterna som överträffat vinstförväntningarna för Q3. Informationsteknik ligger på andra plats, med 94% av Q3-vinsterna som överträffar förväntningarna. Kommunikationstjänster kan betraktas som tredje bäst, eftersom sektorn hade 83% positiva resultatöverraskningar, 17% i linje och 0% negativa resultatöverraskningar. Mätt som % av positiv vinstöverraskning netto hade material, sällanköpsvaror och -tjänster samt fastigheter de lägsta poängen bland de elva sektorerna inom S&P500.

Vi har även erhållit Q3 2024-resultat från 76 svenska OMX-bolag per tisdagen den 29 oktober 2024. Av dessa var det endast 45% som slog konsensus, medan 53% missade förväntningarna. När det gäller försäljningen är resultaten ännu sämre, med endast 39% som slog och 61% som missade förväntningarna. För orderingången har det gjorts tolv observationer, varav 50% vardera överträffade och missade konsensus.

Onsdagen den 30 oktober står bruttonationalprodukten (BNP) för tredje kvartalet från Eurozonen, Frankrike, Italien, Spanien och Tyskland på den makroekonomiska agendan. Från Spanien och Tyskland får vi också konsumentprisindex (KPI) för oktober. Vi får också ekonomiska indikatorer för oktober från euroområdet, liksom den tyska arbetslösheten i september. USA bidrar med Automatic Data Processing (ADP) privat sysselsättning i oktober, BNP för tredje kvartalet, väntande husförsäljning i september och oljelager från Department of Energys (DOE) veckostatistik. På onsdagen kommer även delårsrapporter från Microsoft, Meta Platforms, Eli Lilly, Abbvie, Caterpillar, Amgen, HSBC, Schneider Electric, Volkswagen, SKF, Sweco, Scandic Hotels, Telenor, Outokumpu, Valmet, Aker BP, Kesko och Sydbank.

Torsdagen den 31 oktober inleds makroagendan från Japan med industriproduktion och detaljhandel för september samt ett räntebesked från Bank of Japan. Från Kina kommer tidigt på morgonen även inköpschefsindex (PMI) för oktober. I Europa kommer under morgonen detaljhandel, importpriser och maskinorder för september från Verband Deutscher Maschinen- und Anlagenbau (VDMA) från Tyskland. Frankrike, Italien och euroområdet kommer att rapportera KPI för oktober. Från USA kommer privatkonsumtion och inflation i september (Personal Consumption Expenditures), arbetskraftskostnader för tredje kvartalet, nyanmälda arbetslösa och Chicago PMI för oktober. Rapportfloden för tredje kvartalet fortsätter med resultat från Apple, Amazon, Intel, Mastercard, Merck och Shell.

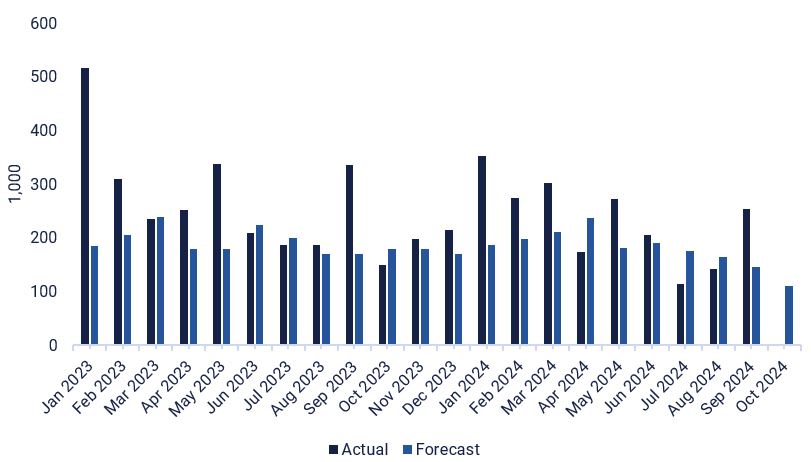

Fredagen den 1 november släpps industri-PMI för oktober från Japan, Kina, Indien, Ryssland, Sverige, Storbritannien och USA. USA publicerar även Non-Farm Payrolls för oktober, där förväntningarna ligger på så lågt som 111.000 nya jobb. Dessutom kommer Exxon Mobil, Chevron, Enbridge och Mitsubishi med sina delårsrapporter.

Antalet anställda utanför jordbrukssektorn i USA (i tusental), januari 2023 till oktober 2024

Teknologirapporter för Q3 och amerikanska löner kan orsaka volatilitet

S&P 500 har stigit och handlas för närvarande strax över nollstrecket efter starka amerikanska konsumentförtroendesiffror som slog estimaten. Förutom rapporter från Microsoft och Meta idag, och Apple och Amazon på torsdag, kan fredagens amerikanska sysselsättningsdata orsaka volatilitet. Förväntningarna på den amerikanska sysselsättningen utanför jordbrukssektorn verkar vara låga. Avvikelser från konsensusuppskattningar kommer sannolikt att påverka förväntningarna på framtida räntesänkningar från Fed, vilket kan leda till volatilitet på aktiemarknaderna. Den första stödnivån för S&P500 är MA20, som för närvarande ligger på 5.800. Nästa stödnivå ligger på 5 693, som bildas av MA50.

S&P 500 (i USD), ettårig daglig graf

S&P 500 (i USD), veckovis femårsgraf

Nasdaq 100 fortsätter att konsolidera sig inför stora teknikrapporter och amerikanska jobbsiffror. Den första stödnivån ligger runt 20.187, där MA20 möts, följt av 19.766, där MA50 möts.

Nasdaq 100 (i USD), ettårig daglig graf

Nasdaq 100 (i USD), veckovis femårsgraf

Tyska DAX konsoliderar över såväl EMA9 som MA20 under positivt men avtagande momentum. Första stödet ligger vid 19.340, följt av 19.000. Kvartalsrapporter och amerikanska Non-Farm Payrolls kommer sannolikt också att påverka de europeiska aktieindexen.

DAX (i EUR), ettårig daglig graf

DAX (i EUR), veckovis femårsgraf

OMXS30 är tillbaka över MA20, medan MACD har gett en mjuk köpsignal i positivt territorium. Indexet är dock för närvarande bearish på svag BNP-data. På ett mer positivt plan kommer Riksbankens räntebesked den 7 november. Marknaden prisar för närvarande in en räntesänkning med 50 punkter med en sannolikhet på cirka 50%.

OMXS30 (i SEK), ettårig daglig graf

OMXS30 (i SEK), veckovis femårsgraf

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-nummer är en sekvens där varje på varandra följande nummer är summan av de två föregående numren.

MA20: 20-dagars glidande medelvärde

MA50: 50 dagars glidande medelvärde

MA100: 100 dagars glidande medelvärde

MA200: 200 dagars glidande medelvärde

MACD: Konvergensdivergens för glidande medelvärde

Risker

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.