Viktig rapport från Nvidia

Oljepriset har fallit den senaste tiden på grund av minskade spänningar mellan Iran och Israel, men också på grund av en svagare tillväxt i den amerikanska ekonomin. Utökade produktionsnedskärningar vid Opec-mötet den 1 juni kan bromsa eller vända prisnedgången. Även om rapportsäsongen för Q1 börjar närma sig sitt slut kommer Nvidias rapport idag att vara viktig för riktningen på marknaderna.

Veckans case: Förväntad förlängning av OPEC:s produktionsnedskärningar kan höja oljepriset

Oljepriset har fallit tillbaka från YTD-högstanivåerna i april, då spänningarna mellan Israel och Iran nådde sin kulmen. Ungefär samtidigt underblåste ukrainska attacker mot ryska raffinaderier farhågor om en mer omfattande ukrainsk attack mot rysk oljeinfrastruktur, vilket ökade den upplevda risken för en potentiell chock i oljeutbudet.

I likhet med vad som hände hösten 2023 har den geopolitiska oron snabbt klingat av. Dessutom har de viktigaste ledande indikatorerna för den amerikanska tillväxten på senare tid varit svagare än väntat. Som en följd av detta har oljepriset kommit under press de senaste månaderna, med en toppnotering på över 90 USD per fat.

Förlängning av nedskärningarna i oljeproduktionen trolig

OPEC+ håller sitt nästa möte om mindre än två veckor, den 1 juni. Ett viktigt fokus kommer att vara huruvida de frivilliga produktionsnedskärningar som avtalades i november 2023 (2,3 miljoner barrels per day - bpd) kommer att förlängas igen. Saudiarabien kommer sannolikt att inta denna position, eftersom landet troligen vill ha högre oljepriser än för närvarande. Om nedskärningarna inte förlängs kommer de att löpa ut i slutet av juni. Om OPEC+-medlemmarna inte lyckas begränsa utbudet kan det leda till ytterligare prisfall. Det är anmärkningsvärt att OPEC:s största produktionsnedskärningar sedan finanskrisen inte har drivit upp priserna. OPEC förväntar sig en robust tillväxt i efterfrågan på olja på 2,25 miljoner fat per dag (bpd) under 2024. IEA förutspår däremot en långsammare tillväxt på 1,1 miljoner bpd. Enligt IEA ligger den långsiktiga tillväxttrenden på 1,3 m bpd.

Iran-Israel-konflikten är fortfarande en okänd faktor. Spänningarna verkar dock ha lättat på senare tid. Om det blir ytterligare vedergällning från Israel, inklusive attacker mot iransk oljeinfrastruktur, riskerar Israel att alienera sina allierade. På samma sätt bör det faktum att Ukraina äntligen får ökat amerikanskt vapenstöd också minska incitamentet att rikta in sig på t.ex. ryska olje- och gasledningar. Dessa pågående konflikter är dock långt ifrån över och spänningarna kan snabbt öka igen.

Med tanke på den senaste tidens svaghet kan man förvänta sig att oljan stärks inför mötet i juni. En viktig motståndsnivå på 84 USD per fat (MA200) för Brent måste dock övervinnas först. Under dagens pris ser vi en viktig stödnivå på 82 USD per fat (50% retracement av uppgången från december månads lägsta nivåer).

Brent (USD per fat), ettårig daglig prisgraf

Brent (USD per fat), veckovis femårsgraf

Makrokommentarer

Efter att ha fallit från 4,83% den 14 maj till 4,73% den 16 maj efter de lägre amerikanska konsumentprisindex-siffrorna för april, var den amerikanska 2-åriga statsobligationsräntan tillbaka på 4,86% måndagen den 20 maj. Sedan dess har den fallit tillbaka till 4,79%.

Per fredagen den 17 maj 2024 har cirka 465 S&P 500-bolag (93% av alla bolag) rapporterat sina resultat för Q1 2024. 78% har rapporterat positiva resultatöverraskningar och 60% har rapporterat positiva intäktsöverraskningar.

De bästa sektorerna när det gäller vinstutvecklingen för Q1 2024 har varit Health Care, Information Technology och Consumer Staples, där 87% av Q1-rapporterna överträffade förväntningarna. Samtidigt är sällanköpsvaror och -tjänster, fastigheter och allmännyttiga tjänster de sämsta sektorerna, där endast 72%, 69% och 61% av vinsterna för Q1 2024 överträffade förväntningarna.

Den genomsnittliga vinsttillväxten för S&P500-bolag under Q1 2024 har ökat från 5,4% till 5,7% under den senaste veckan. Per den 31 mars 2024 uppskattades vinsttillväxten för S&P500-bolagen under Q1 2024 till 3,4%. För Q2 2024 har 54 S&P500-bolag utfärdat en negativ vinstprognos, medan 37 S&P500-bolag har utfärdat en positiv vinstprognos.

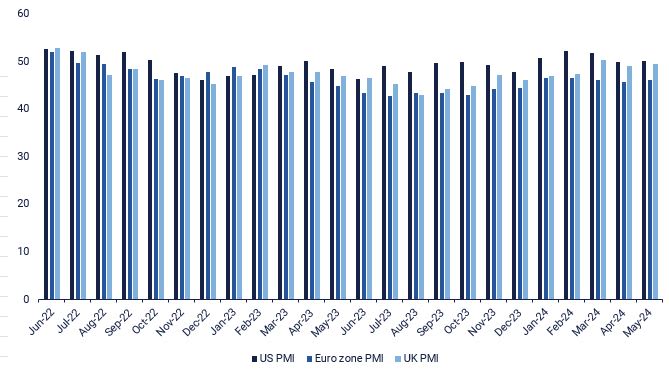

Idag, onsdagen den 22 maj, kommer en delårsrapport från Nvidia. Torsdagen den 23 maj domineras av inköpschefsindex för maj från Japan, Frankrike, Tyskland, Eurozonen, Storbritannien och USA.

Inköpschefsindex (PMI) för tillverkningsindustrin i USA, Eurozonen och Storbritannien, juni 2022 till maj 2024 (prognos)

Kan NVIDIA:s delårsrapport ge något nytt kortsiktigt bränsle?

S&P 500 handlas för närvarande något lägre inför NVIDIA:s resultatrapport för det andra kvartalet, som publiceras efter USA:s stängning idag. Som du kan se på grafmet nedan handlas indexet nära stöd som bildas av tidigare motstånd. NVIDIA kan vara den utlösande faktorn för nästa våg, uppåt eller nedåt.

S&P 500 (i USD), ettårig daglig graf

S&P 500 (i USD), veckovis femårsgraf

Samma situation gäller för Nasdaq 100.

Nasdaq 100 (i USD), ettårig daglig graf

Nasdaq 100 snarare än S&P 500 ser mycket övertygande ut ur ett strikt tekniskt perspektiv på veckocharten. En målnivå på uppsidan har därför nåtts och man kan överväga att minska storleken på potentiella långa positioner.

Nasdaq 100 (i USD), veckovis femårsgraf

Svenska OMXS30 lyckades studsa upp på EMA9 men motståndet är relativt nära, runt 2.630. Det sentiment som NVIDIA-rapporten satte kommer sannolikt att påverka OMXS30 också. Ett brott under EMA9 och nästa stöd är MA20, för närvarande vid 2 580.

OMXS30 (i SEK), ettårig dagsgraf

OMXS30 (i SEK), veckovis femårsgraf

Tyska DAX har fastnat över EMA9 under positivt men nedåtgående momentum. Nästa nivå på nedsidan är runt 18.400 där MA20 möts.

DAX (i EUR), ettårig daglig graf

DAX (i EUR), veckovis femårsgraf

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average convergence divergence

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.