Investors’ Outlook: Färd genom riskfylld terräng

April har återigen visat oss hur omedelbara och allvarliga effekterna av geopolitiska spänningar kan bli för en investeringsportfölj. Under en längre tid har många investerare främst oroat sig för arbetsmarknaden, räntor och inflation. Nu börjar de gradvis inse att det inte bara är den ekonomiska utan även den geopolitiska situationen som kan utlösa den fruktade ”svarta svanen”. Konflikten i Mellanöstern trappades upp ytterligare när Iran attackerade Israel för första gången i historien. Detta oroade investerarna, som fruktade en potentiell konflikt i regionen där USA var inblandat. Samtidigt fortsätter kriget i Ukraina, där Ryssland planerar en offensiv inom en snar framtid. Spänningarna mellan Kina och Taiwan är ett annat orosmoment för investerarna. Dessutom kommer det historiska valåret 2024 sannolikt att splittra samhället i USA.

Aprilväder på marknaden

Ökade geopolitiska spänningar i Mellanöstern var en av de mest alarmerande "regnskurarna" i april, med investerare som noga övervakar risken för en upptrappning och dess potentiella effekter på marknaden. Under tiden är centralbankerna och tidpunkten för räntesänkningar också fortsatt en viktig fråga.

Med en stark privatkonsumtion och en motståndskraftig arbetsmarknad har den ekonomiska statistiken i USA fortsatt att överraska på uppsidan. Detta innebär att inflationen är mer stabil än väntat, vilket sannolikt kommer att försvåra den amerikanska centralbankens (Fed) inflationsbekämpning i slutskedet. Det innebär också att de första räntesänkningarna förmodligen kommer att ske senare än vad som ursprungligen förväntades, vilket Fed-chefen Jerome Powell antydde förra månaden när han sade att beslutsfattarna kan hålla räntorna stilla "så länge som behövs" om pristrycket fortsätter.

Trots detta väntar investerarna fortfarande med spänning på juni månad. Euroområdets ekonomi visar tecken på förbättring, enligt ledande indikatorer: kontinentens tillverknings- och tjänstesektorer verkar växa, inflationen har bromsat in kraftigt och industriproduktionen i regionens största ekonomi, Tyskland, steg mer än väntat. Europeiska centralbanken (ECB) lägger nu grunden för en första räntesänkning. ECB-chefen Christine Lagarde sade i en CNBC-intervju i mitten av april att centralbanken är "på väg mot ett ögonblick" där den måste moderera sin restriktiva penningpolitik, om det inte inträffar någon "större chock". Andra ECB-ledamöter höll med om detta.

Presidentvalet i USA - vad en andra mandatperiod för Trump kan betyda för investerare

Det amerikanska presidentvalet må fortfarande vara långt borta; världens största ekonomi går inte till valurnorna förrän den 5 november 2024. Men en blick på de stora finansiella nyhetskanalerna och sociala medier avslöjar snabbt att valkampanjen redan är i full gång.

Den sittande presidenten Joe Biden samt Donald Trump har nyligen hamnat i verbala slagsmål om vem av dem som är bäst lämpad för presidentposten. Trump, 77, har kallat Biden "grovt inkompetent", medan Biden, 81, på en fråga om sin höga ålder svarade: "En kandidat är för gammal och mentalt olämplig för att bli president ... den andra killen är jag."

Att försöka göra en bedömning av vem som till slut kommer att flytta in i Vita huset är ungefär lika användbart som att singla slant. Det är förmodligen inte särskilt meningsfullt att försöka förutsäga valresultatet genom att använda sannolikhetsberäkningar. Men tankeexperiment och att ställa "tänk om"-frågor kan vara till hjälp för investerare.

I den här artikeln ligger fokus på Trump i motsats till Biden. Detta beror inte på några politiska tendenser eller någon övertygelse om att Trump har bättre chanser att vinna. Snarare återspeglar det sannolikheten för att en andra mandatperiod för Trump skulle få större marknadsimplikationer än ett omval av Biden. Ett omval av Biden skulle mer sannolikt leda till en fortsättning av status quo.

Varför en andra mandatperiod för Trump bör tas i beaktande på allvar

Trumps första mandatperiod (2017-2021) var händelserik: från ett handelskrig med Kina till utträdet ur kärnteknikavtalet med Iran och klimatavtalet från Paris samt hot om att lämna allianser som Nordatlantiska fördragsorganisationen (Nato) eller Världshandelsorganisationen (WTO), präglades hans presidentskap också av många personalförändringar, inreseförbud för vissa befolkningsgrupper, byggandet av gränsmuren mellan USA och Mexiko, riksrättsprocesser, stulna hemliga dokument, anklagelser om valfusk och en beväpnad och en väpnad stormning av Capitolium.

Så man skulle kunna tro att hindren för en andra mandatperiod skulle vara höga. Men opinionsundersökningarna visar för närvarande på ett jämnt lopp. Och situationen ser inte heller så illa ut i de hårt omstridda swing-staterna . Dessutom blev resultatet för Trump bättre än vad opinionsundersökningarna visade vid tidigare val.

Vad talar till förmån för Trump?

Hans ihållande popularitet har förmodligen mycket att göra med den sociala utvecklingen och Trumps status som etablissemangets "enfant terrible". Ta till exempel den alltmer frustrerade amerikanska medelklassen, som har känt sig åsidosatt i takt med att globaliseringen har lyft upp många tidigare låginkomsttagare i medelklassen och gynnat utvecklingsländer som Kina under de senaste decennierna. På 1990-talet ägde medelklassen cirka 37 procent av de privata hushållens förmögenhet i USA. Vid millennieskiftet hade denna siffra sjunkit till cirka 30 procent. I dag är den strax under 26 procent, enligt Fed-data.

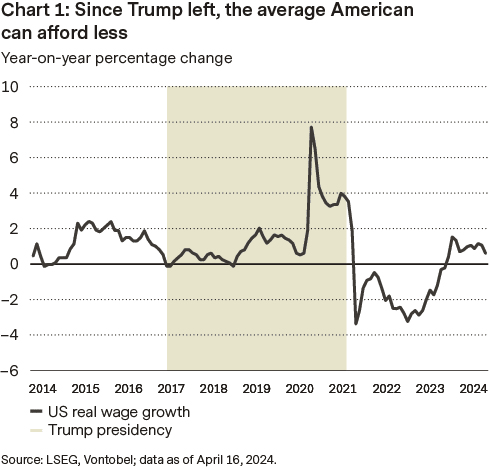

Samtidigt har förtroendet för statliga institutioner minskat i flera år. Enligt en Gallup-undersökning var förtroendet för Högsta domstolen strax under 60 procent på 1980-talet. År 2023 var det bara 27 procent. Endast förtroendet för tidningar (2023: 18 procent) eller kongressen (2023: 8 procent) ser sämre ut. Denna utveckling som pågått under lång tid har förvärrats efter Trumps avgång. En viktig orsak är sannolikt inflationschocken som gjorde att den reala (dvs. inflationsjusterade) lönetillväxten för många amerikaner blev negativ i början av 2021 (se diagram 1).

Det som också spelar Trump i händerna är Bidens impopularitet. En presidents popularitetssiffror är normalt en bra indikator på hans chanser att bli omvald. Förr i tiden berodde allmänhetens uppfattning om presidenten främst på deras bedömning av ekonomin. På senare tid har dock detta förhållande vänts upp och ner: Den amerikanska ekonomin är stark, arbetslösheten ligger kvar på en historiskt låg nivå och till och med inflationen (vars grund lades innan Biden tillträdde) har minskat betydligt. Ändå har Bidens förtroende sjunkit kraftigt. Medan hans förtroendesiffror låg på 53 procent i början av 2021 ligger de nu på cirka 40 procent, enligt den ABC News-ägda webbplatsen FiveThirtyEight. Detta gör honom ännu mindre populär än Trump var under sin första mandatperiod.

Många amerikaner litar inte på att Biden ska ta itu med frågor som är viktiga för dem, enligt en Ipsos-undersökning . Detta gäller särskilt sociala frågor som brottslighet eller invandring. Den senare har ökat betydligt sedan 2022 (delvis på grund av lättnader i pandemirestriktionerna) och har intensifierats sedan dess. Enbart i december mötte federala agenter 10 000 personer om dagen som korsade USA:s södra gräns, enligt Bloomberg News . Det kommer att bli en grogrund för populistiska slogans.

Dessutom verkar ett av demokraternas mest pålitliga röstblock ha ändrat uppfattning. Enligt en opinionsundersökning från New York Times / Siena i april har Trumps stöd bland svarta väljare stigit till 16 procent. Även latinamerikanska väljare har fått upp ögonen för Trump. En möjlig förklaring skulle kunna vara att dessa grupper är desillusionerade av Biden och särskilt påverkas av negativa realinkomster.

Vad talar till fördel för Biden?

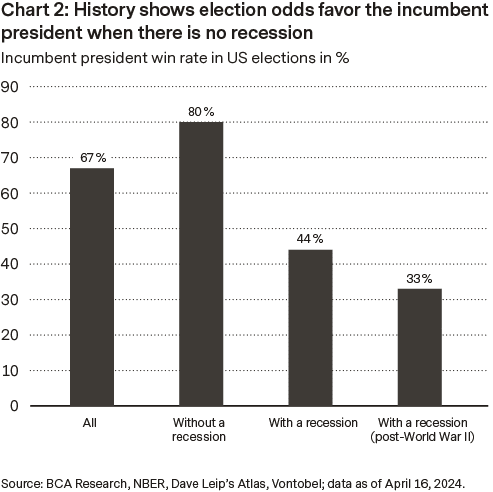

Statistiken är på Bidens sida. Historiskt sett har den sittande presidenten i USA blivit omvald i 67 procent av fallen. Om den sittande presidenten lyckas undvika en recession ökar den sannolikheten till 80 procent. Om ekonomin däremot går in i en recession straffas presidenten och sannolikheten sjunker till 44 procent (se diagram 2). Med tanke på den starka arbetsmarknaden, både i USA i stort men också i swing states, ser det i dagsläget ut som att en recession kan undvikas innan valet.

Vem kommer att vinna kongressen?

En annan viktig fråga är vem som kommer att vinna kongressen. Två scenarier har störst sannolikhet: antingen en "röd våg" (betydande vinster för republikanerna) eller ett dödläge. En "blå våg" (betydande vinster för demokraterna) är mindre trolig.

Varför är det så? Kongressen är uppdelad i senaten och representanthuset. I senaten ska 28 demokratiska platser väljas om i år. 23 demokratiska platser ska inte väljas om och anses därför vara "säkra". Situationen är annorlunda för republikanerna: endast 11 platser står på tur för omval och 38 anses vara "säkra". Enligt den politiska webbplatsen 270toWins opinionsundersökningar ligger republikanerna för närvarande före. Det är därför fullt möjligt att republikanerna kommer att vinna platser och öka sitt inflytande i senaten. Vem som kommer att styra i representanthuset kommer förmodligen att bero på utgången av valet.

Trump skulle vara mindre begränsad än Biden i händelse av en valseger. Medan Biden (troligen) skulle utsättas för en blockad vid en seger skulle Trump (troligen) kunna arbeta med en majoritet i kongressen.

Vad som troligen inte kommer att förändras under någon av presidenterna

Oavsett vem som flyttar in i Vita huset kommer protektionism, anti-Kina-politik, upprustning och hög statsskuld sannolikt att fortsätta.

- Protektionism

Den som hoppats på lite mindre "Amerika först" och lite mer handelsöppenhet från Joe Biden har fått se sig besviken de senaste åren. Biden sägs bedriva en politik av "artig protektionism": han postar färre arga tweets än sin föregångare, men har fortfarande USA:s intressen i åtanke. Många av Trumps nationella säkerhetstullar eller frivilliga restriktioner som förhandlats fram med andra länder förblev intakta under Biden. Biden verkar dela Trumps syn på att det är en nationell säkerhetsfråga att skydda den amerikanska stålindustrin. Även andra åtgärder kan ses som protektionistiska. Ett exempel är Chips and Science Act om drivs av Biden och som innebär miljardinvesteringar i halvledartillverkning, forskning och utveckling och som syftar till att skapa fler inhemska jobb inom tillverkningsind

- Anti-Kina politiken

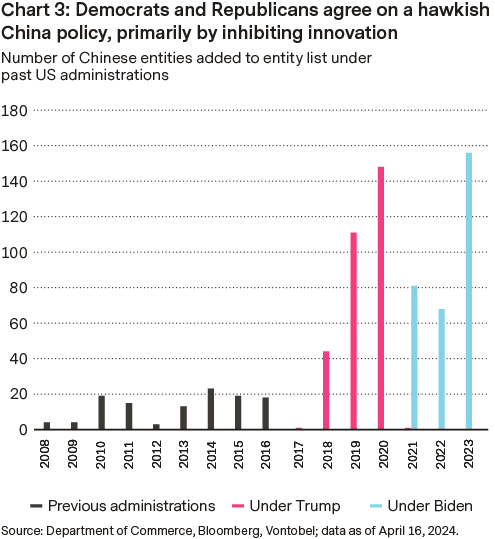

Inställningen till världens näst största ekonomi kommer sannolikt inte heller att förändras nämnvärt. Både republikaner och demokrater har genom åren lärt sig att en Kina-fientlig politik ökar väljarstödet. Medan Trump är öppet fientlig mot Kina (som hans olika strafftullar som införts av Trump eller Trumps uttalande om att Covid-19 är ett "kinesiskt virus"), är Bidens strategi mer subtil men inte mindre bestämd. Detta blir till exempel tydligt när man tittar på de kinesiska företag som har placerats på USA:s "entitetslista" under de senaste åren (se diagram 3) .

- Upprustning

En annan punkt är trenden mot militär upprustning. Trump har upprepade gånger krävt högre militärutgifter och har också krävt detta av andra Nato-medlemsländer. I februari meddelade han till och med att han inte skulle ställa upp för Nato-allierade i en nödsituation. Biden förespråkar också ökade utgifter - han lade i mars 2024 fram ett budgetförslag för budgetåret 2025 som innehåller en begäran om 850 miljarder USD i diskretionär finansiering för försvarsdepartementet (+ 4,1 procent jämfört med budgetåret 2023).

- Skuldfrågan

Skuldfrågan (och därmed sammanhängande frågor om skuldens "hållbarhet") kommer sannolikt också att kvarstå. Vid första anblicken är en ständigt ökande statsskuld inget nytt. Statsskulden, mätt som andel av bruttonationalprodukten (BNP), har i åratal bara gått i en riktning: uppåt. På 1980-talet var statsskulden fortfarande runt 30 procent, nu är den över 120 procent. Det som dock snart kan bli ett problem är de högre kostnaderna för att betala av på skulden (på grund av högre räntor). Dessa är högre än de har varit på 40 år.

Trumps löften i valrörelsen

Att sammanfatta alla Trumps vallöften är ganska ambitiöst. Här är de fem viktigaste områdena: Finanspolitik, penningpolitik, handelspolitik, invandringspolitik, utrikespolitik.

- Finanspolitik

Trumps finanspolitiska agenda syftar i första hand till att sänka skatterna. Redan under sin första mandatperiod hade han försökt sänka bolagsskatten från 35 procent till 15 procent. I slutändan landade den på 21 procent. Trump och hans rådgivare har diskuterat ytterligare sänkningar av bolagsskatten, potentiellt så lågt som 15 procent, enligt en artikel i Washington Post i september. Även privatpersoner kan hoppas på lägre skatter under Trump. Tidigare har lägre skatter försvagat budgetdisciplinen i USA. Man kan anta att det redan höga budgetunderskottet kommer att fortsätta att växa.

Trump vill göra besparingar på andra håll och bl.a. avveckla den statliga finansieringen av public broadcasting. Utlandsbistånd, klimatsubventioner och investeringar i hållbar teknik ska också skäras ned (Trump anser t.ex. att utbyggnaden av elbilar banar väg för massuppsägningar inom den amerikanska bilindustrin).

- Penningpolitiken

Trump har i första hand siktat in sig på Fed-chefen Jerome Powell. Trump och Powell har en turbulent historia. Trump utsåg Powell (som också är republikan) till Fed-chef 2017 och berömde honom då för att vara "klok" och erfaren. Men när Powell höjde räntan 2018 föll han i onåd. Trump beskrev Powell och Fed som "clueless" och krävde Powells avgång. År 2019 twittrade Trump till och med frågan om "vem som är vår största fiende" Powell eller Kinas president Xi Jinping . År 2024 antydde Trump att Powell skulle sänka räntorna för att hjälpa demokraterna och säkra Bidens andra mandatperiod.

Powells avskedande kommer sannolikt att bli svårt. Juridiskt sett kan presidenten bara avsätta en ledamot av Fed-styrelsen (inklusive Powell) om det finns "skäl". Missnöje med Feds penningpolitik är sannolikt inte en giltig punkt.

Trump har dock redan meddelat att om han blir vald till president kommer han inte att ge Powell en andra mandatperiod (Powells fyraåriga mandatperiod löper ut 2026). Efter det kan han försöka utse en Fed-chef som han föredrar, även om kongressen måste ge sitt godkännande.

- Handelspolitik

Trump fortsätter att sträva efter en "Amerika först"-politik. Vid en andra mandatperiod för Trump kan man därför förvänta sig en ökad handelspolitisk osäkerhet. Han har redan meddelat att han kommer att införa importtullar på 60 procent på varor från Kina och 10 procent på varor från andra länder om han vinner valet. Den nuvarande genomsnittliga tullsatsen är 3 procent, eller 19 procent när det gäller Kina, enligt South China Morning Post .Om Trump skulle driva igenom detta skulle Europeiska EU, som är USA:s näst största handelspartner, särskilt drabbat, vid sidan av Kina.

Att begränsa kinesiskt ägande av amerikansk infrastruktur (t.ex. inom områdena energi, teknik, telekommunikation och naturresurser) diskuteras också. Trump överväger också ett förbud för amerikanska företag att investera i Kina och en omprövning av USA:s roll i viktiga organisationer som t.ex. WTO.

- Invandringspolitik

Trumps planer för invandringen låter lika bestämda. Vid en välgörenhetsgala nyligen beklagade sig Trump över att inga människor från "trevliga" länder (Trumps definition: Danmark, Schweiz och Norge) invandrar till USA. Istället, sa han, måste vi ta itu med människor från andra länder. Men även den lagliga invandringen och rätten till medborgarskap för barn som föds i USA bör sättas på prov.

Även om en striktare invandringspolitik skulle välkomnas av populistiska väljare kan den få negativa konsekvenser för arbetsmarknaden.

Den starka invandringen under Biden har haft en avlastande effekt på den strama arbetsmarknaden. Den senare har under en längre tid kämpat med en alltför hög efterfrågan på arbetskraft och ett alltför lågt utbud av arbetskraft. En lägre invandring skulle förvärra bristen på arbetskraft och ytterligare driva på lönetrycket (och därmed inflationen).

- Utrikespolitiken

Förutom Kinapolitiken kommer sannolikt även relationerna med Ryssland att vara en fråga att hålla ögonen på. Trump verkar ha en god relation med Rysslands president Vladimir Putin. Även om Trumps uttalande om att han skulle lösa kriget i Ukraina inom 24 timmar kan vara lite väl ambitiöst, skulle ett sätt att påverka kriget vara att dra in det ekonomiska stödet till Ukraina, vilket är vad Ungerns premiärminister Viktor Orban hävdar att Trump sa till honom vid ett möte i mars. Det skulle dock kräva att han övertygar en ryssskeptisk kongressen.

En "påtvingad" lösning på kriget skulle inte nödvändigtvis vara marknadsrelevant: oljepriserna steg visserligen markant efter Rysslands invasion, men har fallit sedan slutet av 2022, dvs. den "geopolitiska riskpremien" för kriget mellan Ryssland och Ukraina är inte längre riktigt närvarande. Istället är det andra konflikter (Israel-Hamas) som driver oljepriset.

Trumps Iranpolitik kan komma att få större inverkan på oljepriset. För Trump verkar sanktioner vara det enda sättet att förhindra Iran från att anrika uran (och därmed från att tillverka en atombomb) i framtiden. Iran är en av de största oljeproducenterna i världen och rankades 2016 på 7:e plats med en produktion på 4,4 miljoner fat per dag. Efter Trumps överraskande utträde ur kärnteknikavtalet Joint Comprehensive Plan of Action (JCPOA) i maj 2018 steg oljepriset med 60 procent på kort tid.

Enligt uppskattningar försvann 2 till 4 miljoner fat olja (åtminstone tillfälligt) från världsmarknaden.

I resten av Mellanöstern imponerade Trump med sina diplomatiska färdigheter. Abrahamavtalet (2020), som förhandlades fram av hans administration, normaliserade de diplomatiska förbindelserna mellan Israel och vissa arabstater. Undertecknarna - Förenade Arabemiraten (UAE), Bahrain och Israel - bekräftade sin önskan att stärka freden i Mellanöstern. Förenade Arabemiraten och Israel ingick också ett fredsavtal. Trump upprätthåller också goda relationer med Saudiarabien och den viktiga gasexportören Qatar.

Vad Trump 2.0 kan betyda för ekonomin

Det är inte helt lätt att säga hur en andra mandatperiod för Trump skulle påverka viktiga makroekonomiska variabler. För det första är det oklart om Trump kan vinna majoritet i kongressen. För det andra är det inte säkert att republikanerna kommer att gå med på alla hans förslag. Detta kommer att påverka om (och hur) hans kampanjlöften genomförs. För det tredje är den nuvarande situationen annorlunda: många av Trumps vallöften skulle mötas av en mycket stramare arbetsmarknad idag. Med andra ord är uppåtriskerna för inflationen högre än de var under Trumps första mandatperiod. Detta är möjliga scenarier:

- Tillväxt

En andra mandatperiod för Trump kan i stort sett vara positiv för den ekonomiska tillväxten. De skattesänkningar som Trump planerar bör leda till ett högre underskott i de offentliga finanserna. Detta skulle resultera i en positiv finanspolitisk stimulans. Trumps avregleringsplaner kan också leda till högre produktivitet. Så länge kongressen går på Trumps linje bör detta ge stöd åt den amerikanska ekonomin.

På längre sikt finns det dock även negativa konsekvenser för tillväxten. En lägre invandring skulle sannolikt leda till en svagare befolkningstillväxt. På grund av ökad osäkerhet kring handeln finns det också en risk att företagen investerar mindre. Högre tullar och därmed högre priser kan också leda till lägre konsumtion.

- Inflationen

En andra mandatperiod för Trump kommer sannolikt att vara till stor del reflationär, dvs. prisnivån i USA kommer sannolikt att återhämta sig mot bakgrund av en starkare ekonomi och privat konsumtion. Detta beror delvis på det förmodat högre budgetunderskottet och den därmed sammanhängande positiva efterfrågestimulansen, och delvis på lägre invandring och den därmed sammanhängande risken för ytterligare brist på arbetsmarknaden (högre lönetryck på grund av lägre arbetskraftsutbud). Sist men inte minst kommer högre tullar sannolikt också att avspeglas i högre inflation.

En liten inflationsdämpande effekt kan komma från lägre invandring (färre invandrare, mindre efterfrågan på bostäder och därmed mindre tryck på bostads- och hyresinflationen).

- Räntenivåer

Mellan 2017 och 2018 (dvs. under Trumps första mandatperiod, då han hade full kontroll över kongressen) steg räntorna (i det här fallet obligationsräntorna). Även om Trump vinner ett nytt val kommer räntorna sannolikt att stiga på grund av högre ekonomisk tillväxt, högre inflation och utsikterna till en republikansk kontrollerad kongress. Osäkerhet om handeln och en utrikespolitik som är inriktad på maximalt tryck kan dock i viss mån begränsa uppgångspotentialen.

- Den amerikanska dollarn

Kombinationen av starkare ekonomisk tillväxt, högre inflation och handelsosäkerhet innebär uppåtrisker för US-dollarn. Feds reaktionsfunktion är dock avgörande här. Förutsättningen för en starkare dollar är att centralbanken agerar kraftfullt mot högre inflation (dvs. höjer räntan). Om man inte gör det utan stillatigande ser på när inflationen stiger är det mer sannolikt att det kommer att tynga dollarn.

Vad Trump 2.0 skulle innebära för finansmarknaderna

Det är viktigt att komma ihåg att tillgångsklasser också påverkas av andra faktorer, t.ex. den globala konjunkturcykeln, som i sin tur påverkas av mycket mer än bara valresultatet.

- Aktier

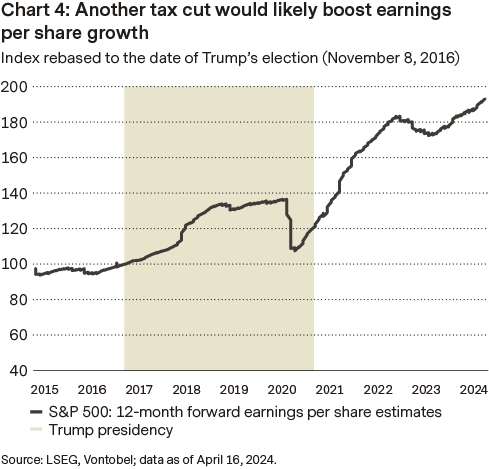

Om man ser till historien går aktiemarknaderna ofta sidledes inför val. Detta är knappast förvånande: valkampanjer åtföljs vanligtvis av osäkerhet om den framtida politiska kursen, och aktieplacerare gillar inte osäkerhet. När en vinnare väl har utsetts brukar marknaderna stiga - även om den sittande presidenten inte blir omvald. En ytterligare skattesänkning skulle sannolikt ha en positiv inverkan på vinsten per aktie (se diagram 4). Samtidigt bör investerare vara beredda på högre volatilitet på aktiemarknaden (i likhet med 2019), på grund av den mer oförutsägbara politiken. Inom tillgångsklassen är det aktier på utvecklade marknader som kommer att gynnas mest. Det kan finnas motvind för vissa aktier på tillväxtmarknaderna på grund av handelskriget.

- Obligationer

Obligationer kommer sannolikt att få det svårare vid en andra mandatperiod för Trump. Tillgångsklassen skulle visserligen gynnas av en starkare US-dollar, men kombinationen av högre tillväxt, högre inflation och högre räntor skulle ha en negativ inverkan. En starkare ekonomi gör att aktier framstår som mer attraktiva än obligationer ur ett investerarperspektiv. Högre inflation minskar köpkraften i en obligations framtida kassaflöden. Stigande räntor gör att befintliga obligationer tappar i värde.

- Alternativa investeringar

Om en reflationär andra Trump-period bekräftas kan även råvaror gynnas. Högre ekonomisk

tillväxt bör också gynna den cykliska tillgångsklassen. Guldet kan tillfälligt gynnas av ökad geopolitisk osäkerhet, men högre räntor och en starkare US-dollar kommer sannolikt att tynga ädelmetallen (realräntor och US-dollar rör sig generellt i motsatt riktning mot guldet).

Investerare förväntade sig inledningsvis att 2024 skulle bli ett år präglat av sjunkande tillväxt, minskad inflation och tidiga, betydande räntesänkningar. Det håller dock på att utvecklas till ett år som kännetecknas av till synes stadig tillväxt, ihållande inflationstryck och en mer gradvis strategi för policynormalisering som kommer att inledas senare än väntat. Hittills verkar "obligationens år" förbli svårfångat ... åtminstone för tillfället.

Stora delar av den amerikanska ekonomin fortsätter att visa tecken på stabilitet, även under en aggressiv penningpolitisk åtstramning. Avsaknaden av en omedelbar recession har lett till att marknaden förväntar sig en mer trögrörlig inflation. Multi Asset-teamet var skeptiskt till att inflationen skulle minska så snabbt som marknaden hade förväntat sig för inte så länge sedan och hävdade att den sista milen skulle vara den svåraste. Mycket beror på data från de kommande månaderna, inklusive när den första räntesänkningen kommer att ske och hur många sänkningar som kommer att göras i år. De flesta Fed-tjänstemän räknar med två eller tre räntesänkningar i år. En utdragen fördröjning av inflationsförbättringen, inflationsförväntningar som spårar ur eller en oväntad nedgång på arbetsmarknaden kan dock förändra situationen avsevärt.

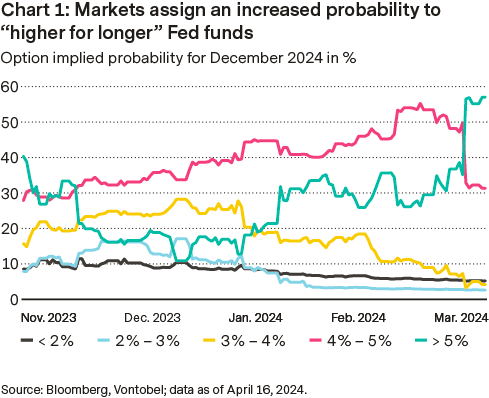

Den stora förändringen i marknadens prissättning är storleken på räntesänkningarna. I början av 2024 prissatte marknaden en sannolikhet på 10 procent för en styrränta på 2 procent eller lägre vid årets slut. Sedan dess har marknaden minskat dessa odds. Marknaden verkar prissätta gynnsamma ekonomiska utfall. För närvarande prissätter optionerna en 30-procentig sannolikhet för att styrräntan vid årets slut kommer att ligga mellan 4 och 5 procent, med en större sannolikhet för att den kommer att överstiga 5 procent (se diagram 1).

Försiktighet för krediter

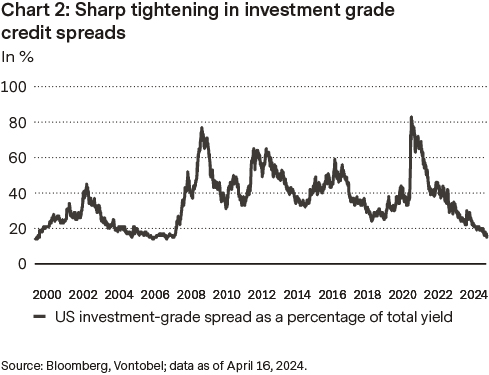

Optionsjusterade spreadar mot amerikanska statsobligationer, som speglar skillnaden i avkastning mellan stats- och företagsobligationer, är ett vanligt mått på fallissemangsrisk. Den kraftiga minskningen av kreditspreadarna för investment grade-obligationer har avsevärt minskat säkerhetsmarginalen för krediter. Spreadarna utgör nu mindre än 20 procent av den totala avkastningen på Bloomberg US Corporate Bond Index (se diagram 2).

Detta "pris för perfektion" uppmuntrar till ökad vaksamhet inom detta segment. Riskpremierna för högavkastande obligationer tickade upp till 329 punkter efter att ha sjunkit under 300 punkter den senaste månaden, vilket är den snävaste nivån på cirka tre år. High yield-obligationer kan komma under press i denna mycket osäkra miljö. Förväntningar om högre fallissemangsfrekvenser, i kombination med en ganska restriktiv penningpolitik, förväntas tynga detta segment. Den nuvarande värderingen av amerikanska högavkastningsspreadar innebär endast mycket blygsamma fallissemangsräntor och avsaknad av en avmattning på kort sikt.

Kan vinsterna hålla aktierna rullande?

Efter nästan fem månader i rad med en fantastisk utveckling har aktiemarknaderna befunnit sig i en bred konsolideringsfas sedan slutet av mars. Aktieinvesterare är belägrade med frågor. Kan den nuvarande vinstsäsongen hålla aktierna rullande? Kan den ekonomiska tillväxten stå emot högre räntor och trotsa att Fed förlänger sitt mantra "högre under längre tid, ingen brådska att sänka räntorna" eftersom man fortfarande är missnöjd med de framsteg som gjorts när det gäller att tämja inflationen?

Sedan oktober har omvärderingar varit den största drivkraften bakom börsutvecklingen, vilket återspeglar en förväntan på goda nyheter, allt från en mindre restriktiv penningpolitik till utsikterna för en mjuklandning.

Resultatet? I USA stängde S&P 500-index över sitt 50-dagars glidande medelvärde (den genomsnittliga stängningskursen under de senaste 50 handelsdagarna) i mer än 160 dagar i följd, vilket är den längsta sviten sedan den globala finanskrisen. Detta fenomen har endast inträffat vid sällsynta tillfällen sedan 1945. Men tre på varandra följande månadsutfall för den amerikanska konsumentprisinflationen som var högre än väntat, starkare amerikansk konsumtionsdata än väntat och ökande spänningar i Östeuropa och Mellanöstern, vilketenergipriserna sköt i höjden, var tillräckligt för att åter väcka inflationsoron till liv.

Feds "högre under längre tid"-berättelse och hökaktiga hållning drev upp räntorna och omkalibrerade marknadens förväntningar om att räntesänkningar var precis runt hörnet. Marknaderna räknade med upp till sju räntesänkningar i år i början av året, med början redan i mars. När detta skrivs har förväntningarna skiftat till mindre än två, med start tidigast under tredje kvartalet. Är världen tillbaka till samma centralbanksplan som förra sommaren, och är detta början på en starkare korrektion? Förmodligen inte. För det första, med tanke på bakgrunden med högre inflation och motståndet mot en pivot, i kombination med extremt hausseartat investerarsentiment i slutet av mars, är en konsolidering verkligen inte förvånande. Statistiskt sett har det i genomsnitt förekommit tre till fyra nedgångar på cirka 5 procent eller mer per år sedan 1920. För centralbankerna är den stora skillnaden jämfört med förra året att det tunga jobbet är gjort i och med att den ekonomiska tillväxten återhämtar sig globalt. Detta tyder på att vi närmar oss början på en ny konjunkturcykel. Om så är fallet kan den nyligen inledda rapportsäsongen visa på en fortsättning av de vinstöverraskningar som setts under de senaste kvartalen (se diagram 1), vilket i sin tur skulle ge stöd åt aktier.

Råoljan stiger och guldet glittrar

Israel-Hamas-konflikten har dominerat rubrikerna sedan oktober 2023. Mutli Asset-teamet skissade då på tre möjliga scenarier: ett scenario där konflikten förblir begränsad till Israel och Hamas, ett scenario där Hizbollah blir inblandat och ett scenario där "skuggkriget" mellan Israel och Iran eskalerar till en mer direkt konflikt. Det tredje scenariot blev verklighet i mitten av april då Iran skickade drönare och missiler mot Israel som svar på en israelisk attack mot Irans konsulat i Syrien tidigare samma månad (som Israel inte har tagit på sig det officiella ansvaret för).

Attacken markerade en ny, allvarlig fas i konflikten och pressade tillfälligt upp oljepriset över 90 dollar per fat (se diagram 1). Framöver beror mycket på hur konflikten utvecklas. Om det inte sker någon ytterligare eskalering kommer fokus förr eller senare att återgå till de viktigaste drivkrafterna (utbud, efterfrågan etc.). Den potentiellt högre geopolitiska uppmärksamheten på marknaderna i allmänhet kan dock kvarstå. I händelse av en ytterligare upptrappning kan högre oljepriser (även en oljeprischock) förväntas. Om en sådan chock skulle inträffa kan Organization of the Petroleum Exporting Countries och dess allierade (OPEC+) rycka ut till undsättning, eftersom de har cirka 5 miljoner fat per dag i reservproduktionskapacitet.

Många intressenter försöker att trappa ned situationen. USA:s president Joe Biden försäkrade Israels premiärminister Benjamin Netanyahu om sitt stöd, men varnade samtidigt för en israelisk vedergällning. I händelse av en israelisk vedergällningsattack skulle USA med största sannolikhet inte delta. Den saudiske utrikesministern uttryckte också stor oro över den militära upptrappningen i regionen och uppmanade alla inblandade parter att visa största möjliga återhållsamhet.

Guldets senaste uppgång kan inte enbart förklaras av geopolitik. Den gula metallen jagade den ena toppnoteringen efter den andra trots stigande amerikanska realräntor och dollarstyrka (vanligtvis motvind för guldet). En ofta använd förklaring är den starka efterfrågan från centralbankerna på tillväxtmarknaderna (Kina och Indien köpte guld i en sund takt).

Det kan finnas en annan, mindre uppmärksammad förklaring, nämligen att marknaden vet något som investerarna inte vet. När man tittar på den senaste tidens utveckling för guld och Bitcoin kan man inte undgå att märka att de är "förenade vid höften", dvs. en 1-procentig rörelse i guld motsvarar en ungefär 5-procentig rörelse i Bitcoin. Detta är förvånande, eftersom de båda vanligtvis ses som "konkurrenter". Man skulle kunna hävda att marknaderna blir alltmer oroade över den enorma mängden likviditet i systemet (se diagram 2) och söker sig till alternativa värdebevarare.

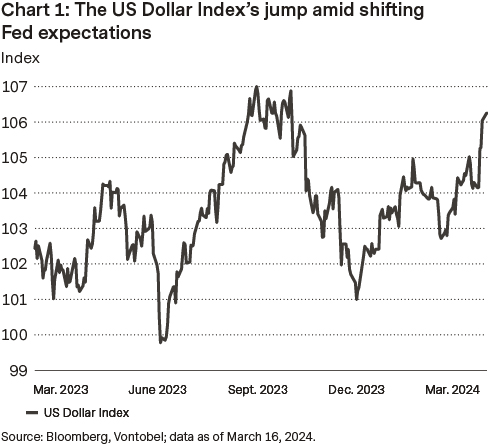

Uteblivna räntesänkningar stärker US-dollarn

US-dollarbjörnarna har upplevt en frustrerande start på 2024. Hittills i år har US Dollar Index stigit med cirka 5 procent (se diagram 1), med stöd av marknadsförväntningar som har skiftat från att Fed förväntar sig upp till sju räntesänkningar för 2024 till färre än två. En ny omgång av riskaversion filtreras också genom marknaderna, vilket förstärker US-dollarns framsteg.

Med tanke på den nuvarande höga nivån är potentialen för ytterligare vinster för US-dollarn sannolikt begränsad. Om kommande data och kommunikation tyder på att Fed bara kommer att skjuta upp sin första räntesänkning med några månader, men ändå genomföra flera räntesänkningar i år och nästa år, kan dollarbären snart ta överhanden igen.

Om indikationer från Fed däremot tyder på att räntesänkningar kanske inte kommer att ske i år, eller att ytterligare åtstramningar fortfarande krävs, skulle det sannolikt innebära att den senaste tidens dollarrally fortsätter. En sådan utveckling skulle understryka dol larns förstärkningstrend som svar på Feds penningpolitiska signaler.

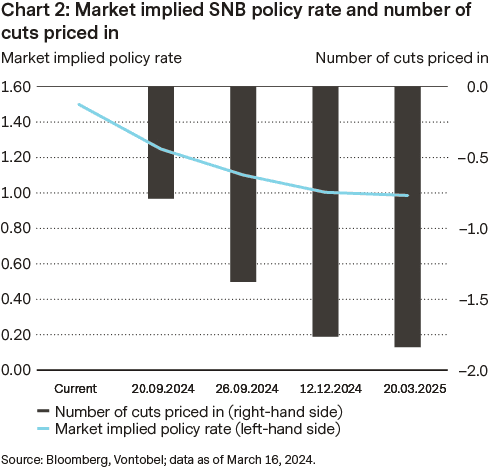

Kortlivad geopolitisk boost till schweizerfrancen

Även om en ny våg av geopolitiska spänningar gav visst stöd till schweizerfrancen är de underliggande fundamenta oförändrade: den schweiziska centralbanken (SNB) står inför en betydande duvaktig risk, vilket indikerar en potentiell ytterligare nedgång för francen. Trots svagare inflationsdata för konsumentpriserna i Schweiz fortsätter marknaderna att förvänta sig en begränsad sänkningscykel för SNB, med endast två ytterligare sänkningar inräknade för i år, vilket i slutändan skulle sänka styrräntan till 1 procent (se diagram 2). Den schweiziska inflationen visade en oväntad inbromsning, vilket förstärkte SNB:s beslut att sänka räntan förra månaden. SNB överraskade investerarna genom att sänka styrräntan förra månaden, vilket var den första åtgärden av sitt slag bland centralbankerna i G-10 sedan den globala inflationstoppen.

I mars ökade de schweiziska konsumentpriserna med endast 1 procent på årsbasis, vilket var den lägsta ökningen på två och ett halvt år, i motsats till den ökning på 1,3 procent som ekonomerna hade prognostiserat. Inflationsnedgången var brett baserad, vilket tyder på att inflationstrycket avtar snabbare än väntat i Schweiz. Den avgående SNB-chefen Thomas Jordan uttryckte förtroende för att det finns en "mycket liten risk" för att inflationen ska stiga över den övre gränsen på 2 procent i centralbankens mål. SNB hade tidigare räknat med en måttlig acceleration i inflationen under det andra och tredje kvartalet, främst driven av förväntade hyreshöjningar.

Skribenter

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Cross-Asset Strategist

Risker

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.