Investerare osäkra på inflationsdata

Medan förväntningarna stiger på att Fed ska börja sänka räntorna 2024 gäller det motsatta i Japan, där den tidigare nollräntepolitiken närmar sig sitt slut. Detta kan stärka den japanska yenen mot USD. Aktiemarknaden förväntar sig att centralbankerna har gjort sina sista räntehöjningar. Den amerikanska KPI-siffran för november, som publiceras på tisdag den 12:e, visar att marknaden är fortsatt osäker kring räntor och inflation.

Veckans fall: Yen kan stiga när Japan överger sin nollräntepolitik

I ett tal inför det japanska parlamentet på torsdagen den 7 december sade Bank of Japans chef Kazuo Ueda att hanteringen av penningpolitiken kommer att bli svårare nästa år. Det kommer att finnas olika alternativ för att justera styrräntan om den stiger.

Ueda spädde på spekulationerna om att nollräntan snart kommer att tas bort. Han sade att Bank of Japan har flera alternativ för att justera sin styrränta om räntorna kan höjas: "Vi har ett antal alternativ. Vi kan höja den ränta som finansiella institutioner betalar på reserver hos BOJ eller återuppta dagslåneräntan, men vi har inte beslutat vilken ränta vi ska sikta på. Beslutet om att behålla räntan på noll eller höja den till 0,1 procent och i vilken takt, allt detta kommer att bero på den ekonomiska och finansiella utvecklingen vid den tidpunkten".

Bara en dag tidigare antydde Ryozo Ikimino, vice-guvernör för Bank of Japan, att centralbanken snart kan avsluta världens sista negativa räntepolitik, vilket är den tydligaste signalen från BOJ-ledningen fram till nu. Hushållssektorn, som är den främsta källan till överskottssparande, kommer att se sin betalningsbalans förbättras avsevärt. Finansinstituten kan utsättas för viss press på kort sikt, men de kan också förbättra avkastningen på sina investeringar genom att ersätta sina innehav med nya obligationer. Effekterna kommer att variera från företag till företag. Den negativa effekten på vissa företag kan dock bli betydande.

Handlare ökar snabbt satsningarna på att Bank of Japan kommer att avsluta negativa räntor så tidigt som denna månad. Marknadsreaktionen förvärrades ytterligare av en dålig auktion av japanska 30-åriga statsobligationer. Den 30-åriga JGB-räntan steg 9,5 punkter till 1,690%. En uppgång från 1,61% efter att auktionsresultatet för obligationen meddelats. Bid-to-cover ratio, som jämför totala bud med antalet sålda värdepapper, var den lägsta sedan 2015 på 2,62. Den 10-åriga JGB-räntan steg 10,5 punkter till 0,750%, en dag efter att ha nått en tre och en halv månad låg nivå på 0,620%.

Dessutom ökade Uedas kommentarer uppåttrycket på yenen. Yenen utökade sina starka vinster på fredagen förra veckan och publicerade sin bästa vecka mot dollarn på nästan fem månader.

Dessutom hotar insamlingsskandalen att ytterligare försämra premiärminister Fumio Kishidas sjunkande popularitet. Enligt lokala medier kommer åklagare i Tokyo att börja utreda flera dussin lagstiftare från det liberaldemokratiska partiet (LDP), inklusive nuvarande ministrar, över mer än 100 miljoner yen i insamlingsintäkter som inte finns i officiella register. Tjänstemän med koppling till Abe-fraktionen i LDP kommer att bytas ut, vilket kommer att göra det lättare för Bank of Japan att börja höja räntorna. Fraktionen leddes tidigare av den avlidne premiärministern Shinzo Abe, som försökte bryta åratal av deflation genom en expansiv penningpolitik.

För närvarande verkar Feds räntehöjningscykel närma sig sitt slut. Deprecieringstrycket på yenen bör mildras om Japan slutligen beslutar sig för att avsluta den negativa räntepolitiken. Vi ser detta som en föraning om en mycket starkare yen nästa år.

USD mot JPY, ettårigt dagligt diagram

USD mot JPY, femårigt veckodiagram

Kommentarer till makro

De amerikanska börserna stängde högre förra veckan efter att starka sysselsättningssiffror publicerats fredagen den 8 december. Antalet sysselsatta utanför jordbrukssektorn ökade med 199.000 personer i november mot förväntade 180.000 personer, vilket tyder på att den amerikanska ekonomin är starkare än väntat. Den 10-åriga amerikanska statsobligationsräntan steg med 7-8 punkter, medan den 2-åriga räntan steg med 10-12 punkter kort efter publiceringen.

Aktiemarknaderna förväntar sig att centralbankerna ska vara klara med räntehöjningarna. ECB:s första räntesänkning väntas redan i mars 2024. Detta förväntas följas av en sänkning till 2,50% i slutet av 2024. Fed väntas sänka räntan för första gången i april 2024. Denna vecka har vi räntebesked från FED idag, onsdagen den 13 december 2023, och från ECB torsdagen den 14 december 2023.

På tisdagen den 12:e kom den amerikanska KPI-siffran för november in på en årstakt på 3,1%. Detta var i linje med förväntningarna, men S&P500 Index föll initialt på nyheten för att kort därefter återhämta sig. Svenska KPI-siffror för november väntas torsdagen den 14 december.

Preliminära data för tillverknings- och tjänstesektorn, inköpschefsindex, kommer att publiceras fredagen den 15 december för både USA och euroområdet.

Tysk 2-årig statsobligationsränta (i %), ettårigt dagligt diagram

Tysk 2-årig statsobligationsränta (i %), femårigt veckodiagram

Årshögsta, och nedåtrisken växer sig större

Risken har förskjutits till nedsidan, åtminstone ur ett tekniskt perspektiv. Grafen nedan illustrerar att MACD har genererat en mjuk säljsignal för S&P 500. Ett brott under 4 500 och nivåer runt 4 420 kan vara nästa. Men om det av någon anledning skulle finnas mer energi kvar för tjurrallyt, finns nästa nivå på uppsidan mellan 4 700 och 4 800.

S&P 500 (i USD), tvåårigt dagligt diagram

S&P 500 (i USD), veckovis femårsdiagram

Räntorna i USA är för närvarande på väg upp efter KPI-siffrorna i november. Det adderar till nedåtrisken i Nasdaq 100. Ett brott på nedsidan under 16 000 och en gapstängning vid 15 530 kan vara nästa steg.

Nasdaq 100 (i USD), tvåårigt dagligt diagram

Nasdaq 100 (i USD), veckovis femårsdiagram

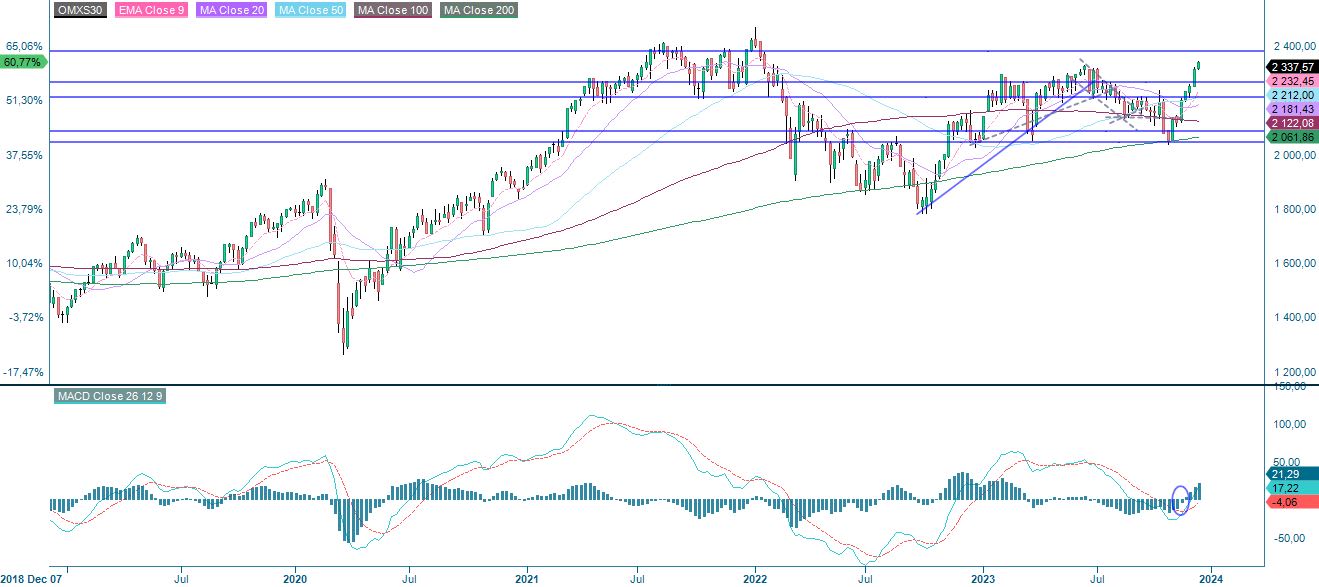

After a super strong rally in OMXS30, the index is overbought, approaching 80 levels for the RSI. Support on the downside is found around 2,670. Resistance on the upside is found just above the 2,400 level.

OMXS30 (i SEK), tvåårigt dagligt diagram

OMXS30 (i SEK), veckovis femårsdiagram

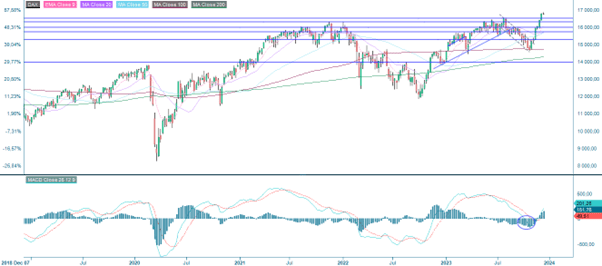

DAX har fortsatt sin uppgång. RSI ligger återigen på en överköpt nivå och risken på dessa nivåer bör ligga på nedsidan. Stöd på nedsidan finns kring 16.470.

DAX (i EUR), dagligt 1-årsdiagram

DAX (i EUR), veckovis femårsdiagram

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100 dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: konvergensdivergens för glidande medelvärde

Risker

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.