Obligationer attraktiva när räntorna stiger

Den amerikanska tioåriga statsobligationsräntan närmar sig 5%, vilket är den högsta nivån sedan finanskrisen 2008-2009. Det finns en risk att investerare kommer att övervikta obligationer, vilket kan dra ned aktierna. Vinstsäsongen för Q3 fortsätter, med S&P500 Information Technology-sektorn i fokus denna och nästa vecka.

Veckans fall: När toppar de amerikanska räntorna?

Den amerikanska tioåriga statsobligationsräntan har stigit kraftigt sedan juli 2023, från fyra procent till över fem procent i dagsläget. Det är den högsta nivån på mer än 15 år, t.ex. sedan före den globala finanskrisen 2008-2009. Den amerikanska ekonomin har hittills under 2023 varit mer motståndskraftig än väntat. Dessutom har oljepriserna stigit stadigt under de senaste månaderna och drivit på ränteuppgången. Det finns också utbudsfaktorer som spelar in, t.ex. att Federal Reserve minskar sin balansräkning, som har ökat kraftigt efter de omfattande kvantitativa lättnadsprogrammen (QE).

Tioårig amerikansk statsobligationsränta vs WTI-oljepris i USD (årlig procentuell förändring), ettårigt diagram

Ur ett investerarperspektiv ser en avkastning på fem procent attraktiv ut jämfört med andra finansiella tillgångar. Till exempel ligger den amerikanska tioåriga statsobligationsräntan nära den så kallade earnings yield, eller det omvända förhållandet mellan pris och vinst på S&P 500. Teoretiskt sett bör investerare överväga att allokera kapital från aktier till obligationer i detta scenario, eftersom det nästan inte finns någon riskpremie för aktier jämfört med obligationer. Historiskt sett bör amerikanska obligationer också vara en tillflyktsort under geopolitiska oroligheter, som konflikten mellan Israel och Hamas.

Det finns också en fråga om timing. Om inflationen är mer envis än väntat kan det komma ytterligare uppgångar i räntorna på kort sikt. Under de kommande två veckorna finns det viktiga signaler att hålla utkik efter. Fredagen den 27 oktober publicerar US Bureau of Labor Statistics prisindex för personliga konsumtionsutgifter för september. Federal Reserves föredragna inflationsmått - kärn-PCE (Personal Consumption Expenditures), som utesluter livsmedels- och energipriser - förväntas öka med 3,7% från ett år tidigare, långsammare än augusti 3,9%. Nästa vecka kommer uppgifterna om sysselsättningskostnadsindex för Q3 2023 sannolikt att vara i fokus för ytterligare ledtrådar om vart räntorna kan vara på väg. Slutligen kommer FOMC-mötet (Federal Open Market Committee) att hållas den 31 oktober och den 1 november. Marknaden förväntar sig att Fed håller styrräntan oförändrad på 5,25 till 5,50 procent. Vissa menar att ett naturligt mål för den amerikanska tioårsräntan är Fed funds rate, det vill säga för närvarande cirka 5,4 procent. Detta för att avkastningskurvan ska bli flack. I så fall kan de amerikanska långräntorna ha en bit kvar innan de slutligen når sin topp.

Tioårig amerikansk statsskuldväxel (USD), ettårigt dagligt diagram

Tioårig amerikansk statsskuldväxel (USD), femårigt veckodiagram

Crude Oil WTI DEC 23 (i USD), femårigt veckodiagram

Makrokommentarer

Kriget mellan Israel och Hamas i Gaza riskerar att eskalera och dra in grannländer och Iran. Denna oro tyngde aktiemarknaderna under förra veckan och kommer sannolikt att göra så under några veckor framöver. På längre sikt har dock geopolitiska konflikter inte visat sig ha någon bestående inverkan på marknaden.

De amerikanska aktiemarknaderna avslutade förra veckan svagt. Regionala banker föll med 5,3% och handlades till de lägsta nivåerna under våren då sektorn var i rampljuset efter att flera banker kollapsat efter att flera banker misslyckats. Tesla-aktien föll 9% efter torsdagens delårsrapport den 19 oktober och föll ytterligare nästan 4% på fredagen den 20 oktober. De aktier som utvecklades relativt bäst under fredagen den 20 oktober var aktier i icke-cykliska bolag.

Betydande aktieindexutveckling under en månad, detta år och fem år

Fram till fredagen den 20 oktober har cirka 85 S&P500-företag rapporterat sina resultat för det tredje kvartalet. 73% av S&P-företagen har rapporterat en positiv EPS-överraskning (Earnings per Share), medan 66% har rapporterat en positiv intäktsöverraskning. Dessa överraskningssiffror för vinst och försäljning ligger i linje med det historiska genomsnittet för S&P500-sektorn.

Informationsteknologisektorn, med namn som Microsoft, Alphabet, Meta Platforms och Amazon, kommer att rapportera sina siffror för Q3 2023 denna vecka. Inom informationstekniksektorn förväntas kommunikationsutrustning, programvara och IT-tjänster uppvisa en vinsttillväxt på 17%, 16% respektive 5%. Hårdvara, lagring och kringutrustning väntas uppvisa en vinsttillväxt på 0%. Sektorerna halvledare och elektronisk utrustning förväntas få det sämsta utfallet med en negativ vinsttillväxt på 3% respektive 12% under Q3 2023. Sammantaget är vinsttillväxtprognosen för S&P500 Information Technology-sektorn 4,8% under Q3 2023 och 13,4% under Q4 2023.

Har du ingen större riskaptit? Vad sägs om en spread?

S&P 500 är tillbaka runt stödnivåerna där indexet studsade i början av oktober. Är detta ett tillfälle att köpa då amerikanska räntor är på väg ned igen på kort sikt? Notera att MACD har genererat en mjuk säljsignal. Ändå kanske det är för de med stor riskaptit. Oavsett om riskaptiten är stor eller inte, kan det vara intelligent att hålla stoppförlusterna snäva - strax söder om 4 200. Målet kan placeras strax under 4 375.

S&P 500 (in USD), one-year daily chart

S&P 500 (i USD), femårigt veckodiagram

Nasdaq 100 är också tillbaka på stödnivån. Återigen kan en satsning mot den kortsiktiga trenden se attraktiv ut för dem med riskaptit. Stop-loss bör återigen hållas snävt, strax under 14 300-nivån. Målet kan sättas nära 15 075.

Nasdaq 100 (i USD), ettårigt dagligt diagram

Nasdaq 100 (i USD), femårigt veckodiagram

Även svenska OMXS30 handlas nära stödet. Man bör också notera att index ligger nära MA200 i veckocharten. Ur ett risk/reward-perspektiv talar utvecklingen för en kort position som öppnas efter ett brott under 2 050-nivån. Målet kan placeras runt 1 980. En Stop loss kan placeras strax över 2 100. Kanske kan en spread vara ett alternativ; lång S&P 500 och kort OMXS30?

OMXS30 (i SEK), ettårigt dagligt diagram

OMXS30 (i SEK), femårigt veckodiagram

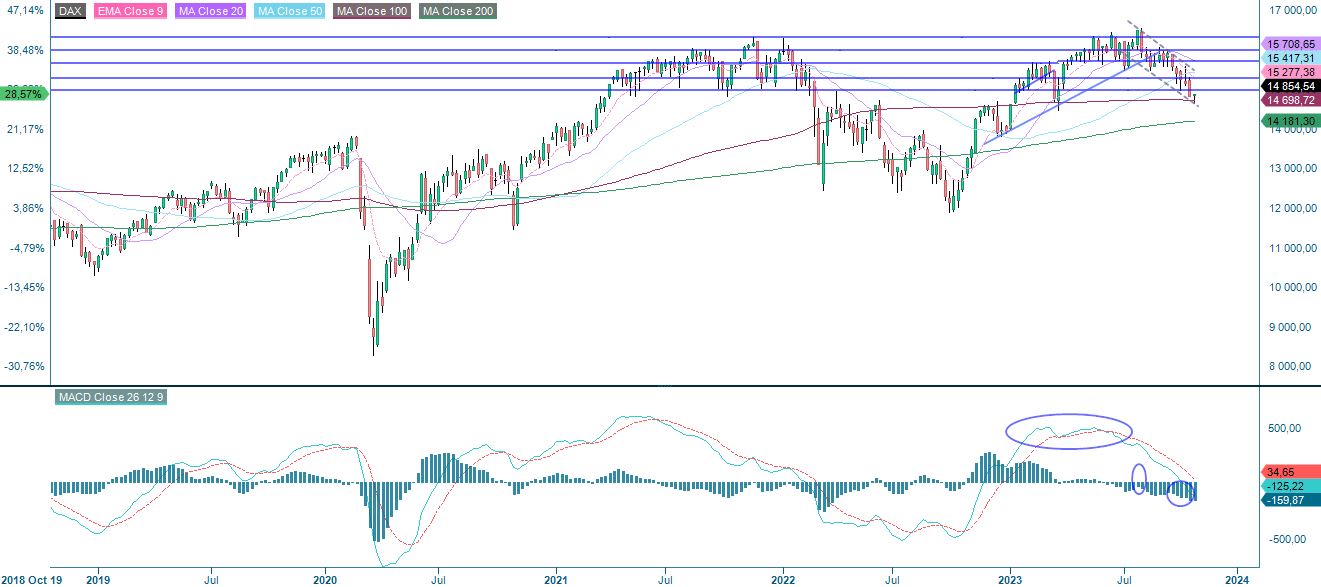

Ett kanske ännu mer attraktivt alternativ skulle kunna vara lång S&P 500 och kort DAX. I DAX kan en kort position öppnas i händelse av ett brott under 14 700 med ett mål runt 14 000. En stop-loss kan placeras runt 15 050.

DAX (i EUR), ettårigt dagligt diagram

DAX (i EUR), femårigt veckodiagram

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100 dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: konvergensdivergens för glidande medelvärde

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.