Oljebolag kan utgöra en relativt säker hamn i räntestormen

I min senaste krönika skrev jag om ihållande räntemotvind och därmed risk för fortsatt negativ trend i OMX efter brottet ned under 200-dagars. Jag tror fortfarande starkt på fallande börsindex kommande tolv månader. Det gäller som jag brukar påpeka även om centralbankerna svänger till expansiv penningpolitik. Kanske extra svag börs då på grund av det negativa signalvärdet med sänkta räntor.

Vad skulle man trots allt våga köpa i det här pessimistiska scenariot? Till att börja med är det hög risk att allt faller samtidigt i ett sådant övergripande så pass negativt investeringsklimat, så man ska inte räkna med att lyckas pricka in några absoluta vinnare, bara relativa vinnare. Guld kan visa sig vara en sådan relativvinnare, inte minst tack vare fallande räntor, vilket gör en nollavkastande gul sten lite mer attraktiv. Obligationer är också en potentiell vinnare. Möjligen skulle kryptovalutor också gå bättre än börsen. Det kan dock lika gärna bli tvärtom. Om det blir utflöden, risk-off och dash for cash så kan även Bitcoin och Ether falla snabbt inledningsvis. I det fallet är det bättre att hålla kontanter redan nu.

Om det nu ska ned ordentligt på grund av höga (bo)räntor, svag ekonomi, minskad konsumtionsutrymme och mindre pengar över till konsumtion och investeringar så är både detaljhandel och verkstad svaga kort i närtid. Aktierna måste sannolikt ner innan stimulanser ger utrymme för nya rallyn. Även oljeföretagen är cykliskt känsliga, bland annat pga lägre energiefterfrågan i lågkonjunkturer. På sistone har ändå oljepriset gått upp. Det signalerar att det finns ett utbudsproblem i sektorn. Producenterna verkar inte vilja (eller kunna) öka produktionen. De säljer hellre oljan dyrt men lägre volym än pressar ut volymer till onödigt låga priser. De stora amerikanska oljejättarna ConocoPhillips, Exxon, Chevron samt det lite mindre Occidental kan alla vara intressanta i sammanhanget. Åtminstone borde man gradvis öka sitt innehav på svaga dagar. Trots eftersläpande negativa efterfrågeeffekter av den pågående räntestormen är energi inget man kan vara utan. När producenterna håller igen fortsätter det att vara efterfrågeobalans med övervikt för köparna. Då energi är något alla måste ha krävs högre oljepriser innan några köpare hittar alternativ eller några producenter till sist piskar igång mer produktion. Det blir de stora oljebolagen säkrast vinnare på.

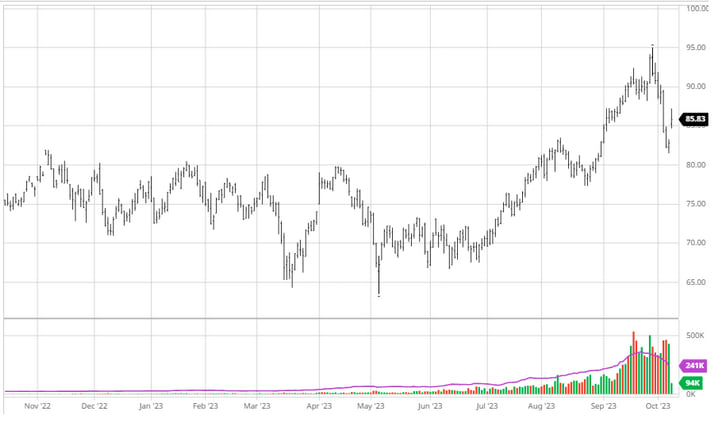

XLE energiindex har svängt måttligt mellan $75-85 i år

XLE energiindex (i USD), veckovis femårsdiagram

Exxon till exempel har bara stigit 6,5 procent i år, hälften så mycket som oljepriset trots en rejäl operationell hävstång. Chevron har samtidigt faktiskt fallit med 6 procent. Conoco har stått i stort sett stilla i år, och Occidental är upp 3% både senaste veckan och hittills i år. Sedan juni har WTI-olja ökat från 67 till 91 dollar per fat, dvs plus 36 procent. Investerarna verkar ovanligt tveksamma inför utvecklingen. Det torde finnas stor uppsida för aktierna så länge inte oljepriset faller kraftigt.

En överraskande kall vinter och potentiella ryska exportbegränsningar kan ge ytterligare stöd åt höga oljepriser. Om man törs gå ut på riskspektrumet så finns till exempel det mellanstora brasilianska bolaget Petrobras som alternativ. P/E-talet är officiellt mycket lågt på 3-4 gånger vinsten, men kursen har stigit 50% på kort sikt så det gäller att ha starka nerver för att våga köpa aktien precis nu. I Sverige finns även minstingbolaget Africa Oil men det har bara en miljard dollar i marknadsvärde. Africa Oil väntar på konkreta resultat från Venus-projektet. Trots ett bakslag nyligen i ett intilligande borrhål förefaller det sannolikt att bolaget snart kan demonstrera en enorm fyndighet i Venus-projektet. Både Africa och Petrobras kan ha 50% uppsida utan att bli dyra. Återköp kan hjälpa till i den processen.

Crude Oil WTI 23 nov (i USD), ett års dagligt diagram

Råolja WTI Nov 23 (i USD), femårigt veckodiagram

Notera att både oljepriset och XLE.energibolagsindex har gått ganska bra de senaste tre månaderna så visst finns det risk för bakslag. Till skillnad från för det mesta av övriga akter tror jag dock att dippköpande kan löna sig ganska fort i den här sektorn. De låga värderingarna i absoluta tal räknat ger dessutom staying power om kurserna skulle falla exempelvis på grund av rotation till andra sektorer eller försäljningar som syftar till ökad andel kontanter eller omviktning till andra tillgångsklasser såsom obligationer, fastigheter eller råvaror.

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.