Ett högre oljepris har gynnat US-dollarn

En stark amerikansk ekonomi och på senare tid ett högre oljepris förklarar mycket av dollarns styrka under 2023. Efter 2020 har det omvända förhållandet mellan US Dollar Index och råoljepriset gradvis blivit positivt. Feds räntebesked senare idag och Inköpschefs Index-siffror för september från Frankrike, Tyskland, Storbritannien och USA på fredag kan påverka marknaderna denna vecka.

Veckans case: En stark amerikansk ekonomi och stigande oljepriser har gett stöd åt USD

I början av året trodde Wall Street att huvudlinjen på valutamarknaden 2023 skulle vara en "baisseartad US-dollar", men nu har man överraskats av den starka dollarn. USD föll tillbaka kort i år men steg sedan oväntat, från att falla under 100 till att stiga över 105. Den 8 september bröt det amerikanska dollarindexet en sällsynt åtta veckors vinstsvit, den längsta sedan 2014.

USD-index (DXY), femårigt veckoschema

Med dollarns uppgång "lider" i allmänhet de icke-amerikanska valutorna. Under den senaste månaden har alla världens större valutor fallit mot den amerikanska dollarn, med euron ned mer än 5,4% sedan toppen i juli. Yenen bröt igenom 147 till en 10-månadershögsta mot US-dollarn, och den kinesiska yuanen och indiska rupien deprecierade också till en ny lägsta nivå i cykeln.

Samtidigt är den amerikanska inhemska ekonomin under relativ press. Samtidigt har Rysslands förlängning av produktionsnedskärningarna för råolja ökat inflationsvariablerna. Om den amerikanska inflationen återhämtar sig mer än väntat kan Federal Reserve ompröva den politiska inriktningen, och den amerikanska dollarns rally kan pågå längre.

Dollarn är starkare än väntat på grund av den amerikanska ekonomins motståndskraft. Efter en rad positiva ekonomiska data i USA de senaste veckorna har recessionsspelen sjunkit kraftigt, och chanserna för en så kallad mjuklandning för ekonomin blir alltmer troliga.

Förra veckan steg det amerikanska ISM-indexet för icke-tillverkande industri kraftigt till 54,5 och även sysselsättningen i orderingången förbättras. Den har en mycket mindre inverkan på BNP än ISM:s tillverkningsindex. Antag dock att indikatorn är högre än väntat. I så fall bör den amerikanska dollarn betraktas som solid / bullish, medan den amerikanska dollarn bör betraktas som svag / bearish om indikatorn visar sig vara lägre än väntat. Veckoansökningar om arbetslöshetsförsäkring på 220.000 mot förväntningarna på 225.000 antydde att avkylningstakten på den amerikanska arbetsmarknaden förblir begränsad och kan ta längre tid att nå Feds mål. Den gynnsamma makrodatan kan öka sannolikheten för att Federal Reserve höjer räntan igen under Q4 2023, fördröja Feds räntesänkning och öka sannolikheten för en mjuklandning av den amerikanska ekonomin.

Däremot är det svårt att vara optimistisk om den ekonomiska situationen i Asien och Europa. Eurozonens BNP-tillväxt reviderades från 0,3% till 0,1% under det andra kvartalet 2023, inflationen var fortsatt envis och risken för "stagflation" ökade.

Högre oljepriser ger också stöd åt en starkare US-dollar. En samordnad produktionssänkning av Saudiarabien och Ryssland tidigare i år har bidragit till att oljepriserna stigit över 90 dollar per fat för första gången sedan november 2022. De stigande oljepriserna har utlöst inflationsrädsla, ökat statsräntorna och stärkt den amerikanska dollarn. Dessutom kommer dollarn att gynnas mer när energikostnaderna stiger eftersom USA är en nettoexportör av oljeprodukter.

WTI-oljepris (USD per fat), femårigt veckodiagram

Efter 2020 har det omvända förhållandet mellan US-dollarindex och råoljepriserna gradvis blivit positivt. Med andra ord, ju högre oljepriset är, desto starkare är det amerikanska dollarindexet. Dollarindex kan fortsätta att stärkas om de globala oljepriserna fortfarande har utrymme att stiga. OPEC:s senaste prognos tyder på att den globala bristen på råolja under det fjärde kvartalet kommer att vara mer än 3 miljoner fat per dag, vilket innebär att oljepriserna sannolikt kommer att fortsätta att stiga.

EUR/USD, ett års dagligt diagram

Antag att återhämtningen av energiinflationen främjar Konsument Pris Index (KPI) i USA, som fortsätter att stiga. I så fall kan det få Federal Reserve att ompröva sin inriktning på styrräntan. Det kan påverka uppgången i US-dollarn. Skulle den amerikanska inflationen börja falla tillbaka har räntehöjningscykeln för US-dollarn avslutats, vilket försvagar en av stödfaktorerna för US-dollarn.

EUR/USD, femårigt veckoschema

Macro comments

Den Europeiska Centralbanken (ECB) höjde sin depositränta med 25 punkter till 4,00 % torsdagen den 14 september, vilket var i linje med förväntningarna. Ordförande Christine Lagarde sade att ECB förmodligen hade nått den räntenivå som anses lämplig för att dämpa inflationen. Detta stärkte sentimentet på aktiemarknaderna.

Viktiga aktieindex utveckling på en månad, ett år och fem år

De amerikanska aktiemarknaderna föll på fredagen den 15 september. Halvledarindex föll med 3% på rykten om att Taiwan Semiconductor Manufacturing Company oroar sig för minskad efterfrågan. Chiptillverkaren uppgavs ha bett sina leverantörer att senarelägga leveranser på grund av lägre efterfrågan. De flesta stora teknikaktier, inklusive Microsoft, Amazon och Meta, föll på dessa rykten.

Idag, onsdag den 20 september, lämnar Fed räntebesked följt av Powells presskonferens (20:00 och 20:30 CET).

Från USA kommer på torsdagen, den 21 september, Philadelphia Fed index för september, veckovis arbetslöshetsdata, hushållens konfidensindikator för juli samt försäljning av befintliga bostäder i augusti. Vi får också räntebesked från Bank of England och centralbankerna i Sverige, Norge och Schweiz.

De viktigaste makronyheterna på fredagen den 22 september är Inköpschefs Index-siffrorna för september från Tyskland, Frankrike, Storbritannien och USA.

Risken skiftade till nedsidan inför Fed

I USA kämpar S&P 500 med att hitta en riktning inför dagens räntebesked från Fed. Grafen nedan visar att S&P 500 konsoliderar i en neutral kilformation. Om kilen bryts på uppsidan indikerar formationen en uppgång på ca 250 indexpunkter och vice versa. Notera MACD i veckocharten som har genererat en soft sell signal.

S&P 500 (i USD), dagligt 1-årsdiagram

S&P 500 (i USD), veckovis femårsdiagram

Nasdaq 100 är under press och handlas nära golvet i den stigande trendkanalen. Vid ett brott nedåt kan MA10, för närvarande vid 14 769, stå på tur.

Nasdaq 100 (i USD), dagligt 1-årsdiagram

Nasdaq 100 (i USD), veckovis femårsdiagram

I det dagliga diagrammet har OMXS etablerat en kort uppåtgående trend. Momentum är fortsatt negativt men förbättras. I veckocharten har indexet studsat upp fint på MA50.

OMXS30 (i SEK), dagligt 1-årsdiagram

OMXS30 (i SEK), veckovis femårsdiagram

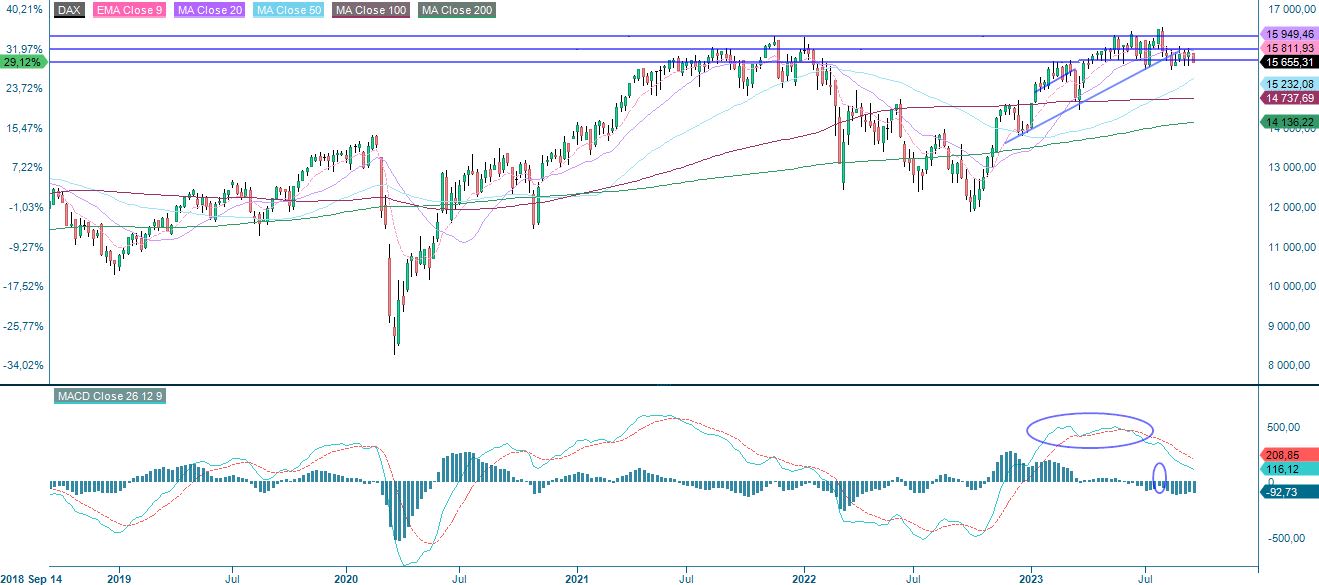

Liksom S&P 500 har tyska DAX svårt att hitta en riktning.

DAX (i EUR), dagligt 1-årsdiagram

DAX (i EUR), veckovis femårsdiagram

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100 dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: konvergensdivergens för glidande medelvärde

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.