Dags att hedga sig i VIX och USD

Wagners kuppförsök i Ryssland på midsommardagen påverkade oväntat lite marknaden. Vi tror på en flykt till säkerhet där USD och i ännu högre grad i de amerikanska volatilitet indexet VIX för närvarande befinner sig på attraktiva nivåer.

Veckans fall: Geopolitik kan stärka den amerikanska dollarn

Kommer krigsdimman att skymma finansmarknaderna igen?

Ett försök till statskupp av legosoldatgruppen Wagner i Ryssland och Ukrainas pågående motoffensiv för att återta ryskockuperade områden är tecken på att krigets dödläge kan vara på väg att brytas. Detta skulle kunna bryta det relativa lugnet på finansmarknaderna under de senaste månaderna. Det är troligt att den positiva utvecklingen på aktiemarknaderna hittills under 2023 åtminstone delvis har understötts av avsaknaden av någon betydande utveckling i kriget. Detta har bidragit till att priserna på energi och råvaror har sjunkit, vilket har lättat på inflationstrycket.

Varken Ryssland eller Ukraina verkar vara redo för fredssamtal. Om någon av sidorna gör betydande territoriella landvinningar under sommaren kan risken för eskalering ske och marknadsturbulensen kan återvända. Om Ryssland till exempel drabbas av svåra motgångar på slagfältet kan man bestämma sig för att använda energi- och råvarupriser som vapen genom att skära ned flödena av t.ex. naturgas och spannmål. Om Ryssland vinner kommer det sannolikt att finnas ett ökat tryck för fler sanktioner mot Ryssland och krav på ytterligare Nato-engagemang.

USD stiger normalt under sensommaren

Det amerikanska dollarindexet har rört sig sidledes i år. Riskaptiten har förbättrats och t.ex. ECB har blivit mer hökaktig och höjer räntan snabbare än FED. I denna miljö har USD haft det lite kämpigt. Dollarn stärks dock som en säker hamn när de geopolitiska riskerna ökar. Därför kan det nu vara läge att öka USD-exponeringen för att förbereda sig för en mer osäker period under de kommande månaderna. Augusti och september brukar vara stabila perioder för den amerikanska dollarn.

Fed förväntas återuppta höjningarna

Medan Fed inte ändrade styrräntan vid det senaste FOMC-mötet i juni har sannolikheten för en höjning i juli ökat den senaste månaden, enligt CME Fedwatch, som ligger för närvarande på 72 procent. Inflationsdata (PCE) på fredag denna vecka kommer att ge ytterligare ledtrådar.

Fed förväntas höja styrräntan vid mötet i juli

USD mot EUR har varit i en negativ trend sedan slutet av förra året. Valutaparet är nära botten av handelsintervallet 2023, vilket tyder på att det finns utrymme för US-dollarförstärkning. Visserligen finns det några betydande tekniska motstånd ovanför 0,92 till 0,925-området från t.ex. MA50-nivån. Ett genombrott av detta motstånd kan bekräfta en signal att röra sig högre.

USDEUR, dagligt ettårigt prisdiagram

USDEUR, veckovis femårigt prisdiagram

Marknadskommentarer: Låga PMI påverkar marknaden mer än Wagner

De amerikanska och europeiska börserna föll på fredagen den 23 juni efter svagare PMI än väntat från Frankrike, Tyskland, Storbritannien och USA.

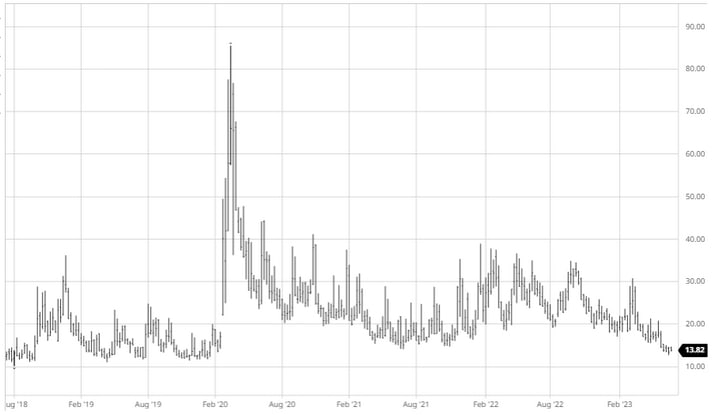

Wagner-gruppens militärkupp i Ryssland den 24 juni har inte påverkat marknaderna, bortsett från en viss nedgång i oljepriset. Oroligheterna i Ryssland, ett krigförande land med en betydande kärnvapenarsenal, har heller inte påverkat VIX, som ligger kvar på anmärkningsvärt låga nivåer. Man kan fråga sig vad som krävs för att VIX ska stiga, eftersom detta inte räckte.

VIX, tvåårig daglig graf

Marknadens riskaptit är fortsatt låg, vilket indikeras av att HYG (en ETF för amerikanska skräpobligationer) fortsätter att handlas i ett allt smalare och lägre intervall. Den största nedgången skedde under första halvåret 2022 då HYG föll med cirka 15 procent.

HYG, treårig daglig graf

HYG, femårigt veckovis graf

Vad händer härnäst under denna veckan

Nike kommer att offentliggöra sitt kvartalsresultat torsdagen den 29 juni. Räntehöjningarna har lett till en svagare konsumtion. Nikes rapport kommer att vara en viktig indikator på hushållens sentiment och en tidig signal för detaljhandelssektorn inför rapporteringsperioden Q2 2023.

I Sverige riktas fokus mot Riksbankens räntebesked på torsdag den 29 juni. Riksbanken väntas höja räntan med 25 punkter. Det pratas dock en del om en höjning med 50 punkter. Riksbanken kommer sannolikt också att vidta ytterligare åtgärder för att stärka kronan och dämpa den importerade inflationen.

Efter de hökaktiga signalerna från centralbankerna kommer veckans amerikanska PCE-inflation på fredag den 30 juni, vilket troligen kommer att vara en viktig datapunkt för marknaden. Trenden måste fortsätta att sjunka för att aktiemarknaden ska röra sig uppåt. Den amerikanska Core PCE-inflationen förväntas landa på 4,7% på årsbasis, samma som förra månaden.

Har risken förskjutits till nedsidan?

Oron för Feds aggressiva räntepolitik har ökat och investerarna har sålt av aktier. S&P 500 är tillbaka nere vid den tidigare motståndsnivån, som nu fungerar som stöd. MA20 kan hittas på dessa nivåer för att stärka stödet strax över 3 200. Man bör dock notera att MACD nyligen genererade en mjuk säljsignal. Ytterligare nedåtrisk är således i högsta grad närvarande från en teknisk synvinkel.

S&P500 index (i USD), tvåårigt daglig graf

S&P500 Index (i USD), femårigt veckovis graf

I den dagliga grafen gäller en liknande situation för Nasaq 100, där MA20 är den första stödnivån. Återigen har MACD genererat en mjuk säljsignal. Värt att notera är också RSI i veckovisa grafen som ligger på överköpta nivåer. RSI på överköpta nivåer är dock inte en säljsignal i sig. Ett potentiellt brott under 14 000, och detta ser lite skrämmande ut.

Nasdaq 100 (i USD), tvåårigt daglig graf

Nasdaq 100 (i USD), veckovis femårig graf

Microsoft är en tungviktare för både Nasdaq 100 och S&P 500. Efter att ha misslyckats med att etablera aktiekursen över det nya all-time-high har momentum fallit men fortfarande varit positivt, vilket illustreras av MACD i grafen nedan. Är nivåer strax söder om 320 USD nästa steg, där stöd kan hittas i den dagliga och veckovisa grafen?

Microsoft (i USD), tvåårigt daglig graf

Microsoft (i USD), veckovis femårig graf

Liten nedgång i OMXS30, men står den långsiktiga trenden på spel?

I det dagliga grafen hänger OMXS30 fortfarande på stödet som utgörs av MA100 och den stigande trendlinjen. Vid ett brott är nedsidan för närvarande begränsad, eftersom nästa nivå utgörs av Fibonacci 23,6 vid 2 193. Men avtagande momentum, som illustreras av MACD i den veckovisa grafen, är något oroande för den långsiktigt stigande trenden.

OMXS30 (i SEK), tvåårig daglig graf

OMXS30 (i SEK), veckovis femårig graf

Tyska DAX hänger liksom OMXS20 på ett stöd med begränsad nedåtrisk, då nästa nivå är runt 15 377. Återigen är ett avtagande momentum i den veckovisa grafen oroande för den långsiktigt stigande trenden.

DAX (i EUR), tvåårigt dagligt graf

DAX (i EUR), veckovis femårig graf

Det fullständiga namnet på förkortningar som använts i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Konvergensdivergens för glidande medelvärde

VIX, femårigt veckovis graf

Risker

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.