Väderförhållandena stöder bomullspriset

Bomull har handlats i sidled under en tid. Nu tyder väderförhållanden och minskade leveranser från Kina på att bomullspriserna kan stiga. I USA steg räntorna på grund av en stark sysselsättningsrapport i fredags och har fortsatt att stiga under veckan.

Veckans fall: Bomull kan vara rättvisande

Efter att ha nått en topp under sommaren 2022, med priser som inte hade setts sedan 2011, har bomullspriset sjunkit till de nivåer som rådde före pandemin. Sedan januari 2023 har bomullspriset rört sig i sidled. Den ökade osäkerheten om den förväntade framtida efterfrågan och det fasta utbudet har drivit handlarna mot andra mjuka råvaror som socker och kakao. Dock kan det vara på väg att svänga åt det andra hållet, eftersom några olika variabler kan driva i samma riktning, vilket innebär en uppgång för bomull.

Bomull odlas främst i och exporteras från Kina, Indien, USA och Brasilien. I allmänhet planteras bomull på våren, från april till maj, och skördas från augusti till november, även om det finns variationer beroende på latitud. I Brasilien planteras bomull i januari och februari och skördas i juli och augusti. Med tanke på dessa cykler befinner vi oss för närvarande i planteringssäsongen, och under planteringssäsongen är vädret ännu mer avgörande än vanligt. Västra Texas upplever blåsigt och torrt väder, vilket har blivit vanligare under de senaste åren. Även om havsvindarna håller på att förändras från La Nina till El Nino, vilket innebär mer fukt, förväntas vädermönstret komma in under årets sista månader. Sammantaget bör det förväntade torra och blåsiga vädret inte vara en stor drivkraft för de texanska jordbrukarna att påskynda planteringen av bomull under den här säsongen, vilket skulle kunna leda till ett mindre utbud. Efter den pågående planteringssäsongen kommer det att bli lättare att bedöma utsikterna för skörden under andra halvåret 2023. Med de nuvarande meteorologiska prognoserna i åtanke kan USA kanske bara klara av att möta en del av efterfrågan.

Denna potentiella exportnedsättning är inte begränsad till USA, eftersom Brasilien också kämpar. Under det första kvartalet 2023 minskade exporten från Brasilien med 56 % jämfört med föregående år. En perfekt storm av utmanande väderförhållanden i Brasilien i kombination med turbulensen i importländerna Pakistan och Bangladesh har inneburit att många kontrakt har avbrutits. Turkiet, en annan stor importör, har haft det svårt sedan jordbävningen, men efter det pågående valet kan efterfrågan komma att öka igen. Den största producenten och exportören Indien har haft en låg export i början av 2023 och har

inte lyckats nå upp till siffrorna från 2022. Historiskt sett exporterar man mer än man importerar, men råvaran beräknas vara i balans 2023. Kina har däremot hindrats av förbudet mot bomull från Xinjiangprovinsen efter avslöjanden om tvångsarbete i regionen. Dessutom kan den uppdämda efterfrågan från textilarbetare i länder som Vietnam, som vanligtvis får hälften av sin bomull från Kina, med tanke på det torra vädret ge bränsle åt den efterfrågade elden.

Sammanfattningsvis tyder allt på att bomullspriserna kan komma att stiga när det torra och varma vädret i kombination med makroekonomiska faktorer leder till en minskning av bomullsutbudet. Efter tjurrusningen av socker- och kakaopriserna kan bomull vara redo att gå från sidledes till stigande priser. Medan de tidigare nämnda socker- och kakaomarknaderna är mindre, magrare och med kortare försörjningskedjor är bomull en stor industri med subventionerad produktion och en komplex försörjningskedja. Med hänsyn till detta kan den potentiella minskningen av utbudet ta längre tid att återhämta sig.

Cotton Future Jul 2023 (USD/Lbs), ettårig dagligt diagram

Cotton Future Jul 2023 (USD/Lbs), två års veckovist diagram

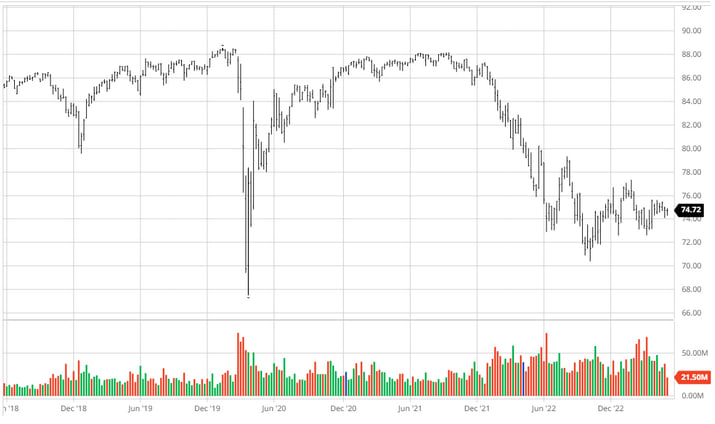

Cotton Future Jul 2023 (USD/Lbs), fem års veckovist diagram

Allmänna kommentarer om marknaden: Räntorna stiger efter en stark amerikansk jobbrapport

Efter fyra dagar i rad av nedgång vände S&P 500 i fredags förra veckan och steg med 1 %. Nasdaq steg med 2,3 % och Dow Jones med 1,7 %. Marknaden tog emot fredagens amerikanska sysselsättningsrapport väl medan räntorna steg. Sysselsättningen i USA ökade mer än väntat i april, 253 000 nya jobb tillkom jämfört med förväntningarna på 180 000. Sysselsättningstillväxten var brett baserad, med ökningar inom de flesta sektorer. Samtidigt minskade antalet nya jobb som skapats under de senaste två månaderna med 150.000. Lönerna steg med 0,5 % i månadstakt jämfört med marknadens förväntningar på 0,3 %.

Den amerikanska tvååriga statsobligationsräntan steg med 16 baspunkter till 3,97 %, medan den tioåriga statsobligationsräntan steg något mindre på fredagen den 5 maj. För närvarande har den amerikanska 2-åriga statsobligationsräntan stigit till 4,05 %. Sysselsättningsrapporten bidrog till att återuppliva tidigare obefintliga förväntningar på en räntehöjning i juni från Fed. Frågan om det amerikanska skuldtaket (där den amerikanska statsskulden når taket den 19 januari 2023) är fortfarande olöst. Söndagen den 7 maj sade USA:s finansminister Yellen att det inte fanns något rimligt alternativ till att höja skuldtaket.

Amerikansk 2-årig statsobligationsränta (i %), ettårig dagligt diagram

Efter den svaga utvecklingen av de amerikanska aktieindexen förra veckan har HYG, den amerikanska ETF:n för skräpobligationer, också sjunkit. HYG är en intressant indikator av flera skäl. För det första är den historiska korrelationen mellan HYG och S&P500 relativt god. För det andra återspeglar HYG investerarnas riskaptit för obligationer kopplade till företag med lägre kreditbetyg. I USA är olje- och energisektorn den största låntagaren av obligationer, medan fastighetssektorn i Sverige har utfärdat flest obligationslån.

HYG ETF i USA, ettårig dagligt diagram

HYG ETF i USA, femårig dagligt diagram

S&P500 Q1 2023 rapportsäsong och kommande vecka

För Q1 2023 (med 85 % av S&P 500-företagen som rapporterar) har 79 % av S&P 500-företagen rapporterat en positiv vinstöverraskning, medan 75 % har rapporterat en positiv intäktsöverraskning.

De bästa sektorerna är energi, där 90 % av resultaten för första kvartalet överträffade förväntningarna, informationsteknik, 89 %, och kommersiella tjänster, 87 %. De sektorer som har lägst andel bättre resultat än förväntat under Q1 är Utilities med 62 %, Financials med 64 % och Real Estate med 69 %.

Den 31 mars 2023 förutspådde analytiker en vinstminskning på -6,7 % för Q1 2023. Denna förväntade vinstminskning har minskat till -2,2 % per den 5 maj 2023.

För Q2 2023 har 44 S&P 500-företag utfärdat negativa vinstprognoser och 35 S&P 500-företag har utfärdat positiva vinstprognoser. För Q2 2023 räknar analytiker med en vinstminskning på -5,7 % och en intäktsminskning på mindre än -0,1 %.

Den här veckan kommer 32 S&P500-bolag att rapportera sina resultat för Q1 2023. Av de amerikanska storbolagen med ett börsvärde på över 100 miljarder USD kommer Disney att presentera sina siffror för Q1 2023 i dag, onsdagen den 10 mars.

I dag kommer de viktigaste makroekonomiska publikationerna att vara april månads tysk och amerikansk KPI (Consumer Price Index). I morgon, torsdagen den 11 maj, kommer Kinas KPI och PPI (Purchaser Price Index) för april tidigt på morgonen, ett räntebesked från Bank of England och amerikansk PPI för april senare under dagen. På fredag den 12th får vi april-KPI data från Frankrike och Spanien och Michigan-index för maj i USA.

Risken är fortfarande nedåtriktad

Diagrammet nedan visar att S&P 500 har svårt att hitta en riktning. Risken är dock fortfarande lutande mot nedsidan ur ett tekniskt perspektiv. Som stöd på nedsidan fungerar MA50, som för närvarande ligger på 4 054, vilket är ett stöd. Ett brott under denna nivå är bearish, vilket gör att den negativa divergensen mellan MACD och indexet kan ta ut sin rätt. Vid ett brott över motståndsnivån kring 4 180 kan nivåer kring 4 300 testas.

S&P 500 (i USD), tvåårig dagligt diagram

S&P 500 (i USD), veckovist diagram på fem års sikt

Nasdaq 100 ligger fortfarande runt motståndet mellan 13 000-13 100, ovanför MA20. De robusta rapporterna från tekniksektorn hjälpte inte indexet att bryta över är något besvärande. Negativ divergens kan återigen hittas mellan indexet och MACD. Vid ett brott under den stigande trendlinjen och MA100, runt 12 800 är det bearish, och MA200, runt 12 090, står kanske på tur. Vid ett brott uppåt är nästa motståndsnivå nära 13 685.

Nasdaq 100 (i USD), tvåårig dagligt diagram

Nasdaq 100 (i USD), femårigt veckovist diagram

OMXS30 handlas för närvarande under MA20, men både MA50 vid 2 205 och MA100 vid 2 190 stöder indexet underifrån. Ett brott under dessa nivåer är nedåtgående, och MA200, för närvarande vid 2 084, kan mycket väl stå på tur.

OMXS30 (i SEK), ettårig dagligt

OMXS30 (i SEK), femårig veckovist diagram

Tyska DAX verkar alltid ha kraft, eftersom den nyligen testade motståndet söder om 16 000. Notera återigen den negativa divergensen mellan indexet och MACD. Det behövs en nedgång för att samla energi.

DAX (i EUR), ettårig dagligt diagram

DAX (i EUR), veckovist diagram på fem års sikt

Det fullständiga namnet för förkortningar som använts i föregående text

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average konvergens divergens

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.