Ökad oro för amerikanska banker samtidigt som VIX är på 12 månaders lägsta nivå

Oro för regionala banker drev de amerikanska räntorna nedåt i går. Marknaden väntar på räntebesked från Fed och ECB i veckan. VIX ligger på rekordlåga och attraktiva nivåer enligt vår mening. Vi tittar också på utmaningarna för SEK att stärkas.

Fed, ECB och amerikanska sysselsättningsmeddelanden denna vecka

Fredagen den 28 april fokuserade New York-börsen på First Republic Bank efter nyheten att JP Morgan tar över den krisdrabbade banken för 10,6 miljarder dollar.

Räntorna steg i USA måndagen den 1 maj. Den amerikanska tvååriga statsobligationsräntan steg till 4,14 procent, en ökning med cirka tio baspunkter jämfört med fredagen den 28 april. En bidragande orsak var att inköpschefsindex för industrin kom in något högre än väntat. PMI för industrin steg till 47,1 i april från 46,3 i mars. Konsensus låg på 46,8. I Kina sjönk industri-PMI till 49,2 från 51,9 föregående månad och tjänste-PMI sjönk till 56,4 från 58,2.

I går var räntorna nedåt på ökad oro för de regionala bankernas hälsa i USA. Den amerikanska tvååriga statsobligationsräntan handlades på 3,99 procent på tisdagskvällen den 2 maj.

På torsdag den 4 maj meddelar ECB sitt räntebeslut. I euroområdet är kärninflationen fortfarande stigande. Av den anledningen är en räntehöjning nästan oundviklig. Obligationsmarknaden förväntar sig ytterligare två räntehöjningar från ECB. För Feds del väntas den sista räntehöjningen i denna ekonomiska cykel onsdagen den 3 maj.

Fokus på skuldtaket i USA har ökat. Yellen flaggade den 1 maj för att den amerikanska staten kan få slut på pengar redan den 1 juni. Vissa åtgärder innebär att datumet kan flyttas fram några veckor. Biden kommer att diskutera skuldtaket med ledarna för den amerikanska kongressen nästa vecka.

Vi får sysselsättningsdata från USA onsdagen den 3 maj och fredagen den 5 maj. Onsdagens ADP-siffror väntas visa 150 000 nya jobb, jämfört med 145 000 nya jobb förra månaden. När det gäller fredagens Non-Farm Payrolls räknar marknaden med att 180K nya jobb ska ha skapats i USA, jämfört med 236K nya jobb förra månaden.

Tysklands 2-åriga statsobligationsränta (i %), tvåårig dagskarta

Under den senaste veckan har Nasdaq stigit med 1,4 % till följd av robusta kvartalsrapporter från några betydande IT-jättar. Nikkei ökade med cirka 2 % förra veckan. Samtidigt fortsätter OMX30 att prestera svagt. Svenska bolagsrapporter från verkstadssektorn har varit starka, bland annat när det gäller orderingången. Men kumulativt sedan den 21 mars har endast 63 % av OMXS-företagen överträffat vinstförväntningarna för Q1 2023.

S&P 500 Q1 2023 resultat och kommande rapporter

För Q1 2023 (med cirka 53 % av företagen som rapporterar) har 79 % av S&P-företagen rapporterat en positiv vinstöverraskning, medan 74 % har rapporterat en positiv intäktsöverraskning. Det är en betydande förbättring på intäktssidan jämfört med förra veckan (21 april).

De tre främsta sektorerna när det gäller resultatutfall under Q1 2023 var Energi, Consumer Staples och Material, med 100 %, 99 % respektive 92 % av resultaten bättre än väntat. Utilities, Financials och Real Estate är de sämsta resultaten, med 56 %, 62 % och 63 % av resultaten för Q1 2023 bättre än väntat.

Den 31 mars 2023 förutspådde analytiker en resultatnedgång på -6,7 % för Q1 2023. Denna förväntade vinstnedgång har minskat till -3,7 % per den 28 april 2023.

För Q2 2023 har 28 S&P500-bolag utfärdat negativa vinstprognoser, medan 20 har utfärdat positiva vinstprognoser.

Den här veckan kommer 162 S&P 500-bolag att rapportera sina resultat för Q1 2023. Bland storbolagen kommer Qualcomm att publicera sin Q1-rapport onsdagen den 3 maj, Apple, Anheuser Busch och Conoco Philips torsdagen den 4 maj och Berkshire Hathaway fredagen den 5 maj.

Var försiktig där ute: Fortfarande nedåtgående ur ett tekniskt perspektiv

S&P 500 handlas under sina kortsiktiga glidande medelvärden, EMA9 och MA20, med negativ divergens till MACD-indikatorn. Ett brott under botten av den bearish rising wedge-formationen och formationen indikerar ett bakslag till nivåer runt 3 800, där motstånd finns. Observera att viktiga MA100 och MA200 måste brytas på vägen ner. Om det istället sker ett brott uppåt, över 4 200, är nästa nivå runt 4 300, där indexet toppade i augusti 2022. Därmed kan risk/avkastning vara mer attraktivt i det långa fallet.

S&P 500 (i USD), tvåårig dagskarta

I veckogrammet nedan är den korta trenden fortfarande uppåtriktad. Ett brott under EMA9 är dock inte bra för den kortsiktiga stigande trenden.

S&P 500 (i USD), veckokurva över fem år

Nasdaq 100 handlas nära sina kortsiktiga glidande medelvärden, EMA9 och MA20. Ett brott på nedsidan och MA100, som för närvarande ligger på 12 642, kan vara nästa steg. Om även denna nivå bryts är 11 000 nästa nivå, vilket den bearish rising wedge-formationen indikerar. Vid en fortsatt uppåtgående rörelse ligger nästa nivå runt 13 700.

Nasdaq 100 (i USD), tvåårig dagskarta

Nasdaq 100 (i USD), femårig veckokurva

I Sverige finns samma negativa divergens mellan indexet OMXS30 och MACD. OMXS30 stängde gårdagens handel nära MA20. Ett brott på nedsidan och MA100 vid 2 184 kan stå på tur. Nästa nivå därefter återfinns kring 2 135.

OMXS30 (i SEK), tvåårig dagskarta

OMXS30 (i SEK), femårig veckokurva

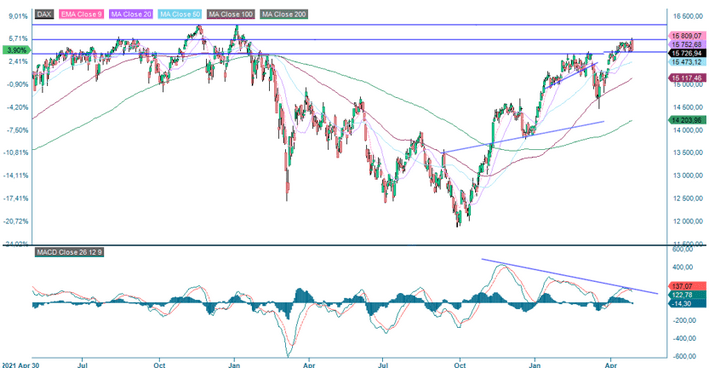

Dessutom stängde tyska DAX nära sina kortsiktiga glidande medelvärden, EMA9 och MA20. Fortsatt säljtryck och MA100, som för närvarande ligger på 15 473, kan komma att följa efter. På uppsidan måste 16 000-nivån brytas innan topparna från november 2021 och januari 2022, strax under 16 300, kan testas. Notera återigen den negativa divergensen mellan index och MACD.

DAX (i EUR), ettårig dagskarta

På veckokortet minskar momentumet, vilket illustreras av MACD-histogrammet.

DAX (i EUR), femårig veckokurva

VIX ligger fortfarande på låga nivåer

VIX handlas nära sin lägsta nivå på 12 månader. Se diagrammet nedan. Om aktiemarknaderna vänder söderut bör det finnas en viss potentiell uppgång i VIX.

VIX och S&P 500 (i USD), dagskarta för ett år

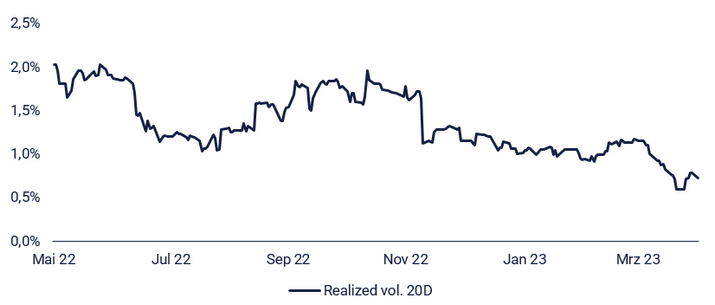

En del av förklaringen till de låga VIX-nivåerna är den låga realiserade volatiliteten i S&P 500, som också är nära sin lägsta nivå på 12 månader.

Realiserad 20D-volatilitet i S&P 500 (%), dagskarta för ett år

VIX (USD), Femårigt dagligt diagram

Veckans fall: Starkare SEK är en uppförsbacke

Den svenska centralbanken höjde sin reporänta med 50 räntepunkter till 3,5 % onsdagen den 26 april, vilket innebär att lånekostnaderna är de högsta sedan december 2008.

Styrräntan måste höjas för att påverka inflationen, som väntas sjunka och kronan stärkas. Efter tillkännagivandet sjönk den svenska kronan mot den amerikanska dollarn och euron. Denna depreciering beror sannolikt på att penningpolitiken har blivit stramare och att osäkerheten har ökat. Små ekonomier som Sverige tenderar att depreciera valutor i en miljö med ökad osäkerhet.

Den svenska kronan har dock deprecierat under det senaste decenniet, även under ekonomiska högkonjunkturer. Behovet av mer förtroende för att Riksbanken vill ha en starkare krona spelar in, liksom den lilla storleken på SEK i valutahandeln. Andra orsaker är bland annat effekterna av kontinuerligt höjda styrräntor på bostadsmarknaden i Sverige. Detta kan leda till ökad osäkerhet bland internationella investerare då marknadspriset på bostadsmarknaden har sjunkit, vilket kan leda till en betydligt minskad exponering mot finansmarknaden i Sverige då bostadsmarknaden är sammanflätad med finansmarknaden.

Som exportland har Sverige historiskt sett gynnats av en relativt svag valuta. Den tidigare riksbankschefen Stefan Ingves sade flera gånger att Riksbanken inte ogillade en svag SEK eftersom det gynnade svenska exportörer. Vissa valutahandlare minns fortfarande detta. Det har gett den nya riksbankschefen Thedéen en svår kamp för att stärka SEK.

I teorin borde det finnas en positiv korrelation mellan värdet på den svenska kronan och centralbankens styrränta. Andra makroekonomiska indikatorer, som överskott i bytes- och handelsbalansen eller nedgången i PMI för tillverkningsindustrin, borde indikera samma trend. Den fortsatta deprecieringen tenderar att tillskrivas förklaringar som den flytande växelkursen i Sverige, där förhållandet mellan utbud och efterfrågan bestämmer värdet. Marknadsaktörer har under långa perioder fortsatt att sälja kronan för amerikanska dollar, den så kallade "flight to quality".

Det har förekommit diskussioner om centralbanksinterventioner. Med andra ord säljer centralbanken obligationer och tar därmed pengar från penningmarknaden och minskar penningmängden, vilket borde leda till en appreciering av kronan. Enligt den svenska centralbanken är det dock för tidigt att använda detta instrument.

Scenariot med en apprecierande krona kan vara rimligt. Men detta deprecieringsmönster kommer sannolikt att fortsätta fram till slutet av 2023, när makroekonomisk stabilitet har uppnåtts.

Det underliggande instrumentet för nedanstående instrument är SEK per 1 EUR.

EUR/SEK, ett års dagsdiagram

EUR/SEK, femårig veckokurva

Det fullständiga namnet för förkortningar som används i den föregående texten:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average convergence divergence (rörligt medelvärde med konvergensdivergens).

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.