Motstridiga signaler i diagrammen över oljepriset

De amerikanska räntorna har stigit med 16-32 bps efter siffrorna från NFP (Non Farm Payrolls), som tyder på en stabil arbetsmarknad. Var uppmärksam på dagens amerikanska konsumentprisindex CPI. Våren, som börjar i april, brukar vara en stabil säsongsperiod för oljepriserna. Spotpriserna på olja är dock nu högre än terminspriserna.

De amerikanska räntorna stiger trots nästan perfekta NFP-siffror

Nonfarm Payrolls-rapporten på fredag 7th , april visade att 236 000 nya jobb skapades i USA i mars, nästan i linje med förväntningarna på 239 000 nya jobb. Den amerikanska arbetslösheten sjönk från 3,6 % till 3,5 %, medan löneökningarna stabiliserades på cirka 3,5 % på årsbasis. Antalet statsanställda ökade mer än väntat, medan nya jobb inom tjänstesektorn och detaljhandeln var lägre än väntat. Antalet anställda inom tjänstesektorn ökade kraftigt i januari och februari 2023.

NFP-siffrorna var lämpliga för Federal Reserve eftersom de visar att de senaste räntehöjningarna har haft en viss effekt samtidigt som den amerikanska ekonomin inte befinner sig i en recession. Räntorna steg dock fredagen den 7 april och fortsatte att stiga måndagen den 10 april. Den amerikanska statskassans tioåriga ränta handlas på 3,46 %, cirka 16 baspunkter högre än onsdagen den 5 april. Samtidigt har den amerikanska tvååriga statsobligationsräntan stigit med 32 räntepunkter till 4,03 % sedan den 5 april. Terminmarknaden prissätter nu en sannolikhet på 70 % för att Fed kommer att höja styrräntan med 25 baspunkter vid sitt nästa möte den 3 maj. Statistiken visar att myndigheternas kortfristiga utlåning till bankerna har minskat kraftigt, vilket signalerar att den akuta bankkrisen har minskat betydligt. Men de amerikanska bankerna minskar också fastighetsutlåningen på grund av ökad riskmedvetenhet.

I dag, onsdagen den 12 april, får vi KPI för mars från USA och senare på kvällen protokollet från Feds möte den 21 och 22 mars. Det kan komma att påverka räntorna.

Amerikansk 2-årig statsobligationsränta (%l) i ett veckovisa femårigt diagram

Vinstsäsongen för Q1 2023 inleds med betydande bankrapporte

Den här veckan kommer de första rapporterna för Q1 2023 från några stora amerikanska företag, med tre stora banker (JP Morgan Chase, Citigroup och Wells Fargo) som ger en tidig indikation fredagen den 14 april.

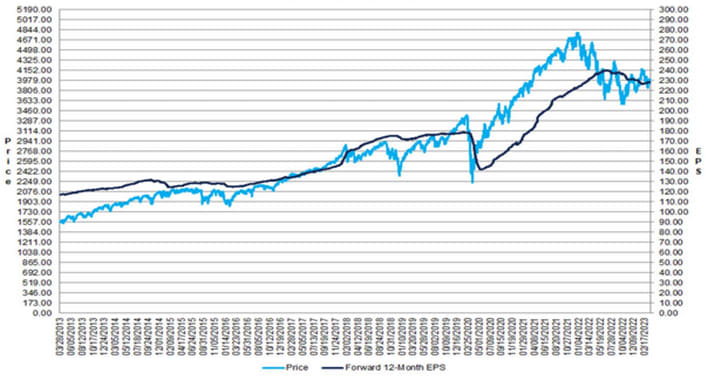

För första kvartalet 2023 är den beräknade vinstnedgången för S&P 500-företagen -6,8 %. Från den 31 december 2022 till den 31 mars 2023 har analytiker sänkt sina vinstprognoser med 6,3 % för Q1 2023 och 3,8 % för raportåret 2023. Den uppskattade försäljningstillväxten för Q1 2023 är 1,8 %, vilket är lägre än det historiska genomsnittet.

78 S&P 500-bolag har utfärdat negativa vinstprognoser för Q1 2023, medan endast 28 har utfärdat positiva prognoser.

S&P 500-indexet har ökat med cirka 7 % sedan den 31 december 2002. Under samma period har det genomsnittliga (price/earnings) P/E-talet stigit från 16,7 till 17,8.

Även om endast 20 S&P 500-bolag har rapporterat hittills, ser resultatlistan mycket bra ut, med 19 bolag som levererar positiva resultatöverraskningar och 14 som levererar positiva intäktsöverraskningar, enligt Factset Earnings Insight.

S&P500, Förändring i framtida 12-månaders vinst per aktie jämfört med prisförändring (10 år)

Konsumentprisindex (KPI) och rapporteringssäsongen kan ge upphov till vissa åtgärder

Det har inte hänt mycket i de mer betydande amerikanska indexen. S&P 500 handlas runt sitt motstånd nära 4 100. Dagens KPI-siffra kan få räntorna att röra sig, men även aktiemarknaden. Vid en uppåtgående rörelse finns nästa motståndsnivå strax söder om 4 200. På nedsidan tjänar uppåtgående EMA9 som första stöd, följt av MA100 och MA200 mellan 4 020 och 4 030.

S&P 500 (i USD), ettårig dagligt diagram

S&P 500 (i USD), veckovist diagram på fem års sikt

Ur ett tekniskt perspektiv ser Nasdaq 100 något mer nedåtgående ut än S&P 500. MACD är nära att generera en mjuk säljsignal. Vid ett brott på nedsidan under EMA9 och MA20 utgörs nästa stödnivå av MA100, som för närvarande handlas på nära 12 465. Vid ett brott upp över 13 180-nivån och 13 700 kan dock 13 700 stå på tur.

Nasdaq 100 (i USD), ettårigt dagligt diagram

Nasdaq 100 (i USD), femårigt veckovist diagram

DAX på en ny årshögsta

Tyska DAX avslutade gårdagens handel på en ny årshögsta nivå. Momentum är positivt, men amerikanska KPI-siffror och Fed-protokollet är sannolikt viktiga även för den tyska marknaden. Vid ett generellt positivt sentiment ligger dock nästa nivå på uppsidan mellan 16 000 och 16 160 EUR.

DAX (i EUR), ettårig dagligt diagram

DAX (i EUR), veckovist diagram på fem års sikt

Samtidigt verkar uppsidan för OMXS30 vid en första anblick vara begränsad till den korta nedåtgående trendlinjen. Notera dock att MACD har genererat en köpsignal. Eftersom momentum är positivt, avtar det också, vilket illustreras av MACD-histogrammet. MA100, som för närvarande handlas runt 2 165, kan fungera som en magnet och ett stöd vid en ogynnsam utveckling.

OMXS30 (i SEK), ettårig dagligt diagram

OMXS30 (i SEK), femårig veckovist diagram

EUR/USD antyder inte att den amerikanska bankkrisen är över

Sedan den amerikanska bankkrisen bröt ut har dollarn försvagats mot euron. Till skillnad från den kortfristiga utlåningen till banker som har minskat kraftigt, handlas USD inte som om den akuta situationen är över. Om de indikationer som ges av den kortfristiga utlåningen är korrekta bör det bli en viss nedgång för EUR/USD. Valutaparet skulle kunna komma ner till 1,069.

EUR/USD, ett års diagram på dagsbasis

De underliggande instrumenten nedan är USD per 1 EUR.

EUR/USD, femårigt veckovist diagram

Veckans fall: Finns det fortfarande energi i oljan

Förra veckan steg oljepriset kraftigt efter en överraskande sänkning av produktionskvoterna från Opec+-oljeproducenterna med 1,2 miljoner fat per dag (exklusive Ryssland, som redan producerar mindre än den nya kvoten). Saudiarabien, till exempel, kommer att minska produktionen med cirka fem procent.

Det verkar som om den ökade oljeprisförsvagningen i kölvattnet av turbulensen i banksektorn utlöste denna åtgärd. Ett skäl är sannolikt att saudierna vill säkra ett finanspolitiskt överskott och tror att nedskärningen kommer att leda till en rimlig prishöjning för att kompensera för lägre exportvolymer. Oljeefterfrågan har under de senaste månaderna varit svagare än vad många analytiker hade förväntat sig, och t.ex. har Kinas återöppnande inte haft någon betydande positiv inverkan på oljepriset. En annan faktor som påverkat oljepriset har varit en relativt mild vinter i Europa.

I diagrammen är oljepriset i en negativ trend under MA200. Som nämnts har det dock under den senaste veckan återhämtat sig efter vad som verkar vara en kapitulationssäljning från spekulanter i mars. Som ett resultat av detta är MACD-indikatorn positiv. Frågan är om det senaste utbrottet (över 100-dagarsgenomsnittet) var trendförändrande eller om oljepriset kommer att återgå till gap-move.

Brent-oljepriset, ettårig dagligt diagram (USD per fat)

Det andra kvartalet är vanligtvis det säsongsmässigt starkaste för oljepriserna. I år har de redan fått en stark start i april. Det största orosmomentet är att större ekonomier kommer att hamna i recession under 2023. Om centralbankerna, särskilt Fed, snart svänger mot att pausa räntehöjningar eller till och med sänka räntan, kan detta dock stödja utsikterna för oljepriserna

Olja (Brent), månatlig prisförändring och procent positiv månad (5-årsgenomsnitt)

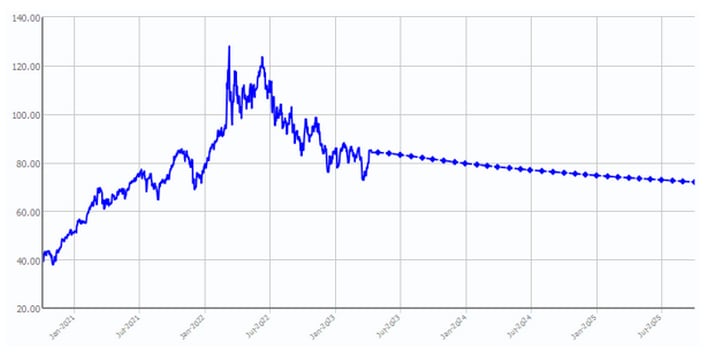

Oljepriset är i backwardation, dvs. spotpriserna är högre än terminspriserna. Detta är motsatsen till det typiska så kallade contangomönstret. Backwardation har historiskt sett ofta varit ett hausse tecken, enligt Barron.

Oljepriset (Brent), avtalsprisstruktur (USD per fat)

Oljepriset, femårig dagligt diagram (USD per fat)

Det fullständiga namnet för förkortningar som använts i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average konvergens divergens

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.