Inflationen saktar in, men aktierallyt kan pausa

Konsumentprisindex (KPI) från euroområdet och USA tyder på att inflationen avtar. Oljeproduktionssänkningar från Opec och Saudiarabien har dock lett till en liten återhämtning av oljepriserna. Den här veckan gör vi ett case för OMX30, som har återhämtat sig ganska mycket på kort tid. Vi ser liknande tecken på en kortsiktig paus i de amerikanska aktieindexen.

Tecken på sjunkande inflation

De amerikanska aktiemarknaderna avslutade det första kvartalet fredagen den 31 mars med breda vinster för S&P 500, Nasdaq och Dow Jones. Fredagens hushålls-inflation i USA kom in något lägre än väntat, 4,6 % jämfört med 4,7 %. Det bidrog till att räntorna sjönk och ökade riskviljan på marknaden. Den tvååriga amerikanska statsobligationsräntan sjönk med cirka 15 räntepunkter till låga 4,02 procent på fredagskvällen. Spekulationerna om att Fed kan komma att pausa sina räntehöjningar har fått ny fart, och terminsmarknaden prissätter 50 % för en oförändrad styrränta i maj.

Det kinesiska inköpschefsindexet (PMI) för tillverkningsindustrin sjönk till 50,0 från 51,6 föregående månad. Mätningen låg under konsensus på 51,7.

Inflationstakten (HIKP) i euroområdet sjönk till 6,9 % i mars från 8,5 % i februari. Enligt Trading Economics konsensusprognos väntades inflationstakten vara 7,1 %.

Amerikansk 10-årig statsobligationsränta (%l) i ett veckovisa femårigt diagram

OPEC meddelade förra helgen att man skulle minska produktionen med cirka 1,1 miljoner fat. Oljepriserna har sjunkit stadigt under det senaste året. OPEC vill att priset ska stiga. Ryssland har redan beslutat att minska sin produktion. Efter denna nyhet steg det amerikanska WTI-oljepriset med 6,3 procent på måndagen den 3 april. Vi tror inte att detta kommer att ändra riktningen för den sjunkande inflationen eftersom andra råvaror, t.ex. massapriserna i Kina, befinner sig på den lutande kurvan, med en nedgång på mer än 20 % i år.

WTI Oil Price (in USD per barrel) in a weekly five-year chart

Veckan framöver

Den här veckan kommer marknaden att fokusera på amerikansk sysselsättningsstatistik (arbetslöshet i mars och löner utanför jordbrukssektorn) som publiceras fredagen den 7 april. Det finns fortfarande nästan dubbelt så många lediga jobb som arbetssökande i USA, men klyftan väntas minska under de kommande månaderna. Förväntningarna är att 238 000 nya jobb skapades i USA i mars, vilket är en minskning från 311 000 i februari.

På onsdag den 5 april publiceras de slutliga PMI-siffrorna för euroområdet och USA för tjänstesektorn för mars. Trenden hittills i år har varit att tjänstesektorn presterar något bättre än industrin.

Många börser kommer att hålla stängt fredagen den 7 april på grund av påskhelgen.

Är rallyt över?

Igår slutade den glada handeln vid öppningsklockan, då JOLT:s jobböppningar(undersökning om jobbsökningar) i USA landade på nivåer under förväntningarna. Det ökade rädslan för en potentiell recession som ligger framför oss. Dessutom sade Jamie Dimon, vd för JPM, att bankkrisen ännu inte är över, vilket bidrog till det negativa sentimentet.

S&P 500 handlas för närvarande kring motståndsnivån 4 100. Som framgår av MACD är momentumet positivt. Om man tittar på MACD-histogrammet kan man dock se tidiga tecken på ett avtagande momentum. Det kortsiktiga rallyt är över. Detta är fortfarande en möjlighet att ta vinster på långa affärer eller åtminstone minska långa positioner.

S&P 500 (i USD), ettårigt dagsdiagram.

S&P 500 (i USD), veckokurva över fem år

Tekniktunga Nasdaq 100 handlas nedåt men över stödet runt 13 020. Nasdaq tenderar att vara mer känslig för ränteförändringar. Om räntorna fortsätter att sjunka, men det allmänna sentimentet förblir tungt, kan Nasdaq falla mindre än S&P 500.

Nasdaq 100 (i USD), ettårig dagskarta

Nasdaq 100 (i USD), femårig veckokurva

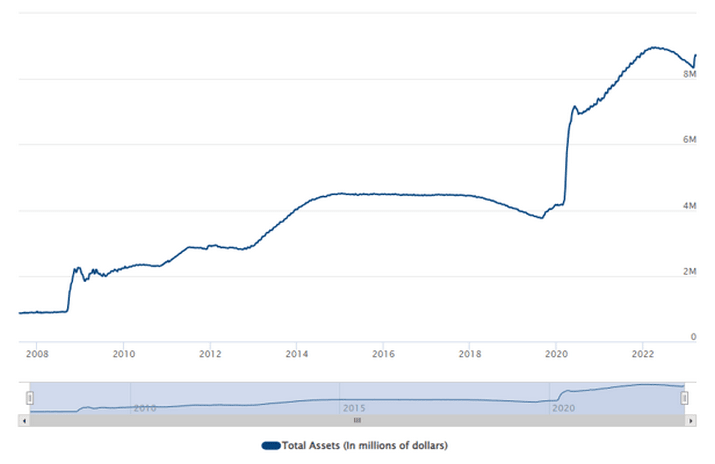

Så som alltid bör du hålla ett öga på räntorna på väg nedåt. Värt att nämna är också att Feds balansräkning återigen ökar. Det betyder att Fed verkar vara tillbaka i ett läge där man köper tillgångar.

Feds balansräkning (i miljoner USD), 30 juni 2007-28 mars 2023

USD försvagas i takt med de sjunkande räntorna. Diagrammet nedan visar att EUR/USD handlas nära motståndet, runt 1,01. Men är lång EUR/USD en handel att hålla om bankkrisen i USA förvärras, vilket gör att räntorna fortsätter att vara på den sluttande kurvan?

EUR/USD, ett års dagsdiagram

Observera att instrumentet nedan är USD per 1 EUR.

EUR/USD, femårig veckokurva

Motstånd testas i DAX

DAX-indexet stängde gårdagens handel uppåt, men en skrämmande doji skapades när indexet handlades ned från toppen. Eftersom USA för närvarande handlas nedåt kommer dagens öppning av handeln i Europa sannolikt att börja i rött. Kommer EMA9 strax över 15 400 att fungera som en magnet och stöd? En starkare euro mot USD hjälper inte i det långa loppet.

DAX (in EUR), one-year daily chart

DAX (i EUR), femårig veckokurva

Veckans fall: Övervakning av en blankningsmöjlighet i räntekänsliga OMX30

Under den senaste veckan har aktiemarknaderna varit ganska optimistiska. Skandinaviska aktier har varit starka bland de europeiska grannländerna. Om man tittar på OMXS30-indexet har Sverige stigit med ungefär 5 % på en vecka. Denna uppgång inträffade efter hälsorisker om den nordiska banksektorns soliditet och likviditet i samband med Credit Suisse-utfallet. En oro som snart visade sig vara överdriven eftersom bankaktier har rekylat tillbaka i likhet med resten av aktiemarknaderna.

Nordiska banker utmärker sig internationellt som en välreglerad sektor med förbättrad lönsamhet under de senaste tolv månaderna tack vare sina stabila låneportföljer i en stigande räntemiljö. Med detta sagt, även om investerarnas stämning har ökat mot den nordiska banksektorn med tanke på det stabila regleringslandskapet och de konservativa lånepraxiserna, är det viktigt att notera att de svenska hushållen har den högsta nivån av hushållens skuldsättning i Europa, vilket gör dem särskilt räntekänsliga.

Efter förra veckans rally anser vi att det inte krävs alltför mycket för att påminna marknaderna om att räntorna fortfarande bestämmer vägen för aktier. Att bevaka OMXS30 på kort sikt kan således vara en gynnsam handel i april. Förra veckan avkastade OMXS30 160 bp över tyska DAX, 278 bp över DJ UK och 196 bp över tekniktunga NASDAQ.

Sveriges Riksbank höjde sin reporänta med 50 räntepunkter till 3,0 % vid sitt februarimöte, vilket drev upp hushållens lånekostnader till den högsta nivån sedan december 2008. Riksbankens styrelse hävdar att inflationen är för hög och fortsätter att stiga trots aggressiva politiska åtstramningar. Nästa räntemöte i Sverige hålls den 26 april, där Riksbanken väntas höja styrräntan med 25 bp.

Reporäntan från Riksbanken

OMXS30 (i SEK), ettårig dagskart

OMXS30 (i SEK), femårig veckokurva

Det fullständiga namnet för förkortningar som används i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average convergence divergence (rörligt medelvärde med konvergensdivergens).

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.