En motvillig marknad fokuserar på konsumentprisindex

Investerarna väntar och undrar om det kommer fler dåliga nyheter från banksektorn. Samtidigt kan inflationsdata ge marknaden viss vägledning senare i veckan. Vi följer upp kakao, där priset kan vara nära en topp efter en kraftig uppgång.

Ökad efterfrågan på defensiva aktier

Den internationella bankoron fortsatte att sätta sina spår på aktiemarknaderna, med Deutsche Bank i fokus i slutet av förra veckan. Tyska Deutsche Bank-aktien föll med nästan 11 % vid middagstid fredagen den 24 mars för att sedan återhämta sig till minus 5 % vid fredagens stängning. Andra banker tar över misslyckade banker - Credit Suisse av UBS, medan First Citizens Bank förvärvar Silicon Valley Bank. Den kritiska frågan är om det kommer att bli fler bankkonkurser när sannolikheten ökar. Bankproblemen har nått centralbankerna, så de kan inte längre fullt ut prioritera kampen mot inflationen. Räntorna, särskilt de med kortare löptider, har sjunkit.

På förmiddagen fredagen den 24 mars publicerades preliminära tyska och franska inköpschefindex indikatorer (PMI). Resultatet var överraskande starkt och det kombinerade tyska PMI för mars kom in på 52,6 mot förväntade 51,0. Motsvarande siffra för Frankrike var 54,0 mot en prognos på 51,8. Resultatet drevs av tjänstesektorn, medan det tyska industri-PMI för mars endast var 44,4 mot väntade 47,0. Även den amerikanska ekonomin är fortfarande i relativt gott skick. PMI för industrin steg till 49,3 på fredagen den 24 mars, från 47,3 föregående månad, där 47,0 var väntat. Tjänste-PMI steg till 53,8 från 50,6 föregående månad, väntat var 50,5.

Amerikansk 2-årig statsobligationsränta (i %) i ett tvåårigt dagligt diagram

Stämningen på aktiemarknaden är försiktigt optimistisk, förmodligen på grund av att räntorna har sjunkit. Fredagen den 24 mars steg de amerikanska börsindexen med mellan 0,3 % och 0,6 %. Uppgången leddes av defensiva sektorer, medan storbanken mötte motvind. Allmännyttiga företag, fastigheter, baskonsumtionsvaror och hälsovård var de sektorer som ökade indexen. Både Banker och konsumentdiskretionära aktier sjönk. Teknik,

som höll sig väl uppe förra veckan, var upp 0,3 procent. Investerarna har börjat positionera sig för en recession och gynnar företag som är mindre utsatta för en nedgång.

De europeiska börserna öppnade generellt sett högre på måndagen den 27 mars. Prisrörelserna sedan dess (dvs. resten av måndagen den 27 mars och tisdagen den 28 mars) har varit relativt små. Investerarna håller fortfarande på att avgöra om vi har sett det sista av bankturbulensen eller inte.

Vi noterar att FTSE har presterat sämre på senare tid, med fallande råvarupriser som en förklaring. FTSE index har dock historiskt sett varit ett bra skydd i osäkra tider.

Europeiska och amerikanska inflationsdata på torsdag och fredag

I dag, onsdagen den 29 mars, kommer vi att få ta del av de amerikanska bostadskontrakten för februari och veckostatistiken över oljelagren (DOE). Tysk Konsumentprisindex (KPI) för mars väntas torsdagen den 30 mars, följt av samma uppgifter från Frankrike, Italien och euroområdet fredagen den 31 mars. Den tyska inflationen väntas sjunka från 8,7 % i februari till 7,3 % i mars, ungefär i linje med eurozonen (7,2 % väntas i mars jämfört med 8,5 % i februari). Inflationstakten kan påverka ECB:s framtida räntebeslut. Fredagen den 31 mars publiceras också Feds föredragna mått på inflationen, Personal Consumpiton Expenditure PCE (dvs. kärninflationen) för februari. PCE väntas dock vara oförändrat med en årstakt på 4,7 %.

Eftersom inga banknyheter är goda nyheter, kommer räntorna sannolikt att driva aktierna.

De viktigaste aktieindexen i USA och Europa handlas sidledes på grund av den osäkra banksituationen. I tider som dessa är inga banknyheter förmodligen goda nyheter, men de kommer sannolikt inte att driva marknaderna uppåt. Istället är det mer sannolikt att indexen kommer att handlas sidledes under en tid. Thar är om inte räntorna börjar röra på sig igen.

Nedan visas S&P 500, som för närvarande handlas nära en kort fallande trendlinje. Ett eventuellt brott är således troligt för att undvika att skapa ett intensivt köptryck, med tanke på den nuvarande situationen. Men håll ett öga på räntenivåerna.

S&P 500 (i USD), ettårig dagligt diagram

Å andra sidan kan man se att S&P 500 handlas i en neutral kilformation i veckokortet nedan. Det signalerar att indexet samlar energi för en mer betydande rörelse, uppåt eller nedåt.

S&P 500 (i USD), veckovist diagram på fem års sikt

Med tanke på de mer tillväxtorienterade komponenterna är Nasdaq 100 mer känslig för rörelser i räntorna. Detta har också avspeglats i indexets snabba återhämtning, som handlas på sina högsta nivåer från början av februari. Ytterligare räntenedgångar kommer sannolikt att fortsätta att driva Nasdaq uppåt, och vice versa. Vid ett brott upp över 12 985-nivån ligger nästa motståndsnivå runt 13 670.

Nasdaq 100 (i USD), ettårigt dagdiagram

Nasdaq 100 (i USD), femårigt veckodiagram

De tyska räntorna handlas på samma sätt som de amerikanska räntorna inför fredagens inflationssiffror. DAX försöker för närvarande återta MA20 och MA50. Vid ett brott kan 15 500 stå på tur.

DAX (i EUR), ettårig dagligt diagram

Den negativa divergensen mellan indexet och MACD kvarstår i dagschemat. MACD har också genererat en mjuk säljsignal på veckovisa diagramet. Det talar inte för att toppen från början av mars ska brytas.

DAX (i EUR), veckovist diagram på fem års sikt

OMXS30 släpar efter något. De många bankerna i indexet kan vara en förklarande faktor. Men är de svenska bankerna ett attraktivt köp? Om så är fallet kan upphämtningen komma snabbt.

OMXS30 (i SEK), ettårig dagligt diagram

För sent att skydda sig mot fler negativa banknyheter med guld

Guldet har fungerat väl som ett skydd mot bankrelaterad osäkerhet. Det är också troligt att det kommer att fortsätta att prestera bra på kort sikt i händelse av fler usla banknyheter. Å andra sidan, om det inte finns några dåliga banknyheter, kan fallhöjden anses vara ganska betydande.

Guld (i USD), femårigt veckovisa diagramet

Veckans fall: Regn på kakaoparaden

Elfenbenskusten är världens största producent av kakaobönor och står för cirka 45 % av den globala efterfrågan. Tillsammans med grannlandet Ghana, som i stort sett har samma väderlek, producerar de mer än 60 % av det globala utbudet. Kakao har sett betydande prisrörelser sedan vi senast täckte råvaran i november. Som förutspåddes i den analysen har priset faktiskt stigit och kakao handlas nu nära sexårshögsta på cirka 2900 USD per metriskt ton (i skrivande stund). Men eftersom den primära skördesäsongen är på väg att avslutas, närmar sig den mellersta skördesäsongen med stormsteg. Frågan är hur mycket mer priserna kan stiga tills utbudet slutligen kommer ikapp efterfrågan.

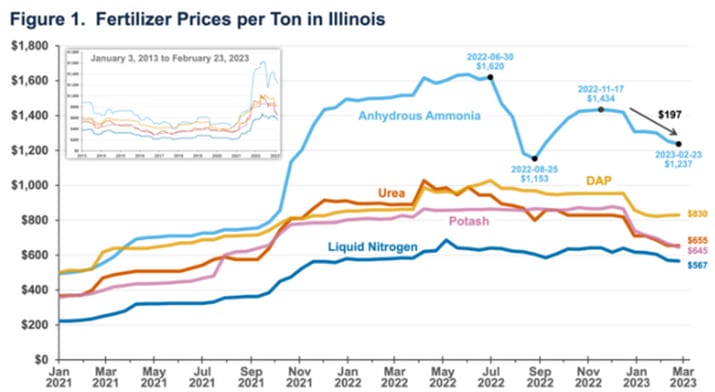

En strejk bland hamnarbetarna lamslog de två största hamnarna för kakaobönor i Abidjan och San Pedro, vilket ledde till att priserna steg ytterligare i november förra året. Efter hårda förhandlingar med Coffee and Cocoa Council (CCC) höjdes lönerna. Precis som under strejkerna 2018 och 2021 steg priserna kraftigt när andra leverantörer kämpade för att fylla de luckor som de två största leverantörerna lämnade efter sig. Kombinera detta med betydande eftersläpningar, uteblivna leveranser och stigande gödselmedelspriser och rallyt mot 3 000 dollar per ton började. Även om det var kortvarigt, bröts nivån på 3000 $ i november 2020 för längre perioder under 2014-2016. Priserna på de tre främsta, diammoniumfosfat (DAP), urea och kaliumklorid (MOP), sköt i höjden under 2022 men såg ut att vara på väg nedåt igen.

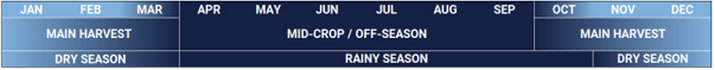

Kakaosäsong, Elfenbenskusten

Kakaobönor hade ett problematiskt slut på 2022, med kraftig nederbörd i Västafrika som gjorde mer skada än nytta och förbättrade livsmiljön för pseudosvampar som är ansvariga för svart podsjuka. Regnet föll i slutet av regnperioden i Elfenbenskusten och markerade en våt avslutning på monsunperioden. Efter en torr början på året har sydvästmonsunvindarna gett stora regnmängder i mars. Veckan 6-12 mars var det god nederbörd i många viktiga jordbruksregioner i väst och öst, medan centrum fick mindre regn men jordbrukarna rapporterade om goda observationer. Den följande veckan den 13-19 mars hade en liknande positiv utveckling, med många regioner som fick över genomsnittet. Även om veckan 20-26 mars inte gav mycket regn är prognosen för april, som är en kommande och avgörande månad, för närvarande våt.

Kakaosäsong, Elfenbenskusten

Jordbrukarna rapporterar om goda utsikter med många små och medelstora baljor, enligt en intervju från Reuters (mars 2023). Med tanke på detta, tillsammans med allt det ovanstående, verkar det rimligt att kakaoutbudet, förutsatt att det inte inträffar några exceptionella väderhändelser eller nya strejker, kommer att börja komma ikapp efterfrågan. Vädret under den avgörande april månad kommer att vara avgörande för om vi är på väg tillbaka till rekordnivåer över 3000 dollar eller om priset kommer att börja glida tillbaka mot 2600 dollar.

Kakao Future May 23 (IFUS $/metriskt ton), ett års dagsdiagram

Kakao Future May 23 (IFUS $/metriskt ton), prisdiagram över sex månader

Cocoa Future May 23 (IFUS $/metriskt ton), daglig femårig prisbild

Det fullständiga namnet för förkortningar som använts i föregående text

EMA 9: 9-dagars exponentiellt glidande medelvärde

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average konvergens divergens

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.