Osäkerhet är temat. En möjlighet till spridning

Den amerikanska nischbanken SVB:s kollaps fick marknadsräntorna att sjunka ganska kraftigt från slutet av förra veckan. Fed står nu inför det svåra valet att bekämpa inflationen samtidigt som risken för en bankkris har ökat. Vi föreslår två spreadar: mellan Nasdaq och S&P500 och mellan DAX och S&P500. På samma sätt ser vi en risk för att guldet kan falla före nästa Fed-möte.

USA:s nischbankskollaps får aktiemarknaderna att rasa

Antalet nya arbetstillfällen utanför jordbrukssektorn i USA ökade fredagen den 10 mars till 311 000 nya jobb, vilket är betydligt mer än de 225 000 som förväntades. Samtidigt steg den amerikanska arbetslösheten till 3,6 %, jämfört med förväntningarna på 3,4 %. De flesta jobben i USA i februari 2023 skapades inom fritids- och underhållningssektorn. Lönerna steg med 0,2 % jämfört med månaden innan, vilket var mindre än vad investerarna befarade.

Den tvååriga amerikanska statsobligationsräntan handlades kring 4,80 % innan de amerikanska sysselsättningsuppgifterna släpptes, men föll tillbaka till 4,65 % innan den återhämtade sig något till 4,69 % vid fredagens stängning den 10 mars. Räntefallet började innan NFP-siffrorna publicerades på grund av oro för att Silicon Valley Bank (SVB) skulle sättas under tvångsförvaltning av Federal Deposit Insurance Company (FDIC).

Aktierna i SVB Financial Group (SFG), moderbolaget till Silicon Valley Bank, föll med 60 procent på torsdagen den 9 mars efter att SFG meddelat att man vill ta in nytt kapital. En betydande minskning av det deponerade kapitalet innebar att banken var tvungen att sälja amerikanska statliga obligationer och realisera en förlust på nästan 2 miljarder US-dollar.

Nedgången i avkastningen på tvååriga amerikanska statsobligationer fortsatte på måndagsmorgonen den 13 mars till 4,24 procent. Den handlas till 4,38 % när vi skriver på tisdagskvällen. Motsvarande nedgång för den tioåriga amerikanska statsobligationsräntan var från 3,99 % på torsdagen den 9, till 3,77 % på fredagen den 10 och 3,57 % på måndagsmorgonen den 13. Den ökade något till 3,69 % på tisdagskvällen. Cykelmönstret är att Fed fortsätter att höja sina styrräntor tills de finansiella systemen visar tecken på att krackelera. Notera hur den amerikanska 2-årsräntan studsade fint från MA200 på tisdagen.

SVB har totala tillgångar på 200 miljarder US-dollar. Det är en nischbank som specialiserar sig på riskkapitalbolag och nystartade företag inom tekniksektorn. Eftersom kunderna nu börjar minska sina inlåningskonton kommer SVB att göra betydande förluster på sina obligationsportföljer. Med 110 miljarder US-dollar i tillgångar och exponering för kryptovalutor står Signature Bank nu också under tillsyn av FDIC (Federal Deposit Insurance Corporation).

FDIC meddelade söndagen den 12 mars att insättningsgarantin kommer att omfatta alla insättare. Den har också inlett en process för att sälja SVB:s tillgångar. För att undvika liknande händelser i andra banker har Federal Reserve tillkännagivit omfattande möjligheter för banker att låna av centralbanken mot säkerhet i form av statsobligationer till nominellt värde.

SVB-händelsen har ökat oron på marknaden för att fler bankkonkurser kan följa. Även om det inte kan uteslutas att det finns banker med liknande riskexponeringar som SVB, är risken betydligt lägre för de större amerikanska bankerna. Nedgången på aktiemarknaderna i USA och Europa efter SVB:s fallissemang var dock delvis berättigad enligt vår mening.

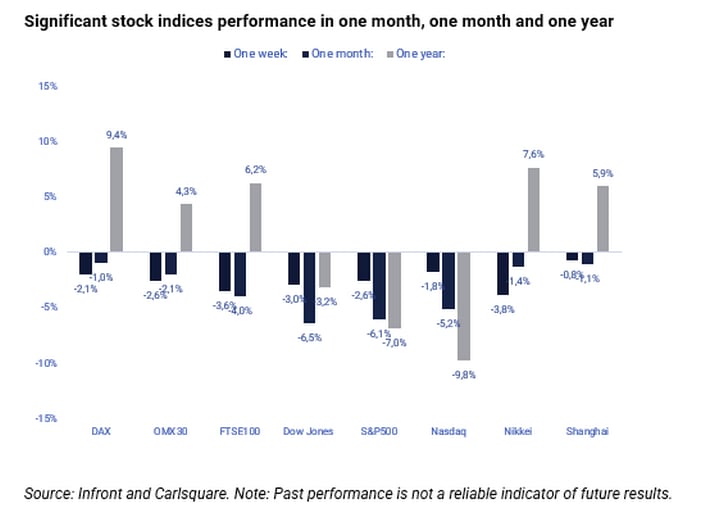

I ett ettårsperspektiv fortsätter kursnedgångarna på de amerikanska aktiemarknaderna att vara större än på de europeiska indexen. SVB:s krasch har dock fått de europeiska aktiemarknaderna att falla nästan lika mycket som de amerikanska aktieindexen på kort sikt. De asiatiska aktiemarknaderna följde den nedåtgående trenden på tisdagsmorgonen (CET) den 14 mars.

När det gäller veckans kalender, så kommer Fedex kvartalsrapport på torsdag den 16 mars. Fedex kan komma att ge aktiemarknaderna vissa signaler om sina fraktvolymer eller prisförändringar i Nordamerika och globalt.

Inflationen förblir ett viktigt fokus för investerarna. Därför kommer USA:s PPI för februari (prognos 5,4 %) att vara en viktig nyhet i dag, onsdag.

På torsdag, den 16:e, kommer ECB att offentliggöra ett räntebesked och marknaden förväntar sig att centralbanken kommer att höja sin styrränta med 0,50 %.

Fed- eller bankkris? Osäkerhet är temat

Den amerikanska bankkrisen har ökat osäkerheten om vad Fed kommer att göra med styrräntan den 22 mars. Funding futures indikerar en sannolikhet på 28,4 % att räntan kommer att hållas på nuvarande nivå (4,5-4,75 %). För en vecka sedan var sannolikheten 0,0 % att Fed skulle hålla räntan oförändrad.

Osäkerheten är stor även på aktiemarknaden. S&P 500 har brutit flera glidande medelvärden som fungerar som stödnivåer. I går studsade indexet fint från stödet vid 3 800 men handlades för att bilda en doji - vilket antyder osäkerhet om vad som kommer härnäst. Vid en fortsatt utförsäljning kan nästa nivå på nedsidan hittas vid cirka 3 630, följt av 3 500.

Lång Nasdaq, kort S&P 500 eftersom räntorna kan fortsätta att sjunka

Eftersom räntorna har sjunkit har det tekniktunga Nasdaq 100 hittills klarat av den amerikanska bankkrisen bättre. Indexet testade MA20 igår efter att tillfälligt ha skakat av sig det allmänna marknadssentimentet redan i måndags. Om den amerikanska bankkrisen förvärras kan spridningen, kort bredare S&P 500 och lång tekniktunga Nasdaq 100 vara en spännande handel eftersom räntorna sannolikt kommer att fortsätta att sjunka i ett sådant scenario.

Ytterligare uppåt för EUR/USD?

US-dollarn har försvagats mot euron eftersom den amerikanska bankkrisen är relativt lokal, utan någon större risk för spridning till Europa. Sjunkande räntor ger bränsle åt rörelsen. Diagrammet nedan visar att EUR/USD för närvarande handlas över MA50. Är det nivåer strax över 1,10 som följer?

Instrumenten nedan är USD per 1 EUR.

Varför inte en annan spread?

Tyska DAX återhämtade sig fint igår och stängde runt motståndet i form av MA50. De europeiska marknaderna följer de amerikanska marknaderna väl. Men återigen, om bankkrisen är lokal i USA, kan kort S&P 500 och lång DAX vara en intressant handel.

OMXS30 är mer exponerad mot banksektorn än DAX men lyckades ändå studsa upp från stödet i form av MA100 och den stigande trendlinjen.

Veckans fall: Övervakning av en potentiell blankning i guld inför Fed-mötet:

Måndagen den 13:e noterade guldet sin mest betydande uppgång under en dag sedan november. Före denna toppnotering hade guldpriset sjunkit med cirka 7 % sedan början av året. Efter helgen bröt det dock igenom den kritiska nivån 1 900 USD i samband med SVB:s kollaps. Denna händelse har fått investerare att söka efter säkra hamnar, understödda av spekulationer om att Fed kan offra en del inflation genom att pausa sin åtstramning för att undvika en bredare finanskris. Före gårdagens amerikanska kärninflationsdata, som kom in på 6 % y/y i linje med konsensus, prissatte marknaderna en 51,4-procentig chans att Fed skulle hålla räntan inom intervallet 4,5-4,75 %, jämfört med en 18,1-procentig chans efter inflationsdata.

Om man tittar på räntorna, som har blivit volatila efter SVB-kollapsen, har den amerikanska tioåriga statsobligationen backat 4,5 % på grund av inflationsutfallet. Men medan vi har sett en tillbakagång i räntorna har guldpriset varit mer motståndskraftigt mot de nya amerikanska makrodata. Med stöd av sannolikheten för en räntehöjning på cirka 81 % kan flykten till säkerhet, som förmodligen orsakade en stor del av guldprisets uppgång, ha varit överdriven. Som sådan kan guldet erbjuda en intressant kortposition inför Feds räntebeslut på onsdag 22.

The full name for abbreviations used in the previous text:

EMA 9: 9-dagars exponentiellt glidande medelvärde.

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average convergence divergence (rörligt medelvärde med konvergensdivergens).

Important notice

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.