Risken är för närvarande nedåtgående

Högre än väntade inflationssiffror och tecken på en svagare amerikansk ekonomi fick aktiemarknaderna att rasa i slutet av förra veckan och i början av den här veckan. Risken är fortfarande nedåtriktad. Det amerikanska volatilitet VIX index kan vara ett bra skydd.

Högre ränta sänker aktiekurserna

S&P500-indexet föll med 1,7 % från onsdagen den 15 februari till fredagen den 17 februari 2023. Den främsta orsaken till nedgången var att det amerikanska producentprisindexet visade att inflationen steg med 0,7 % (från månad till månad) i USA mot förväntningarna på 0,4 %. Dessutom sjönk Philadelphia Fed-index och bostadsbyggandets statistik(indikator på privat ägda nya hus) i USA mer än väntat. Tidigare statistik som visade på en solid amerikansk arbetsmarknad och detaljhandelsförsäljning pekar dock på en relativt stark amerikansk ekonomi.

Den tvååriga amerikanska statsobligationsräntan bottnade på 4,05 % den 2 februari och steg till 4,68 % den 21 februari. Obligationsmarknaden har höjt förväntningarna på att de amerikanska räntorna ska nå sin topp på omkring 5,20 %.

Onsdagen den 22 februari kl. 20.00 CET kommer Fed att publicera protokollet från sitt senaste möte. Med tanke på den senaste tidens makrodata kan Fed-protokollet indikera hur mycket åtstramning centralbankens medlemmar anser att det behövs. Fredagen den 24 februari publiceras den amerikanska kärninflationen för januari.

Amerikansk 2-årig statsobligationsränta (i %) i en ettårig dagsgrafik

Det uppåtgående trycket på de amerikanska räntorna, vilket ökar investerarnas avkastningskrav och därmed pressar aktiekurserna, har ännu inte spridit sig till HYG (US High Yield Bond ETF). HYG är redan under press men handlas över sin lägsta nivå i mitten av oktober 2022. Även om förändringen är liten har obligationsmarknaden blivit mer riskvillig sedan årsskiftet. Historiskt sett har högriskobligationsmarknaden (HYG) och aktiemarknaden (S&P500-indexet) haft en god priskorrelation.

HYG (i USD) i en ettårig daglig graf

Vinstsäsongen för Q4 2022 är något svagare än vanligt

Den 18 februari 2023 hade 82 % av S&P 500-företagen rapporterat sina resultat för fjärde kvartalet 2022. Antalet resultatrapporter som är bättre än väntat har minskat till 68 % från 69 % för en vecka sedan. Samtidigt har antalet rapporter om intäkter som är bättre än väntat ökat till 65 % från 63 %. Under fjärde kvartalet 2022 är vinstnedgången för S&P 500-bolagen jämfört med fjärde kvartalet 2021 4,7 %.

De S&P 500-sektorer som har lyckats bäst med att slå analytikernas vinstprognoser för Q4 2022 är informationsteknik (79 % av Q4-vinsterna var bättre än väntat), följt av hälsovård (74 %) och konsumentvaror (71 %). De sämsta resultaten är energi (57 %), försörjningsföretag (56 %) och kommersiella tjänster (45 %).

Sammanfattningsvis har rapportperioden för Q4 2022, som börjar närma sig sitt slut, varit något svagare än en genomsnittlig säsong. Det faktum att 65 S&P500-företag (76 % av dem som ger vägledning) har prognostiserat ett svagare resultat för Q1 2023 förstärker detta intryck.

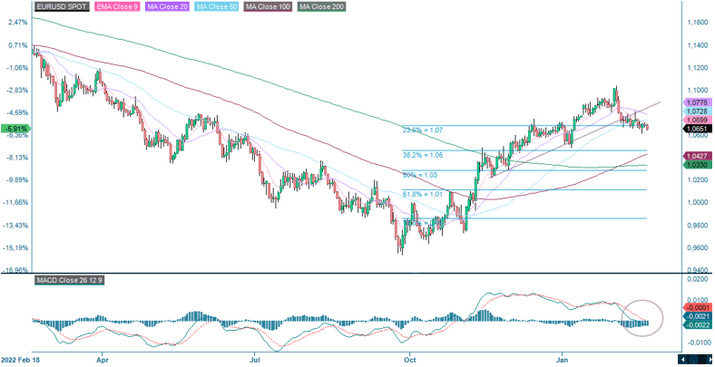

USD finner styrka i stigande räntor

USD har stärkts mot euron i takt med att de amerikanska räntorna stiger. EUR/USD handlas för närvarande under stödet. Nästa nedåtgående nivå ligger runt 1,05, där Fibonacci 38,2 ligger. MA100 ligger för närvarande också på en nivå strax söder om Fibonacci 38,2.

EUR/USD, ett års daglig graf

Nedan visas instrument för USD per 1 EUR.

MACD är på väg att ge en svag säljsignal för EUR/USD på veckografin.

EUR/USD, veckovis femårig graf

S&P 500 testar stöd. Risker på nedsidan

S&P 500 handlas för närvarande strax under stödet vid 61,8 Fibonacci. Nästa potentiella stödnivå ligger nära den stigande trendlinjen. MACD har dock genererat en svag säljsignal. Detta tyder på att risken ligger på nedsidan på kortare sikt.

På den veckovisa grafiken rör sig indexet runt ett kluster av stödnivåer. Momentum förlorar momentum, vilket MACD-histogrammet visar.

S&P 500 (i USD), femårigt diagram på veckobasis

Nasdaq 100 för närvarande under stöd

Det tekniktunga Nasdaq 100 handlas under stödet vid Fibonacci 38,2 och MA20. MACD har gett en svag säljsignal, med nästa nivå vid 11 912 och 11 690, där MA200 möts.

Nasdaq 100 (i USD), ettårig daglig graf

På veckografin förstärks stödet vid 11 900 av Fibonacci 23,6 på samma nivå.

Nasdaq 100 (i USD), veckovis femårsdiagram

Nedåtrisk även i Europa

Det tyska DAX-indexet handlas för närvarande i en kort uppåtgående trend. Risken finns dock på nedsidan, eftersom USA handlas svagt och momentum avtar, vilket MACD indikerar. Vid ett brott ligger nästa nivå på nedsidan runt 14 800, där både MA50 och Fibonacci 78,6 möts.

DAX (i EUR), ettårig daglig graf

I veckogrammet visade MACD-histogrammet på fallande momentum.

DAX (in EUR), weekly five-year graph

En asymmetrisk head-and-shoulders-formation kan ses på OMXS30. Om halslinjen bryts kan indexet falla till 2 130. På vägen ner måste dock den stigande trendlinjen och MA50 tas ut.

OMXS30 (i SEK), ettårig daglig graf

När det gäller DAX tappar OMXS30 fart på veckografin, vilket illustreras av MACD-histogrammet.

OMXS30 (i SEK), veckovis femårsdiagram

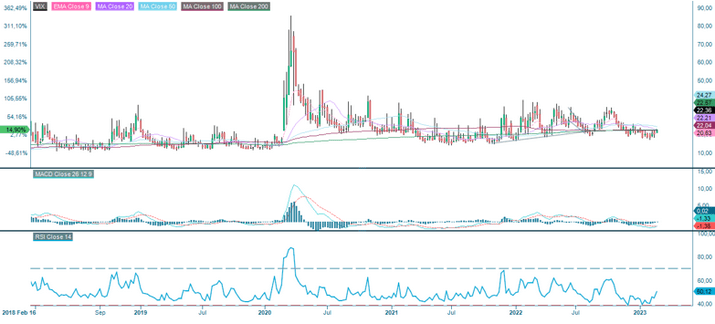

Veckans fall: Förmodligen en bra tidpunkt att köpa skydd

Det amerikanska volatilitets indexet VIX kan vara ett bra skydd mot nedåtrisken. VIX, som återspeglar den upplevda risken på marknaden (S&P500), föll nyligen under 19. Detta är en nivå där det vanligtvis är klokt att köpa ett visst skydd. De låga nivåerna för VIX tyder på att investerarna har blivit alltför självbelåtna på kort sikt. Som diskuterats ovan är stigande räntor och svaga utsikter för företagens vinsttillväxt potentiella motvindar för ytterligare breda uppgångar på aktiemarknaderna.

I diagrammet nedan illustrerar vi hur säljoptioner på S&P500 däremot har blivit relativt sett dyrare jämfört med köpoptioner under de senaste månaderna. Den så kallade "skew " och det så kallade Skew indexet(baserat på S&P 500 optioner) har ökat sedan november 2022. Samtidigt har den implicita volatiliteten (VIX) sjunkit. Om köpare av säljoptioner har rätt kommer marknaderna att gå ned och den implicita volatiliteten bör stiga. Följaktligen bör VIX studsa tillbaka i det scenariot.

VIX-index vs SKEW-index(Båda i USD), ett års daglig graf

VIX-indexet har börjat stiga sedan början av februari 2023. Det finns en positiv divergens och en köpsignal i MACD. MA200-nivån vid 24,8 är ett naturligt mål.

VIX-index(i USD), ettårig daglig graf

VIX (I USD), veckovis femårsdiagram

Det fullständiga namnet för förkortningar som använts i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde.

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average convergence divergence (rörligt medelvärde med konvergensdivergens).

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.