Finsk heavy metal kan vara på väg att sjunka

Förra veckan såg vi hur marknadens ränte- och inflationsförväntningar föll kraftigt efter centralbankernas räntebesked. Nedgången vändes på fredagen den 3 februari efter den robusta amerikanska sysselsättningsstatistiken. Klyftan mellan stålpriserna och Outokumpus aktiekurs har ökat, vilket ger ett argument för att sälja den finska stålaktien.

Starka sysselsättningssiffror i USA skickar räntorna upp igen

Aktiemarknaderna steg kraftigt i slutet av förra veckan, med stöd av en uppfattat mjukare ton i centralbankernas räntebesked, eftersom särskilt Fed tycks börja närma sig marknadens förväntningar om att räntorna snart kommer att nå en topp.

Sedan, på fredagen den 3 februari, kom robusta amerikanska sysselsättningsdata, med 517 000 nya jobb skapade i januari 2023. Det kan jämföras med en konsensusprognos på endast 188K nya jobb. Flest nya jobb skapades inom fritids- och hotellsektorn (128K), följt av företagstjänster (82K), offentlig sektor (74K) och hälsovård (58K). Den amerikanska arbetslösheten sjönk från 3,6 % till 3,4 %. Men lönerna i USA steg med endast 0,3 % i januari, till en sjunkande årstakt på 4,4 %. Detta kan förklaras av förändringen i de sektorer där sysselsättningen stiger och sjunker - färre anställda i välbetalda jobb på teknikföretag och fler i relativt lågavlönade servicejobb.

Den tioåriga amerikanska statsobligationsräntan låg på 3,56 % tisdagen den 31 januari och sjönk sedan 19 baspunkter till 3,37 % torsdagen den 2 februari, innan den steg nära den tidigare nivån (3,54 %) efter fredagens sysselsättningsrapport. Nasdaq sjönk mest fredagen den 3 februari, ned 2,2 %, följt av S&P500, ned 1,1 %, medan Dow Jones sjönk med endast 0,4 %.

Amerikansk 2-årig statsobligationsränta (i %) från 26 januari till 6 februari 2023

Rapporterna är bättre än väntat, nära den vanliga verksamheten.

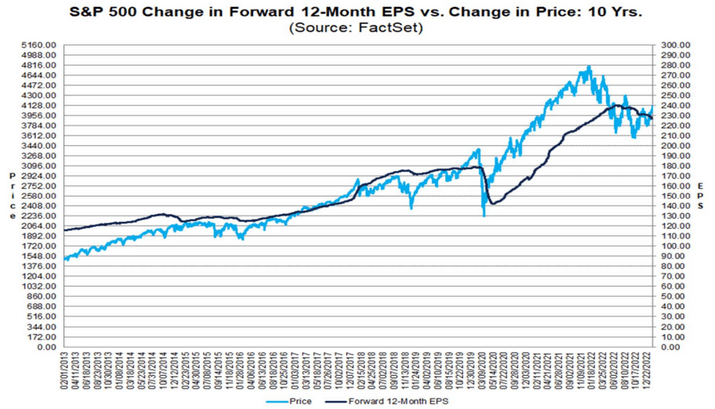

Efter ännu en hektisk rapportvecka har 50 % av S&P500-företagen rapporterat sina resultat för fjärde kvartalet fram till den 3 februari 2023. Antalet resultatrapporter som var bättre än väntat förbättrades något till 70 % från 69 % förra veckan. Antalet bättre än väntade intäktsrapporter har ökat från 60 % till 61 %. Siffrorna börjar stabilisera sig kring ett något svagare resultat än ett typiskt kvartal, där cirka 75 % av S&P500-företagen har rapporterat bättre än förväntat resultat.

De S&P 500-sektorer som har lyckats överträffa analytikernas vinstprognoser för Q4 2022 med störst marginal är Utilities (100 % av de rapporterade företagens Q4-resultat var bättre än väntat), Health Care (83 %) och Information Technology (78 %). De sämsta resultaten är finansbolag (64 %), material (50 %) och kommersiella tjänster (36 %).

Analytikernas vinstprognoser för S&P 500-företagen har sjunkit med 3 % för Q1 2023 och 2,5 % för FY 2023 mellan den 31 december 2022 och den 31 januari 2023. Som en följd av detta har Price/Earnings (P/E)-talet för S&P 500-indexet stigit från 16,7x den 31 december 2022 till 18,4x den 31 januari 2023. Detta kan begränsa ytterligare kursvinster i februari 2023.

Den makroekonomiska kalendern är ganska tunn den här veckan. Aktiemarknaderna kommer troligen att fortsätta att handla utifrån tolkningen av förra veckans räntebesked, i kombination med ytterligare ekonomiska signaler från Q4 2022-rapporterna som kommer denna vecka. De stora S&P 500-bolagen som rapporterar den här veckan har i första hand låga cykliska värden, såsom Disney, Pepsico, Philip Morris och Coca-Cola.

Den kortsiktiga uppåtgående trenden är hotad

Sammantaget ser vi en hög sannolikhet för att en nedgång på de globala aktiemarknaderna kommer att fortsätta under resten av veckan, eftersom rallyt i de mer räntekänsliga sektorerna kan ha varit för starkt i januari 2023.

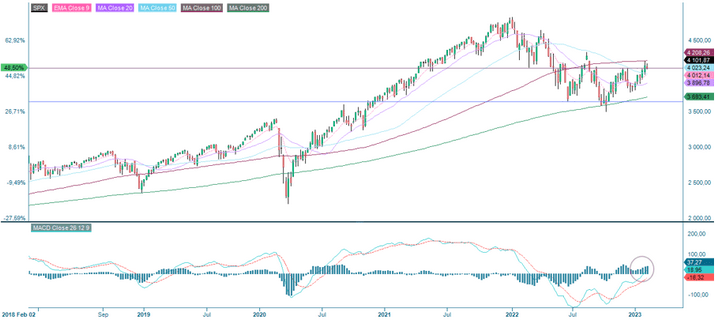

Ur ett tekniskt perspektiv handlas S&P 500 för närvarande i en kortsiktig stigande trend över MA20. Som framgår av diagrammet nedan kan man se att indexet har fallit hittills under veckan och testar för närvarande stigande EMA9 - det första testet av den korta och stigande trenden. Vid ett brott är MA20 nästa nivå, som för närvarande ligger på 4 030. Håll dock ett öga på räntorna. En nedgång i räntorna kan förändra sentimentet på aktiemarknaden.

S&P 500 (i USD), daglig ettårig graf

I veckovisa grafen nedan fungerar MA200, som för närvarande ligger på 4208, som motstånd. Å andra sidan talar stigande momentum för ytterligare uppgång. Således bör korta handlare hålla ett öga på denna nivå.

S&P 500 (i USD), veckovis graf över fem år

Nasdaq har varit stabil

Som framgår av diagrammet nedan har Nasdaq 100 handlats relativt stabilt under veckan. Indexet ligger för närvarande över både stigande EMA9 och MA20. Nasdaq 100 är vanligtvis mer känsligt för förändringar i räntor än det bredare S&P 500. Att hålla ett öga på räntorna är således ännu mer kritiskt när man handlar Nasdaq.

Nasdaq 100 (i USD), daglig graf över ett år

Nasdaq 100 (i USD), veckovis graf över fem år

OMXS30 och DAX i skrämmande formationer

Svenska OMXS30 handlas i en skrämmande, kraftigt stigande kilformation som tenderar att brytas på nedsidan. MA100, för närvarande vid 2 146, kanske står på tur vid ett eventuellt brott. Notera den negativa divergensen mellan MACD och indexet.

OMXS30 (i SEK), daglig graf över ett år

I den veckovisa grafen är momentum positivt och stigande, vilket tyder på att det kanske inte är någon dålig idé att köpa nedgångarna.

OMXS30 (in SEK), veckovis graf över fem år

Som OMXS30 handlas tyska DAX i en skrämmande stigande kilformation med negativ divergens med MACD.

DAX (in EUR), daglig graf över ett år

I den veckovisa grafen är momentum positivt och ökande, vilket visar att den korta trenden är stark.

DAX (in EUR), veckovis graf över fem år

Höjningen av de amerikanska räntorna orsakade en försäljning av guld.

USD har stärkts på grund av stigande amerikanska räntor. Det är negativa nyheter för guldpriset som har fallit kraftigt och för närvarande handlas under MA100. Notera också hur MACD har genererat en svag säljsignal. Fibonacci 38,2 tjänar dock som stöd runt nuvarande nivåer. Vid ett brott på nedsidan kan nivåer runt 1 820 vara nästa steg, där Fibonacci 38,2 och MA100 möts.

Guld (i USD per uns), daglig graf över ett åt

På den veckovisa grafen är momentum fortfarande positivt men avtar, vilket illustreras av den fallande MACD-indikatorn.

Guld (i USD per uns), veckovis femårig graf

Finsk heavy metal kan vara på väg att sjunka

Stålpriserna har pressats till följd av kriget i Ukraina, stigande energi- och insatsvarukostnader och Kinas låsning. Outokumpu publicerar sin rapport för fjärde kvartalet 2022 den 9 februari. Det finska bolaget har inte varit populärt bland analytiker sedan början av 2023. Med två neutrala och tre säljrekommendationer speglar förväntningarna på den finska ståljätten den nuvarande osäkerheten i priserna på rostfritt stål och relaterade stålprodukter.

I likhet med många andra råvaruaktier såg Outokumpu-aktien en utmärkt utveckling under 2021, starkt korrelerad med marknadspriserna på armeringsstål och varmvalsat stål i rullar (HRC-stål). När materialpriserna nådde sin topp under Q3 2021 och började falla snabbt, blev aktiekursen mindre korrelerad. Efter ett ojämnt 2022, där aktien kämpade trots att företaget slog konsensusprognoserna för vinst per aktie i Q1-Q3 och med en betydande avyttring av verksamheten för långa produkter, har 2023 varit bra. Aktien är upp över 7 % i skrivande stund, vilket möjligen återspeglar förväntningar om lägre energipriser än väntat.

HLSE: OUT1V (EUR) vs terminen för armeringsjärn (CNY per ton) vs Hot-Rolled Coil steel (USD/T) dagligt femårigt aktiekursdiagram

Värt att notera är dock att även om Outokumpu specialiserar sig på rostfritt stål, delar materialet tillräckligt många yttre variabler med armeringsjärn av stål för att korrelera i en sådan utsträckning att jämförelsen är relevant. I takt med den positiva aktieutvecklingen under 2023 har klyftan mellan aktiekursen och priset på armeringsjärn ökat. Detta är särskilt framträdande eftersom Outokumpu-aktien handlas till lägre multiplar än andra sektorkollegor, vilket tyder på en mer betydande exponering mot externa materialpriser.

Ytterligare moln vid horisonten dök upp i form av efterfrågesvårigheter från en av Kinas största importörer, eftersom ekonomins återöppnande har gått långsammare än väntat. Med tanke på allt detta kan en nedåtgående trend för aktiekursen ligga i korten.

Ur ett tekniskt perspektiv handlas Outokompu i en kort och stigande trend men under EMA9 och MA20. En negativ divergens mellan aktiekursen och MACD syns också.

Outokumpu OYJ (i EUR) dagliga ettåriga aktiekursdiagram

På det veckovisa diagrammet utgör konvergerande EMA9 och MA100 motståndet mellan 4,95 och 5,00 EUR.

Outokumpu OYJ (EUR) veckovis femårig aktiekursdiagram

Det fullständiga namnet för förkortningar som använts i föregående text:

EMA 9: 9-dagars exponentiellt glidande medelvärde.

Fibonacci: Det finns flera Fibonacci-linjer som används i teknisk analys. Fibonacci-tal är en sekvens av tal där varje efterföljande tal är summan av de två föregående talen.

MA20: 20-dagars glidande medelvärde

MA50: 50-dagars glidande medelvärde

MA100: 100-dagars glidande medelvärde

MA200: 200-dagars glidande medelvärde

MACD: Moving average convergence divergence (rörligt medelvärde med konvergensdivergens).

Risker

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.