Investors’ Outlook: Å ligge i forkant og strekke oss lenger

Inflasjon opp eller ned, resesjon ja eller nei: Måned etter måned håper de globale markedene på avgjørende svar i nylig publiserte økonomiske data. De som venter til de kommer, kan bare reagere. Men de som tenker i scenarier, kan forutse muligheter. Det er nettopp dette Vontobels eksperter legger grunnlaget for i Investment Outlook 2024.

Å ta tempen på økonomien

Sentralbankene brukte november til å understreke behovet for å holde pengepolitikken restriktiv lenge nok. Makroøkonomiske data som viste tegn til svekkelse i det amerikanske arbeids- og boligmarkedet, fikk imidlertid investorene til å stille spørsmål ved hvor lenge "lenge nok" egentlig vil være. Flere tegn på en svekket amerikansk økonomi vil sannsynligvis komme, fordi de aggressive renteøkningene ennå ikke har har full effekt, og derfor gjentar Vontobel Multi Asset Boutique sin forventning om at USA til slutt vil gå inn i en resesjon i første halvdel av 2024.

Mange av faktorene som så langt har støttet den amerikanske økonomien og bidratt til å avverge en resesjon, vil forsvinne i løpet av de kommende ukene og månedene. Det gjelder blant annet pandemibesparelser og et arbeidsmarked som er mer robust enn forventet. Elefanten i rommet er derfor spørsmålet om hvor mye lenger de amerikanske forbrukerne kan holde økonomien oppe.

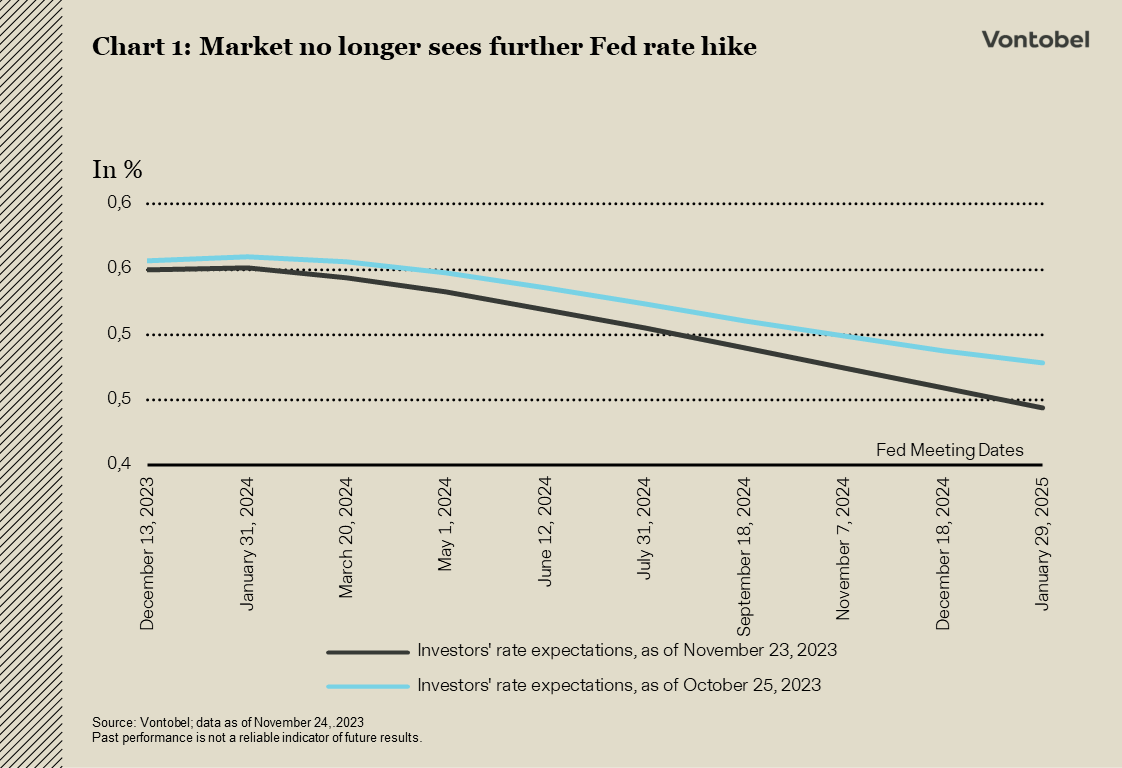

Verdensøkonomien er for svak til å håndtere den sterke økningen i obligasjonsrentene. Så selv uten en resesjon kan Fed snart bli nødt til å kutte renten, fordi pengepolitikken er for stram i forhold til dagens inflasjonsnivå. Den amerikanske konsumprisveksten falt for eksempel til 3,2 prosent fra 3,7 prosent på årsbasis i september. Og produsentprisveksten falt til 1,3 prosent fra 1,9 prosent i samme periode. Dette har ikke gått upåaktet hen, og investorene priser nå inn en nesten 60 prosents sjanse for et rentekutt på minst 25 basispunkter innen mai 2024.

På den andre siden av dammen ser den økonomiske veksten i eurosonen bekymringsfull ut når man ser på innkjøpssjefsindeksene (PMI). Disse indikerer at økonomien har "kjørt seg fast i gjørma", og det kan meget vel være duket for et andre kvartal på rad med fallende bruttonasjonalprodukt (dvs. en teknisk resesjon). Gitt den alvorlige tilstanden i eurosonens økonomi og den betydelige nedgangen i inflasjonen kan den europeiske sentralbanken til og med begynne å kutte før Fed. Det er lite sannsynlig at Kina kommer til å iverksette betydningsfulle stimulanser før i andre halvdel av 2024.

Utsikter for det økonomiske landskapet i 2024

Da 2023 gikk mot slutten, kunne investorene sannsynligvis se tilbake på et ganske bra år på aksjemarkedet, spesielt etter et forferdelig 2022. Dette skyldes delvis den økonomiske utviklingen, der veksten overrasket på oppsiden og inflasjonen på nedsiden. Skjer det samme i år?

Den globale økonomiske veksten overgikk forventningene så å si over hele linjen i 2023 (se diagram 1), til tross for at veksten lå under gjennomsnittet. Flertallet av økonomene forventet en resesjon som aldri ble en realitet i 2023, fordi den høye inflasjonen og de hyppige rentehevingene ikke skadet bedrifter og forbrukere like mye som fryktet. Bedriftene unnlot å ta opp nye lån til høye renter og reduserte antall ledige stillinger i stedet for å si opp ansatte. Forbrukerne kunne bruke av de betydelige sparepengene de hadde opparbeidet seg under pandemien og nyte godt av et stabilt arbeidsmarked. I tillegg var finanspolitikken overraskende ekspansiv, spesielt i USA, der statsstøtten fortsatte å være sjenerøs.

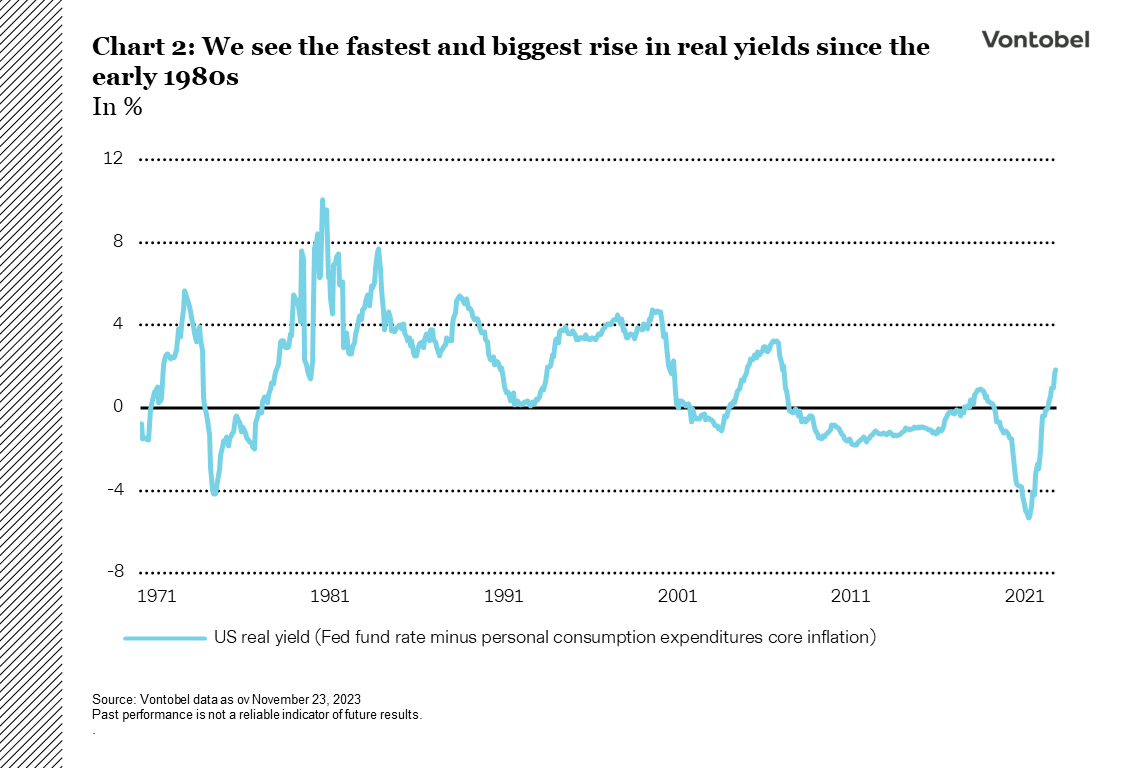

Resesjonsdebatten – blir det resesjon eller ikke? Det viktigste spørsmålet for investorene i 2024 er om det vil være mulig å bekjempe inflasjonen uten å utløse en resesjon. Dette er noe man aldri tidligere har klart. Høyere renter har sin pris og viser allerede de første sprekkene i økonomien, bare tenk på bankkrisen i fjor vår. Jo lenger rentenivået holder seg høyt, desto større blir konsekvensene - noe man bør ha i bakhodet når man ser på den kraftigste økningen i realrentene siden starten av 1980-tallet (se diagram 2). De inflasjonsjusterte rentene har nådd sitt høyeste nivå på 15 år, men i motsetning til den gang har verden nå betydelig mer gjeld.

Selskapenes inntjening øker ikke lenger, med unntak av noen få store amerikanske teknologiselskaper og europeiske luksusvareprodusenter. Undersøkelser viser at selskapene fortsetter å kutte planlagte investeringer. Mange bedrifter må også innfri høye lønnskrav, fordi arbeidskraften (som er en mangelvare) søker kompensasjon for inflasjonen. Hvis denne trenden fortsetter, vil enkelte bedrifter ikke ha noe annet valg enn å si opp ansatte for å beskytte marginene.

Amerikanske forbrukeres lommebok

Forbrukerne har trivdes med å bruke penger, noe som har satt fart på økonomien lenge etter at pandemisperringene ble opphevet. Hva om forbrukerne ikke er klare til å stramme inn pengebruken ennå? I øyeblikket bruker de mer enn de tjener, noe som betyr at sparepengene deres minker eller at de opparbeider seg ny gjeld. Faktisk nådde den amerikanske kredittkortgjelden nylig et rekordhøyt nivå på over 1000 milliarder dollar. Samtidig har renter på over 20 prosent ført til en økning i antall betalingsanmerkninger (se diagram 3). Det virker lite sannsynlig at amerikanske forbrukere vil kunne redde verdensøkonomien fra en resesjon så mye lenger.

Vontobel Multi Asset Boutique mener at en svakere etterspørsel etter varer og tjenester til slutt vil presse inflasjonen tilbake til nivåene før pandemien, særlig med tanke på at de globale forsyningskjedene er i gang igjen, og at mange vareprodusenter sliter med økende lagerbeholdning. De globale sentralbankene vil bli tvunget til å sette ned renten hvis arbeidsledigheten stiger og inflasjonen faller.

Potensielle overraskelser Hvilke uventede overraskelser kan så komme?

En viktig faktor kan være at inflasjonen faller raskere enn forventet, noe som vil lette presset på både bedrifter og forbrukere. Dette vil i så fall også føre til raskere rentekutt enn ventet, noe som vil gi økonomien ytterligere støtte. En annen ting å holde øye med, er en større finanspolitisk stimuleringspakke i Kina for å få fart på verdens nest største økonomi. På den andre siden kan en ytterligere opptrapping i Midtøsten være en katalysator for en ny inflasjonsbølge. I så fall vil sentralbankene trolig fortsette å være restriktive.

Markedsdreining: Forventningene om ytterligere renteheving fra Fed faller

Avkjølt inflasjon og tegn til lavere vekst i USA ga fornyet etterspørsel etter obligasjoner. Renten på 10-årige statsobligasjoner falt med over 50 basispunkter i løpet av én måned. I september antydet Fed funds futures en 60 % sjanse for en ny renteøkning. Men nå har de priset inn en økning og forventer et rentekutt innen midten av neste år (se diagram 1).

Den amerikanske økonomien har vist imponerende motstandsdyktighet i den mest omfattende pengepolitiske innstrammingen på mer enn fire tiår, tatt i betraktning både tempoet og omfanget av renteøkningene. Selv om det forventede mønsteret med en strammere pengepolitikk som fører til redusert kredittvekst i privat sektor, blir en realitet, har økonomien fortsatt å vise en uvanlig robust vekst.

Investorene regner nå med at denne motstandsdyktigheten i økonomien og den begrensede sannsynligheten for at Fed strammer inn ytterligere, betyr at investorene er utenfor fare. Samtidig som optimismen om at en resesjon kan være avverget begynner å feste seg, forlenget imidlertid Conference Boards ledende økonomiske indeks sin nedgangsperiode til 19 måneder. De eneste sammenlignbare periodene med en så langvarig negativ trend var under stagflasjonskrisen på midten av 1970-tallet og den globale finanskrisen. Historisk sett har en så langvarig og markant nedgang i denne indikatoren alltid vært et forvarsel om en resesjon.

Den kraftige renteoppgangen i oktober kan ha representert høydepunktet i denne syklusen. Nyere data tyder på at Fed tar en pause og muligens innleder rentekutt i 2024. Dermed er det duket for potensielle rentekutt på et senere tidspunkt. Før slike kutt pleier rentene vanligvis å falle.

Fokus på forverring av fundamentale kredittforhold og stram pengepolitikk Obligasjonsinvestorer bør fokusere på forverring av fundamentale kredittforhold og stram pengepolitikk. Diagram 2 viser hvor stor andel av avkastningen på amerikanske høyrenteobligasjoner som kan tilskrives kredittpåslag. Dagens nivå på 43 prosent er det laveste siden 2007. Ifølge Moody's ligger misligholdsraten for høyrenteobligasjoner i USA på over 5 prosent, det høyeste nivået siden første halvdel av 2021, da kredittmarkedene var i ferd med å hente seg inn etter en bølge av mislighold forårsaket av pandemien. Økende mislighold tyder på at de høye lånekostnadene har begynt å påvirke kredittmarkedene i større grad, og at økonomien er i ferd med å svekkes.

En november uten unntak

November er vanligvis den beste aksjemåneden, og den leverte også i år. Denne gangen reverserte markedet ikke bare den negative utviklingen i oktober, men hadde den beste månedlige avkastningen siden gjennombruddet for covid-19-vaksinen i slutten av 2020 (se diagram 1). For godt til å være sant?

To av de tre viktigste makroøkonomiske faktorene som dominerer bildet, ser allerede ut til å ligge bak oss. For det første nådde inflasjonen i USA toppen for mer enn 12 måneder siden, noe som siden også har vært tilfelle i andre utviklede markeder. For det andre ser det ut til at sentralbankene har kommet i mål med sine renteøkninger. Historisk sett har begge disse hendelsene utløst positive markedsreaksjoner det påfølgende året (se diagram 2).

Den tredje og siste brikken som mangler, er en resesjon, som på grunn av en svært atypisk konjunktursyklus har latt vente på seg i USA. Men i hvilken grad har investorene allerede priset inn en resesjon? Og hvor alvorlig vil en slik resesjon være?

Når man skraper litt på overflaten av MSCI ACWI Net Total Return Index' absolutte tosifrede oppgang hittil i år, bør investorene ta i betraktning at det er et fåtall sektorer (teknologi, kommunikasjonstjenester og forbruksvarer) som har bidratt til indeksens utvikling, og at de har kvalitet, overskuddslikviditet, lav gjeldsgrad og store markedsverdier som fellesnevner. Ser vi bort fra disse sektorene, har utviklingen under overflaten i beste fall vært flat.

Den gode nyheten er at vekstprognosene for inntjening per aksje (EPS) har avtatt den siste tiden, noe som gir rom for positive overraskelser. Verdsettelsesmultiplene ligger fortsatt under toppnivåene fra 2021, kanskje fordi svakere makroøkonomiske utsikter allerede er priset inn. EPS-veksten for 2024-2025 kan virke ambisiøs, men med tanke på de store dominerende sektorenes relevans, bidrag og synlighet er det ikke så overraskende.

Vanskelige tider for "svart gull", gode tider for vanlig gull

Oljemarkedene opplevde et kraftig prisfall i november. I motsetning til det "svarte gullet" viste det "ekte" gullet seg å være mer motstandsdyktig. Oljeprisen falt i midten av november til det laveste nivået på fire måneder. Det at konflikten mellom Israel og Hamas så langt ikke har spredt seg ytterligere i regionen, ser ut til å ha skjøvet bekymringen for et mulig oljesjokk i bakgrunnen for mange investorer. I stedet har fokuset flyttet seg til den amerikanske oljeproduksjonen, som nylig nådde et rekordhøyt nivå på 13,2 millioner fat per dag. Voksende amerikanske oljelagre, blandede økonomiske data fra USA og en nedgang i den kinesiske raffineriaktiviteten har også tynget stemningen. Det er også tvil om hvorvidt den nye frivillige nedtrappingen av oljetilbudet som ble kunngjort av Organisasjonen av oljeeksporterende land og deres allierte (OPEC+) i slutten av november, vil bli gjennomført fullt ut. Angola har for eksempel sagt nei til sin kvote.

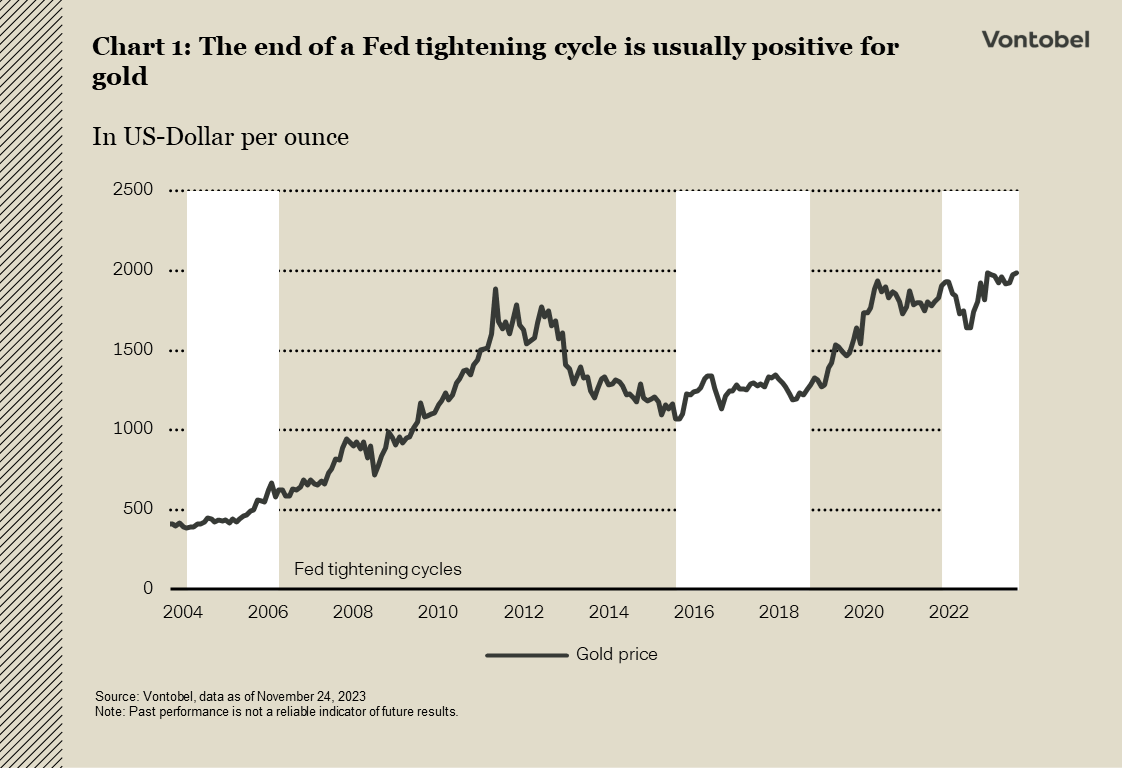

Gullet, derimot, lot seg ikke affisere av den synkende krigsrisikopremien: Det klarte å holde fast ved oppgangen fra oktober og flørtet til og med en stund med den psykologisk viktige grensen på 2000 dollar per unse i slutten av november. Det skyldes en rekke svakere økonomiske data enn forventet og avtagende inflasjon i verdens største økonomi, noe som fikk investorene til å prise inn et første rentekutt fra Fed i første halvdel av 2024. Slutten på Feds innstrammingssyklus og alt det innebærer, som fallende realrenter og en svakere amerikansk dollar, har ofte vært en positiv katalysator for gull tidligere (se diagram 1).

Etterspørselen ser også ut til å være solid på den fysiske siden. Sveits, som er et viktig knutepunkt for gullhandel, eksporterte mer enn 150 tonn gull i oktober, den største mengden siden mai. En betydelig andel av dette – rundt 49 tonn (+60 prosent sammenlignet med samme periode i fjor) – gikk til India. India er verdens nest største gullkonsument, og landet feirer en rekke festdager fra oktober til november, der gull er en populær gave. På lengre sikt kommer medvinden fra sentralbankene. Selv om de var nettoselgere i de tre tiårene etter Bretton Woods-systemets sammenbrudd, begynte de å bygge opp reservene sine igjen etter den globale finanskrisen. Denne trenden har forsterket seg de siste årene, særlig etter at vestlige land frøs Russlands sentralbankreserver. Ifølge World Gold Council forventer også rundt en fjerdedel av verdens sentralbanker å øke sine gullreserver det kommende året (se diagram 2).

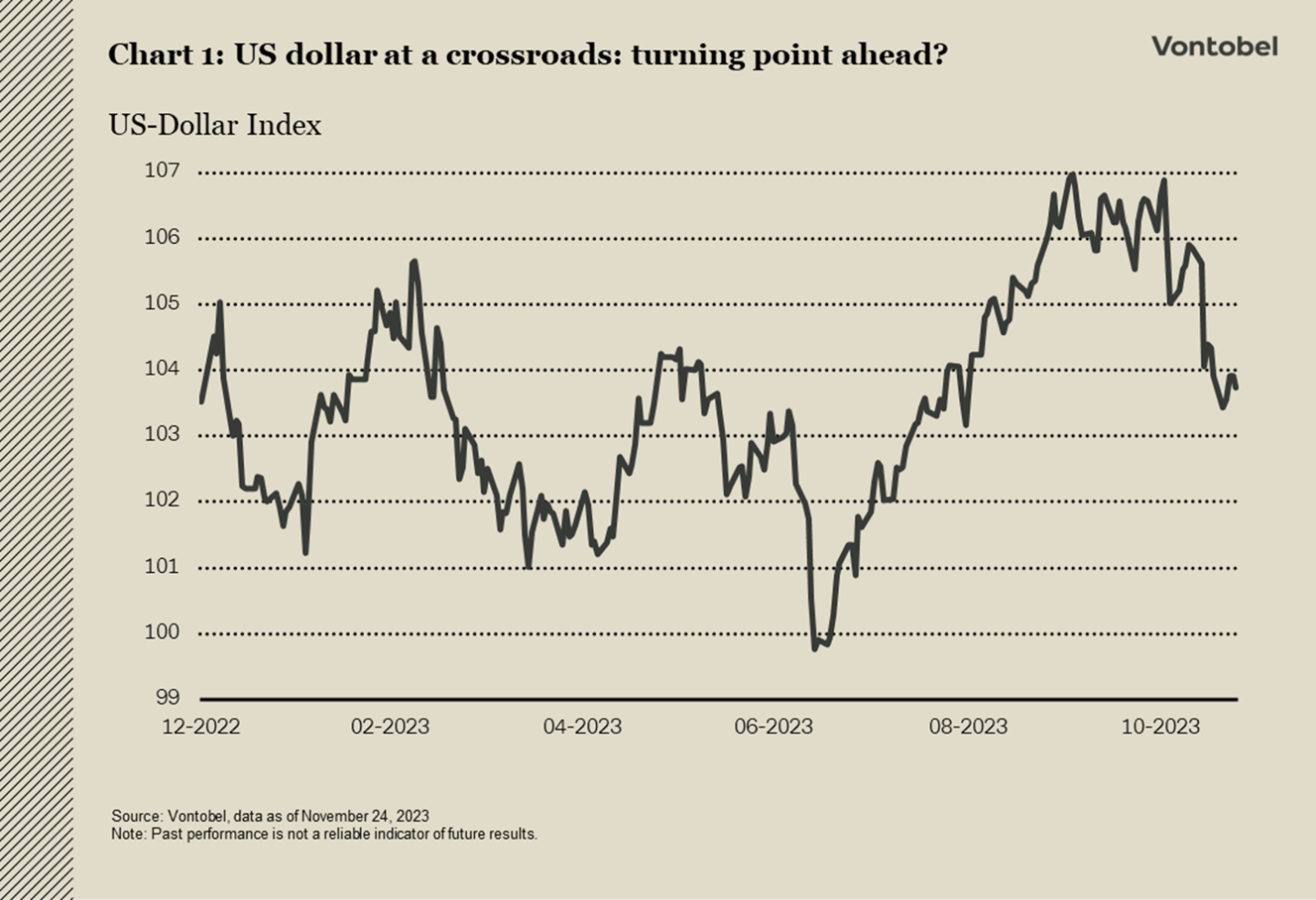

Oppgangen i amerikanske dollar går tregere – nærmer den seg et vendepunkt?

Oppgangen i den amerikanske dollaren ser ut til å avta og kan nærme seg et vendepunkt (se diagram 1). Lavere amerikanske renter og indikasjoner på begynnende svakheter i verdens største økonomi påvirker markedssentimentet negativt. Den pågående økonomiske effekten av Feds pengepolitiske innstramminger, kombinert med avtagende finanspolitisk støtte, gjør dollaren sårbar på kort sikt.

I løpet av den siste måneden har euroen styrket seg mot de fleste G-10-valutaene, med unntak av sveitserfrancen, på grunn av geopolitiske faktorer. Det er interessant å merke seg at euroen har styrket seg til tross for fraværet av spesielt gunstige nyheter. Denne motstandsdyktigheten kan tilskrives en kombinasjon av negativ økonomisk utvikling som allerede er innregnet i kursen, og økende spekulasjoner om at en nedgang i den amerikanske økonomien er nært forestående. Disse faktorene har samlet sett styrket euro-dollar-paret og euroen generelt. Feds pengepolitiske kurs på mellomlang sikt, og ikke minst markedets oppfatning av denne kursen, er fortsatt viktige drivkrefter for euroen. For euro-dollar-investorer kan fokus på dollarsiden av ligningen være avgjørende for å identifisere kortsiktige muligheter. Stadig flere tegn på økonomisk nedgang i USA kan føre til nye diskusjoner om et mulig rentekutt fra Fed, noe som ytterligere vil støtte opp under en bullish situasjon for euro-dollar.

Sveitserfrancens egenskaper som trygg havn har fått økt oppmerksomhet i år, og sveitserfrancen skiller seg ut som den valutaen som har gjort det best blant G-10-valutaene, med en oppgang på rundt 4,5 prosent mot amerikanske dollar målt i spotavkastning (se diagram 2). Den sveitsiske nasjonalbanken (SNB) ser ut til å foretrekke å opprettholde en sterk valutakurs for å motvirke inflasjon fremfor å heve styringsrenten til over 1,75 prosent. Med et nytt SNB-møte planlagt til 14. desember, går markedsforventningene nå i retning av at det ikke blir flere rentehevinger, og at rentekuttene vil begynne neste år, med anslag som tyder på en første reduksjon i september.

Hvis den lokale inflasjonen ikke tar seg opp igjen, forventes sveitserfrancen å svekke seg moderat på mellomlang sikt. Men på kort sikt kan man ikke se bort fra en vedvarende etterspørsel etter valutaen på grunn av den pågående geopolitiske usikkerheten og et marked som i økende grad drives av risikofaktorer utover de fundamentale forholdene.

Forfattere

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Cross-Asset Strategist