Aksjemarkedene er fortsatt følsomme for inflasjonstall

Mens det er økende forventninger til at Fed vil begynne å kutte renten i 2024, skjer det motsatte i Japan, der den tidligere nullrentepolitikken nærmer seg slutten. Dette kan styrke den japanske yenen mot USD. Aksjemarkedet forventer at sentralbankene har foretatt sine siste rentehevinger. De amerikanske KPI-tallene for november, som ble offentliggjort tirsdag 12. november, viser at markedet fortsatt er usikkert med hensyn til renter og inflasjon.

Ukens case: Yen kan stige når det blir slutt på den japanske nullrentepolitikken

I en tale til det japanske parlamentet torsdag 7. desember sa sentralbanksjef Kazuo Ueda at håndteringen av pengepolitikken vil bli vanskeligere neste år. Det vil være ulike muligheter til å justere styringsrenten hvis den stiger.

Ueda satte fart på spekulasjonene om at nullrenten snart vil bli fjernet. Han sa at Bank of Japan har flere muligheter til å justere styringsrenten hvis renten kan økes: "Vi har flere muligheter. Vi kan heve renten som finansinstitusjonene betaler for sine reserver i BOJ eller gjenoppta dagslånsrentepolitikken, men vi har ikke bestemt oss for hvilken rente vi skal sikte mot. Beslutningen om hvorvidt vi skal holde renten på null eller heve den til 0,1 prosent og i hvilket tempo, vil avhenge av den økonomiske og finansielle utviklingen på det aktuelle tidspunktet."

Bare en dag tidligere antydet Ryozo Ikimino, visesentralbanksjef i Bank of Japan, at sentralbanken snart kan avslutte verdens siste negative rentepolitikk, noe som er det klareste signalet fra BOJ-ledelsen til nå. Husholdningssektoren, som er den viktigste kilden til overskuddssparing, vil oppleve en betydelig forbedring av betalingsbalansen. Finansinstitusjonene kan bli utsatt for et visst press på kort sikt, men de kan også få bedre avkastning ved å erstatte sine beholdninger med nye obligasjoner. Effekten vil variere fra selskap til selskap. Den negative effekten på enkelte selskaper kan imidlertid bli betydelig.

Traderne satser stadig mer på at den japanske sentralbanken vil avvikle de negative rentene allerede denne måneden, og markedsreaksjonen ble ytterligere forsterket av en dårlig auksjon av japanske 30-årige statsobligasjoner. Den 30-årige JGB-renten steg med 9,5 basispunkter til 1,690 %. Det er en økning fra 1,61 % etter at auksjonsresultatet for obligasjonen ble kunngjort. Buddekningsprosenten, som sammenligner totale bud med antall solgte verdipapirer, var den laveste siden 2015 på 2,62. Den 10-årige JGB-renten steg med 10,5 basispunkter til 0,750 %, dagen etter å ha vært nede på 0,620 %, det laveste nivået på tre og en halv måned.

Uedas kommentarer bidro dessuten til å øke presset på yenen. Yenen fortsatte sin sterke oppgang fredag i forrige uke, og hadde sin beste uke mot dollaren på nesten fem måneder.

Dessuten truer pengeinnsamlingsskandalen med å svekke statsminister Fumio Kishidas synkende popularitet ytterligere. Ifølge lokale medier vil påtalemyndigheten i Tokyo begynne å etterforske flere dusin lovgivere fra Det liberaldemokratiske partiet (LDP), deriblant nåværende statsråder, på grunn av innsamlingsinntekter på over 100 millioner yen som ikke er registrert i offisielle registre. Tjenestemenn tilknyttet Abe-fraksjonen i LDP vil bli byttet ut, noe som vil gjøre det lettere for Bank of Japan å begynne å heve renten. Fraksjonen ble tidligere ledet av den avdøde statsministeren Shinzo Abe, som forsøkte å bekjempe flere år med deflasjon gjennom en ekspansiv pengepolitikk.

For øyeblikket ser det ut til at Feds rentehevingssyklus nærmer seg slutten. Depresieringspresset på yen bør avta hvis Japan endelig bestemmer seg for å avslutte den negative rentepolitikken. Vi ser dette som et forvarsel om en mye sterkere yen neste år.

USD mot JPY, ettårig daglig diagram

USD mot JPY, femårig ukediagram

Makro-kommentarer

De amerikanske børsene stengte høyere i forrige uke etter at sterke sysselsettingstall ble offentliggjort fredag 8. desember. Antall sysselsatte utenfor landbruket i USA økte med 199 000 i november mot forventede 180 000, noe som tyder på at den amerikanske økonomien er sterkere enn ventet. Den tiårige amerikanske statsobligasjonsrenten steg med 7-8 basispunkter, mens den toårige renten steg med 10-12 basispunkter kort tid etter offentliggjøringen.

Aksjemarkedene forventer at sentralbankene skal være ferdige med rentehevingene. ESBs første rentekutt er ventet allerede i mars 2024. Dette forventes å bli etterfulgt av et kutt til 2,50 % innen utgangen av 2024. Fed forventes å kutte renten for første gang i april 2024. Denne uken kommer det rentebeskjeder fra FED i dag, onsdag 13. desember 2023, og fra ESB torsdag 14. desember 2023.

Tirsdag 12. desember kom det amerikanske KPI-tallet for november inn på 3,1 % på årsbasis. Dette var i tråd med forventningene, men S&P500-indeksen falt først etter nyheten, for så å hente seg inn igjen kort tid etter. Svenske KPI-tall for november kommer torsdag 14. desember.

Fredag 15. desember offentliggjøres foreløpige tall for industrien og tjenesteytende sektor, innkjøpssjefsindeksen, for både USA og eurosonen.

Tysk 2-årig statsobligasjonsrente (i %), ettårig daglig diagram

Tysk 2-årig statsobligasjonsrente (i %), femårig ukediagram

Årshøyeste, og nedsiderisikoen blir større

Risikoen har skiftet til nedsiden, i hvert fall fra et teknisk perspektiv. Grafen nedenfor illustrerer at MACD har generert et svakt salgssignal for S&P 500. Et brudd under 4 500 og nivåer rundt 4 420 kan stå for tur. Hvis det av en eller annen grunn skulle være mer energi igjen til oppgangen, ligger neste nivå på oppsiden mellom 4 700 og 4 800.

S&P 500 (i USD), toårig daglig diagram

S&P 500 (i USD), ukentlig femårsdiagram

Rentene i USA er for tiden på vei opp etter KPI-tallene for november. Det øker nedsiderisikoen i Nasdaq 100. Et brudd på nedsiden under 16 000 og en lukking av gapet ved 15 530 kan stå for tur.

Nasdaq 100 (i USD), toårig daglig diagram

Nasdaq 100 (i USD), ukentlig femårsdiagram

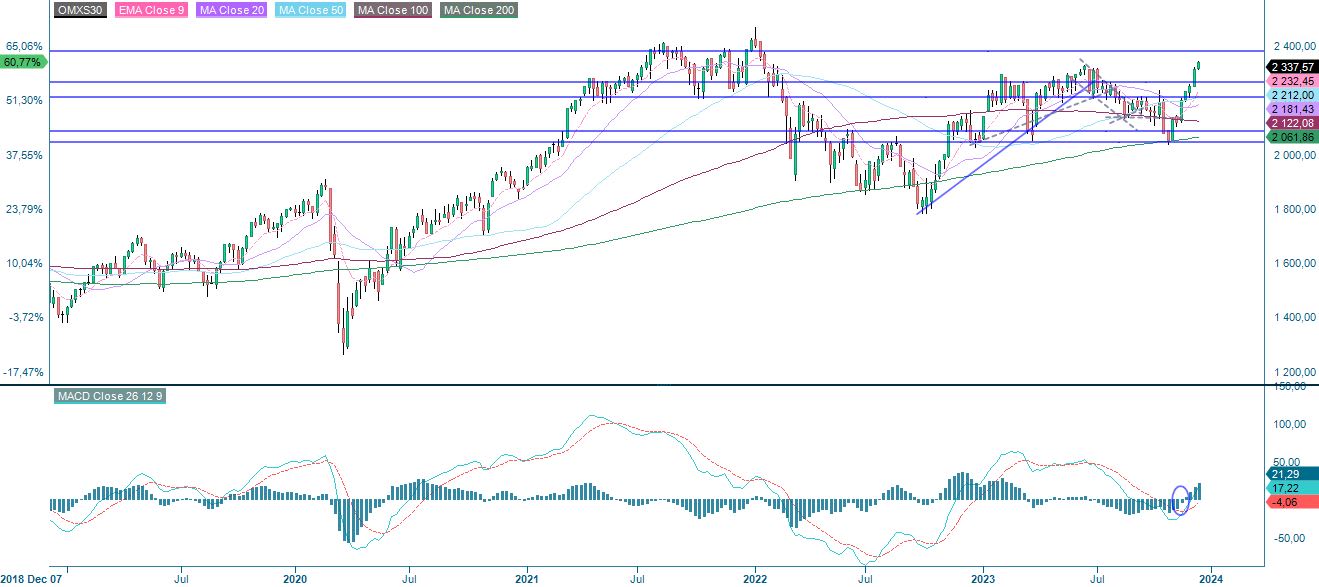

Etter en supersterk oppgang i OMXS30 er indeksen overkjøpt og nærmer seg 80-nivåer for RSI. Støtte på nedsiden finnes rundt 2670. Motstand på oppsiden finner vi like over 2400-nivået.

OMXS30 (i SEK), toårig daglig diagram

OMXS30 (i SEK), ukentlig femårsdiagram

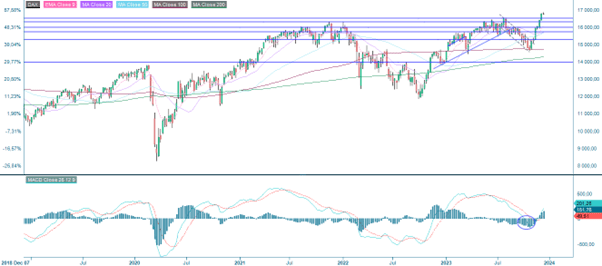

DAX har fortsatt oppgangen. Igjen er RSI på et overkjøpt nivå, og risikoen på disse nivåene bør ligge på nedsiden. Støtte på nedsiden finnes rundt 16 470.

DAX (i EUR), ettårig daglig diagram

DAX (i EUR), ukentlig femårsdiagram

Det fulle navnet på forkortelser som er brukt i den foregående teksten:

EMA 9: 9-dagers eksponentielt glidende gjennomsnitt.

Fibonacci: Det finnes flere Fibonacci-linjer som brukes i teknisk analyse. Fibonacci-tall er en sekvens der hvert påfølgende tall er summen av de to foregående tallene.

MA20: 20-dagers glidende gjennomsnitt

MA50: 50-dagers glidende gjennomsnitt

MA100: 100-dagers glidende gjennomsnitt

MA200: 200-dagers glidende gjennomsnitt

MACD: konvergensdivergens for glidende gjennomsnitt

Risiko

Disclaimer:

Denne informasjonen er verken et investeringsråd eller en investerings- eller investeringsstrategianbefaling, men en annonse. Den fullstendige informasjonen om handelsproduktene (verdipapirene) nevnt her, spesielt strukturen og risikoene knyttet til en investering, er beskrevet i basisprospektet, sammen med eventuelle tillegg, samt de endelige vilkårene. Grunnprospektet og de endelige vilkårene utgjør de eneste bindende salgsdokumentene for verdipapirene og er tilgjengelige under produktlenkene. Det anbefales at potensielle investorer leser disse dokumentene før de tar noen investeringsbeslutning. Dokumentene og nøkkelinformasjonsdokumentet er publisert på nettsiden til utstederen, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Tyskland, på prospectus.vontobel.com og er gratis tilgjengelig fra utstederen. Godkjenningen av prospektet skal ikke forstås som en godkjenning av verdipapirene. Verdipapirene er produkter som ikke er enkle og kan være vanskelige å forstå. Denne informasjonen inkluderer eller er relatert til tall for tidligere resultater. Tidligere resultater er ikke en pålitelig indikator på fremtidig ytelse.

Ekstern forfatter:

Denne informasjonen er utelukkende på gjesteforfatterens ansvar og representerer ikke nødvendigvis oppfatningen til Bank Vontobel Europe AG eller noe annet selskap i Vontobel Group. Den videre utviklingen av indeksen eller et selskap samt aksjekursen avhenger av en lang rekke selskaps-, gruppe- og sektorspesifikke samt økonomiske faktorer. Hver investor må ta hensyn til risikoen for kurstap i investeringsbeslutningen. Vær oppmerksom på at investering i disse produktene ikke vil generere løpende inntekter.

Produktene er ikke kapitalbeskyttet, i verste fall er et totalt tap av investert kapital mulig. Ved insolvens av utstederen og garantisten, bærer investoren risikoen for totaltap av sin investering. I alle fall bør investorer merke seg at tidligere resultater og/eller analytikeres meninger ikke er en tilstrekkelig indikator på fremtidig ytelse. Ytelsen til de underliggende elementene avhenger av en rekke økonomiske, entreprenørielle og politiske faktorer som bør tas i betraktning i dannelsen av en markedsforventning.

Kredittrisiko for utsteder:

Investorer i produktene er utsatt for risikoen for at utstederen eller garantisten ikke kan oppfylle sine forpliktelser i henhold til produktene. Et totalt tap av den investerte kapitalen er mulig. Produktene er ikke underlagt noen depositumsbeskyttelse.

Markedsrisiko:

Verdien av produktene kan falle betydelig under kjøpesummen på grunn av endringer i markedsfaktorer, spesielt dersom verdien av den underliggende eiendelen faller. Produktene er ikke kapitalbeskyttet.

Risiko med gearingsprodukter:

På grunn av gearingseffekten er det økt risiko for tap (risiko for totaltap) med gearingprodukter, f.eks. Bull & Bear-sertifikater, Warrants og Mini Futures.

Valutarisiko:

Hvis produktvalutaen er forskjellig fra valutaen til den underliggende eiendelen, vil verdien av et produkt også avhenge av valutakursen mellom de respektive valutaene. Som et resultat kan verdien av et produkt svinge betydelig.