S&P 500 får et teknisk salgssignal etter oppgangen i november

Til tross for en delårsrapport for to uker siden som slo markedets estimater med 19 %, har Nvidia-aksjen stått stille i seks måneder. Forklaringen er økt konkurranse innen AI fra blant annet Alphabet og Microsoft. De amerikanske rentene har falt kraftig siden midten av oktober, noe som utløste et børsrally i november. Men teknisk sett har S&P500 nå fått et salgssignal.

Ukens case: En mulig svikt i Nvidias oppgangstrend

Nvidia-aksjen har hatt en ekstraordinær oppgang hittil i 2023, med en svimlende økning på ca. 218 %, hvorav størstedelen av oppgangen fant sted i første halvår. For øyeblikket handles Nvidia til en P/S (Price/Sales) på 27x, noe som er betydelig høyere enn de viktigste konkurrentene Microsoft (P/S på 13x) og Alphabet (P/S på 6x). Denne oppsiktsvekkende forskjellen i verdsettelsen tyder på at markedet oppfatter Nvidias omsetning som høyere enn tilsvarende selskaper i samme bransje.

I begynnelsen av 2023 dominerte NvidiaNvidias AI-brikkescenenchip både nyhetene og markedet, noe som gjorde det mulig for selskapet å ta en betydelig pris for sine brikkerchiper og høste betydelige inntekter. Dette scenariet er imidlertid i ferd med å endre seg i takt med at konkurrerende selskaper tester nye brikkerchiper. AMD gjør seg klar til å lansere sine MI300-brikkerchiper i begynnelsen av desember 2023. Amazon, på sin side, har lansert Trainium2-brikkenechipene, som skal være fire ganger raskere og dobbelt så energieffektive som forgjengeren. Microsoft har også kommet på banen med sin egen AI-brikkechip, Maia, som skal levere skreddersydde AI-tjenester.

Konkurransemessig vil Nvidia sannsynligvis få betydelig motvind i 2024, ettersom alle de store teknologiselskapene har betydelige ressurser som gjør det mulig å skalere utviklingen av produkter som kan sammenlignes med Nvidias. De integrerte skytjenestene deres gjør det dessuten mulig å utnytte brikkenechipene enda raskere, slik at man ikke trenger å vente på eksterne kunder. Dette endrer konkurransesituasjonen fundamentalt, noe som kan få Nvidia til å vurdere lavere priser som et strategisk grep for å sikre og beholde markedsandelene for sine egneegenutviklede AI-brikkerchiper.

Den 21. november la Nvidia frem sin Q3-rapport, som overgikk konsensusestimatene med rundt 19 %. Til tross for den sterke rapporten for tredje kvartal, som viste en tresifret vekst, klarte ikke nyheten å skape store bevegelser på Wall Street, og aksjen ble dermed liggende i et sidelengs mønster. Til tross for at Nvidia-aksjen rapporterte veksttall man sjelden har sett for et selskap med et sammenlignbart omsetningsgrunnlag, stagnerte utviklingen. Aksjen har konsekvent svingt mellom 400 og 500 dollar det siste halvåret, og det virker utfordrende å bryte ut av dette intervallet på kort sikt med tanke på selskapets høye verdsettelsesmultippel.

Som nevnt handles Nvidia-aksjen til en betydelig overkurs sammenlignet med andre fremtredende teknologiaksjer, noe som utgjør en potensiell hindring for en vesentlig ytterligere bullish momentumoppgang kombinert med økende konkurranse fra store teknologiaktører. I lys av dette kan markedet finne alternative muligheter i andre store teknologiselskaper med solide konkurransefortrinn, særlig de som lanserer egne AI-brikkerchiper og -tjenester. Nå kan det være et godt tidspunkt å satse mot Nvidia, i hvert fall på kort sikt.

Nvidia (USD), ettårig daglig diagram

Nvidia (USD), femårig ukediagram

Makro-kommentarer

De amerikanske aksjemarkedene steg fredag, støttet av en tale fra USAs sentralbanksjef Jerome Powell som ble tolket som duvaktig??.dueaktig. S&P 500 handles på høyeste nivå i juli. Markedene tok til seg ordlyden om at Fed har hevet renten et godt stykke inn i det restriktive området. Powell sa imidlertid også at de siste inflasjonstallene var gledelige, men at det trengs mer for å nå 2 %, og at det er for tidlig å spekulere i rentekutt. Etter Powells tale priser markedet inn 64 % sannsynlighet for et rentekutt på møtet i mars, opp fra 43 % før PowellPowells tale. Siden 18. oktober har rentenavkastningen på den amerikanske toårige statsobligasjonen falt fra 5,21 % til 4,55 %.

Fredag 8. desember offentliggjøres den amerikanske sysselsettingsrapporten for november, der det forventes 180 000 nye jobber. Den årlige rullerende trenden for den amerikanske sysselsettingen har falt fra rundt 500 000 i januar 2022 til rundt 250 000 i oktober 2023.

Amerikansk 2-årig statsobligasjonsrente (i %), ettårig daglig diagram

Amerikansk 2-årig statsobligasjonsrente (i %), femårig ukediagram

Den kortsiktige risikoen er forskjøvet til nedsiden i USA. Står Europa for tur?

Etter en sterk oppgang i november har risikoen skiftet til nedsiden, i hvert fall fra et teknisk perspektiv. Dette ettersom MACD har generert et svakt salgssignal for S&P 500 etter at indeksen har vært overkjøpt målt ved RSI. Et brudd under 4 500 og 4 420 kan stå for tur.

S&P 500 (i USD), ettårig daglig diagram

S&P 500 (i USD), ukentlig femårsdiagram

Nasdaq 100 handles for øyeblikket like ved motstanden ved MA20, som for øyeblikket ligger på 15 780. Et brudd på nedsiden og 15 530 kan stå for tur. Det vil i så fall innebære en lukking av gapet siden 14. november.

Nasdaq 100 (i USD), ettårig daglig diagram

Nasdaq 100 (i USD), ukentlig femårsdiagram

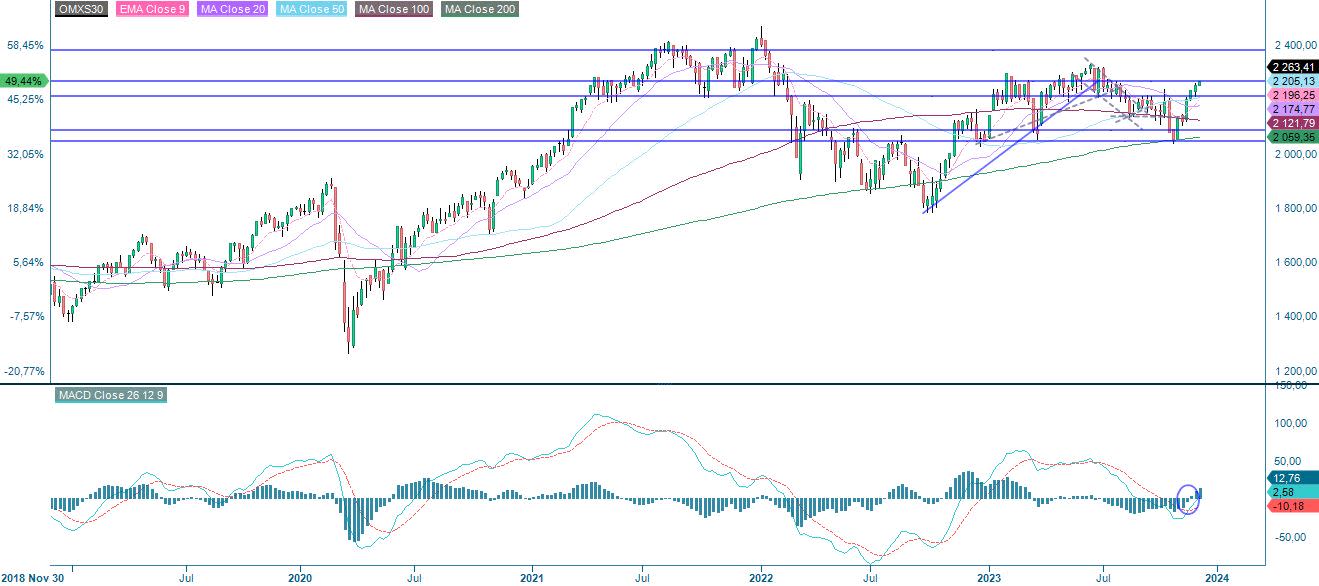

OMXS30 har steget de siste dagene og befinner seg nå ved en motstand, mens RSI er overkjøpt. Momentumet er fallende, noe som illustreres av et fallende MACD-histogram. Vil risikoen skifte til nedsiden også for OMXS30?

OMXS30 (i SEK), ett års daglig diagram

OMXS30 (i SEK), ukentlig femårsdiagram

DAX har nærmest gått bananas og handles for øyeblikket nær all time high. Igjen er RSI på overkjøpt nivå, og risikoen på disse nivåene bør ligge på nedsiden.

DAX (i EUR), ettårig daglig diagram

DAX (i EUR), ukentlig femårsdiagram

Kilde: Infront og Carlsquare. Merk: Tidligere utvikling er ikke en pålitelig indikator for fremtidige resultater.

Det fulle navnet på forkortelser som er brukt i den foregående teksten:

EMA 9: 9-dagers eksponentielt glidende gjennomsnitt.

Fibonacci: Det finnes flere Fibonacci-linjer som brukes i teknisk analyse. Fibonacci-tall er en sekvens der hvert påfølgende tall er summen av de to foregående tallene.

MA20: 20-dagers glidende gjennomsnitt

MA50: 50-dagers glidende gjennomsnitt

MA100: 100-dagers glidende gjennomsnitt

MA200: 200-dagers glidende gjennomsnitt

MACD: konvergensdivergens for glidende gjennomsnitt

Risiko

Denne informasjonen er verken et investeringsråd eller en investerings- eller investeringsstrategianbefaling, men en annonse. Den fullstendige informasjonen om handelsproduktene (verdipapirene) nevnt her, spesielt strukturen og risikoene knyttet til en investering, er beskrevet i basisprospektet, sammen med eventuelle tillegg, samt de endelige vilkårene. Grunnprospektet og de endelige vilkårene utgjør de eneste bindende salgsdokumentene for verdipapirene og er tilgjengelige under produktlenkene. Det anbefales at potensielle investorer leser disse dokumentene før de tar noen investeringsbeslutning. Dokumentene og nøkkelinformasjonsdokumentet er publisert på nettsiden til utstederen, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Tyskland, på prospectus.vontobel.com og er gratis tilgjengelig fra utstederen. Godkjenningen av prospektet skal ikke forstås som en godkjenning av verdipapirene. Verdipapirene er produkter som ikke er enkle og kan være vanskelige å forstå. Denne informasjonen inkluderer eller er relatert til tall for tidligere resultater. Tidligere resultater er ikke en pålitelig indikator på fremtidig ytelse.

Denne informasjonen er utelukkende på gjesteforfatterens ansvar og representerer ikke nødvendigvis oppfatningen til Bank Vontobel Europe AG eller noe annet selskap i Vontobel Group. Den videre utviklingen av indeksen eller et selskap samt aksjekursen avhenger av en lang rekke selskaps-, gruppe- og sektorspesifikke samt økonomiske faktorer. Hver investor må ta hensyn til risikoen for kurstap i investeringsbeslutningen. Vær oppmerksom på at investering i disse produktene ikke vil generere løpende inntekter.

Produktene er ikke kapitalbeskyttet, i verste fall er et totalt tap av investert kapital mulig. Ved insolvens av utstederen og garantisten, bærer investoren risikoen for totaltap av sin investering. I alle fall bør investorer merke seg at tidligere resultater og/eller analytikeres meninger ikke er en tilstrekkelig indikator på fremtidig ytelse. Ytelsen til de underliggende elementene avhenger av en rekke økonomiske, entreprenørielle og politiske faktorer som bør tas i betraktning i dannelsen av en markedsforventning.

Investorer i produktene er utsatt for risikoen for at utstederen eller garantisten ikke kan oppfylle sine forpliktelser i henhold til produktene. Et totalt tap av den investerte kapitalen er mulig. Produktene er ikke underlagt noen depositumsbeskyttelse.

Verdien av produktene kan falle betydelig under kjøpesummen på grunn av endringer i markedsfaktorer, spesielt dersom verdien av den underliggende eiendelen faller. Produktene er ikke kapitalbeskyttet.

På grunn av gearingseffekten er det økt risiko for tap (risiko for totaltap) med gearingprodukter, f.eks. Bull & Bear-sertifikater, Warrants og Mini Futures.

Hvis produktvalutaen er forskjellig fra valutaen til den underliggende eiendelen, vil verdien av et produkt også avhenge av valutakursen mellom de respektive valutaene. Som et resultat kan verdien av et produkt svinge betydelig.