Trender og finter

Tradere med teknisk og kvantitativ tilnærming til markedet bruker ofte mye tid på å se etter trender og trendskifter med mål om å bruke disse til å ta posisjoner. Viser man et chart til hvem som helst vil de fleste kunne se noen bølgebevegelser, og peke på de områder som ville gitt ideell inngang og utgang på posisjoner. Dette er imidlertid et historisk bilde, og der er det alltid lett å se hva man burde gjort. Et chart spår i seg selv ikke om fremtiden, men viser hva som har vært veien frem til det nåværende tidspunkt.

Det fins et nær uendelig antall tekniske indikatorer man kan benytte på et chart, men det er viktig å huske at samtlige er avledet av pris, omsetningsvolum og tid. Jeg foretrekker selv å holde mine chart relativt «rene», med priser vist som candlesticks, omsetningsvolum som stolper og noen glidende gjennomsnitt.

Testing og bekrefting av trenden

Det er viktig å tidvis minne seg selv på hva et marked er. Det er en plass for omsetning av varer eller verdipapirer, og prisene vil som styrt av en naturkraft bevege seg dit hvor det største volumet kan omsettes. Rett og slett den pris der flest selgere og kjøpere kan bli enige om at en handel skal skje. I verdipapirmarkedet skjer handelen i hovedsak elektronisk, så man kan observere prisingsprosessen i sanntid. Langsiktige investorer, strategiske eiere, innsidere, kapitalforvaltere, kortsiktige tradere, småsparere, marketmakere, og handels-roboter er alle til stede. Noen handler posisjoner de har tenkt å holde i uker og måneder, mens det i den andre enden fins aktører som måler sin tidshorisont i sekunder og minutter. De fleste tradere ligger gjerne et sted i midten, med fokus på bevegelser som går fra intradag til å vare i noen dager. Handlingene til samtlige vil påvirke prisen, og det er med bakgrunn i dette at trender oppstår.

En trend kan beskrives som en sammenhengende prisbevegelse i en retning. Oppadgående, nedadgående eller sidelengs, selv om den siste kategorien ofte kalles en konsolidering.

Man kunne skrevet en hel bok om prisdannelse og trender, og det er det også mange som har gjort. I dette blogginnlegg vil jeg trekke frem et tema som mer sjeldent beskrives, og som jeg selv jobber mye med å forbedre i egen trading. Det er «fintene» man ofte blir utsatt for når man skal håndtere aktive posisjoner innenfor trendene.

Det fins mange tradingstrategier som har utgangspunkt i trender. Man kan eksempelvis gjøre trend-trades i samme retning som den gjeldende trenden, kontratrend trades i motsatt retning, se etter brudd på trendene (breakouts) eller posisjonere seg for bevegelser tilbake mot midten av trenden (mean-reversion). Alle disse strategiene har noe for seg, og det finnes tradere som kun spesialiserer seg på en eller to. Ideelt sett bør man dog ha flere strategier i sitt arsenal, og vekselvis benytte de som passer best til det gjeldende klima i markedet. Dette er dog lettere sagt enn gjort. Uansett er det viktig å vite eksakt hvilken strategi man velger å trade, og dermed hva man skal se etter. Strategier som fungerer bra under en viss type markedsforhold kan virke svært dårlig under andre. Den tydeligste kontrasten finner man mellom strategiene trend-trades og break-outs. Dette er også et godt eksempel på hva jeg mener med «finter» i trender, og det illustreres i eksempelet under.

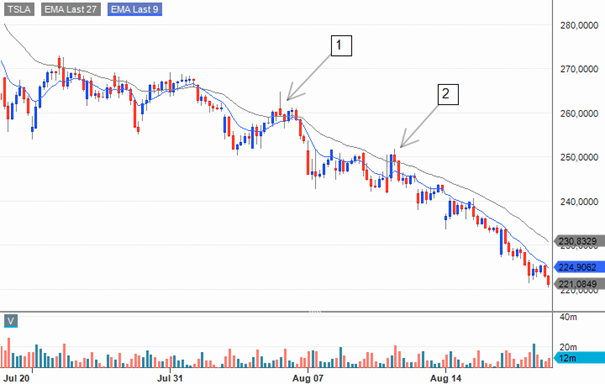

Kursdiagrammet over viser 1-times candlesticks i Tesla fra slutten av juli og inn i august 2023. Hver stolpe (candle) tilsvarer således 1 times kursbevegelser. I ettertid ser man en svært tydelig nedtrend, men å oppleve dette i sanntid er ikke like lett. La oss fokusere på punktet som er merket med 1. (nummer 2 er et liknende, men ikke like tydelig eksempel.) Den røde candlestick med høy hale som pilen peker på er åpningstimen for TSLA fredag 4. august. Som vi ser hadde aksjen hatt en dipp under et teknisk støttenivå to dager før, men snudde og stengt sterkt med brudd på 9 og 27 timers glidende snitt dagen forut for 4. august. Aksjen viste med dette mulig styrke, og ville vært en aktuell kandidat for en «breakout» trade om styrken fortsatte dagen etter. Det gjorde den også de første minuttene etter åpning. I et mer positivt (bullish) markedsklima kan slike trades fungere veldig bra, og er typisk noe både tradere og meglere leter etter. I punkt 1 illustrerer den høye halen/veken på candlestick’en imidlertid at forsøket på breakout reverserte i løpet av den første timen. Deretter gikk aksjen sidelengs de neste 4 timene før den brøt ned igjen gjennom de nevnte glidende snittene og fortsatte nedtrenden fra de tidligere dager.

I ettertid fremstår denne reverseringen etter å ha prøvd å bryte opp som det eksakt ideelle tidspunkt å sette ny short for en trader som vil posisjonere seg for en fortsettelse av nedtrenden. Punktet markert med 2 er et liknende tilfelle. Den gjeldende nedtrend har vart en stund, og initial styrke kan illustrere at aksjen er klar for en breakout oppover. I begge tilfeller viser også aksjen et trendbrudd, men for så å se dette raskt reversere. Det feilede bruddet blir dermed en bekreftelse på at nedtrenden er intakt, og nye shorts kan settes.

Å håndtere dette ideelt er imidlertid ikke lett for en trader. Har man sett for seg en breakout vil man også gjerne se bekreftelse på styrke før man starter en long-posisjon med å kjøpe aksjen. Dette vil jo det innledende draget opp vise, og mange tradere kan dermed tenkes å kjøpe aksjen der. Kanskje vil de da treffe spiret i aksjen klokkerent, og gå i stop-loss et par dollar lavere før man rekker å tenke. Jeg har opplevd dette mange ganger. Man får da et lite tap, og blir sittende å se på mens det som ville vært en flott trend-trade fra shortsiden spille seg ut. Selv tror jeg nøkkelen til å handle bedre i slike tilfeller er å ha en klar plan A og plan B klarlagt på forhånd. Når man ser etter mulige vippepunkter i aksjen er dette ofte smart. Om scenario A spiller seg ut vil du få en god inngang på en long, mens om scenario B slår til vil du ha en god inngang på en short. I begge tilfeller har man klare stop-loss nivåer å sette basert på aksjens historikk. Men man må være svært rask når momentumskiftet i aksjen skjer. Det er ikke lett å ha to slike gjensidig utelukkende scenarier i hodet samtidig, men med øvelse bør det være mulig.

Jeg vil legge til at eksemplet over med 1-times candlesticks egner seg til intradag trading, eller relativt kortsiktig swing-trading over noen få dager. Slike chartbevegelser gjentar seg dog i alle tidsperioder, så liknende oppsett kan sees etter på både dags- og ukeschart, samt på kortere intradag horisonter.

Risiko

Ekstern forfatter:

Denne informasjonen er utelukkende på gjesteforfatterens ansvar og representerer ikke nødvendigvis oppfatningen til Bank Vontobel Europe AG eller noe annet selskap i Vontobel Group. Den videre utviklingen av indeksen eller et selskap samt aksjekursen avhenger av en lang rekke selskaps-, gruppe- og sektorspesifikke samt økonomiske faktorer. Hver investor må ta hensyn til risikoen for kurstap i investeringsbeslutningen. Vær oppmerksom på at investering i disse produktene ikke vil generere løpende inntekter.

Produktene er ikke kapitalbeskyttet, i verste fall er et totalt tap av investert kapital mulig. Ved insolvens av utstederen og garantisten, bærer investoren risikoen for totaltap av sin investering. I alle fall bør investorer merke seg at tidligere resultater og/eller analytikeres meninger ikke er en tilstrekkelig indikator på fremtidig ytelse. Ytelsen til de underliggende elementene avhenger av en rekke økonomiske, entreprenørielle og politiske faktorer som bør tas i betraktning i dannelsen av en markedsforventning.

Disclaimer:

Denne informasjonen er verken et investeringsråd eller en investerings- eller investeringsstrategianbefaling, men en annonse. Den fullstendige informasjonen om handelsproduktene (verdipapirene) nevnt her, spesielt strukturen og risikoene knyttet til en investering, er beskrevet i basisprospektet, sammen med eventuelle tillegg, samt de endelige vilkårene. Grunnprospektet og de endelige vilkårene utgjør de eneste bindende salgsdokumentene for verdipapirene og er tilgjengelige under produktlenkene. Det anbefales at potensielle investorer leser disse dokumentene før de tar noen investeringsbeslutning. Dokumentene og nøkkelinformasjonsdokumentet er publisert på nettsiden til utstederen, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Tyskland, på prospectus.vontobel.com og er gratis tilgjengelig fra utstederen. Godkjenningen av prospektet skal ikke forstås som en godkjenning av verdipapirene. Verdipapirene er produkter som ikke er enkle og kan være vanskelige å forstå. Denne informasjonen inkluderer eller er relatert til tall for tidligere resultater. Tidligere resultater er ikke en pålitelig indikator på fremtidig ytelse.