Ville bevegelser i Tesla

Året har startet med kraftig kursoppgang og enorm handelsaktivitet for TSLA.

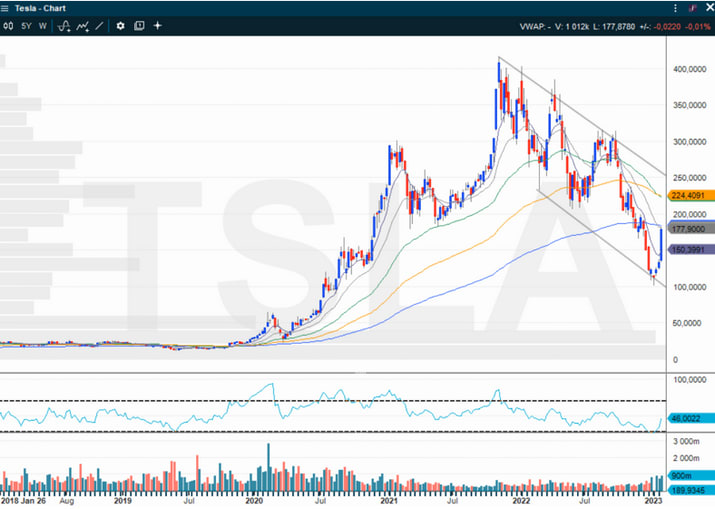

Etter å ha nådd sin høyeste notering noensinne på 414,66 i november 2021 holdt Tesla seg på kurser omkring 300 helt frem til siste kvartal 2022. Da begynte et akselererende fall som kulminerte i et voldsomt press på aksjen i desember og inn i det nye året. Generell fall i teknologi-aksjer, store innsidesalg fra Tesla-sjef Elon Musk, støy omkring hans kjøp av Twitter, økende konkurranse og usikkerhet omkring etterspørsel var blant forklaringsfaktorene som daglig fikk stor oppmerksomhet i sosiale og tradisjonelle media. Jeg skrev på dette tidspunkt en artikkel om selskapet Tesla, som du kan lese her.

Fallet endte med at aksjen satte en bunn på 101,81 morgenen 6. januar, og derfra startet en kraftig bevegelse oppover. Når jeg skriver denne artikkel har TSLA akkurat lagt bak seg en dag med 11% oppgang til å stenge på 177,84. Det ble omsatt 306 millioner Tesla-aksjer på NASDAQ denne fredagen, noe som er det dobbelte av snittet siste måned, og fire ganger vanlig dagsomsetning gjennom 2022. Med snittkurs 175 ble det handlet aksjer for 53 milliarder dollar, eller omtrent 530 milliarder norske/svenske kroner. For å sette dette i sammenheng tilsvarer det om lag halvparten av årsomsetningen på Oslo Børs eller nær 2 måneders normal omsetning på Sveriges OMXS30. Imponerende tall. Det store volumet i aksjen fredag 27.01 hang sammen med og var delvis drevet av uvanlig stor handel i kjøpsopsjoner, og vi kommer tilbake til dette lenger ned. Omsetningen i opsjoner i USA er tidvis større enn i aksjene, og under visse forhold kan de gi næring til hverandre gjennom en feedback-loop.

Teknisk trading og risikokontroll

Ved slike svingninger som Tesla har vist de siste uker vil du alltid finne noen i sosiale media som tilsynelatende har kjøpt på bunn og nytt godt av hele oppgangen. Oftere er nok dette de samme som har eid aksjen på mesteparten av veien ned. Sannheten er at det slett ikke er lett å trade slike bevegelser når man skal forholde seg fornuftig til risiko. La oss ta en kikk på chartet over daglige kurser:

Av de 15 handelsdagene siden aksjen nådde bunnen på 101,81 er det bare 4 dager der aksjen har åpnet opp og steget videre det meste av dagen. De andre 11 handelsdagene har aksjen enten:

- Åpnet betydelig ned, og steget det meste av dagen (1 dag).

- Hatt et betydelig kurssprang over natten, svingt mye og endt nær åpningskurs (3 dager).

- Åpnet opp og falt betydelig i løpet av dagen (2 dager).

- Svingt lite eller mye gjennom dagen, men endt omtrent uendret (resten).

Målet for daglige svingninger i aksjekursen (Average True Range – ATR) siste 30 dager er 9,94 USD eller 5,6%. Dette er veldig mye for et så stort selskap. Til sammenligning er daglig snittbevegelse for S&P 500 indeksen om lag 1,7%. Størrelsen på de daglige svingningene har stor betydning for hvor store posisjoner det er fornuftig å ta for en trader som holder god risikokontroll. Se innlegget om posisjonsstørrelser i trading for mer om dette. Bruker man gearede produkter til å ta posisjonen må man også justere for dette. En liste over Vontobels produkter med TSLA som underliggende finner du her.

En metode som brukes av en del swing-tradere er f.eks. å sette stop-loss 1 ATR ned fra inngangskursen. Om man kombinerer dette med en regel om å f.eks. ikke risikere mer enn 1% av egenkapitalen på en enkelt trade så vil disse to reglene i sum gjøre at posisjoner i aksjer med høy ATR må holdes små i forhold til de i mindre volatile aksjer.

Når man ser på chartet over ser jo «kjøp på 102 og selg på 180» lett ut. All ære til de som har gjort det, men jeg tror deres antall er få, kanskje null. De som ønsker å ha en lang karriere i trading må forholde seg til gode risikokontroll-regler. La oss derfor se hvordan noen av de vanlige ville slått ut.

Anta i alle tilfeller at den brå vendingen opp fra bunn med en sterk blå candlestick gav et kjøpssignal for samtlige tradere, og at de kjøpte på åpning påfølgende dag. Kursen var da 118,96, så allerede da var man et godt stykke unna bunnen. Følgende vanlige swing-trade stop-loss strategier ville gitt dette resultat:

- Stop-loss ved brudd på 8 dagers glidende gjennomsnitt. (Det korteste av de glidende snittene jeg bruker i chartet). Denne metode ville holdt deg i posisjonen helt frem til nå dersom man benyttet sluttkurs daglig som utslagskriterium og i så fall solgte i det siste minuttet. Få gjør dette. Om man brukte tilsvarende snitt som løpende stop-loss gjennom dagen ville man blitt stoppet ut av posisjonen ved 4 anledninger.

- Stop-loss 1 ATR ned fra siste stengningskurs. Denne metoden ville ha holdt deg i posisjonen gjennom hele bevegelsen opp.

- Stop-loss ved brudd på forrige candlesticks laveste kurs. Her ville du blitt stoppet ut av posisjonen ved 4 anledninger.

Vi ser altså at for en langsiktig swing-trader ville posisjonen i aksjen vært relativt liten, og mange av de mest brukte stop-loss metodene ville resultert i at man ble stoppet ut av aksjen før den nådde 180. Jo tettere risikokontroll man brukte, jo raskere ville man blitt stoppet ut.

Opsjonskjør bak den kraftige oppgangen på fredag

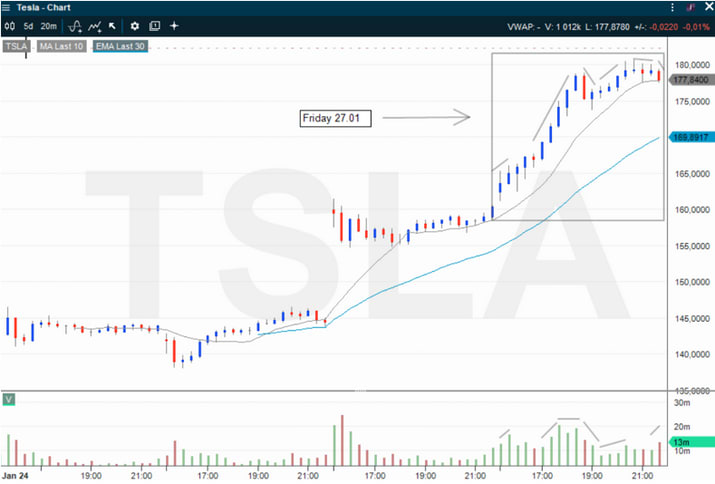

La oss ta en nærmere kikk på handelen i aksjen 27. januar, da et spesielt fenomen oppsto. Chartet under viser aksjen med 20 minutters candlesticks, altså at hver stolpe tilsvarer 20 minutters prisrange. Fredagen er merket med en boks, og jeg har fremhevet noen pris- og volumbevegelser.

Mens vi de fleste dager ser størst volum i aksjen de første 20-60 minuttene og deretter roligere utvikling var det denne siste fredagen annerledes. Vi ser flere perioder av betydelig stigende volum, og i alle tilfeller bortsett fra de siste 20 minuttene sammenfalt dette med sterke blå candlesticks som viser oppgang i kursen.

Amerikanske tradere jeg snakker med sa det var svært uvanlig opsjonsaktivitet i TSLA denne dagen, og særlig i de helt korte opsjonene med forfall samme dag (ofte kalt «lotto’s»). En av traderne sa «it’s a run on the 180’s», hvilket betød at det var spesielt stor kjøpsinteresse for opsjonene med innløsningspris 180 (TSLA åpnet 162,43 og toppet 180,68). På NASDAQ-børsens nettsider ser jeg også dette. I kjøps-opsjoner med forfall 180 samme dag ble det handlet 382.846 kontrakter. Bare dette er opsjoner på tilsvarende 38 millioner aksjer (av totalt omsatt 306 millioner den dagen). Legger vi til 170, 172,50, 175, og 177,50 kjøpsopsjonsseriene ble det handlet ytterligere 797.000 kontrakter, tilsvarende 80 millioner aksjer. Til sammen ble det altså i bare disse fem 1-dags opsjonsseriene handlet kontrakter med underliggende tilsvarende 38,6% av omsetningen i TSLA-aksjen den dagen.

OK, tenker du sikkert. Men hva betyr dette? Jo, saken er at når slike opsjoner kjøpes i markedet så er det i de fleste tilfeller en market-maker (bank/meglerhus) som selger de. I praksis er disse selgerne computerstyrte programmer som kontrollerer sin risiko etter visse parametere. Er kursen på en aksje 165 og noen kjøper en opsjon som gir rett til å kjøpe aksjen til 170 samme dag så vil market-maker automatisk beregne sannsynligheten for at de må levere disse aksjene og sikre at de har tilgang til dem. Kjøper noen f.eks. 100 opsjoner gir dette rett på 10.000 aksjer. Regner marketmaker det som 10% sannsynlig at kursen går over 170 kjøper de kanskje 1000 aksjer for å sikre seg. Stiger kursen kraftig blir det imidlertid mer sannsynlig at opsjonen har realverdi, og marketmaker må øke sin sikring, altså kjøpe flere aksjer. Om veldig mange aktører samtidig kjører et ensidig løp mot slike opsjonsserier kan det bli skapt en feedbackloop som driver kursen videre opp.

Dette fenomenet var en kraftig medvirkende årsak til de spektakulære kursbevegelsene i aksjer som Gamestop og AMC i 2021. At man skulle se det i dette omfang i Tesla er imidlertid ikke hverdagskost. Her var sterke og sjeldne krefter på plass.

Hva nå da?

I markedet er alle muligheter åpne. Det blir interessant å se om momentet i aksjen kan fortsette og dra kursen videre mot 200. Det kreves dog ofte en kombinasjon av omstendigheter for å kunne klare å kjøre en aksje så hardt i en sammenhengende bevegelse. Mulig de kun fikk det til fordi ingen var forberedt, og det var fredag kveld. Krefter vekker motkrefter, og med kurser nær 100 friskt i minne kan det være større holdere som er interessert i å selge på kurser nærmere 200. I det mer langsiktige chartet under ser vi dog at TSLA nå ligger midtveis i en bred fallende trendkanal og kan fortsette videre helt opp mot 250 uten å bryte denne. Markedet har en tendens til å overraske. Det er derfor alltid lurt å ha en plan for flere scenarioer og god styring på egen risikotagning.

Disclaimer: Etter mange år i meglerbransjen utgav jeg i 2021 «Paleo Trading: How to trade like a Hunter-Gatherer», og startet forvaltningsselskapet Paleo Capital som forvalter et hedgefond etter prinsippene beskrevet i boken. Det understrekes at intet av det som skrives på denne blogg er å anse som personlig rådgivning eller konkret oppfordring til å ta posisjoner. Enhver må selv være ansvarlig for sine beslutninger, og sette seg godt inn i produktene man benytter.

Risiko

Ekstern forfatter:

Denne informasjonen er utelukkende på gjesteforfatterens ansvar og representerer ikke nødvendigvis oppfatningen til Bank Vontobel Europe AG eller noe annet selskap i Vontobel Group. Den videre utviklingen av indeksen eller et selskap samt aksjekursen avhenger av en lang rekke selskaps-, gruppe- og sektorspesifikke samt økonomiske faktorer. Hver investor må ta hensyn til risikoen for kurstap i investeringsbeslutningen. Vær oppmerksom på at investering i disse produktene ikke vil generere løpende inntekter.

Produktene er ikke kapitalbeskyttet, i verste fall er et totalt tap av investert kapital mulig. Ved insolvens av utstederen og garantisten, bærer investoren risikoen for totaltap av sin investering. I alle fall bør investorer merke seg at tidligere resultater og/eller analytikeres meninger ikke er en tilstrekkelig indikator på fremtidig ytelse. Ytelsen til de underliggende elementene avhenger av en rekke økonomiske, entreprenørielle og politiske faktorer som bør tas i betraktning i dannelsen av en markedsforventning.

Disclaimer:

Denne informasjonen er verken et investeringsråd eller en investerings- eller investeringsstrategianbefaling, men en annonse. Den fullstendige informasjonen om handelsproduktene (verdipapirene) nevnt her, spesielt strukturen og risikoene knyttet til en investering, er beskrevet i basisprospektet, sammen med eventuelle tillegg, samt de endelige vilkårene. Grunnprospektet og de endelige vilkårene utgjør de eneste bindende salgsdokumentene for verdipapirene og er tilgjengelige under produktlenkene. Det anbefales at potensielle investorer leser disse dokumentene før de tar noen investeringsbeslutning. Dokumentene og nøkkelinformasjonsdokumentet er publisert på nettsiden til utstederen, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Tyskland, på prospectus.vontobel.com og er gratis tilgjengelig fra utstederen. Godkjenningen av prospektet skal ikke forstås som en godkjenning av verdipapirene. Verdipapirene er produkter som ikke er enkle og kan være vanskelige å forstå. Denne informasjonen inkluderer eller er relatert til tall for tidligere resultater. Tidligere resultater er ikke en pålitelig indikator på fremtidig ytelse.