Covered Warrant

I Covered Warrant rientrano nella categoria ACEPI degli “Strumenti a Leva” e permettono agli investitori di partecipare in modo più che proporzionale alle performance dell'attività sottostante con meno capitale investito rispetto a un investimento diretto. Se gli investitori si aspettano che i prezzi aumentino, possono posizionarsi con un Covered Warrant Call. I Covered Warrant Put sono adatti se ci si aspetta che i prezzi diminuiscano. Inoltre, i Coverd Warrant hanno una scadenza fissa e un Prezzo di Esercizio. Gli investitori possono scegliere tra una vasta gamma di diverse classi di attività come azioni, indici, materie prime, metalli preziosi e coppie di valute.

Funzionamento

I Covered Warrant rientrano nella categoria ACEPI degli “Strumenti a Leva“ e sono negoziabili sul segmento SeDeX di Borsa Italiana. Questo assicura la quotazione in tempo reale, la presenza di un Market Maker che garantisce la liquidità al netto di uno Spread Denaro – Lettera durante gli orari di apertura del SeDeX (dalle 08:00 alle 22:00) e la disponibilità presso qualsiasi banca o broker e sono strumenti popolari per molti investitori.

Poiché è richiesto meno capitale rispetto a un investimento diretto nell'attività sottostante, i Covered Warrant consentono una partecipazione più che proporzionale ("a leva") alle performance dell'attività sottostante. Concettualmente, i Coverd Warrant rappresentano la forma cartolarizzata di un'opzione. Questo ha il vantaggio che il Coverd Warrant è facilmente negoziabile su un mercato.

L’orizzonte temporale d’investimento è dal breve al lungo periodo.

Caratteristiche

Il valore di un Covered Warrant è composto da due componenti: il valore intrinseco e il valore temporale.

Valore Intrinseco

Il valore intrinseco corrisponde all'importo che un investitore riceverebbe se esercitasse il Covered Warrant in anticipo, in questo caso immediatamente nel caso di un regolamento in contanti. L'intrinseco può essere calcolato facilmente.

Per i Covered Warrant Call, il valore intrinseco corrisponde alla differenza tra il valore attuale dell'attività sottostante e il Prezzo di Esercizio. Per i Covered Warrant Put, è la differenza tra il Prezzo di Esercizio e il valore dell'attività sottostante. È importante notare che sia per i Covered Warrant Call che per i Covered Warrant Put, il valore intrinseco deve essere diviso per la parità specifica del prodotto per ottenere il corretto valore intrinseco per un Covered Warrant.

Quando si parla del valore intrinseco, è importante menzionare i termini "in the money", "at the money" e "out of the money".

Un Covered Warrant è "in the money" se l'attività sottostante è negoziata sopra (Covered Warrant Call) o sotto (Covered Warrant Put) il Prezzo di Esercizio.

Un Covered Warrant è "at the money" se l'attività sottostante è uguale al Prezzo di Esercizio.

Un Covered Warrant è "out of the money" se l'attività sottostante è negoziata sotto (Covered Warrant Call) o sopra (Covered Warrant Put) il Prezzo di Esercizio.

Valore Temporale

Il valore temporale corrisponde alla differenza tra il valore attuale del Covered Warrant e il valore intrinseco. Senza valore intrinseco, cioè "out of the money", il valore di un Covered Warrant corrisponde al valore temporale. Il valore temporale diminuisce (decadenza temporale) nel tempo. All'inizio, la decadenza temporale è piccola ma accelera man mano che la data di scadenza si avvicina. Alla scadenza, il valore temporale è zero.

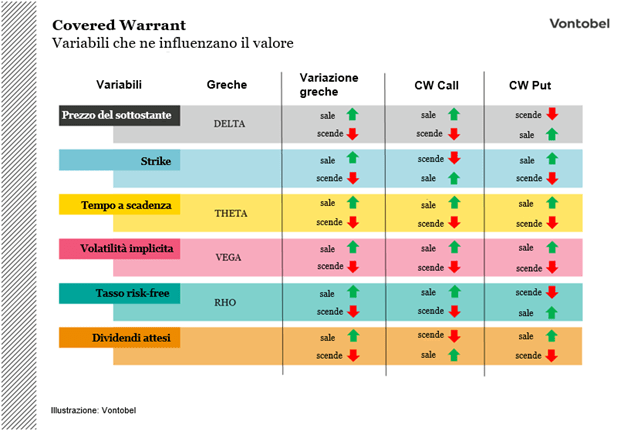

Fattori che influenzano il valore di un CW

Il valore di un Covered Warrant dipende da molti fattori diversi. Questi fattori sono soggetti a cambiamenti fino alla scadenza. Per comprendere meglio come si comporta un Covered Warrant di fronte ai cambiamenti di questi fattori, gli investitori possono osservare questi fattori attraverso le loro sensibilità, anche conosciute come "Greche".

Le sensibilità mostrano come il valore di un Covered Warrant cambia se un fattore specifico cambia di una unità mentre le altre variabili rimangono invariate.

Delta

Il Delta è uno dei valori di sensibilità più importanti. Esso mostra la variazione del valore di un Covered Warrant (aggiustato per il multiplo) data una variazione al rialzo o al ribasso di un'unità nell'attività sottostante. Il Delta assume valori compresi tra 0 e 1 per i Covered Warrant Call e tra 0 e -1 per i Covered Warrant Put.

Il Delta per i CW è più basso quanto più sono "out of the money". D'altra parte, il Delta è più alto quanto più i CW sono "in the money".

Un Delta di 0,5 significa che un CW (call) aumenta di 0,5 EUR quando l'attività sottostante aumenta di 1 EUR, se tutti gli altri fattori rimangono invariati.

Theta

Il Theta esprime la diminuzione del valore nel tempo (decadenza temporale). Supponendo che tutte le altre variabili rimangano invariate, un Covered Warrant perde valore man mano che la data di scadenza si avvicina. Il valore del Theta mostra la diminuzione giornaliera del valore del Covered Warrant fino alla scadenza.

Vega

Un fattore molto importante è la volatilità. La volatilità descrive le fluttuazioni di prezzo di un'attività sottostante in un periodo specifico. L'influenza della volatilità (implicita) sul valore di un Covered Warrant è descritta dal Vega. Il Vega mostra quanto il valore di un Covered Warrant cambia (aggiustato per il multiplo) quando la volatilità aumenta o diminuisce di un punto percentuale.

Rho

Il valore di sensibilità Rho mostra la variazione del valore di un Covered Warrant se il tasso di interesse privo di rischio cambia. Se il tasso di interesse privo di rischio aumenta di un punto percentuale, il prezzo di un Covered Warrant aumenta del valore di Rho per i Covered Warrant Call, mentre diminuisce per i Covered Warrant Put (aggiustato per il multiplo).

Valutazione

In virtù della somiglianza con le opzioni, il valore dei Covered Warrant è influenzato dagli stessi fattori. I fattori rilevanti sono: prezzo dell'attività sottostante, Prezzo di Esercizio, tempo rimanente alla scadenza, volatilità implicita, tasso privo di rischio e il dividendo previsto. Le variazioni in questi fattori possono avere effetti diversi sulla valutazione dei Covered Warrant. Pertanto, la valutazione dei Covered Warrant è complessa.

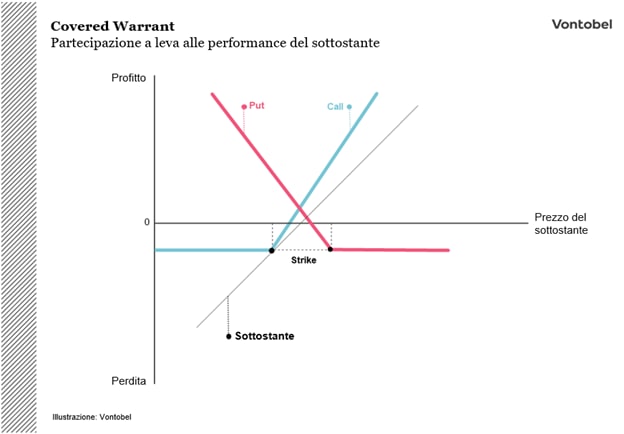

Investire con la leva

Rispetto a un investimento diretto, un Covered Warrant richiede meno capitale. L'effetto leva risultante consente una partecipazione più che proporzionale alle performance dell'attività sottostante. La leva indica la variazione percentuale del Covered Warrant nel caso in cui il valore dell'attività sottostante si muova di un punto percentuale. Il valore della leva può cambiare nel tempo ed è specifico del prodotto.

Mentre il profitto teorico per i Covered Warrant Call per un'attività sottostante in aumento è illimitato, il profitto teorico per i Covered Warrant Put è limitato, poiché l'attività sottostante non può scendere al di sotto dello zero. Se l'attività sottostante si muove nella direzione opposta al Covered Warrant, si possono verificare perdite sul capitale investito. Il Covered Warrant può scadere senza valore, il che porta successivamente a una perdita totale. Le margin call non sono applicabili a questi prodotti a leva.

Coperture

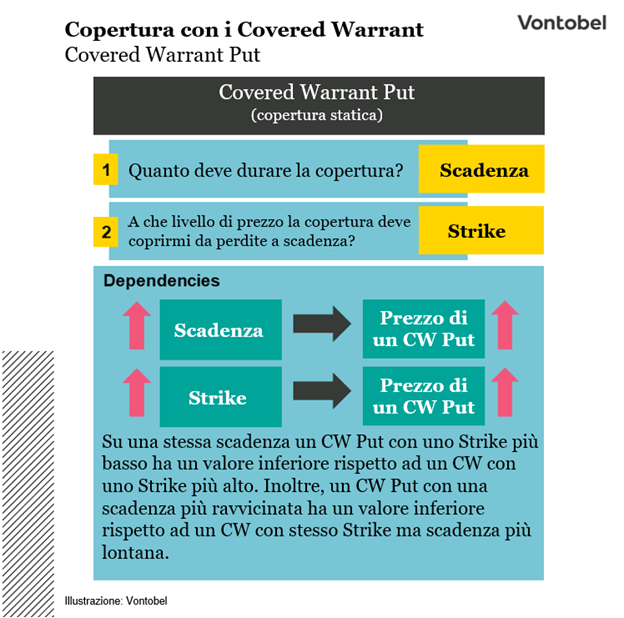

Oltre alla speculazione su specifici movimenti di prezzo, i Covered Warrant possono essere utilizzati anche per coprire posizioni esistenti o interi portafogli.

Consideriamo uno scenario in cui gli investitori detengono un portafoglio composto da posizioni lunghe in diverse azioni individuali del FTSE MIB e temono che possa verificarsi una correzione dei prezzi nel prossimo futuro. Se prevedono un calo del FTSE Mib, gli investitori possono proteggersi dalle perdite nelle loro posizioni azionarie esistenti, in modo parziale o totale, utilizzando Covered Warrant Put. Questo è possibile poiché i Covered Warrant Put aumentano di valore quando il prezzo dell'attività sottostante scende, consentendo agli investitori di compensare le perdite nelle loro posizioni lunghe. Questa copertura è essenzialmente una forma di assicurazione.

A causa del loro funzionamento e della scadenza limitata, i Covered Warrant Put sono particolarmente adatti per la copertura temporanea. Il meccanismo di copertura entra in vigore solo dal Prezzo di Esercizio ed è valido alla scadenza del Covered Warrant. Una volta raggiunta la data di scadenza, è necessario acquistare nuovi Covered Warrant Put se l'investitore desidera continuare la copertura.

Il costo della copertura

La durata della copertura influenza i costi associati. In generale, più lungo è il periodo di copertura, più diventa costoso. Inoltre, il Prezzo di Esercizio ha un impatto sul costo della copertura. Più basso è il Prezzo di Esercizio, più economico sarà il prezzo di un Covered Warrant Put. Tuttavia, è essenziale non scegliere un Prezzo di Esercizio troppo basso perché se il prezzo dell'attività sottostante è superiore al Prezzo di Esercizio alla scadenza, il CW Put scade senza valore.

Copertura statica vs. dinamica con Covered Warrant Put

Quando si utilizzano Covered Warrant Put per la copertura, ci sono due approcci: copertura statica e copertura dinamica. Per la copertura statica, il numero di Covered Warrant Put richiesto viene determinato all'inizio. D'altra parte, la copertura dinamica richiede aggiustamenti continui al numero di Covered Warrant Put. Poiché la copertura dinamica comporta l'acquisto e la vendita continua di Covered Warrant Put, comporta costi di transazione più elevati. Pertanto, la copertura dinamica è più adatta per partecipanti al mercato professionisti o istituzionali piuttosto che per investitori individuali.

Trattamento Fiscale

I Covered Warrant sono caratterizzati da efficienza e agevolazione fiscale. I redditi generati dai certificati sono da considerarsi a tutti gli effetti redditi diversi e per questo sottostanno all’applicazione della tassazione del 26% sul Capital Gain con possibilità di compensazione delle plus e minusvalenze maturate entro il quarto anno antecedente.

Vantaggi

- Minore investimento di capitale rispetto all'investimento diretto nell'attività sottostante;

- Partecipazione amplificata sia a prezzi in aumento che in diminuzione grazie all'effetto leva;

- Strumenti disponibili: attività sottostante in aumento: Covered Warrant Call, attività sottostante in diminuzione: Covered Warrant Put;

- Ampia selezione di classi di attività che può contribuire alla diversificazione del portafoglio;

- Efficienza dei costi nella copertura con Covered Warrant Put durante periodi di bassa volatilità;

Rischi

- Rischio di mercato dell'attività sottostante;

- L'effetto leva funziona in entrambe le direzioni, portando a potenziali perdite sproporzionate, fino alla perdita totale;

- Rischio emittente;

- Rischio valutario per le attività sottostanti denominate in valute straniere;

- La volatilità gioca un ruolo significativo nella determinazione del prezzo dei Covered Warrant;

- Valutazione complessa a causa di numerosi fattori influenti.

Rischi

Rischio Emittente:

Gli investitori sono esposti al rischio che l’Emittente (Vontobel Financial Products GmbH, Francoforte sul Meno) o il Garante (Vontobel Holding AG, Zurigo) non risultino in grado di adempiere ai propri obblighi in relazione al prodotto. È possibile una perdita totale del capitale investito. In quanto titoli di credito, i prodotti non sono soggetti ad alcuna protezione dei depositi.

Rischio di Mercato:

Gli investitori devono tenere presente che l’andamento dei prezzi delle azioni delle società sopra menzionate è influenzato da molti fattori imprenditoriali, ciclici ed economici, che dovrebbero essere presi in considerazione al fine di formarsi un’idonea opinione sul mercato. Il prezzo delle azioni potrebbe muoversi diversamente rispetto alla previsione degli investitori, portando a perdite di capitale. Inoltre, i rendimenti passati e le opinioni degli analisti non sono un indicatore per i rendimenti futuri.

Rischio di Cambio:

Qualora il prodotto abbia come sottostante/i titoli non quotati in Euro, il valore del prodotto dipenderà anche dal tasso di cambio tra la valuta straniera e l’Euro nel caso in cui il prodotto non abbia una copertura (opzione quanto).

Informazioni importanti:

Il presente documento non rappresenta né una consulenza d’investimento né una raccomandazione di investimento di tipo finanziario, contabile, legale o altro o di strategia d’investimento, ma una pubblicità. Le informazioni complete sugli strumenti finanziari, compresi i rischi, sono descritte nel rispettivo prospetto di base, unitamente ad eventuali supplementi, nonché nelle rispettive Condizioni Definitive. Il rispettivo prospetto di base e le Condizioni Definitive costituiscono gli unici documenti di vendita vincolanti per gli strumenti finanziari. Si raccomanda ai potenziali investitori di leggere attentamente tali documenti prima di effettuare qualsiasi decisione di investimento, al fine di comprendere appieno i rischi e i vantaggi potenziali derivanti dalla decisione di investire negli strumenti finanziari. Gli investitori possono scaricare questi documenti e il documento contenente le informazioni chiave (KID) dal sito internet dell’emittente, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Francoforte sul Meno, Germania, su “http:// prospectus.vontobel.com/”. Inoltre, il prospetto di base, gli eventuali supplementi al prospetto di base e le Condizioni Definitive sono disponibili gratuitamente presso l’emittente. L’approvazione del prospetto da parte dell’autorità di riferimento non deve essere considerata un parere favorevole sugli strumenti finanziari offerti o ammessi alla negoziazione in un mercato regolamentato. Gli strumenti finanziari sono prodotti non semplici e di difficile comprensione. Il presente documento contiene un’indicazione dei rendimenti passati degli strumenti finanziari. I rendimenti passati non sono un indicatore affidabile dei risultati futuri. Il presente documento e le informazioni in esso contenute possono essere distribuiti o pubblicati solo nei paesi in cui tale distribuzione o pubblicazione è consentita dalla legge applicabile. Come indicato nel relativo prospetto di base, la distribuzione degli strumenti finanziari menzionati in queste informazioni è soggetta a restrizioni in alcune giurisdizioni. Questo messaggio pubblicitario non può essere riprodotto o ridistribuito senza previa autorizzazione dell’editore. © 2025 Bank Vontobel Europe AG e/o le sue affiliate. Tutti i diritti riservati.