Jatkuuko Yhdysvaltain pörssirekyyli?

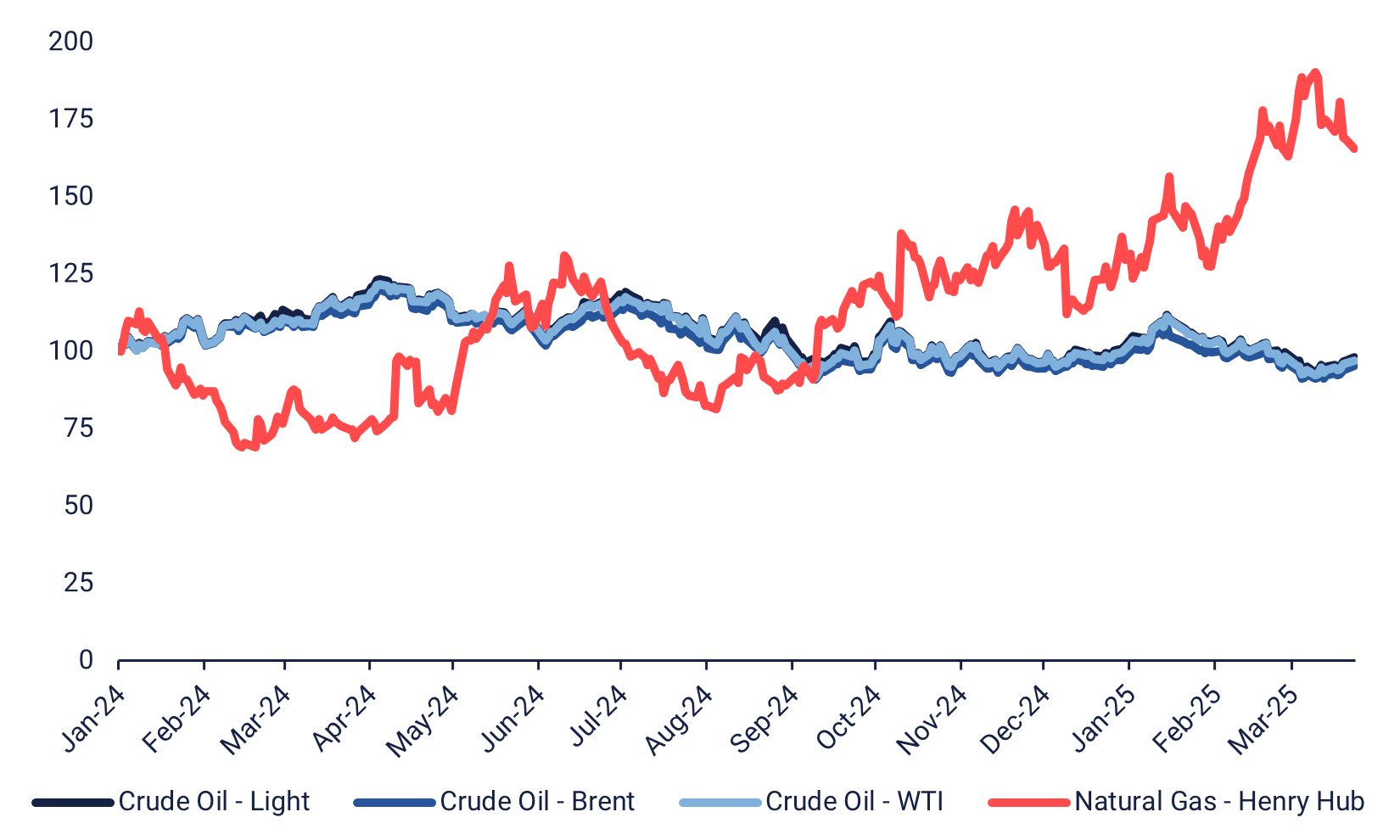

Lyhyen vai pitkän aikavälin rekyyli yhdysvaltalaisosakkeissa? Maakaasu on kehittynyt raakaöljyä paremmin koko vuoden 2024 ajan. Maaliskuun 2025 puolivälin jälkeen maakaasun hinta on hieman laskenut. Vuoden 2025 loppupuolella maakaasun hintaan kohdistuu mielestämme enemmän nousu- kuin laskupaineita. Kongon tasavallan odotetaan kuitenkin kaksinkertaistavan tuotantonsa vuoteen 2027 mennessä, mikä luonnollisesti hillitsee maakaasun hintakehitystä pitkällä aikavälillä. Teknisen analyysin osalta viikon suuri kysymys on S&P 500:n ja Nasdaqin rekyyli – ja sen kestävyys.

Viikon tapaus: Maakaasu myötätuulessa

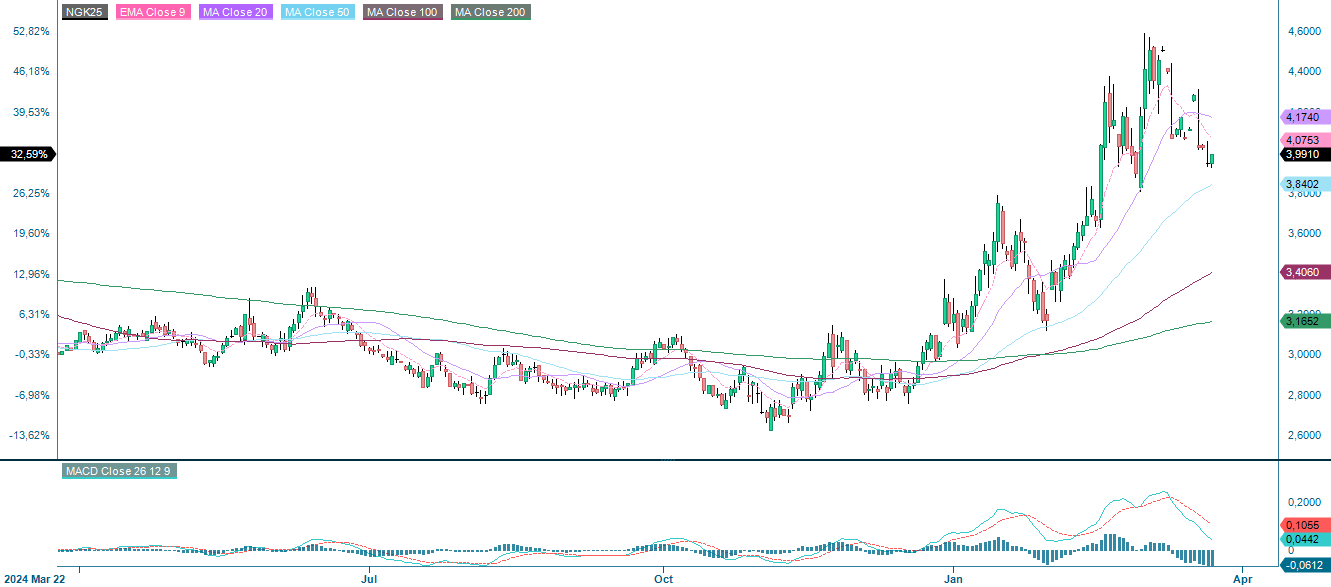

Maakaasun hinnat ovat kehittyneet vahvasti koko vuoden 2024 ajan, erityisesti verrattuna muihin energia-alan hyödykkeisiin, kuten raakaöljyyn ja Brentiin. Vahva kehitys on jatkunut vuonna 2025, ja maakaasu onkin kehittynyt merkittävästi paremmin kuin kilpailijat ja aiemmat toukokuun sopimukset. Maaliskuun puolivälissä saavutetun huipun jälkeen hinnat ovat kuitenkin kääntyneet laskuun.

Maakaasu verrattuna öljyn hintoihin (indeksoinnin lähtökohtana 2.1.2024, USD)

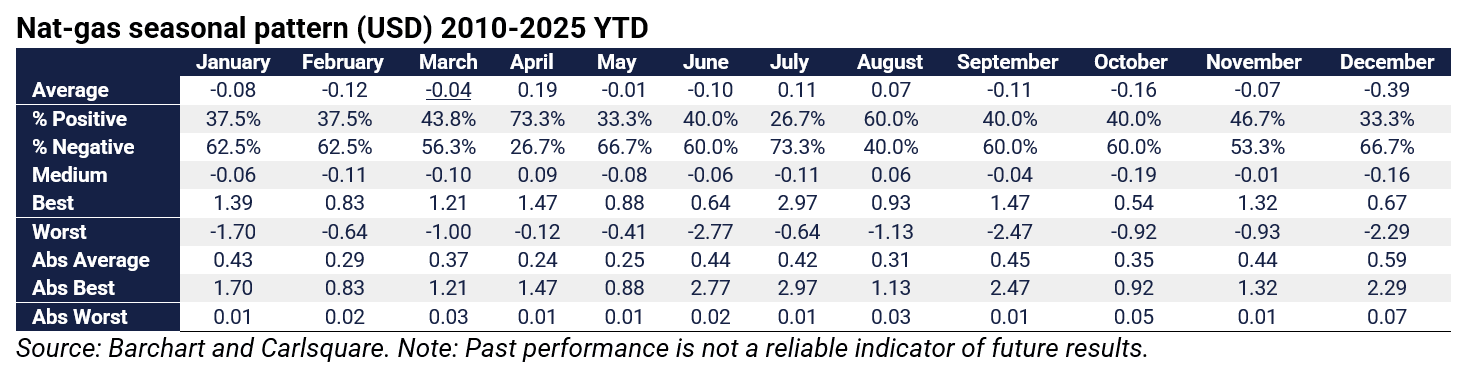

Maakaasu on hyvin riippuvainen kulloisistakin sää- ja lämpötilaodotuksista, ja tätä kirjoitettaessa kevään ennuste on aiemmin arvioitua lämpimämpi. Tämä vähentää maakaasun lämmityskäytön tarvetta, mikä puolestaan painaa hintaodotuksia alaspäin. Tämä on vastoin BloombergNEF:n aiempaa myönteistä näkemystä, jonka mukaan Yhdysvaltain kaasuvarastot olisivat tänä kesänä 10 % alle viiden vuoden keskiarvon. Samaan aikaan EU:n valvontaviranomaiset ovat lieventäneet vaatimusta kaasuvarastojen täyttämisestä vuoteen 2025 mennessä. Päätös tehtiin hintapiikkien riskin pienentämiseksi, sillä maakaasu on osoittautunut erityisen epävakaaksi aiempina talvina, erityisesti vuonna 2022. Sen jälkeen hintakehitys on kuitenkin muuttunut vakaammaksi, ja hinnat ovat liikkuneet lähempänä kausittaisia keskiarvojaan.

Maakaasun hintojen kausivaihtelu (USD) 2010 – 2025 tähän mennessä

Eurooppa on edelleen suurelta osin riippuvainen Venäjän maakaasuviennistä, mutta tuotannonlisäyksiä on suunnitteilla muilla maantieteellisillä alueilla. Esimerkiksi Kongon tasavallan tuotannon odotetaan kaksinkertaistuvan vuoteen 2027 mennessä, ja kiinalainen Wing Wahs Banga Kayo ja italialainen Eni kasvattavat tuotantoaan. Ensin mainitun osalta tavoitteena on lähes 30 miljardin kuutiometrin kumulatiivinen kaasuntuotanto 25 vuoden aikana, kun taas Enin hankkeen tuotanto on arviolta 2,4 miljoonaa tonnia vuonna 2025, ja se kasvaa 4,5 miljardiin kuutiometriin vuodessa vuoteen 2026 mennessä.

Tällä tuotannonlisäyksellä on todennäköisesti suurempi vaikutus vuoden 2025 jälkeen, mutta pitkällä aikavälillä sen pitäisi auttaa pitämään hinnat alhaalla lisääntyneen kilpailun ansiosta. Lyhyellä aikavälillä toimitusrajoitukset painavat kuitenkin enemmän kuin mahdolliset tuotannonlisäykset. Yhdysvaltain tullimaksut muista maista tuotaville tuotteille, kuten Venezuelan öljylle, voivat aiheuttaa lyhytaikaisia hintapiikkejä. Lisäksi Australiassa käydään yhä enemmän keskustelua siitä, että suurempi osa kotimaassa tuotetusta nesteytetystä maakaasusta tulisi pitää kotimaassa eikä viedä ulkomaille.

Venäjän ja Ukrainan väliset rauhanneuvottelut saattavat aiheuttaa tilapäistä hintojen laskua tulevina viikkoina, mutta loppuvuotta 2025 ajatellen maakaasun hintaan näyttää kohdistuvan enemmän nousu- kuin laskupaineita.

Maakaasu, toukokuu 2025 (USD), yhden vuoden päiväkaavio

Maakaasu, toukokuu 2025 (USD), viiden vuoden viikkokaavio

Makrokommentit

Yhdysvaltain heikommat talousnäkymät alkavat nyt näkyä S&P 500 -yhtiöiden tulosennusteiden laskuna, kuten alla olevasta kaaviosta käy ilmi. Tästä huolimatta Wall Streetin analyytikot odottavat edelleen hyvää tuloskasvua S&P 500 -yhtiöille vuonna 2025.

S&P 500 -yhtiöiden tulosten kasvuodotuksia on alennettu 3. tammikuuta 2025 jälkeen.

Keskiviikkona 26. maaliskuuta julkaistaan Ison-Britannian kuluttajahintaindeksi (CPI) ja tuottajahintaindeksi (PPI) helmikuulta. Niitä seuraa Ruotsin taloustutkimuslaitoksen (Konjunkturinstitutet) julkaisema maaliskuun suhdannekatsaus ja talousennuste. Saamme myös Espanjan BKT:n viimeiseltä vuosineljännekseltä. Yhdysvalloista odotamme helmikuun kestotavaratilauksia ja energiaministeriön (DOE) öljyvarastotilastoja, jotka julkaistaan viikoittain.

H&M julkaisee torstaina 27. maaliskuuta osavuosikatsauksensa tilikauden 2024/2025 ensimmäiseltä neljännekseltä (1. joulukuuta 2024 – 28. helmikuuta 2025). Makrotaloudellinen asialista alkaa Kiinan helmikuun teollisuustuloksilla, minkä jälkeen vuorossa ovat Ruotsin kotitalouksien helmikuun luottotiedot ja Norjan keskuspankin korkoilmoitus. Yhdysvalloista saamme viimeisen vuosineljänneksen BKT:n, helmikuun tukkuvarastot, viikoittaiset työttömyyshakemusluvut, helmikuun olemassa olevien asuntojen myynnin ja Kansas Cityn Fed -indeksin maaliskuulta.

Japanin keskuspankki julkaisee perjantaina 28. maaliskuuta yhteenvedon 19. maaliskuuta pidetystä kokouksestaan. Euroopasta saadaan Ison-Britannian helmikuun vähittäismyyntitilastot ja viimeisen vuosineljänneksen bruttokansantuote. Niitä seuraa Saksan GfK-indeksi (Gesellschaft für Konsumforschung) huhtikuulta. Lisäksi julkaistaan Ranskan ja Espanjan maaliskuun kuluttajahintaindeksit ja Saksan työttömyystilastot samalta kuukaudelta. Euroalueen maaliskuun suhdannekatsaus päättää Euroopan uutispäivän. Sen jälkeen julkaistaan Kanadasta helmikuun BKT ja Yhdysvalloista yksityistä kulutusta ja inflaatiota (PCE) koskevat tilastot helmikuulta sekä Michigan-indeksi maaliskuulta.

Onko Yhdysvalloissa nähty nousu vain kuolleen kissan pomppu vai todellinen?

S&P 500 on pompannut jyrkästi tukitasolta ja koettelee nyt 200 päivän liukuvaa keskiarvoaan (MA200). Erityisesti MACD on antanut alustavan ostosignaalin. Seuraavaksi voisi olla vuodossa murtautuminen MA200:n ja 5 840 pisteen yläpuolelle.

Jos tämä nousu on todellinen eikä kyseessä ole vain kuolleen kissan pomppu, eli jos indeksi saavuttaa jälleen MA200:n ja 5 840 pisteen tason, sijoittajat voivat olla luottavaisempia pitkän aikavälin nousutrendin jatkumisen suhteen.

S&P 500 (USD), yhden vuoden päiväkaavio

S&P 500 (USD), viiden vuoden viikkokaavio

Nasdaq 100 on myös pompannut vakuuttavasti 19 000 pisteen tasolta ja koettelee nyt 200 päivän liukuvaa keskiarvoaan (MA200). MACD on antanut alustavan ostosignaalin. Seuraavana askeleena voisi olla murtautuminen MA200:n ja 20 300 pisteen tason yläpuolelle, minkä jälkeen kurssi voisi siirtyä kohti 20 940 pistettä.

NASDAQ-100 (USD), yhden vuoden päiväkaavio

NASDAQ-100 (USD), viiden vuoden viikkokaavio

Ruotsissa OMXS30-markkinat ovat kehittyneet heikommin, vaikka tunnelma on Yhdysvalloissa parantunut. Kuten alla olevasta kaaviosta käy ilmi, indeksi lähestyy MA100:aa, joka on tällä hetkellä 2 607 pisteessä ja muodostaa ensimmäisen tukitason. Huomaa myös, että MACD on tuottanut myyntisignaalin. Jos myyntipaine jatkuu ja OMXS30 rikkoo 200 päivän liukuvan keskiarvon (MA200), joka on tällä hetkellä 2 548 pisteessä, indeksi voi laskea edelleen kohti 2 540 ja 2 500 pisteessä olevia tukitasoja.

OMXS30 (SEK), yhden vuoden päiväkaavio

OMXS30 (SEK), viiden vuoden viikkokaavio

Saksan DAX-indeksi osoittaa sitkeyttä. Hintaliike on kuitenkin tasaantunut sivusuuntaiseksi konsolidoitumiseksi ja muodostaa mahdollisen suorakulmiokuvion aivan 23 034 pisteen ennätystason alapuolella. Tämä voi olla merkki markkinoiden epävarmuudesta tai tauosta ennen mahdollista murtautumista tai vetäytymistä. Tukitasona on 22 212, kun taas vastus on naulittu selkeästi 23 034 pisteeseen. Murtautuminen vastustason yläpuolelle voisi johtaa uuteen nousuun, kun taas murtautuminen 22 212 pisteen alapuolelle voisi johtaa syvempään korjausliikkeeseen.

DAX (EUR), yhden vuoden päiväkaavio

DAX (EUR), viiden vuoden viikkokaavio

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin luvut ovat sarja, jossa jokainen peräkkäinen luku on kahden edellisen luvun summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

MACD: Liukuvan keskiarvon konvergenssidivergenssi

Riskit

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.