Investors’ Outlook: Asettuu paikalleen

Viime kuun alussa sijoittajien eteen vyöryi joukko markkinoihin vaikuttavia tapahtumia: Yhdysvaltain heikot työllisyysluvut, Japanin keskuspankin yllättävän koronnoston, joidenkin osakemarkkinoita pitkään tukeneiden teknologiajättien vaisut tulokset ja Lähi-idän kasvavat jännitteet. Nämä tapahtumat herättivät uudelleen taantuman pelkoja ja käynnistivät myyntiaallon. Se toimi tuoreena muistutuksena siitä, että jotkut sijoittajat olivat ehkä olleet liian optimistisia ja uskoneet, että Yhdysvaltain talous voisi selvitä ilman laskusuhdannetta.

Talouden varjot pitenevät

Makrotalouden globaali kuva on muuttunut viime kuukausina yhä huolestuttavammaksi. Euroalueen talousnäkymät ovat edelleen heikot, ja samalla Kiinasta saadut tiedot ovat heikentyneet. Ei ole myöskään juuri merkkejä siitä, että Kiinan keskuspankki (PBoC) olisi valmis toteuttamaan merkittäviä elvytystoimia – vaikka päättäjien on todennäköisesti lopulta toimittava, jotta tämän vuoden virallinen 5 prosentin kasvutavoite saavutetaan. Päähuomio on kuitenkin ollut maailman suurimmassa taloudessa.

Läpi käytävää on ollut paljon. Yhdysvaltain tarkkaan seuratut työmarkkinat eivät osoittautuneetkaan niin vahvoiksi kuin aiemmin luultiin, mikä lietsoi pelkoja siitä, että Fed saattoi hukata tilaisuuden laskea korkoja ajoissa ja voi nyt joutua kamppailemaan taantuman torjumiseksi. Vaikka Yhdysvaltain työmarkkinat ovat pysyneet historiallisesti katsoen vahvoina, ne ovat alkaneet osoittaa merkkejä pehmenemisestä.

Kun korkojen nousu painaa yhä enemmän yrityksiä ja kuluttajia, koko taloudessa voidaan havaita heikentymisen merkkejä. Palvelualan ennakoivat indikaattorit ovat heikentyneet huomattavasti, ja luottokortti- ja autolainojen maksuhäiriöt ovat lisääntyneet selvästi.

Tietenkin myös myönteistä kehitystä tapahtuu. Palkkapaineet ovat lieventyneet, koska nykyisistä työpaikoistaan lähtevien työntekijöiden määrä on vähentynyt. Lisäksi inflaatiovauhti on kääntynyt laskuun: kuluttajahintainflaatio hidastui heinäkuussa 2,9 prosenttiin edellisvuodesta, mikä on alhaisin taso yli kolmeen vuoteen. Kun kaikki nämä tekijät otetaan huomioon, Fed joutuu todennäköisesti laskemaan korkoja kolme tai neljä kertaa vuoden loppuun mennessä.

Talvi on tulossa

Yhdysvaltain työmarkkinoilla ja tämän vuoden kesällä on yksi yhteinen piirre: molemmat olivat pitkään ”kuumia”. Vaikka talouden muut osat heikkenivät tiukan rahapolitiikan paineessa, työmarkkinat pysyivät pitkään vastustuskykyisinä ja tiukkoina. Paraskin kesä kuitenkin päättyy lopulta.

Eri tutkimuksissa on jo ennustettu viileämpiä olosuhteita. Conference Boardin mukaan yhdysvaltalaiset kuluttajat suhtautuvat työmarkkinoihin yhä pessimistisemmin (ks. kaavio 1), ja vuokratyövoiman kysyntä on vähentynyt jo jonkin aikaa, minkä on usein nähty edeltävän vakituisten työntekijöiden irtisanomisia.

Varsinainen kylmyys iski kuitenkin heinäkuun työmarkkinaraportin julkistamisen myötä. Bureau of Labor Statisticsin mukaan uusia työpaikkoja syntyi noin 114 000, mikä oli huomattavasti vähemmän kuin odotetut 175 000. Myös kesäkuun ja toukokuun tietoja tarkistettiin alaspäin. Samanaikaisesti Yhdysvaltain työttömyysaste nousi raportin mukaan 4,1 prosentista 4,3 prosenttiin. Myös ydintyöttömyys, joka sisältää muutkin kuin tilapäisesti työttömät henkilöt, nousi hieman 1,40 prosentista 1,44 prosenttiin.

Polttava kysymys onkin nyt: milloin ”talvi” (eli Yhdysvaltain taantuma) tulee? Virallista tuomiota ei ole vielä annettu. National Bureau of Economic Research (NBER) arvioi erilaisten kriteerien perusteella, onko Yhdysvaltain talous taantumassa, ja tämä prosessi vie yleensä aikaa: NBER:llä kestää keskimäärin 4–21 kuukautta, ennen kuin se ilmoittaa taantuman alkaneen.

Jos ”Sahmin sääntöä” (taloustieteilijä Claudia Sahmin mukaan nimetty indikaattori) on uskominen, taantuma on jo tulossa (ks. kaavio 2). Tämä indikaattori aktivoituu, kun Yhdysvaltain työttömyysasteen kolmen kuukauden liukuva keskiarvo nousee 50 peruspistettä (bps) 12 kuukauden alimmasta tasosta. Sen tarkoituksena oli alun perin varoittaa rahaviranomaisia taantuman alkuvaiheista ja ilmoittaa, milloin toimenpiteet, kuten koronlaskut, saattavat olla tarpeen. Koska indikaattori on ollut historiallisesti tarkka jo 1970-luvulta asti, siitä tuli merkittävä puheenaihe heinäkuun työllisyysraportin julkaisemisen jälkeen.

Vaikka elokuun alun heikot työmarkkinaluvut johtivat osakemarkkinoilla tilapäiseen laskuun, monet markkinaosapuolet näyttävät edelleen luottavan siihen, että Fed onnistuu saavuttamaan paljon puhutun talouden ”pehmeän laskun” eli laskemaan inflaation 2 prosentin tavoitetasolleen käynnistämättä taantumaa. Tämä optimismi näkyy esimerkiksi Bank of American Global Fund Manager Survey -tutkimuksessa. Heinäkuussa 68 prosenttia vastaajista odotti edelleen ”pehmeää laskua”. Elokuuhun mennessä luku oli noussut 76 prosenttiin, kun toiveet koronlaskuista lisääntyivät heikkojen työmarkkinalukujen jälkeen.

Vaikuttaa siltä, että Claudia Sahm itse epäröi julistaa taantumaa vielä, sillä hän korosti viime kuussa, että Yhdysvaltain talous on edelleen vahva ja että on epätodennäköistä, että maa olisi tällä hetkellä taantumassa. Hänen mukaansa ”Tällä kertaa tilanne voi todella olla erilainen. [Sahmin sääntö] ei ehkä kerro samaa kuin se on sanonut aiemmin, sillä työvoimapulasta, jossa ihmiset lähtevät työvoimasta, on nyt siirrytty siihen, että maahanmuuttajia on tullut viime aikoina lisää. Kaikki tämä voi näkyä työttömyyden vaihteluna, mikä on Sahmin säännön ydin.”

Riippumatta siitä, milloin taantuma virallisesti julistetaan tai julistetaanko sitä virallisesti taantumaksi, uusimmat tiedot lisäävät Fedin painetta korkojen laskuun. Fedin vuotuisessa Jackson Hole Economic Symposiumissa Kansas Cityssä kävi selväksi, että myös Fedin jäsenet ovat nyt huolissaan talouden jarrutuksesta.

Fedin puheenjohtajan Jerome Powellin mukaan työmarkkinoiden hidastuminen on ”yksiselitteistä”, eikä lisähidastuminen ole toivottavaa eikä tervetullutta. Aika on siis kypsä koronlaskuille.

Signaaleja väärin suunnatuista Fedin koroista?

Niin sanottu Taylorin sääntö – kaava, joka antaa suuntaviivat korkojen määritykselle ja auttaa keskuspankkeja tasapainottamaan inflaation hillitsemistä ja talouskasvun edistämistä koskevat tavoitteensa – viittaa siihen, että Fedin ohjauskorko on tällä hetkellä 1,7 prosenttiyksikköä liian korkea työttömyyden kasvaessa ja inflaation hidastuessa.

Perinteisen Taylorin säännön mukaan Fedin tämänhetkinen ohjauskorko on noin 1,7 prosenttiyksikköä – eli seitsemän neljännesprosenttiyksikön leikkausta – sopivan tason yläpuolella. Arvio perustuu työttömyysasteen 4,3 prosentin nousuun heinäkuussa ja inflaation hidastumiseen; yksityisten kulutusmenojen hintaindeksi ilman elintarvikkeita ja energiaa nousi kesäkuussa vain 2,6 prosenttia edellisvuodesta. Kun otetaan huomioon Fedin virkamiesten arvio 0,7 prosentin ”neutraalista reaalikorosta” ja 4,4 prosentin pitkän aikavälin työttömyysaste, Taylorin säännön mukaan sopiva korko olisi noin 3,7 prosenttia.

Markkinoiden implisiittiset korko-odotukset viittaavat tällä hetkellä siihen, että markkinoilla luotetaan vahvasti rahapolitiikan huomattavaan keventämiseen ensi vuoden aikana, ja yön yli -korolle ennustetaan vähintään kahden prosenttiyksikön laskua. Fed Funds -futuurimarkkinoilla odotetaan, että tämä keventämissykli päättyy todennäköisesti korkojen vakiintuessa yli 3 prosentin tasolle. Tämä on selvä muutos malliin, joka on vallinnut Paul Volckerin luovuttua Fedin puheenjohtajuudesta vuonna 1987, jolloin ohjauskorko laski jokaisen keventämissyklin aikana johdonmukaisesti alle 3 prosentin. Vaikka yleisesti odotetaan, että Fed laskee pian korkoja, markkinat pitävät kolmen viime vuosikymmenen poikkeuksellisen alhaisia korkoja yhä vahvemmin poikkeuksena. Tämän seurauksena markkinat odottavat yhä yksimielisemmin tulevaisuutta, jolle on yleisesti ottaen ominaista tiukempi rahapolitiikka.

Fedin passiivisuus ja globaalit huolenaiheet edistävät luottospreadien volatiliteettia

Elokuussa markkinoita leimasi turbulenssi, joka johtui useista tekijöistä: huoli siitä, että Fed viivyttelee koronalennuksissaan, jenin carry-kaupan lakkaaminen, Yhdysvaltain presidentinvaalien läheisyys ja Lähi-idän jatkuvat levottomuudet. Tämä johti spreadien kasvuun kuukauden alussa (ks. kaavio 2). Vaikka markkinat olivat yleisesti ottaen täydellisesti hinnoiteltuja, nykyinen volatiliteetti on kasvattanut spreadeja, mutta vain viime vuoden lopun tasolle - ei siis tasolle, joka viittaisi uudesta taantumasta johtuvaan paniikkimyyntiin.

Osakkeiden myrskyisä matka

Tämä kesä vei sijoittajat myrskyisälle matkalle. Samalla kun Eurooppaa koetteli myrskyinen sää ja hurrikaani Beryl riehui Karibialla ja Yhdysvaltain Meksikonlahden rannikolla, osakemarkkinat joutuivat ennätyslukemiensa jälkeen heinäkuun puolivälissä täydellisen myrskyn kohteeksi. Kun kausivaihtelu heikensi taloutta jo valmiiksi, tilanne johti näyttävään maailmanlaajuiseen myyntiin. Elokuun alussa osakemarkkinat olivat lähellä korjausliikettä mutta toipuivat nopeasti. Miten markkinat voivat kehittyä tästä eteenpäin?

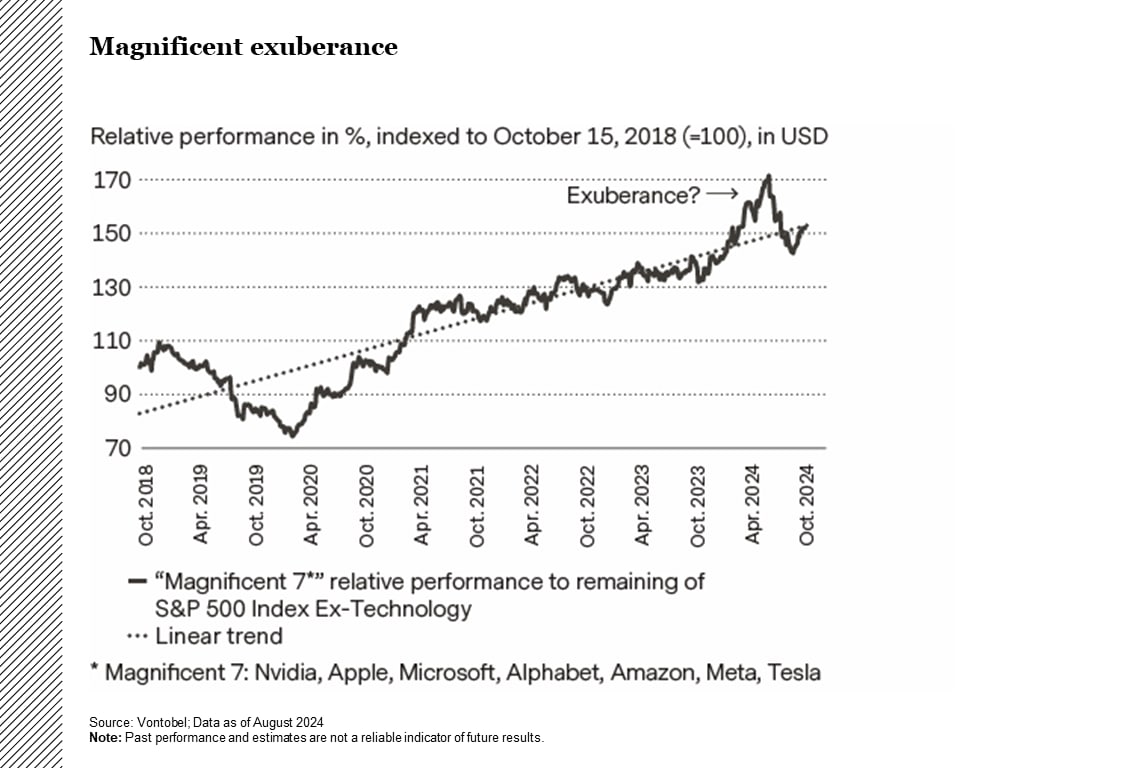

Heinäkuussa otsikoihin nousivat Yhdysvaltain presidentinvaalit sekä Lähi-idän ja Itä-Euroopan konfliktien kärjistyminen. Heinäkuun puolivälissä sijoittajien mielialaa heikensivät odotettua heikompi toisen vuosineljänneksen raportointikausi, vahvan ensimmäisen vuosipuoliskon aiheuttamat korkeat odotukset ja kireät arvostukset. Suurten yhdysvaltalaisten teknologiayhtiöiden lannistavat kommentit siitä, että tekoälyinvestointien rahaksi muuttaminen kestäisi odotettua kauemmin ja että investoinnit jatkuisivat, johtivat siihen, että painopiste siirtyi johtavista teknologiayhtiöistä pieniin yrityksiin ja arvo-osakkeisiin.

Heinäkuun lopulla pettymyksen tuottaneet Yhdysvaltain työllisyysluvut lietsoivat pelkoja siitä, että Fed olisi jälleen kerran myöhässä korkojen laskussa, mikä herätti uuden huolen taantumasta. Tämä yhdistettynä Japanin keskuspankin yllättävään koronnostoon johti vivutettujen jenipositioiden massiiviseen purkamiseen ja loi pohjan täydelliselle myrskylle. Tätä seurannut maailmanlaajuinen myyntiaalto vaikutti kaikkiin riskipitoisiin omaisuuseriin, erityisesti osakkeisiin, ja Chicago Board Options Exchange -optiopörssin volatiliteetti-indeksin (VIX) kaltaiset pelkoa kuvaavat mittarit nousivat tasolle, jonka ylittivät vain Lehman Brothersin romahdus vuonna 2008 ja koronaepidemia vuonna 2020.

Osakemarkkinat olivat todennäköisesti kypsät lyhyen aikavälin korjaukseen tänä kesänä, kun otetaan huomioon ennätyksellinen kehitys vuoden 2024 alkupuoliskolla, äärimmäiset nousevat positiot, korkeat arvostukset ja yhdysvaltalaisiin teknologiaosakkeisiin kohdistuvat kunnianhimoiset tulosodotukset. Viime kuun markkinamyllerrys on tehnyt hyvää markkinoiden leveydelle, ja heinäkuun puolivälin ylilyönnit ovat nyt hallinnassa (ks. kaavio 1). Itse asiassa viimeaikainen korjausliike oli todennäköisesti tervettä konsolidoitumista pidemmän aikavälin noususuuntauksen sisällä.

Historiallisesti 10 prosentin korjausliike ei ole epätavallinen, varsinkaan kun otetaan huomioon perinteisesti heikko kausijakso (ks. kaavio 2). Lisäksi S&P 500 -indeksin yhtiöt ovat lopettaneet takaisinostojen jäädyttämisen, minkä pitäisi tukea markkinoita. Kun tekniset kysymykset on selvitetty, painopiste siirtyy nyt perustekijöihin. Kasvu- ja tulosvauhti on edelleen vahvaa, kuten viimeisin raportointikausi ja yritysten näkymät osoittavat.

”Cruel Summers” kestäviin ”Love Stories”

Jotkut lukijat ovat saattaneet löytää itsensä Letzigrund-stadionilta Zürichistä (tai muualta) tänä kesänä ja imeytyä mukaan popkulttuuri-ilmiöön eli Taylor Swiftiin, kenties lastensa raahaamina. Swiftin tarttuvat kappaleet tarjoavat kuitenkin muutakin kuin viihdettä, sillä ne ovat myös osuva vertauskuva raaka-ainemarkkinoiden nykytilasta.

Raaka-aineiden tähänastinen kehitys tänä vuonna voidaan parhaiten tiivistää sanoilla ”Back to December”. Bloomberg Commodity -indeksi on alun rallin jälkeen palannut joulukuun 2023 tasolle.

Useiden raaka-aineiden osalta tämä on todellakin ollut ”Cruel Summer”. Maataloushyödykkeet, jotka muodostavat lähes 27 prosenttia indeksistä, ovat kärsineet suurista sadoista (ylitarjonnasta). Perusmetalleja, joiden osuus indeksistä on vajaat 16 prosenttia, ovat puolestaan painaneet alas teollisuuden vaatimaton kysyntä ja taloudellinen epävarmuus Kiinassa, joka on merkittävä metallien kuluttaja.

Öljyn hintaa tukivat aluksi geopoliittiset tekijät ja kausiluonteinen kysyntä, mutta näkymät eivät ole enää yhtä ruusuiset. Kiina on maailman suurin öljyn tuoja, ja se on nyt vähentämässä tuontiaan. Autoilukauden lähestyessä loppuaan ja varastojen pienentyessä jopa öljynviejämaiden järjestö ja sen liittolaiset (OPEC+), jotka ovat yleensä optimistisia, ovat laskeneet ennusteitaan öljyn maailmanlaajuisesta kysynnästä. Paljon riippuu nyt järjestön tulevasta tuotantopolitiikasta. OPEC+ pidättää tällä hetkellä noin 5,7 % maailmanlaajuisesta tarjonnasta mutta aikoo palauttaa markkinoille neljännellä vuosineljänneksellä asteittain 2,2 miljoonaa barrelia päivässä. Koska kysyntänäkymät ovat kuitenkin epävarmat, jää nähtäväksi, palautetaanko nämä leikkaukset. Silti monien mielessä on polttava kysymys: ”Onko se nyt (todella) ohi?”. Jos suurempia häiriöitä ei tapahdu, Brent-raakaöljyn hinta pysyy todennäköisesti 70–80 dollarissa barrelilta. OPEC:n viimeaikaisten negatiivisten ennustetarkistusten jälkeen, jotka johtuivat osittain Kiinan taloustilanteesta, tuotantoleikkauksia saatetaan jatkaa hintojen tukemiseksi.

Samaan aikaan sijoittajat jatkoivat ”rakkaussuhdettaan” kultaan, jonka osuus indeksistä on 17 prosenttia. Jo ennestään vaikuttavan nousun jälkeen tämä jalometalli saavutti elokuussa uuden kaikkien aikojen ennätystason, yli 2 500 dollaria unssilta. Mielenkiintoista kyllä, kullan kysyntää viime aikoina edistäneet tekijät – kuten keskuspankkien ja kasvumarkkinoiden kysyntä – vaikuttavat menettävän merkityksensä. Markkinat eivät välittäneet uutisesta, jonka mukaan Kiinan keskuspankki oli lopettanut kultavaranto-ostonsa, eivätkä markkinoihin vaikuttaneet myöskään raportit Kiinan kullan tuonnin vähenemisestä muihin kuin rahapoliittisiin tarkoituksiin heinäkuussa. Sen sijaan keskiöön ovat palanneet perinteiset makrotaloudelliset tekijät, kuten Yhdysvaltain reaalikorot ja dollari (ks. kaavio 2). Odotukset Yhdysvaltain matalammista reaalikoroista ja heikommasta dollarista puoltavat pienen ylipainon säilyttämistä.

Euron ja dollarin kurssinäkymät kirkastuvat, kun frangin vakautta testataan

Yhdysvaltain heikot talousluvut ovat lisänneet odotuksia Fedin nopeammasta korkotason kevennyksestä, mikä saattaa nostaa euron ja dollarin kurssin pysyvästi 1,10 dollarin yläpuolelle riippuen maailmanlaajuisesta riskimielialasta ja euroalueen tilanteen paranemisesta. Sveitsissä vahva frangi haastaa viennin, mikä saattaa johtaa siihen, että Sveitsin keskuspankki (SNB) harkitsee uusia koronlaskuja valuutan vahvistumisen pehmentämiseksi rajoitetuilla interventioilla.

Euron ja dollarin välisen kurssin nousua ovat tukeneet viimeaikaiset vaisut talousluvut Yhdysvalloista, mukaan lukien heikko heinäkuun 2. päivän työllisyysraportti, joka ruokki odotuksia Fedin nopeammasta koronlaskutahdista (ks. kaavio 1). Tämä on nostanut euron ja dollarin kurssin 1,10 dollarin yläpuolelle. Mahdollisen nousun voimakkuus ja kesto riippuvat kuitenkin myös maailmanlaajuisen riskinottohalun elpymisestä ja euroalueen suotuisasta kehityksestä. Euroalueen talousympäristön jatkuva paraneminen voisi kaventaa euron ja Yhdysvaltojen välistä nykyistä ja odotettua kasvueroa, mikä tukisi pysyvää 1,10 dollarin läpimurtoa.

Osakemarkkinoiden jatkuva myllerrys voi tuhota euron ja dollarin välisen kurssin nousumahdollisuudet, jos se jatkuu ja johtaa lopulta laajaan riskien vähentämiseen markkinoilla ja siihen liittyviin turvasatamavirtoihin.

Sveitsin talous mahtavan frangin käsissä

Sveitsin talous, joka on hyvin riippuvainen viennistä, on hyvin herkkä valuuttakurssivaihteluille. Nyt kun inflaatiohuolet ovat hellittämässä, vahva frangi voi aiheuttaa haasteita vientisektorille, erityisesti pk-yrityksille. Maan johtava valmistajien järjestö Swissmen on hiljattain kehottanut SNB:tä puuttumaan asiaan ja varoittanut, että vahva frangi vahingoittaa taloutta.

Deflaatioon viittaava ympäristö yhdistettynä vahvan valuutan supistaviin vaikutuksiin on herättänyt uudelleen odotukset siitä, että SNB laskee korkoja syyskuussa. SNB aloitti keventämissyklinsä maaliskuussa 25 peruspisteen leikkauksella, jota seurasi toinen 25 peruspisteen leikkaus kesäkuussa. Bloomberg Economics arvioi, että korkoja leikataan edelleen 25–50 peruspistettä vuoden loppuun mennessä. Vaikka nämä toimenpiteet voivat rajoittaa frangin lisävahvistumista, ne eivät todennäköisesti muuta merkittävästi frangin kurssinousua, joka johtuu maailmanmarkkinoiden epävarmuudesta.

Vaikka valuuttamarkkinainterventiot ovat edelleen mahdollisia, SNB on ollut suhteellisen passiivinen tänä vuonna, sillä se on lisännyt valuuttavarantojaan ensimmäisellä neljänneksellä vain 281 miljoonalla Sveitsin frangilla (ks. kuvio 2).

Huomautus: Aiemmat tulokset ja arviot eivät ole luotettava indikaattori tulevista tuloksista.

Authors

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Senior Cross-Asset Strategist