Polttopisteessä Yhdysvaltain PCE ja euroalueen CPI

Tämän viikon tapauksena palaamme appelsiinimehuun, jonka hinta on odotusten mukaisesti noussut rajallisen tarjonnan vuoksi. Markkinat keskittyvät EKP:n toukokuun kuluttajahintaindeksilukuihin ja Yhdysvaltain huhtikuun PCE-lukuihin, jotka molemmat on määrä julkistaa perjantaina 31. päivä ja jotka voivat osaltaan vaikuttaa korkotasoon.

Viikon tapaus: Oranssi on uusi musta, ainakin toistaiseksi

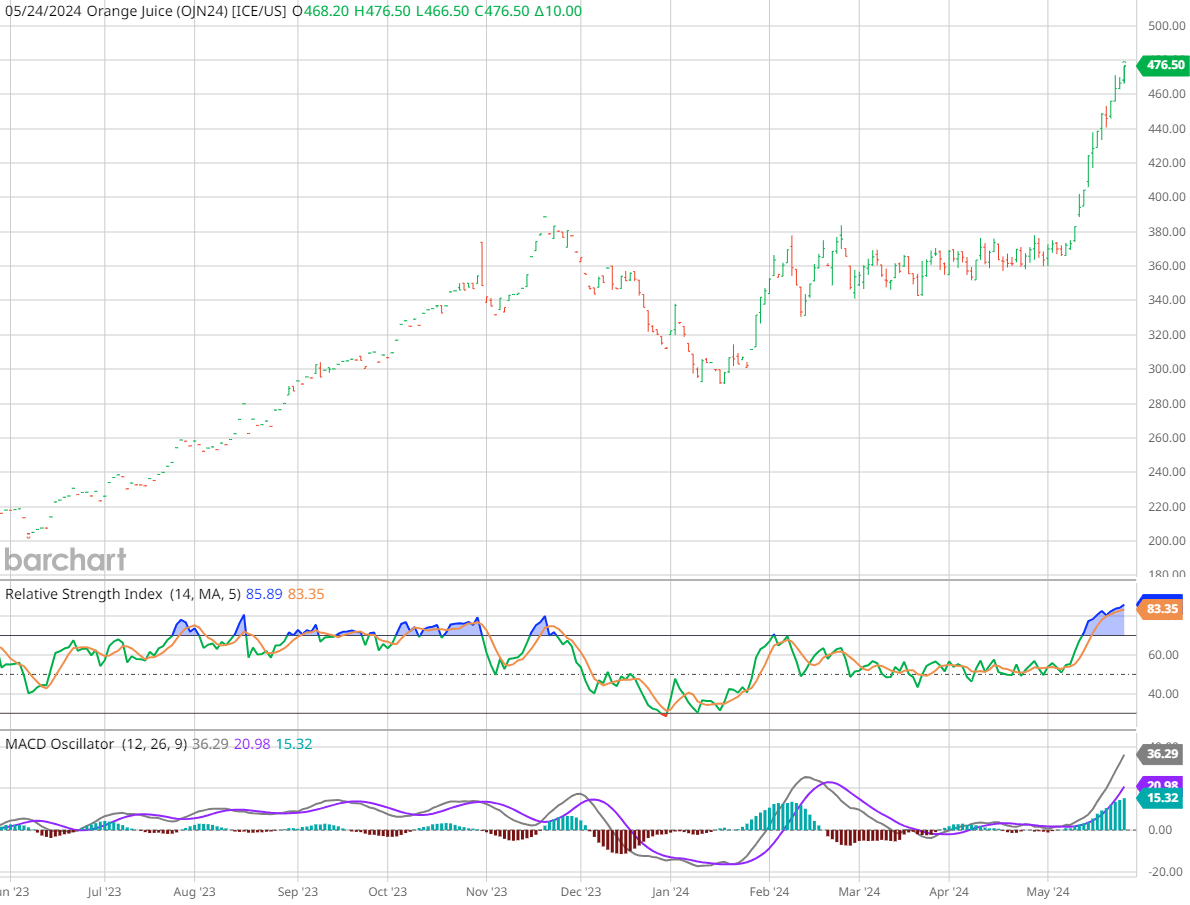

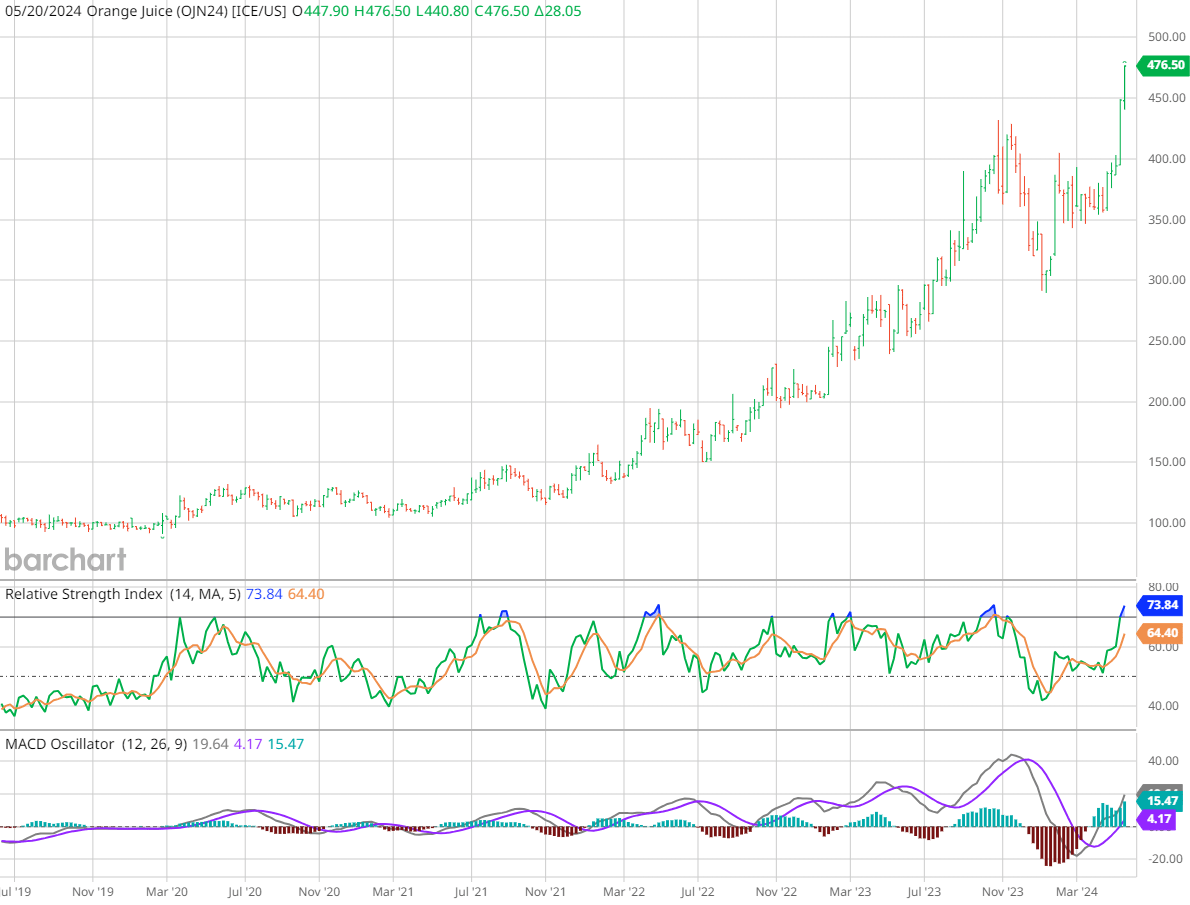

Maaliskuun alun viimeisimmän jäädytettyä appelsiinimehutiivistettä (FCOJ) koskevan päivityksemme jälkeen FCOJ-futuurien hinnat ovat olleet odotettua korkeammalla. Epäsuotuisat sääolot ja vaatimaton kliininen edistyminen sitrushedelmien vihertymistaudin torjunnassa ovat johtaneet tarjontaodotusten kuivumiseen. Kun nyt lähestymme vuoden 2024 puoliväliä, nouseva likviditeetti saattaa kuivahtaa vuoden jälkipuoliskolla.

Maaliskuun alussa julkaisemamme FCOJ-päivityksen jälkeen CFD-sopimuksen (Contract for Difference) hinta on noussut noin 360 dollarista paunalta noin 480 dollariin paunalta, mikä vastaa 3,6 ja 4,8 dollarin futuurihintoja paunalta. Tämä ei ole odottamatonta, ja kuten edellisessä päivityksessä todettiin, nousevia tekijöitä on edelleen olemassa, eikä hintojen laskulle ei ole juurikaan syytä. Yhdysvaltain markkinoilla tuotettava mehu kulutetaan pääasiassa kotimaassa, mutta Brasilian kaltaisilla tuottajilla on silti ollut vaikeuksia saavuttaa vientitavoitteet. Brasilia, joka on appelsiinimehun tuotannon selkeä johtaja, ilmoitti kitukasvuisista näkymistä vuodelle 2024. Fundecitrus, São Paulossa toimiva sitrushedelmien viljelijöiden ja mehuntuottajien yhdistys, nimittäin raportoi kauden 2024/2025 kasvunäkymänsä, ja edelliseen kauteen verrattuna appelsiinisadon odotetaan pienenevän 24,36 %. Tulos vastaa vuoden 1989 ennätysalhaista satoa. Lisäksi vain kahdella São Paulon alueista hedelmien määrä puuta kohti on kasvanut. Appelsiinien määrä puissa on seudulla laskenut 29 % vuosien 2023/2024 satoon verrattuna.

Eräs tekijä, joka korreloi negatiivisesti edellä kuvatun appelsiinien määrän kanssa, on kasvualueiden enimmäislämpötila. Alueilla, joilla on vähiten appelsiineja puuta kohti, on myös korkeimmat enimmäislämpötilojen mediaanit, noin 34–35 astetta. Kun otetaan huomioon negatiivinen korrelaatio korkeiden lämpötilojen kanssa, on kaikkea muuta kuin ihanteellista, että olemme siirtymässä El Niño -ilmiön lämpimään vaiheeseen. Kuten edellisessä päivityksessä mainittiin, tähän vaiheeseen yhdistyy helteiden pitkittyminen São Paulon alueella. Toinen satoon negatiivisesti vaikuttava tekijä on hedelmien putoaminen, joka korreloi positiivisesti sitrushedelmien vihertymistaudin kanssa. Vihertymisen aiheuttaman hedelmien putoamisen odotetaan lisääntyvän kauden 2022/2023 3,08 %:sta 5,48 %:iin kaudella 2023/2024 ja edelleen 8,4 %:iin nykyisellä kaudella 2024/2025. Tämä johtuu osittain uudesta lehtikempistä, joka levittää vihertymistä aiheuttavia bakteereja. Tämä hyönteinen on vastustuskykyinen hyönteismyrkyille, mikä korostaa edellisessä raportissa mainittua tarvetta Invaio Sciences -yhtiön Trecise-teknologialle.

Kaiken kaikkiaan FCOJ-futuurihinnat ovat perustellusti nousseet, koska toimitusnäkymät näyttävät synkiltä. Vihertymisen torjunnassa ei ole edistytty riittävästi, mikä tarkoittaa, että suuri osa sadosta ei koskaan päädy mehutehtaille. Sää ei ole myöskään ollut suotuisa sitrushedelmien viljelylle eikä siten myöskään mehun tuotannolle. Kysyntäpuolella kysymys on siitä, miten suuri osa kustannuksista siirtyy asiakkaille. Erityisesti appelsiinimehu muodostaa suuren osan mehumyynnistä. On kohtuullista odottaa, että hyllyt ovat tyhjiä kesällä, koska se on mehun kulutussyklin intensiivisin kausi. Futuurien hintakehityksen osalta on mahdollista, että futuurimarkkinoiden likviditeetti karkottaa sijoittajat, kuten kaakaon kohdalla nähtiin. Mitä tulee ”orgaaniseen” negatiiviseen hintapaineeseen, ei kuitenkaan ole monia tekijöitä, jotka voisivat painaa hintoja alaspäin. Hinnat siis todennäköisesti vaihtelevat korkean volatiliteetin vuoksi, mutta vuoden 2024 jälkipuoliskolla on enemmän ylöspäin kuin alaspäin osoittavia tekijöitä.

Appelsiinimehu (USD/pauna), CFD, yhden vuoden päiväkaavio

Appelsiinimehu (USD/pauna), CFD, viiden vuoden viikkokaavio

Makrokommentit

Nvidia onnistui keskiviikkona 22. toukokuuta julkaistussa neljännesvuosikatsauksessaan ylittämään tulosodotukset 11,5 %:lla. NVDA:n osakkeet nousivat 9,3 % 24 tunnin sisällä neljännesvuosikatsauksesta.

Vahvat makrotaloustiedot Yhdysvalloista, jossa painotettu PMI-indeksi oli 54,4 – kun odotukset olivat torstaina 23. päivä 51,2 – nostivat Yhdysvaltain valtion kymmenvuotisen joukkovelkakirjalainan tuottoa 6 peruspistettä 4,48 %:iin. Tällä hetkellä se liikkuu 4,45 %:ssa.

Tämän viikon tärkeimmät makrouutiset liittyvät keskiviikkona 29. päivä julkaistavaan Saksan toukokuun kuluttajahintaindeksiin. Sen jälkeen torstaina 30. päivä ovat vuorossa Yhdysvaltain ensimmäisen vuosineljänneksen BKT, tavarakaupan tase ja huhtikuun odotettavissa oleva asuntokauppa. Perjantaiaamuna 31. päivä saadaan Japanin huhtikuun teollisuustuotanto ja Kiinan PMI toukokuulta. Hieman myöhemmin perjantaina saamme euroalueen toukokuun kuluttajahintaindeksin, jonka odotetaan nousseen huhtikuun 2,4 %:sta 2,5 %:iin vuositasolla. Perjantaina julkaistaan myös Yhdysvaltain huhtikuun PCE-inflaatioindeksi, jota verrataan maaliskuun 2,7 %:n vuotuiseen PCE-inflaatioon.

Vuoden 2024 ensimmäisen vuosineljänneksen muiden raporttien osalta Salesforce julkaisee osavuosikatsauksensa keskiviikkona 29. toukokuuta. Sitä seuraavat Costco Wholesale ja Dell Technologies torstaina 30. toukokuuta.

Yhdysvaltain PCE-indeksi, toukokuu 2022 – huhtikuu 2024 (toteutunut ja ennuste)

Näyttääkö PCE suuntaa S&P500:lle perjantaina?

S&P500:llä käydään tällä hetkellä kauppaa sivusuunnassa positiivisella mutta laskevalla omentumilla, kuten MACD-histogrammi osoittaa. Indeksiä tukevat kuitenkin hyvin nouseva EMA9, tuki 5 260:ssä ja nouseva MA20. Mahdollinen laukaiseva tekijä S&P:n suunnalle on perjantain PCE-luku Yhdysvalloista.

S&P 500 (USD), yhden vuoden päiväkaavio

S&P 500 (USD), viiden vuoden viikkokaavio

Nasdaq 100:lla käydään kauppaa hieman korkeammalla tasolla EMA9:n tukemana. Tämä viimeaikaisesta tuottojen noususta huolimatta.

Nasdaq 100 (USD), yhden vuoden päiväkaavio

Nasdaq 100 (USD), viiden vuoden viikkokaavio

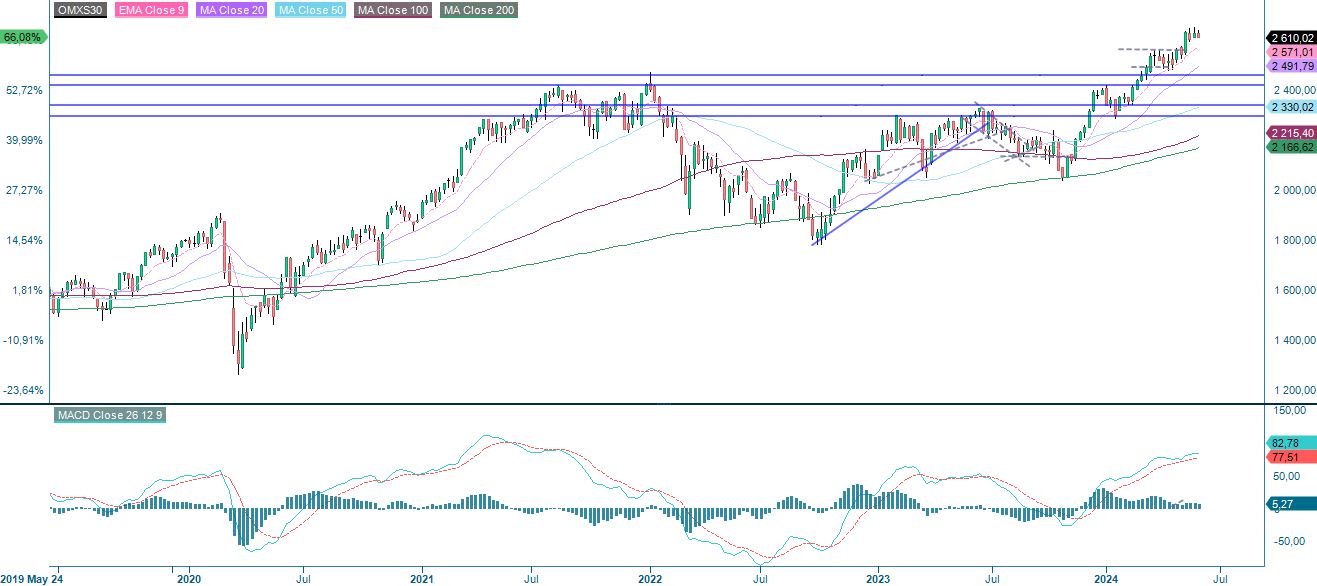

Kuten alla olevasta kaaviosta ilmenee, Ruotsin OMXS30-markkinat liikkuvat sivusuunnassa. MACD-indikaattori on antanut pehmeän myyntisignaalin. Siksi riski on alaspäin. Tukena alaspäin toimii MA20. Indeksi tarvitsee positiivisen sykäyksen, joka pienentäisi negatiivisen takaiskun riskiä.

OMXS30 (SEK), yhden vuoden päiväkaavio

Viikkokaavioon on kuitenkin muodostunut toinen (mutta lyhyempi) lippukuvio. Näillä on taipumus murtautua trendin suuntaan – eli ylöspäin.

OMXS30 (SEK), viiden vuoden viikkokaavio

Sama koskee Saksan DAX-indeksiä.

DAX (EUR), yhden vuoden päiväkaavio

DAX (EUR), viiden vuoden viikkokaavio

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin numerot ovat sarja, jossa jokainen peräkkäinen numero on kahden edellisen numeron summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

MACD: Liukuvan keskiarvon konvergenssidivergenssi eroavuus

Riskit

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.